「投資初心者は何から始めたらいい?」

「失敗しない方法があれば知りたい」

「どんな投資をしたらいいのか悩む…。」

このようなお悩みに答えていきます。

これから投資を始めようとするとき、何からしたらいいのか分からず、悩んでしまいますよね。

考えているうちに、頭がパンクして結局何もしないなんてことも…。

そこでこの記事では、一級ファイナンシャル・プランニング技能士の鬼塚が投資初心者は何から始めたらいいのかについて徹底解説します。

本記事でわかること

- 投資初心者は何から始めるべき?

- 投資初心者が知っておくべき投資の種類【リスク別】

- 初心者が投資で失敗しない3つのコツ

- 投資初心者も活用したい制度

この記事を読めば投資初心者の方も始め方が分かり、すぐに投資をスタートできるでしょう。

ぜひ、最後まで読んでみてください!

なお、30分超のセミナー動画「50代からの投資はじめの一歩」を含む有料級特典をプレゼントしています。スライド枚数670を超える特大ボリュームの内容です。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

【結論】投資初心者には少額から始める積立投資がおすすめ

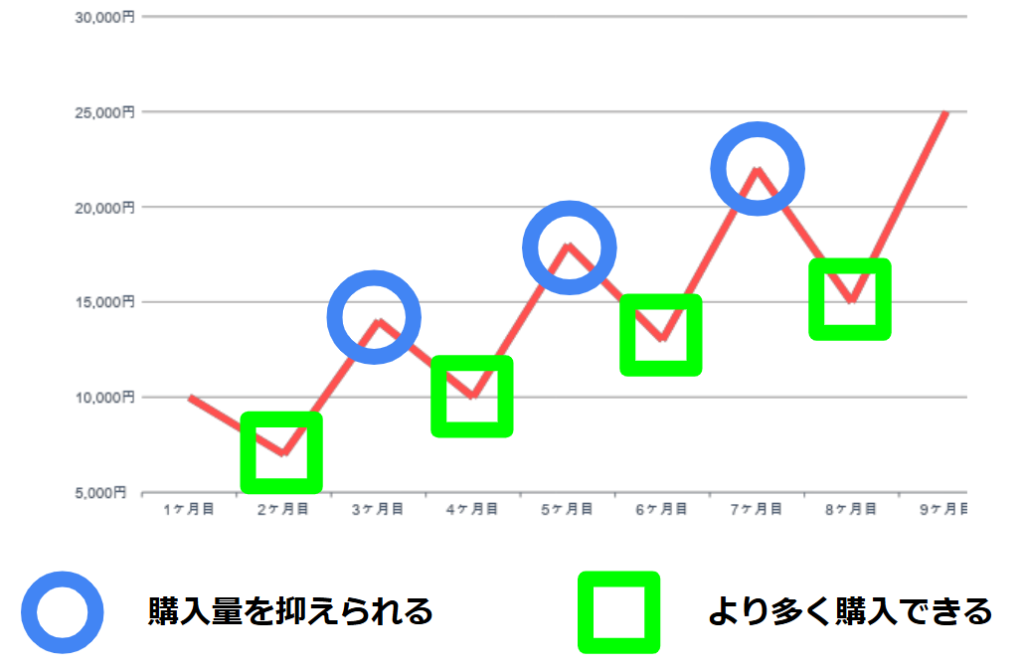

投資初心者におすすめしたいのが、少額から始められる積立投資です。毎月決まった金額をコツコツ積み立てることで、価格が高いときも安いときも自動的に購入でき、リスクを平均化できます。

この投資手法は、ドルコスト平均法といいます。

まとまった資金がなくても始めやすく、将来の資産形成の土台を作れるのが大きな魅力です。

まずは生活に支障のない範囲の金額で始め、投資の仕組みや値動きに慣れることが重要です。続けるうちに相場観や知識も自然に身につき、よりかしこく運用できるようになるでしょう。

投資初心者は何から始めるべき?4ステップで解説!

まずは投資初心者の方が何から始めるべきなのか4ステップで解説します。

- 投資について理解する

- 投資の目的を決める

- 証券口座の開設をする

- 投資信託を選んで購入する

詳しく見ていきましょう。

1. 投資について理解する

投資は、時間をかけて資産をじっくりと増やしていくものです。

初心者にとって重要なのは、リスクとリターンの関係を理解すること。

高いリターンを望むならば、それに見合ったリスクを受け入れる必要があります!

たとえば、元本保証のある銀行預金と比較すると、株式などの投資商品は元本が減少するリスクを伴います。

そのリスクを理解して適切に管理することで、長期的にはより大きなリターンを期待できるのです。

2. 投資の目的を決める

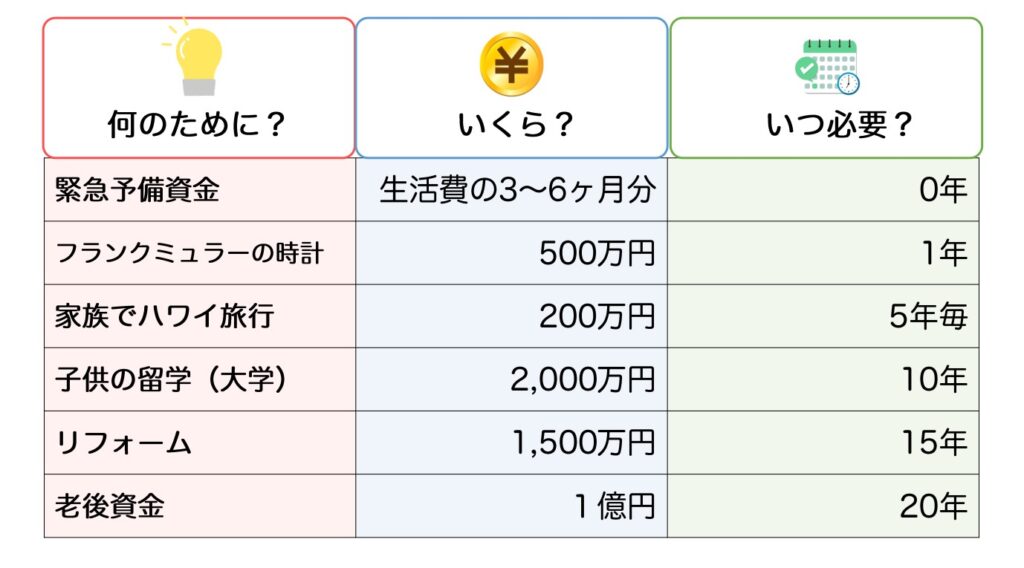

投資を始める前に、自分の投資目的を明確にしましょう。

短期的な利益を求めるのか、それとも長期的な資産形成を目指すのかによって、選ぶべき投資商品や戦略が大きく異なります。

資産形成をするなら長期的な運用がおすすめです!

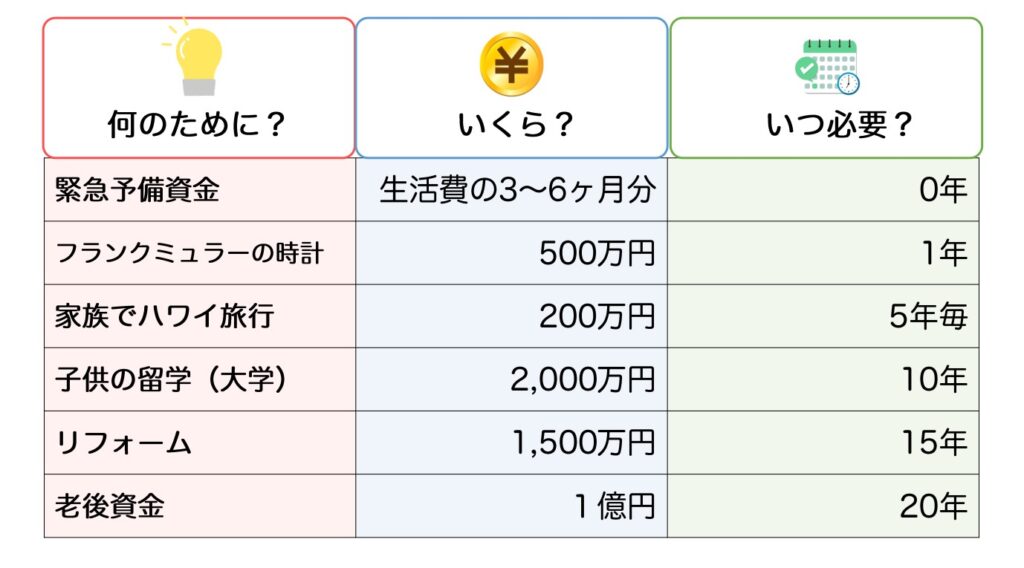

また、以下のように具体的な目標を設定することも重要です。

- 何のために(例:海外旅行のために)

- いくら(例:400万円)

- いつまでに(例:5年後までに)

自分の財務状況やライフスタイルに合わせた投資計画を立てて投資を始めましょう。

3. 証券口座の開設をする

投資を始めるためには、まず証券口座の開設が必要です。現在では、インターネットを通じて簡単に口座開設ができるネット証券がおすすめです。

ネット証券のメリットは、手軽に多様な投資商品にアクセスできること。

100円からの少額投資も可能なため、初心者でも気軽に投資を始められます!

口座開設の際は、手数料の安さや取り扱い商品の種類、利用のしやすさなどを比較検討し、自分に合った証券会社を選びましょう。

なお、ネット証券について詳しく知りたい方は、関連記事「100円から分散投資ができる!つみたてNISAおすすめの証券口座5選」にて解説しています。ぜひ参考にしてみてください。

4. 投資信託を選んで購入する

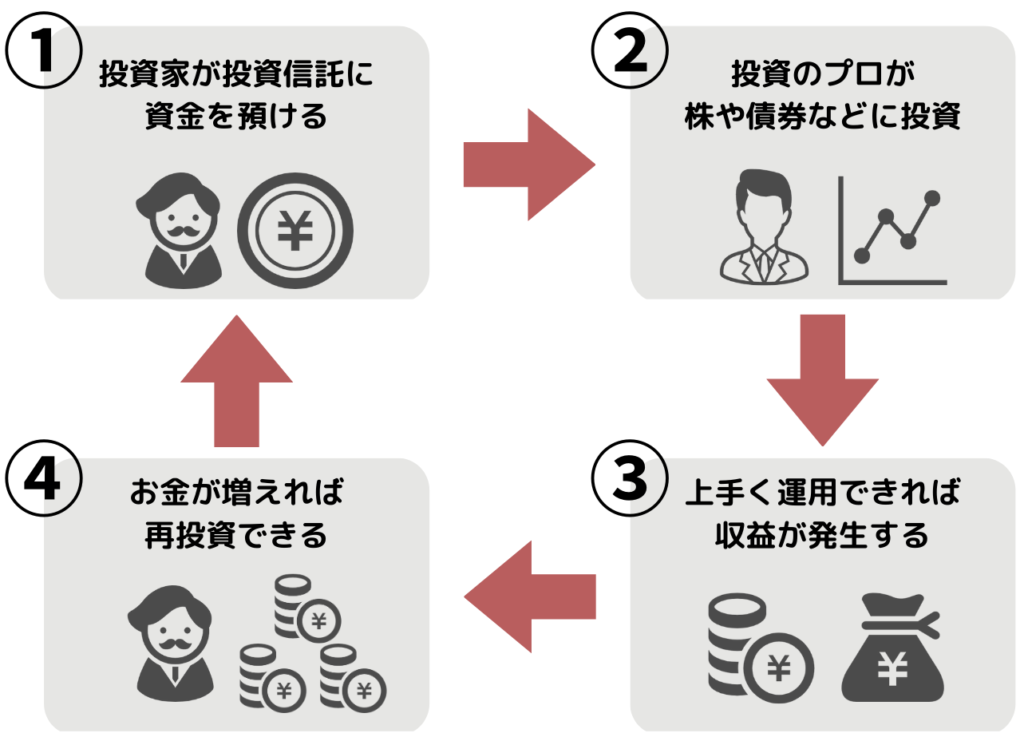

証券口座を開設したら、次はいよいよ投資信託を選んで購入する段階に進みます。

投資信託は、複数の銘柄に分散投資する仕組みであり、ファンドマネージャと呼ばれる投資のプロが運用するため、初心者でも手軽にリスクを抑えた運用が可能です。

まずは、信託報酬が低く、運用実績が安定したインデックス型のファンドを検討するとよいでしょう。

信託報酬とは…

投資信託を運用・管理してもらうためのコストとして、ファンドの純資産から日々自動的に差し引かれる費用のこと

投資信託の購入は、証券会社のサイトやアプリからかんたんにでき、積立金額も自由に設定できます。毎月少額から始め、値動きや運用の仕組みに慣れることが大切です。

焦らず、長期的な目線で育てる感覚を持つことが重要です。

どの投資信託を選べばいいかわからない方は、公式LINE登録でもらえる有料級特典のなかのひとつ「初心者が買うべき投資信託4選」で紹介しています。ぜひお受け取りください。

投資初心者が知っておくべき投資の種類【リスク別】

ここからは投資初心者が知っておくべき投資の種類を3つ紹介します。

- ローリスク・ローリターン

- ミドルリスク・ミドルリターン

- ハイリスク・ハイリターン

以下で詳しく解説します。

ローリスク・ローリターン

ローリスク・ローリターンの投資とは、リスクが低い代わりに得られるリターンも限定的な投資商品です。

- 預貯金

- 国内債券 など

市場の変動による影響が比較的少なく、安定した収益を期待できます。

とくに預貯金は元本が保証されているため、資産を安全に保持したい投資家に適しています。債券は発行体の信用力に依存するものの、株式投資に比べればリスクは低いです。

日本国債であれば、日本がデフォルトしない限り、元本は返ってきます。

日本の1つの企業に投資するよりも、安全性が高いことは明白だね!

安定性を重視する投資家や大きなリスクを取りたくない初心者におすすめです。ただし、リターンが0.数%と小さく、インフレ率に劣る可能性がある点に注意しましょう。

貯金と投資の割合については「【FPおすすめ】貯金と投資の割合を決める方法!平均値や注意点も紹介」の記事も参考にしてみてください。

ミドルリスク・ミドルリターン

ミドルリスク・ミドルリターンの投資には以下の投資商品が挙げられます。

- 分散された投資信託

- 外貨預金

ひとつの銘柄や国に集中投資するのではなく複数の資産に分散して投資するため、一気に価値が暴落したり暴騰したりするリスクが低いです。

投資信託は多数ありますが、中でも債券や株式に分散されていれば、リスクを抑えつつリターンも狙えます。また外貨預金は為替変動の影響を受けるため、日本円での普通預金よりもリスクは高ります。

これらの投資は手数料が高くなることもあるため、商品選びや手数料の比較検討が大切です。

リスクをある程度受け入れつつも、適度なリターンを目指す投資家に適しています!

ハイリスク・ハイリターン

ハイリスク・ハイリターンの代表的な投資として、株式投資があげられます。

株式投資は市場の動きに応じて株価が大きく変動するため、短期間で高い利益を得たり、株主優待や配当金をもらえたりすることもあるでしょう。

テンバガーと言って、株価が10倍になることも珍しくはないです!

しかし、企業の不祥事や業績悪化などの影響で、投資額が大きく減少するリスクも伴います。また市場の変動や投資判断の誤りにより、大きな損失を被ることもあり得ます。

とくにレバレッジを利用した投資や知識が不足している状態での投資は、借金を背負うリスクを高めるため、注意が必要です。

株式投資は市場の動向を理解し、適切なリスク管理を行うことが成功の鍵です!

初心者が投資で失敗しない3つのコツ

ここからは初心者が投資で失敗しないためのコツを3つ紹介します。

- 本を読んで勉強する

- おいしい話に飛びつかない

- 長期投資を心がける

- 分散投資をする

- 定期的にリバランスする

以下で詳しく解説します。

本を読んで勉強する

投資で失敗しないためには、まず知識を身につけることが欠かせません。

感覚や雰囲気で始めてしまうと、相場の動きに振り回されて大きな損失を出すこともあります。

そこで役立つのが、本で投資を学ぶことです。投資の基礎や失敗事例・成功者の考え方など学べます。

私鬼塚は、50代からの具体的で実践的な投資法を紹介した本を出版しているので、こちらの書籍もぜひ参考にしてみてください。

仕組みを知ってから行動することで、自分に合った投資方法を判断でき、焦りや不安も減らせます。そのほかの初心者におすすめの投資本については「おすすめの投資本7選! 初心者の本の選び方や学習する際のポイント」のこちらの記事もぜひご覧ください。

おいしい話に飛びつかない

投資を始めると「絶対に儲かる」「100万円を投資すれば、月利10%のリターンが得られる」といった、いわゆる「おいしい話」に遭遇することがあります。

これらの甘い誘惑は、非常に魅力的に聞こえるかもしれませんが、残念ながらすべて詐欺です。

投資で高いリターンを得るには、それに見合った高いリスクが伴います。市場で一般的に受け入れられているリターン率を大きく上回るような提案は、現実離れしている可能性が高いです。

また、投資において「絶対に儲かる」という保証は存在しません。

そのため、こうした甘い言葉には慎重になりましょう!

自分のお金を守る最善の方法は、投資に関する知識を身につけ、リスクを理解した上で慎重に行動することです。資産を守るためにも、怪しい「おいしい話」には飛びつかないようにしましょう。

長期投資を心がける

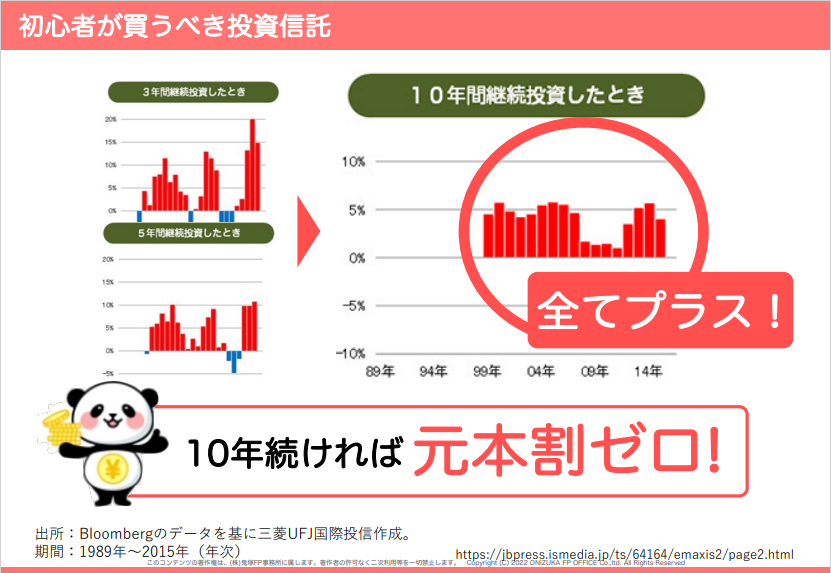

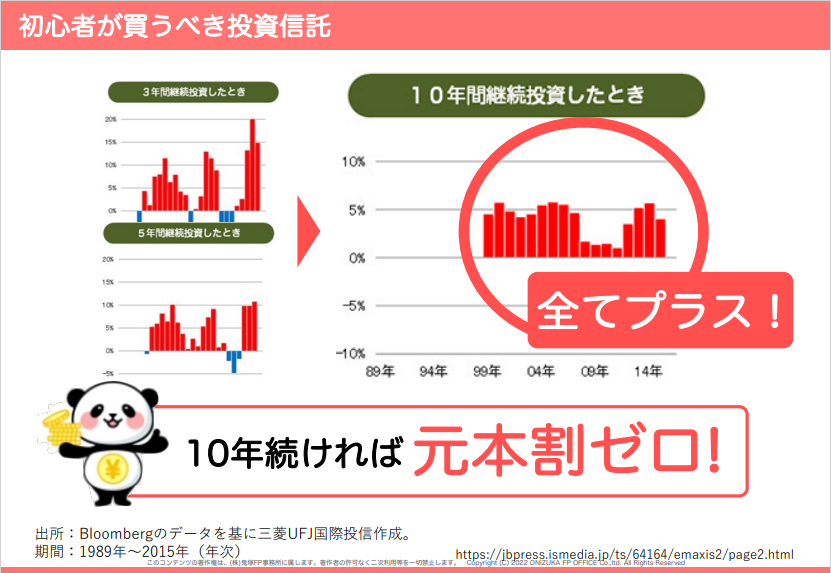

投資は短期的には元本割れするリスクもある一方、長期的に運用するとリターンは安定するなどのデータがあります。

市場の短期的な変動を乗り越え、時間を味方につけることでリスクを分散し、安定した成果を期待できるからです。リスクを抑えるための4つの資産(国内株式、国内債券、海外株式、海外債券)に分散させて10年以上長期で運用した場合のリターンがこちら。

長期運用すると複利の効果を活かせますよ!

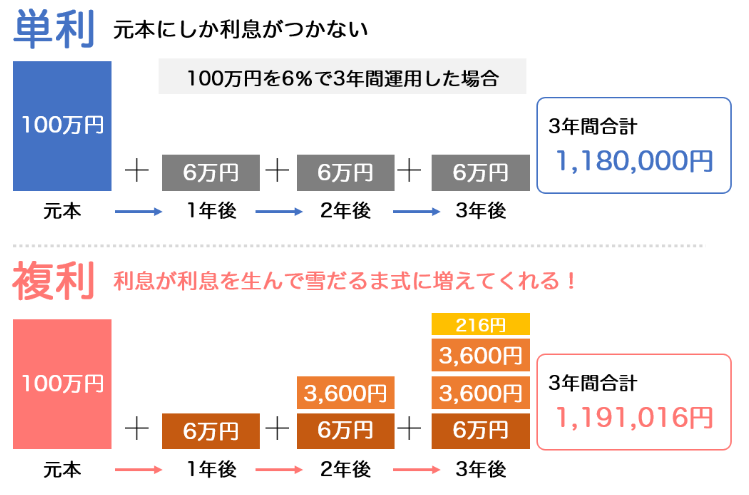

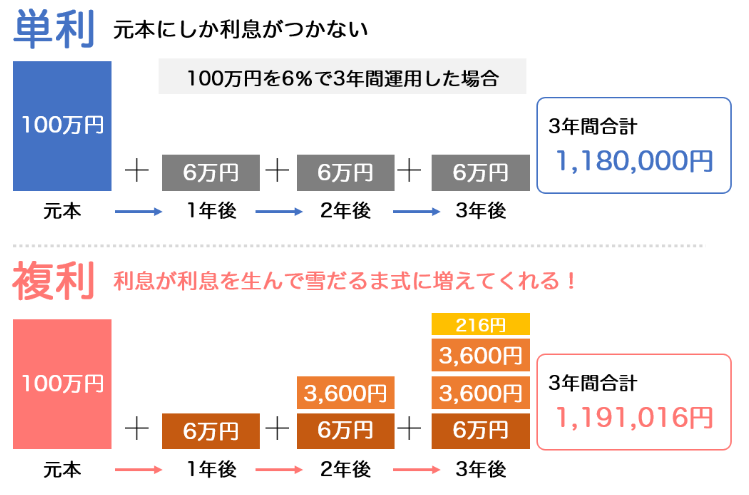

長期投資を行う際にはまず生活資金を確保し、将来使う予定の資金を投資に回しましょう。お金が増えるには時間がかかりますが、長期運用することで複利効果が期待できます。

複利効果とは、投資から得られた利益が再投資され、さらに利益を生むこと。長期投資のシミュレーショングラフを見ると、複利効果がより明確に理解できます。

投資や資産運用は「誰でも簡単に今すぐお金が手に入る」という方法ではありません!

分散投資をする

投資信託や株式で運用する場合、値下がりするリスクが常に存在します。しかし、金融危機などの暴落時にも損失を軽減できる運用方法があります。

それが分散投資です。

分散投資では、リスクを分散させるために「国内・外国株式」と「国内・外国債券」の4つの資産クラスに投資を分けることが一般的です。

株式はハイリスク・ハイリターン、債券はローリスク・ローリターンの特性を持ちます。これらを組み合わせることで、リスクを抑えつつ適度なリターンを目指すミドルリスク・ミドルリターンのポートフォリオを構築できます。

分散投資により一つの市場や資産クラスが不調でも、他の資産クラスのパフォーマンスによって全体のバランスを保てるでしょう。

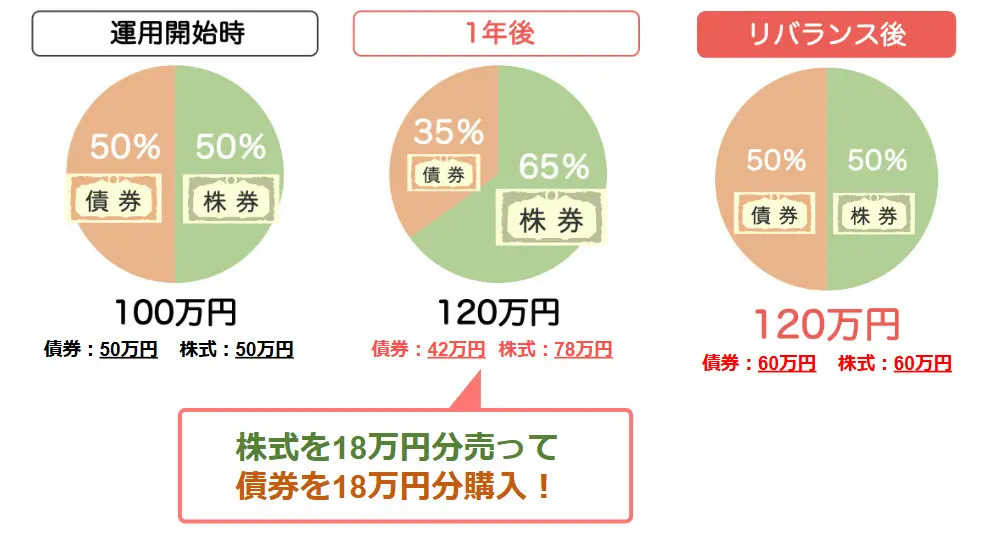

定期的にリバランスする

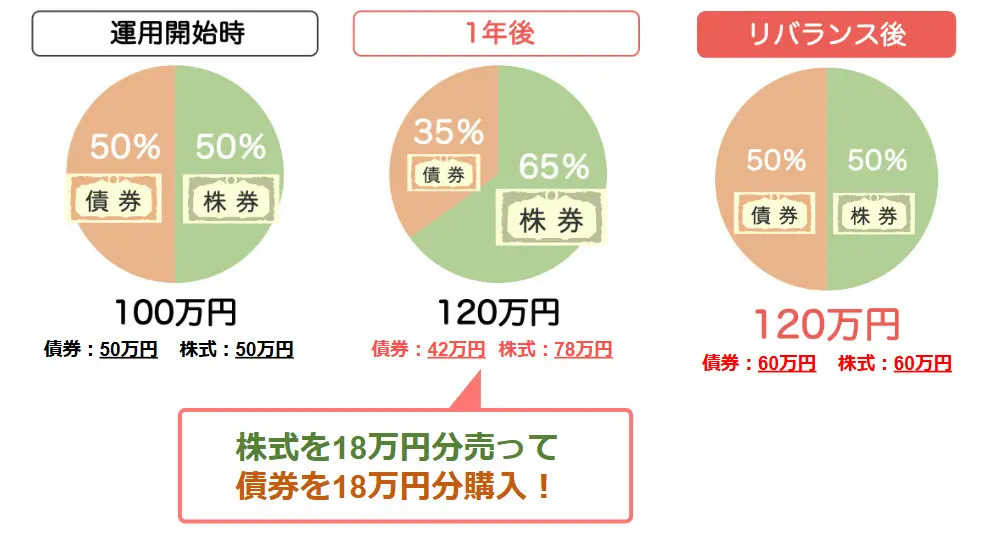

投資を始めたあとも、放置せずに定期的にリバランスを行うことが失敗を防ぐ重要なポイントです。

リバランスとは…

株式や債券などの資産配分が目標からずれた際に、もとの割合に戻すことを指す。

たとえば、株が値上がりして全体の比率が高くなった場合は、一部を売って債券などを買い増すことでリスクを適正に保てます。

この作業を怠ると、知らぬ間にリスクの高いポートフォリオになる恐れがあります。リバランスは、年に1回の頻度で行うのがおすすめです。

自分の資産バランスを見直し、目標に合わせて調整する習慣をつけることで、安定した運用を続けられるようになるでしょう。リバランスについてもっと詳しく知りたい方は「新NISAにおけるリバランスの方法とは!計算のやり方や売買の手順を紹介」の記事を参考にしてみてください。

投資初心者も活用したい制度

投資から得た利益のうち、約20%は税金として徴収されます。

しかし、国が用意してくれた制度を使うことで、税金を押さえることも可能です。

- NISA

- iDeCo

以下で詳しく解説します。

NISA

NISAとは、国が資産形成のために用意してくれた税制優遇制度の一つです。

2024年から新NISAが始まり、年間360万円まで投資でき、合計1,800万円までの非課税投資枠となっています。

新NISAの大きな魅力は、年齢に関係なく誰でも利用できる点にあります。これにより、若い世代からシニア世代まで幅広い層が投資を始めやすいです。

また、非課税枠内での運用により、長期で資産形成を目指す投資家にとって有利な条件です。

新NISAについて詳しく知りたい方は、関連記事「【今から準備】新NISAで何を買うべき?おすすめの投資方法や注意点も紹介」にて詳しく解説しています。ぜひ参考にしてみてください。

iDeCo

iDeCoは、特に老後の資産形成を目指す人に適した制度です。NISAと同じで運用益が非課税なのですが、掛金も全額所得控除の対象となります。

掛金が控除になることで、その年の課税所得が減少し、税金が軽減できるのです。

また、受け取り時にも一定額まで税制優遇が受けられます。

iDeCoを利用する際の注意点として、60歳まで原則として資金の引き出しができない点が挙げられます。

とはいえ、老後のために資産運用をするのであれば、大きなデメリットとはなりません。将来のためにコツコツと資産を積み上げたいと考える人にとって、非常に有効な手段です。

iDeCoとNISAどちらを始めるべきかについて詳しく知りたい方は、関連記事「iDeCoとNISAはどっちを選ぶべき? それぞれの特徴や併用するメリット」にて詳しく解説しています。ぜひ参考にしてみてください。

投資初心者が抱くよくある質問

最後に、投資初心者が抱える投資に関するよくある疑問と回答を紹介します。

- 投資にはまとまった資金が必要?

- 手持ちの資産のうちどれくらいの割合を投資に回したらいい?

- 投資にはどのような税金やコストがかかる?

- 投資の勉強はどうすればいい?

- 資産運用は本当に必要?貯金だけでいいのでは?

それぞれの質問について具体例を交えながら詳しく説明するので、ぜひ参考にしてみてください。

投資にはまとまった資金が必要?

投資は「ある程度のまとまったお金がないと始められない」と思われがちですが、実際は少額からでも十分に始められます。

最近では、100円や1,000円といったわずかな金額から投資できる証券口座が多く登場しており、誰でも無理のない範囲で資産運用をスタートできる環境が整っています。

とくに、積立投資は毎月少しずつ積み立てていくことで長期的に大きな成果を目指すやり方であるため、少額投資と相性がよいでしょう。

重要なのは金額の大きさではなく、継続することです。

日々の生活に支障が出ない範囲でコツコツ続けることで、投資への理解が深まり、資産も自然に育っていきます。

まとまった資金の運用方法については「【投資先も】初心者がまとまったお金を運用する方法!一括と積立の比較」の記事を参考にしてみてください。

手持ちの資産のうちどれくらいの割合を投資に回したらいい?

一般的に、手元の資産すべてを投資に使うのではなく、まずは生活防衛資金として数ヵ月分の生活費を預貯金として確保し、残った余裕資金から投資を始めるのがよいでしょう。

生活防衛資金の目安は、最低でも3ヵ月分の生活費を確保することがおすすめされています。リスクを抑えるには、いきなり多額を投入するのではなく、無理のない範囲で投資割合を徐々に増やしていくことを意識しましょう。

貯金と投資の割合については「【FPおすすめ】貯金と投資の割合を決める方法!平均値や注意点も紹介」の記事で詳しく解説します。ぜひ参考にしてみてください。

投資にはどのような税金やコストがかかる?

投資を始める際には、利益が出たときにかかる税金や各種コストについて理解しておくことが大切です。投資信託や株式では、譲渡益や配当金などの利益に対して20.315%の税金がかかる仕組みです。

その点、投資の利益にかかる税金はNISA口座で運用すればかかりません。

また、投資信託には購入時の手数料や運用管理費にあたる信託報酬・売却時の手数料がかかります。

投資信託を選ぶ際は、信託報酬ができる限り低い商品を選ぶのがポイントです。

信託報酬が低い商品については「新NISAの成長投資枠のおすすめ銘柄を紹介!銘柄の選び方や注意点・投資手法も解説」の記事で詳しく解説しています。

投資の勉強はどうすればいい?

投資の勉強を始めるなら、まずは書籍や入門サイトなど基礎知識が丁寧に解説された情報から手を付けるとよいでしょう。初心者向けの本を読むことで、投資の仕組みやリスクなどを体系立てて理解できます。

さらに、金融機関が主催する無料のセミナーや公式YouTubeの解説動画もおすすめです。私のYouTubeチャンネルもぜひ学習にお役立てください。

動画やセミナーは図や事例を使って要点がわかりやすく、初めての人でもイメージが掴みやすいのが特徴です。

なお、今公式LINEに登録すると「初心者が買うべき投資信託4選」を含む投資入門スライド670枚超を無料でプレゼントしています。興味のある方はぜひお受け取りください!

\たったの20秒で登録完了!!/

資産運用は本当に必要?貯金だけでいいのでは?

現代ではインフレによる資産の目減りや低金利の影響で、預金口座に資金を入れているだけではお金が増えにくい状況が続いています。

インフレとは…

モノやサービスの価格が持続的に上昇すること。インフレ下では、同じ商品を買うのに以前より多くのお金が必要となるため、お金の価値が下がる現象ともいえる。

そのため、効率的に資産を増やすには、資産運用の重要性が高まっています。

初心者でも少額からコツコツ積み立てることでリスクを抑えつつ長期的に資産を育てられます。

今後のライフイベントや老後の備えを見据えて、適切な資産運用はとても有効な選択肢だといえるでしょう。

投資初心者の方でも大丈夫!正しい知識を持って投資を始めよう

投資初心者の方がいきなりハイリスクハイリターンの投資商品に手を出すのは危険です。

おすすめなのは、投資信託を用いた運用。

投資信託は多種多様な銘柄に分散投資するもので、一つの銘柄や業界が大きく動いたとしても、全体のパフォーマンスに与える影響は緩やかになります。

リスクの分散とポートフォリオの安定性を追求できますよ!

具体的な銘柄選択に悩む方や、初心者の方は投資信託を活用することを検討してみると良いでしょう。

なお、どのような投資信託を購入すればいいのか分からず、投資の一歩を踏み出せない方は投資の始め方を細かく解説した投資超入門合計456枚スライドのスライドを公式LINEから無料配布してるので、ぜひ受け取ってみてください!