「貯金500万円を運用したらどのくらい増えるの?」

「500万円の効率的な運用方法が知りたい…」

このような疑問をお持ちではありませんか?

500万円というまとまった金額を銀行口座に預けていても、金利が低いため効率よくお金を増やすのは難しいでしょう。

しかし、いざ投資信託などの金融商品で運用を始めようと思っても、どのような方法があるのかわからない方も多いのではないでしょうか。

そこで本記事では、FP1級技能士の私鬼塚が以下の内容について詳しく解説します。

- 500万円を運用した場合のシミュレーション結果

- 500万円を運用する3つのステップ

- 資産運用を始める際の注意点

本記事を読めば、500万円の効果的な運用方法がわかり、将来に向けた資産形成を始められます。

なお「投資について詳しく学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

貯金500万円を運用するとどうなる?3つの視点でシミュレーション

貯金500万円の運用効果を理解するには、複数の視点から検証することが重要です。

ここでは、運用年数・想定利回り・積立投資の3つの視点でシミュレーション結果を紹介します。

それぞれ詳しく見ていきましょう。

1. 運用年数でシミュレーション

貯金500万円の運用は、長期間保有するほど複利効果で大きく資産が増加します。年利5%で運用した場合のシミュレーション結果は、以下のとおりです。

表でまとめた結果は、こちらです。

| 運用期間 | 元利合計額 | 倍率 |

|---|---|---|

| 1年 | 5,250,000円 | 1.050倍 |

| 3年 | 5,790,000円 | 1.158倍 |

| 5年 | 6,380,000円 | 1.276倍 |

| 10年 | 8,145,000円 | 1.629倍 |

| 20年 | 13,265,000円 | 2.653倍 |

運用期間が長いほど複利効果が強く働き、同じ利回りでも大きな差が生まれます。

運用年数を長く取ることは、短期的な市場変動リスクを軽減する効果もあります。

2. 想定利回りでシミュレーション

次に、利回りごとの運用シミュレーションを見ていきましょう。年利1%・3%・5%・7%で500万円を一括で運用した結果は、以下のようなグラフになりました。

20年後の結果を表にまとめると、以下のとおりです。

| 年利 | 元利合計額 | 倍率 |

|---|---|---|

| 7% | 19,350,000円 | 3.870倍 |

| 5% | 13,265,000円 | 2.653倍 |

| 3% | 9,030,000円 | 1.806倍 |

| 1% | 6,100,000円 | 1.220倍 |

年利1%と年利7%では、20年間で1,325万円もの差になります。

なお、インデックス投資では、過去の米国株式市場は長期的に年率7%程度のリターンを出しています。

日本の株式市場でも、長期保有なら年率3〜5%程度のリターンが期待できるでしょう。

グラフを見てもわかるように、複利の効果は時間が経つほど強く現れるため、早めに資産運用を始めることが大切といえます。

3. 積立投資でシミュレーション

一括投資ではなく、積立投資で500万円を運用するとどうなるかを見ていきましょう。

年25万円ずつ20年間、合計500万円分を年利5%で積み立てた場合と一括で投資した場合のシミュレーション結果は、以下のとおりです。

グラフを見ると、積立投資より一括投資のほうが効率的に資産が増えていることがわかります。運用状況を数字で比べると、以下のとおりです。

| 期間 | 積立投資 | 一括投資 |

|---|---|---|

| 5年 | 約138万円 | 約638万円 |

| 10年 | 約314万円 | 約815万円 |

| 15年 | 約539万円 | 約1,040万円 |

| 20年 | 約827万円 | 約1,327万円 |

こう見ると、一括投資のほうが断然有利に見えますが、積立投資にも一括投資にはないメリットはあります。j

積立投資の大きな利点は、「ドルコスト平均法」の恩恵を受けられることです。

相場が下がったときには多くの投資信託を購入でき、上がったときには少なく買うことで平均取得単価を抑えられます。

また心理的なハードルも低く、大きな金額を一度に投資する不安がありません。

市場の短期変動に一喜一憂せず、長期的な視点で着実に資産を増やしたい人にとって、積立投資はおすすめの投資方法といえるでしょう。

貯金500万円を運用する3STEP

貯金500万円を運用するためには、順序立てて行う必要があります。ここでは、簡単3ステップで紹介します。

- 目的を決める

- 現在~10年後に使うお金は貯金する

- 10年後以降に使うお金は運用する

それぞれ詳しく見ていきましょう。

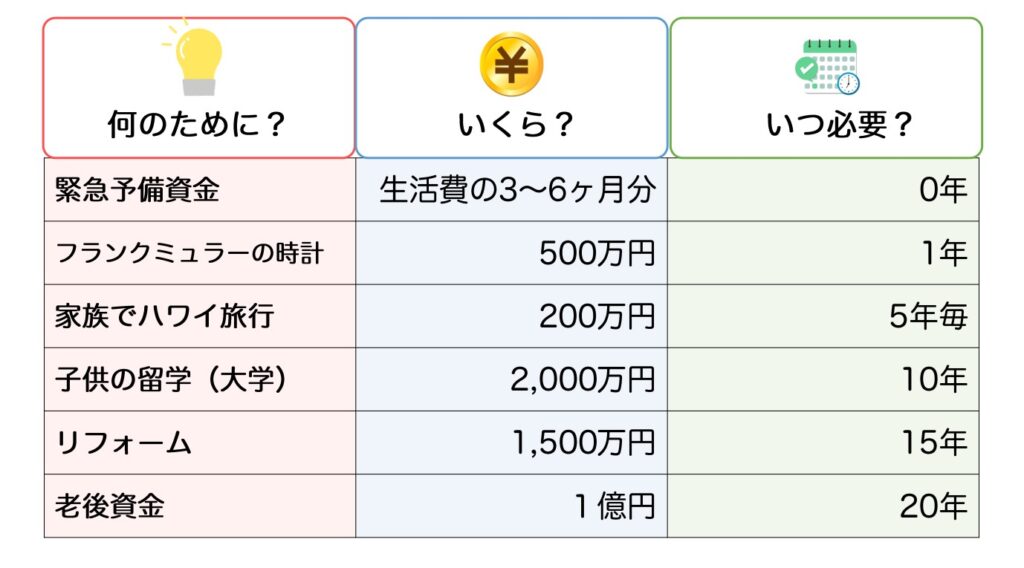

1.目的を決める

まずは投資を継続させるために何のために投資をするのか、目的を明確にする必要があります。投資をしてどのような未来を手に入れたいのかが明確になっていないと、途中で投資をやめてしまう可能性が高くなるからです。

以下の項目に沿ってお金を貯める目標を定めると良いでしょう。

- 何のために(例:子どもの学費のために)

- いくら(例:600万円)

- いつまでに(例:10年後までに)

現時点で持っている目的を明確にすることで、具体的な貯蓄計画を立てられます。

何年後に何にいくら自分が使うか予測できるようになるよ!

2.現在~10年後までに使うお金は貯金する

また直近10年間で使う予定があるお金は、できる限り貯金として手元に置いておきましょう。

年金積立金管理運用独立行政法人が公開した「長期分散投資の効果」によると、国内債券、国内株式、外国債券、外国株式の4資産に25%ずつ投資し、10年以上の運用すると元本割れしなかったという実績があります。

しかし、逆に言えば、10年未満の短期間での運用では損失を出す可能性もあることを忘れてはなりません。将来の株式市場がどうなっているのかは断言できませんが、リスクを最小限に抑えるためには10年以上の運用期間が重要です。

そのため現在から10年後に使う予定のお金については、貯金で対応するほうが良いでしょう!

将来の経済状況や投資市場は不確実な要素を含みます。したがって、10年未満の期間で使う予定のお金については、市場リスクを避けるために貯金で対応することをおすすめします。

3.10年後以降に使うお金は運用する

そして運用に回すお金は10年以上先の未来で使う予定のお金にするという方法もあります。10年以上運用すれば、元本割れのリスクを比較的おさえられるため、それを見越した投資計画を立てましょう。

過去のデータからも分かるように、株式や債券などの投資は長期的な運用によってリスクを軽減する傾向があります。10年以上の期間での運用においては、市場の変動や一時的な価格変動の影響を受けても、長期的な成長や収益の機会が得られる可能性が高いでしょう。

10年後以降に使うお金については、十分なリスク管理と適切なポートフォリオの選択が重要です。

あなたのリスク許容度や目的に応じて、バランスの取れた投資戦略を構築しましょう。

500万円を運用する投資先をリスクごとに紹介

資産運用を始める際は、自分のリスク許容度に応じて投資先を選ぶことが重要です。ここでは、ローリスク・ミドルリスク・ハイリスクの3つの観点から投資先を紹介します。

それぞれのリスクレベルについて詳しく見ていきましょう。

1. ローリスクの投資先

ローリスクの投資先は、元本割れの可能性が低く、安定した資産形成に適しています。具体的な投資先としては、定期預金や国債などが挙げられます。

定期預金は、年利0.2〜0.3%程度と低い利率ですが、元本保証されており初心者に最適です。

国債は日本政府が発行する債券で、10年物国債の表面利回りは0.9%から1.2%へ引き上げられました。

また、投資信託のなかでも債券型ファンドは、比較的安定しています。

ローリスク商品は、大きな利益は期待できませんが、500万円の資産を守りながら着実に増やす選択肢となるでしょう。

2. ミドルリスクの投資先

ミドルリスクの投資先は、ローリスク商品より高いリターンを狙いつつ、過度なリスクを避けたい投資家に適しています。

代表的な選択肢として、バランス型投資信託があります。

バランス型投資信託とは、株式と債券を組み合わせることでリスク分散を図りながら、年率3〜6%程度のリターンを目指す投資信託です。

また、REITは不動産投資信託とも呼ばれ、商業施設やオフィスビルなどへの投資を少額から始められます。分配金利回りが、4〜6%程度と比較的高いのも特徴です。

外国債券も円安局面ではリターンが高まりますが、為替リスクを伴うことを理解しておく必要があります。

ミドルリスク投資は、500万円の資産を5〜10年かけて増やしたい投資家にとって、バランスの取れた選択肢となるでしょう。

3. ハイリスクの投資先

ハイリスク投資は、大きな利益を狙える反面、元本を大きく失うリスクも伴う投資方法です。

具体的な投資先としては、個別株投資やFX・仮想通貨などが挙げられます。

個別株投資は、特定企業の株を購入するため、企業業績に直接影響を受けます。

たとえば、新興企業や成長産業の株式は数倍になる可能性もありますが、倒産すれば投資額がゼロになる恐れもあることを押さえておきましょう。

また、FX(外国為替証拠金取引)は、レバレッジを効かせて為替変動から利益を得る手法です。

少額から大きな金額の取引ができますが、相場が予想と逆に動けば大きな損失となります。

仮想通貨は、価格変動が激しく、ビットコインなどは過去に数十倍の値上がりを記録しました。しかし、規制の変更や技術的問題で価値が大きく下がるリスクもあります。

そのため、貯金500万円を運用するという段階では、ハイリスクの投資先には手を出さないのが賢明な判断といえるでしょう。

貯金500万円を運用するのにおすすめの方法

初心者が500万円を効率的に運用するためには、税制優遇制度の活用が欠かせません。

ここでは、NISA・iDeCoという2つの優れた制度について詳しく紹介します。

それぞれの特徴と活用方法を順に見ていきましょう。

1. NISA

投資初心者が500万円を運用するうえで、NISAは最適な選択肢といえます。

NISAは、非課税投資制度で通常20%かかる税金が免除されるため、長期的な資産形成に有利です。

2024年から始まった新NISAでは、つみたて投資枠と成長投資枠をあわせて年間360万円まで、生涯1,800万円まで投資可能となりました。

長期投資を前提としたNISA制度を活用することで、手元にある500万円を効率的に増やせるでしょう。

NISAについてより詳しく知りたい方は、以下の記事を参考にしてみてください。

2. iDeCo

iDeCoは、老後資金を税制優遇で効率的に増やせる制度です。掛金が全額所得控除となり、現役時代の税負担を減らせます。

たとえば、月2万円を拠出すれば年間24万円の所得控除を受けられる計算です。運用中の利益にも税金がかかりません。

iDeCoでは、国内外の株式や債券に分散投資できるインデックスファンドが人気です。投資信託の手数料は、年0.1〜0.5%程度と低コストな商品が多いのもiDeCoの魅力といえます。

掛金は月5,000円から拠出でき、職業によって上限額が異なります。

なお、60歳まで引き出せない点と、加入時に2,829円に加え毎月105円の手数料がかかる点は念頭に置いておきましょう。

貯金500万円のうち一部をiDeCoに回せば、長期的な資産形成と節税を同時に実現できます。

iDeCoについて詳しく知りたい方は、以下の記事も参考にしてみてください。

貯金500万円を運用する際に知っておきたいポイント

500万円の運用を成功させるためには、事前に押さえておくべき重要なポイントがあります。

ここでは、以下の3つの要素について詳しく解説します。

- 生活防衛資金は確保する

- タイミングによっては元本割れする恐れがあることを理解する

- 自分にあったポートフォリオを構築する

それぞれのポイントを順に見ていきましょう。

1. 生活防衛資金は確保する

貯金500万円を運用する前に、まず生活防衛資金として3〜6ヶ月分の生活費を確保することが重要です。

たとえば、月の生活費が20万円の場合、最低でも60~120万円程度は普通預金や定期預金などですぐに引き出せる状態にしておきましょう。

生活防衛資金を用意しておくことで、投資で一時的に損失が出ても慌てて資産を売却する必要がなくなります。

また、予期せぬ出費が必要になった際にも、投資資金に手をつけずに対応できるメリットがあります。

生活防衛資金の確保は、安心して投資を続けるための土台といえるでしょう。

2. タイミングによっては元本割れする恐れがあることを理解する

投資においては、元本割れするリスクがあることを認識しておくことが大切です。

株式や債券などの金融商品は市場の変動に影響され、購入時よりも価値が下がることがあります。

とくに、市場が下落局面で売却を余儀なくされると、損失が確定してしまいます。

たとえば、2008年のリーマンショックでは、世界の株式市場が50%下落した時期もありました。

このようなリスクに対処するためには、長期投資の姿勢を持つことが重要です。

5年・10年といった長い目で見れば、市場は回復する傾向があります。

また、資産を分散して投資することで、一部の資産が下落しても全体への影響を抑えられます。

元本保証のない投資商品で運用する際は「損をしても生活に支障が出ない金額」にとどめましょう。

投資は長期的な資産形成の手段であり、リスクを理解したうえで取り組むことが成功への第一歩となります。

3. 自分にあったポートフォリオを構築する

自分の目標やリスク許容度に合わせたポートフォリオを構築することも大切です。

個人で投資に取り組む場合は、株式と債券のバランスを意識するのが一般的です。株式は、値動きが大きいものの長期的には高いリターンを期待できます。

債券は、値動きが小さく株式に比べて安定性があるため、株式が下落した際の緩衝材となるでしょう。

また、若いときは株式比率を高め、年齢が上がるにつれて債券比率を増やす「100-年齢」の法則も参考になります。

投資信託を活用すれば、少額から分散投資が可能です。

自分の投資期間や目的に合わせて資産配分を定期的に見直すことで、長期的な資産形成を実現できるでしょう。

貯金500万円を運用するなら投資の基礎知識を身に着けよう!

500万円の貯金を効率的に運用するためには、まず投資の基本的な知識を身につけることが第一歩です。

長期投資の視点を持てば、複利効果によって資産を着実に増やしていけるでしょう。

NISAやiDeCoなどの税制優遇制度を活用すれば、効率よく資産を増やせます。

加えて、リスクを理解したうえで自分に適したポートフォリオを構築すれば、安心して投資を続けられます。

投資は難しく感じるかもしれませんが、基礎知識を学んで一歩ずつ始めれば、誰でも豊かな将来を築けるでしょう。

なお、公式LINEにご登録頂くと、初心者が買うべき投資信託4選・S&P500VS全世界株式徹底解説などの特典を受け取れます。これから投資を始めてみたい方は、ぜひご登録ください!