「新NISAの投資可能枠である1,800万円は最速どれくらいで使い切れるの?」

「年間上限の360万円まで投資して、5年間で積み立てたほうが良いのか?」

「一括投資かつみたて投資か、どう新NISAを利用すれば良いのか悩む…。」

そのようなお悩みに答えていきます。

2024年からスタートする新NISA制度。投資効率を考えて年間非課税投資枠360万円を早く使い切ってお金を増やしていきたい、と考えている方もいるのではないでしょうか。

結論から言いますと、大きな金額投資できる方であれば、年間非課税投資枠360万円を5年間で使い切って総額1,800万円を運用すると良いでしょう。

ただし、今の生活スタイルを崩してまで投資にお金をかけすぎてしまうことはNGです。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- 2024年からのNISAとは?概要を解説

- 新NISAの非課税投資限度額1,800万円を最速で使い切って10年間運用するとこうなる

- 新NISAで最速1,800万円は投資初心者に難しい?投資できるお金を増やす4つのコツ

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

2024年からのNISAとは?概要を解説

新NISA制度をしっかり使いこなして、非課税投資枠1,800万円を最速で運用していきたい方は以下の2点を考えると良いです。

- 新NISAとは

- 最速5年で非課税投資枠1,800万円を使い切るべきか

- 新NISAは投資信託を選んで4資産分散投資する

この記事を参考に新NISAの概要と使い方についてのポイントを軽くおさえていきましょう。

新NISAとは

2024年からつみたてNISA、一般NISAが統合版新NISAとして生まれ変わります。

日本の個人投資家向けの制度。2014年に導入され、個人投資家の資産形成を促進し、株式や投資信託などの金融商品への投資を活性化することを目的としています。

以下の表で概要を確認しましょう。

| 旧NISA(2023年まで) | 新NISA(2024年~) | |

|---|---|---|

| 非課税投資枠 | つみたてNISA:年40万円まで 一般NISA:年120万円まで | つみたて投資枠:年120万円 成長投資枠:年240万円 年360万円 |

| 非課税投資限度額 | つみたてNISA:800万円まで 一般NISA:600万円まで | 1,800万円まで |

| 非課税期間 | つみたてNISA:20年 一般NISA:5年 | 無期限 |

2023年までのNISA制度の非課税投資限度額が、つみたてNISA800万円、一般NISA600万円だったのに対して、2024年から始まる新NISA制度では非課税投資限度額が1,800万円になりました。

また、新NISAのつみたて投資枠は成長投資枠の条件を満たしているので、1,800万円(年360万円)すべて投資信託に投資することが可能。

通常、課税口座で投資信託等を売却すると、運用益に対して20.315%課税されます。しかしNISA口座を使うと運用益に対して非課税なので、手取りが多くなり非常にお得な制度なのです。

投資未経験でまずは投資信託の投資からスタートしようと考えている方は、証券口座を開設するのが面倒ではありませんか。私の動画をご覧いただけると、見終わるころには証券口座の手続きが完了しているので、ぜひ参考にしてみてください!

最速5年で非課税投資限度額1,800万円を使い切るべきか

投資効率で考えると、新NISAを最速5年で1,800万円使い切った方が良いです。

とはいえ投資には当然リスクがあるので、預金とのバランスをきちんと考えることが大切!

本来預金で持っておくべきお金まで、新NISAに投入する必要はまったくないです。

リスクを抑えた着実な資産形成には10年以上の長期運用が必要。10年以内に使う予定のあるお金は現金で保有し、それ以外のお金は投資にまわしても良いでしょう。

特に、投資が怖い方や不慣れな方は、新NISAの非課税限度額を最速5年で使い切るよりも、少額で投資に慣れて「長期・積立・分散」の原則に従ってリスクを抑えた運用を心がけることの方が大事です。

投資がド素人で自分一人でできるか不安だ、という方は私のLINEに登録すると「知識ゼロから始めた28名の運用実績 71スライド」「失敗しないSBI証券の使い方 徹底解説46スライド」を含めた豪華特典を「無料」でプレゼントしています。

ぜひ活用して、私と一緒に将来の使うお金を今から準備していきましょう。

新NISAの非課税投資限度額1,800万円を最速で使い切って10年間運用するとこうなる

早いうちに新NISAの非課税投資限度額を使いたい、と考えていても年間非課税投資枠が360万円までなので、1,800万円到達までに最低5年はかかります。

リスクを抑えた着実な運用をすると年平均6%が期待できるデータがあるので、以下の条件でシミュレーションしてみました。

- 10年間長期運用

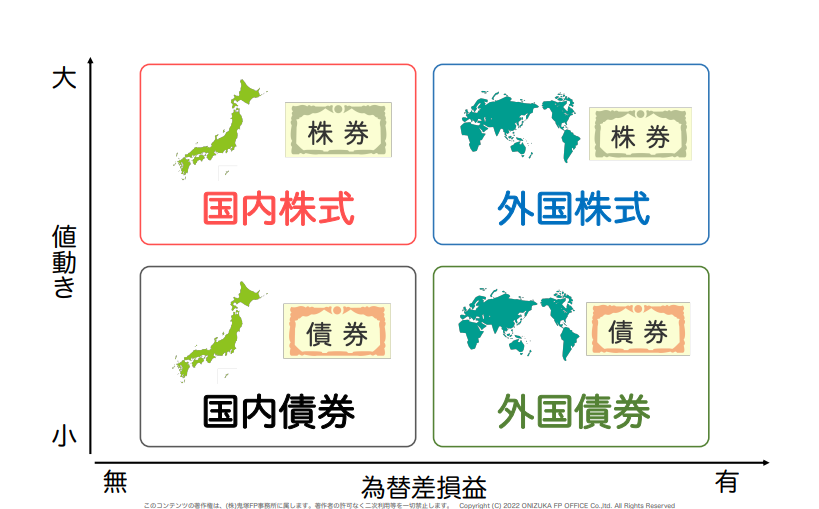

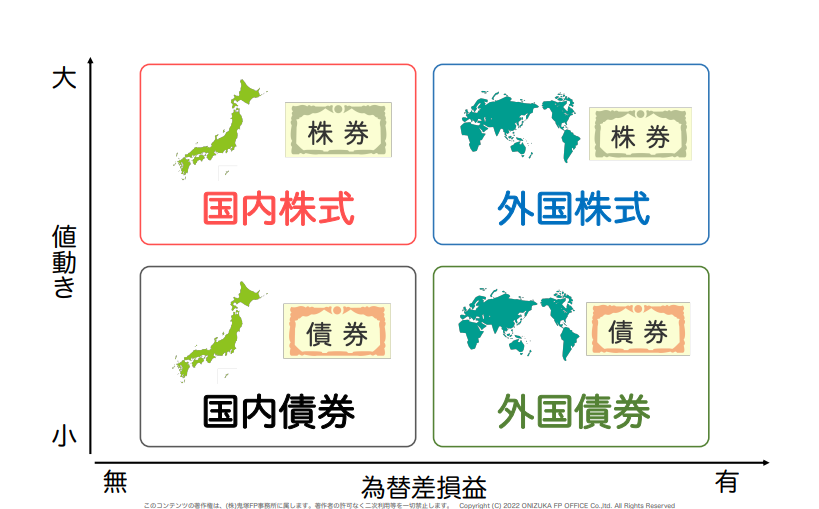

- 4資産分散投資(国内株式、国内債券、外国株式、外国債券)

- ドルコスト平均法(年間360万円を最初の5年間だけ)

- 1年に1回リバランス(資産配分の比率のズレを元に戻す)

- 年利6%

以下のとおり、運用期間10年間のうち2つに分けて試算していきます。

- 新NISAの非課税投資限度額1,800万円到達までの5年間

- 非課税投資限度額1,800万円到達後の5年間【リスク低減のため】

1つずつみていきましょう。

1.新NISAの非課税投資限度額1,800万円到達までの5年間

最初の5年間(年間360万円)ドルコスト平均法を使って運用すると以下のとおりです。

定時定額購入法のこと。特定の時期に一括で大きな金額を投資するのではなく、定期的に少額(一定額)を投資することで、相場の変動によるリスクを分散することを目的としています。

投資金額1,800万円に対し運用益は、2,151万円-1,800万円=351万円となりました。

ドルコスト平均法を使って、長期で毎月積み立てることによって投資するタイミング(時間)を分散できれば、チャートを見続ける必要がなく、投資に時間を取られることもありません。

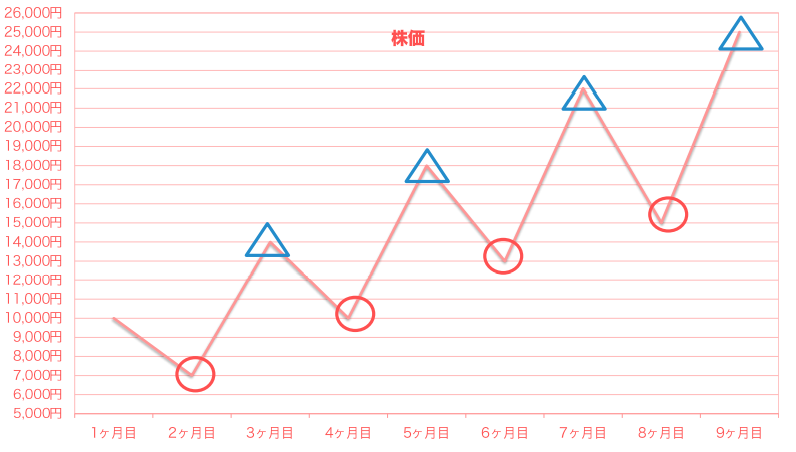

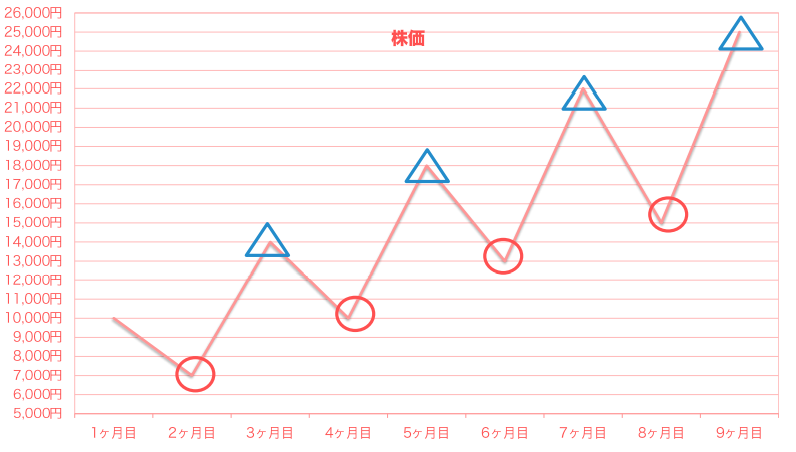

以下の赤丸や青三角のように、値下がりしたときは安くたくさん買えて、値上がりしたときはあまり買えないので、高値掴みを自然と抑えられるのです。

新NISA制度を使うと運用益351万円は非課税ですが、売却しないで、さらに5年間運用を続けていきます。

2.非課税投資限度額1,800万円到達後の5年間【リスク低減のため】

今回、シミュレーション期間を5年間ではなく10年間に延長しているのは、以下2点の理由があるからです。

- リスク低減のため

- 複利効果

実は、分散投資を10年続けると元本割れゼロだったというデータがあります。

複利は運用期間が長ければ長いほど効果を発揮するよ!

5年で売却しないで10年間運用した場合のシミュレーション結果はこちら↓

新NISA制度を使ってリスクを抑えるための10年間長期運用すると、運用益は2,879万円-2,151万円=728万円。

通常、運用益728万円に20.315%の税金がかかるところ、NISA口座で運用すれば非課税なので728万円まるっと自分の手元に残せます。

また、リスクを抑えるための4資産分散投資(国内株式、国内債券、外国株式、外国債券)ですが、投資信託に投資すれば、初心者でも簡単に運用が可能です。

新NISAで最速1,800万円は投資初心者に難しい?投資できるお金を増やす4つのコツ

「新NISAの非課税投資限度額を5年で使い切るのは難しい」という方でも投資金額を増やすには4つのコツがあります。

- 10年以上使う予定のないお金を投資にまわす

- 民間の保険を見直す

- ポイ活する

- 投資信託を選んで4資産分散投資する

大事なことは、非課税限度額1,800万円を使い切ることではありません。この記事を参考に無理のない程度に、少しでも投資にお金をまわせるように工夫してみてください。

1.10年以上使う予定のないお金を投資にまわす

生活費の3か月~1年分の生活防衛資金を確保して、10年以内に必要なお金は貯蓄、10年以上の未来に使うお金は投資にまわしましょう。

投資したとき絶対リターンが期待できる金融商品はないので、直近の生活に使うお金ではなく、自分の未来のために捻出したお金で取り組むことが基本です。

たとえば、1か月の生活費が20万円の方の場合、60万円~240万円の生活防衛資金、その他に10年以内に必要なお金を貯蓄し、すぐに使う予定はないものの将来のために使うお金を投資にまわすイメージ。

10年以上長期投資を行うと、元本割れリスクを低減させる効果が期待できるので、ぜひ意識しましょう。

2.民間の保険を見直す

日本人は保険料を払いすぎる傾向があるので一度、民間の保険を見直してみると良いです。

保険料は毎月一定額かかるものが多いので「固定費」に該当します。「固定費」が減らせると毎月自動的に投資にまわせるお金が増えます。

実は、体調を崩した場合でも、公的保険と貯蓄だけでもカバーできる場合がほとんど。

たとえば病気やケガの場合、健康保険(公的保険)を使えば原則3割負担で済みます。さらに、どんなに治療費がかかっても、高額療養費制度を使えば年収400万円の方であれば、1ヶ月の自己負担額は10万円以内に抑えられるでしょう。

民間の保険をどうやって見直せば良いかわからないという方は私のLINEに登録すると「年代別コスパ最強保険:20代、30代、40代、50代、60代 100スライド」を含めた豪華特典を「無料」でプレゼントしています。

ぜひ活用して、投資にまわすお金を増やし、着実な資産形成に役立ててください。

3.ポイ活する

ポイントで生活費が賄えれば、支出を抑えられるので投資にまわせるお金を増やせるでしょう。

物価が上昇しているのに所属している会社の給料が上がらず「投資にお金をまわしている余裕なんてない」という方が多いのではないでしょうか。

そんな中、段々とキャッシュレス決済が世の中に浸透し、ポイ活(ポイント活動)をしている人が増えてきています。

たとえば楽天経済圏でモノやサービスを購入すると、工夫しだいで年間50万、100万円分のポイントを貯められます。

支出を抑えるためにポイ活について詳しく知りたいという方は私の動画をご覧ください。

4.投資信託を選んで4資産分散投資する

新NISA制度を使って投資をするとき、リスクが気になる方は4資産分散投資を意識しましょう。

投資にはリスクがつきものですが、分散投資をすることでコントロールできますよ。

とはいえ分散投資したい投資初心者の方は、インフルエンサーやブログの情報を頼りに以下の銘柄を同時に保有していることもあります。

- S&P500

- 全世界株式

- 先進国株式

実は3つの銘柄すべて「株式」に集中投資しているので、リスクは低くありません。むしろ高いと言えます。

着実な資産形成をしたい方は、以下の図ように4資産分散投資(国内株式、国内債券、外国株式、外国債券)をしましょう。

さらに4資産を投資信託で運用できると、投資未経験の方でも簡単に分散投資ができますよ。

4資産分散投資をすると、リスクが低減できるだけでなく、年平均6%のリターンが期待できるというデータもあります。新NISA制度を使って運用できれば将来の資金を残しやすいので非常にお得です。

4資産分散投資できる銘柄がわからない、という方は私のLINEに登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」を含めた豪華特典を「無料」でプレゼントしています。

新NISA制度を使いたいけど資産が目減りしてしまうリスクは抑えたい、という方はぜひ活用してください。

コメント