「毎月10万円も貯めるのは無理…。」

「平均的な人はどれくらい貯金しているの?」

このような悩みを抱えていませんか? 毎月一定額を貯金することは、将来の安心につながる重要な習慣です。

しかし、10万円という金額は多くの人にとってハードルが高く感じられるかもしれません。実際のところ、日本人の貯蓄額は年齢や世帯構成・年収によって大きく異なります。

そこで本記事では、FP1級技能士の私鬼塚が以下の内容をわかりやすく解説します。

- 年齢別・世帯別・年収別の平均貯蓄額

- 毎月10万円貯金するための実践的なコツ

- 貯金を妨げる要因とその対策法

ぜひ最後まで読んで、あなたの貯蓄計画にお役立てください!

ぜひ、最後まで読んでみてください!

なお「もっとお金について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

毎月10万円を貯金するのは難しい?貯蓄額を条件別に徹底解剖

毎月10万円の貯金が現実的な目標かどうかを判断するには、さまざまな条件における平均貯蓄額を知ることが重要です。ここでは、以下の条件における日本人の貯金額について解説します。

- 年齢別の貯蓄額

- 世帯別の貯蓄額

- 年収別の貯蓄額

それぞれ詳しく見ていきましょう。

1. 年齢別の貯蓄額

日本人の年齢別平均貯蓄額を見ると、年齢が上がるにつれて貯蓄額も増加する傾向があります。

20代から70代までの貯金額(金融資産を含む)は、以下のとおりです。

| 年代 | 平均値(万円) | 中央値(万円) | 中央値の貯蓄額を月10万円貯金で達成するまでの期間 |

|---|---|---|---|

| 20歳代 | 382 | 84 | 8.4ヵ月 |

| 30歳代 | 677 | 180 | 1年6ヵ月 |

| 40歳代 | 944 | 250 | 2年1ヵ月 |

| 50歳代 | 1,168 | 250 | 2年1ヵ月 |

| 60歳代 | 2,033 | 650 | 5年5ヵ月 |

| 70歳代 | 1,923 | 800 | 6年8ヵ月 |

20代の平均貯蓄額は382万円で、中央値の84万円と大きな開きがあります。

30代になると、平均677万円・40代で944万円・50代では1,168万円と徐々に増加します。とくに注目すべきは、平均値と中央値の差です。

たとえば、50代では平均値が1,168万円以上なのに対し、中央値は250万円と大きな開きがあります。

このようになるのは、一部の高額貯蓄者が平均値を引き上げているからです。

多くの人の実態は、中央値に近いと考えられます。

なお、貯蓄額の全国平均は1,374万円で中央値は350万円です。

50代前後の貯蓄額について気になる方は、以下の記事を参考にしてみてください!

2. 世帯別の貯蓄額

日本人の平均貯蓄額は、世帯構成によって大きく異なります。各世帯の貯金額(金融資産を含む)は、以下のとおりです。

| 世帯類型 | 平均値(万円) | 中央値(万円) | 中央値の貯蓄額を月10万円貯金で達成するまでの期間 |

|---|---|---|---|

| 世帯主夫婦のみ | 1,575 | 400 | 3年4ヵ月 |

| 世帯主夫婦と子のみ | 1,294 | 418 | 3年6ヵ月 |

| 世帯主夫婦と親のみ | 1,568 | 470 | 3年11ヵ月 |

| その他・類型不能 | 1,131 | 180 | 1年6ヵ月 |

世帯タイプによって貯蓄額に特徴があります。夫婦と親の世帯は中央値が470万円と最も高く、夫婦のみ世帯は平均値が1,575万円とトップです。

夫婦と子の世帯は、子育て費用がかかるなかでも中央値418万円と健闘しています。

どの世帯も平均値と中央値に大きな開きがあり、一部の高額貯蓄世帯が平均を押し上げているといえるでしょう。

3. 年収別の貯蓄額

日本人の年収別平均貯蓄額を見ると、収入が増えるほど貯蓄額も増加する傾向にあります。

年収別の貯金額(金融資産を含む)は、以下のとおりです。

| 年収 | 平均値 | 中央値 | 中央値の貯蓄額を月10万円貯金で達成するまでの期間 |

|---|---|---|---|

| 収入はない | 249 | 0 | 0ヵ月 |

| 300万円未満 | 661 | 52 | 4年4ヵ月 |

| 300~500万円未満 | 1,065 | 300 | 2年6ヵ月 |

| 500~750万円未満 | 1,233 | 400 | 3年4ヵ月 |

| 750~1,000万円未満 | 1,939 | 800 | 6年8ヵ月 |

| 1,000~1,200万円未満 | 2,069 | 1,000 | 8年4ヵ月 |

| 1,200万円以上 | 4,178 | 1,650 | 13年9ヵ月 |

年収300万円未満の層の貯蓄中央値が低いのは、生活必需品の支出で収入のほとんどが消費され、貯蓄に回せる余裕が少ないことが考えられます。

年収300~750万円の層では生活の安定とともに貯蓄の余地が生まれるものの、教育費や住宅ローンなどの大きな支出が影響しているといえるでしょう。

年収750万円以上の層で貯蓄額が急増しているのは、基本的な生活費の割合が収入に対して相対的に小さくなり、収入の多くを貯蓄に回せることを示しています。

とくに、年収1,200万円以上の層では投資による資産形成も貯蓄増加にプラスの影響を与えていると考えられます。

なお、500万円貯金できている人の割合については、以下の記事を参考にしてみてください。

毎月10万円貯金するためのコツ

毎月10万円の貯金を達成するにはいくつかポイントがあります。

- お金を貯める目的を明確にする

- 先取り貯金をする

- 節約するなら固定費を削減する

- お金を貯めやすい時期は積極的に貯金する

- 収入を増やす

それぞれのポイントについて順番に見ていきましょう。

1.お金を貯める目的を明確にする

貯金すると金銭的にゆとりが生まれ、結果として心にゆとりを持てるようになります。とはいえ、ある程度お金が貯まってくると目的なしに毎月10万円貯金するのは挫折しやすくなるでしょう。

具体的な目的がなければ、節約するための動機付けが難しくなるためです。

「何のために貯金しているんだろう…」ってなるのが怖いよね…

そのため、子どもの学費や新しい家の頭金など、明確な目標を定めましょう。そうすれば、必要な資金をいつまでに準備しなければならないかが明らかになります。

達成のための具体的な計画が立てやすくなり、目標金額を達成する可能性がぐんと高まるでしょう。

2.先取り貯金をする

自分の意志だけで貯金するのは大変です。口座にお金が余っているとどうしても使いたくなる方もいるでしょう。

そんな方におすすめなのが、先取り貯金です。先取り貯金とは、あらかじめ決めていた金額を毎月の収入から取り出して、先に貯金する方法です。

給与口座をそのまま先取り貯金する場所としても良いですし(生活費をあらかじめ引き出す)、貯蓄用口座を用意して残りのお金で生活するのもよいでしょう。

要は生活費と先取り貯金を一緒にしないことが大切です。

東京大学の教授であり投資家でもあった本多静六氏は、若い頃から給料の四分の一を先取り貯金し、経済的な自由を実現しました。

強制的に振り分けて使えないようにすると、必然的にお金は貯まるようになるでしょう。

3.節約するなら固定費を削減する

毎月の出費には大きく分けて固定費と変動費がありますが、節約するなら固定費を見直すのがおすすめです。固定費とは毎月一定の出費で、スマホ料金やネット契約料、家賃や保険料などが含まれます。

一方で変動費とは、水道光熱費や食費など変動する支出です。

固定費は一度見直しをすると、当月だけでなく次の月もその次の月も反映されるため、変動費を抑えるよりも費用対効果が高くなります。

たとえば食費を5,000円抑えるのであれば、毎月買う量を減らす必要がありますが、スマホ料金を5,000円抑えるのであれば、一度手続きをすれば完了です。

1回の手間は大きいですが、先のことを見据えて節約していきましょう。

4.お金を貯めやすい時期は積極的に貯金する

人生の各段階で、貯金がしやすい時期とそうでない時期があります。結婚準備や子どもの教育資金など、大きな支出が予想される時期は貯金を増やすのが難しくなるでしょう。

貯金を加速させるには、出費が少ない時期に貯蓄額を増やすことが重要です。

例えば普段給料の10%を貯金しているなら、それを20%に引き上げることを検討しましょう。

またボーナスが出た月には、通常よりも多くの金額を貯金するのも一つの方法です。

5.収入を増やす

貯金のペースを上げるには、節約だけでなく収入を増やすこともおすすめです。

収入を増やすにはいくつかの方法があります。

| 今の職場で昇進や昇給を目指す | 職場での成果を上げ、評価を得て給料アップを狙う |

| 給料の高い会社に転職する | 自分のスキルや経験を生かせる、より高い給料を提供してくれる職場を探す |

| 副業を始める | 本業のスキルや新しく身に付けたスキルを活かして副業する |

収入が増えると、物価上昇の影響を受けにくくなり、より余裕を持った生活が送れるようになるでしょう。

収入を増やすことは、ただ貯金額を増やすだけでなく、経済的な安定感を得るためにも重要です。

毎月10万円貯金の継続をはばむ要因

毎月10万円の貯金を長期間継続するには、貯金の妨げとなる要因を理解し、対策することが重要です。

ここでは、貯金を継続できない主な3つの原因を紹介します。

- 残し貯めの習慣がぬけない

- お金の管理ができていない

- クレジットカードのリボ払いを利用する

それぞれ詳しく解説します。

1. 残し貯めの習慣がぬけない

多くの人が陥りがちな「残し貯め」とは、月末に余ったお金を貯金する方法です。この「残し貯め」の習慣が毎月10万円の貯金を難しくする大きな要因といえます。

残し貯めの問題点は、先に使って「残ったら貯金」という考え方にあります。この方法では、予想外の出費や誘惑に弱く、結局月末には貯金できる額が少なくなってしまうでしょう。

給料日後に「今月は余裕がある」と感じて使いすぎてしまうパターンはよくあります。

たとえば、月収30万円の人が「残りを貯金しよう」と考えると、生活費や交際費などで25万円使ってしまい、貯金は5万円だけ…ということになりがちです。

この習慣から抜け出すには「先取り貯金」への切り替えが効果的です。

給料日に真っ先に決まった額を貯金口座に移し、残ったお金で生活するという逆転の発想が、安定した貯蓄につながります。

2. お金の管理ができていない

毎月10万円の貯金を難しくする大きな要因のひとつが、お金の管理不足です。

多くの人は、自分の収支を正確に把握しておらず、どこにお金が消えているのか分からなくなっています。

たとえば、コンビニでの小さな買い物や、サブスクリプションサービスの積み重ねやキャッシュレス決済による使いすぎなどが挙げられるでしょう。

このように、意識していない出費が気づかないうちに家計を圧迫しています。

お金の管理を改善するには、家計簿アプリなどで収支を可視化し、固定費の見直しを定期的に行うことが大切です。

支出を把握することで、無駄な出費を減らし、貯金額を増やせるでしょう。

3. クレジットカードのリボ払いを利用する

継続的に貯金するなら、クレジットカードのリボ払いは使わないのが賢明な判断です。

リボ払いを設定すると、毎月の支払額が固定され、支払いの一部を先延ばしにできます。この便利さが貯金の妨げになります。

リボ払いの最大の問題点は、利率の高さです。

一般的に年率15.00~19.80%程度の手数料がかかり、毎月の支払いの多くが手数料に消えてしまいます。

たとえば、10万円の買い物を年率15%でリボ払いにすると、月々5,000円支払う場合支払の合計金額は113,120円となります。

つまり、13,120円は支払手数料を余分に支払っているということです。

また、毎月の支払額が少額で一定のため「きちんと支払っている」という錯覚を生み、危機感なく利用を続けてしまいがちです。

本来貯金に回せるはずのお金が、しらずしらずのうちに高額な手数料の支払いに消えていきます。

毎月一定額のお金を貯めることを目指すなら、リボ払いの利用は避けましょう。

そもそも毎月10万円の貯金って本当に必要?

貯金は将来の安心や夢を叶えるために重要です。特に老後に2,000万円以上が必要とされる現代では、貯金の重要性はいうまでもありません。もし毎月10万円を10年間貯金すれば、単純計算で1,200万円を蓄えられます。

しかし、毎月10万円という金額がすべての人にとって絶対に必要かと問われれば、その答えは一概にはいえません。

老後に使うお金は人それぞれであり、人によってはより少ない金額で生活できるかもしれませんし、また別の人はもっと多くの貯金が必要になる可能性もあるでしょう。

大切なのは、将来の目標や不安に対してどれだけ備えるかという点です。将来の生活を考えて、家計を管理していくことが大切なのです。

ただし、将来への備えを理由に現在の生活を犠牲にするのは避けましょう!

バランスよく生活を楽しみつつ、かしこく貯金する方法を見つけることが重要です。

なお、貯金しないほうがいいという意見について気になる方は、以下の記事を参考にしてみてください。

毎月10万円貯金するなら投資も視野に入れてみよう

一般的に経済が成長し続ける資本主義では、物価が上昇する傾向にあります。

そのため預金口座にお金を入れているだけでは、お金の価値が減少してしまう恐れがあるのです。そこで、投資も視野に入れることをおすすめします。

投資でお金を運用すれば、現金の価値が減少するリスクに対応できます。

投資初心者の方は「NISA」の活用がおすすめです。NISAは、投資信託や株式投資から得られる利益を非課税にする制度です。

100円などの少額から投資でき、2024年からは新NISAも始まったので、これから資産運用していく方に適しているでしょう。

なお、新NISAについて詳しく知りたい方は、関連記事「【今から準備】新NISAで何を買うべき?おすすめの投資方法や注意点も紹介」にて解説しています。ぜひ参考にしてみてください。

毎月10万貯金する人が投資する際のおすすめの運用方法

ここからは毎月10万円貯金する人が投資する際のおすすめの運用方法を紹介します。

- 投資は長期運用を心がける

- 分散投資する

- ドルコスト平均法を活用する

詳しく見ていきましょう。

1.投資は長期運用を心がける

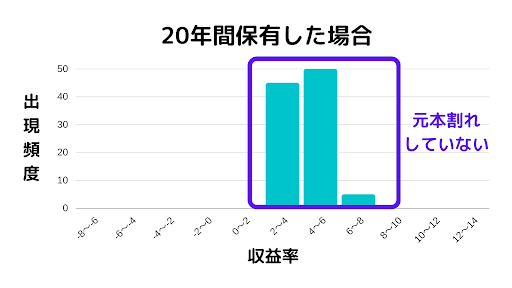

投資と聞くと元本割れが怖いというイメージを持つ方もいるかもしれませんが、長期的に運用すればプラスのリターンを得やすいことが分かっています。

過去のデータを見ると、資産クラスや地域に分散した積立投資を20年間続けた場合、1985年から2020年の期間では元本割れするケースはありません。

長期にわたる投資はプラスの収益を期待できるね!

ただし、これからも同様の結果が得られるという保証はなく、元本が減る可能性も完全には排除できません。

そのため、生活費など直近で必要になるお金は預金で確保しつつ、当面使う予定がないお金を投資に回しましょう。

長期的に運用するなかで一時的に元本割れすることはあるかもしれませんが、売却しないで持ち続けていれば、世界経済の成長に伴い、いずれは値上がりしていくことが考えられます。

長期投資が本領を発揮する年数は10年を越えたあたりからです。投資や資産運用は「誰でも簡単に今すぐ儲かる」という方法ではないので、ゆっくり時間をかけて実践し続けましょう。

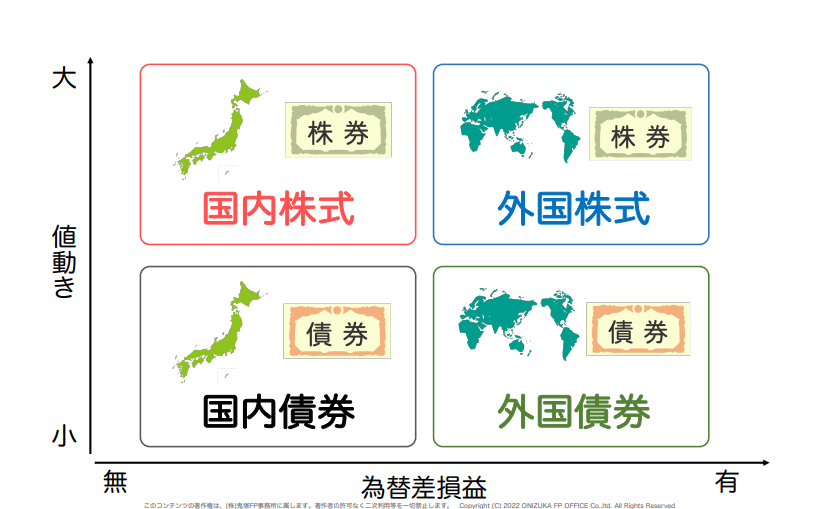

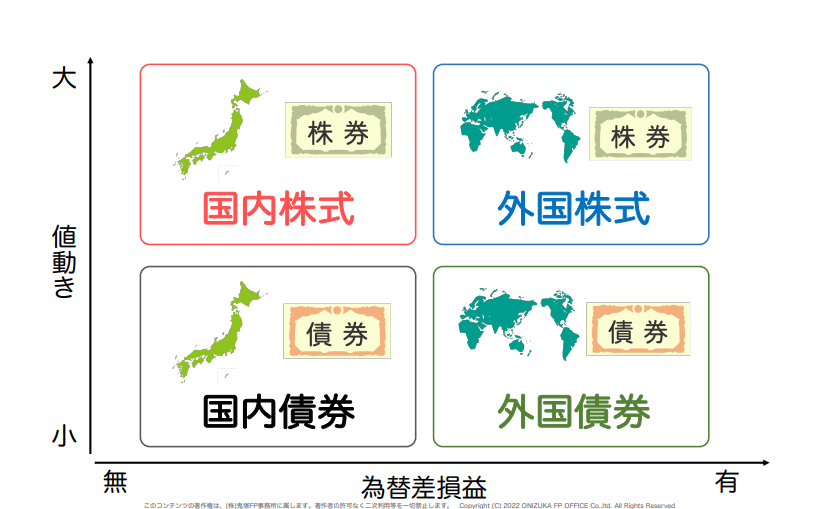

2.分散投資する

投資は分散投資が基本で「国内・外国株式」と「国内・外国債券」の4つにわけるのが大原則となります。一般的に、株式はハイリスクハイリターン、債券はローリスクローリターンの投資商品です。

実際に約86%もの株価が下落した世界恐慌時に、債券にも分散投資しているとどうなったのか見てみましょう。

株価(配当込み)の回復には15年5か月かかりました。

債券にも分散投資していると6年2か月で回復しました。株式だけに投資していたときよりも、半分以上も早く回復したことが分かります。

これから投資を始める方は、債券もポートフォリオに組み入れることも検討してみてください!

3.ドルコスト平均法を活用する

ドルコスト平均法とは、一定の間隔で同じ金額を投資し続ける方法です。

ドルコスト平均法の考え方に沿って投資すれば、金融商品の価値が下落したときに多く買え、上昇しているときは高値掴みを自然に抑えられます。毎月少しずつ積み立てていく方法であるため、現時点でまとまった金額がない人も投資しやすいのも特徴です。

また、ドルコスト平均法は、大規模な不況が起きた際も有効です。実際、もし世界恐慌時にドルコスト平均法で分散投資していたら、わずか3年9か月で収益が回復したというデータもあります。

ドルコスト平均法を採用すれば、市場価格が低迷している時期にも安価で購入でき、価格が回復した際には平均購入価格が低いために利益が生じやすくなります。

投資を始めるにあたっての心理的ハードルを下げ、長期的な視点で資産を増やしていく上で有効な戦略といえるでしょう。

毎月10万円貯金を習慣にして計画的にお金を貯めよう!

毎月10万円の貯金は難しく感じるかもしれませんが、正しい方法を身につければ誰でも達成できる目標です。

まずは「残し貯め」から「先取り貯金」へと発想を転換することが重要です。給料日に真っ先に決めた額を貯金し、残りのお金で生活するという習慣をつけましょう。

固定費の見直しや副業で収入を増やすことも効果的な手段です。

たとえ最初は5万円からのスタートでも、継続することで少しずつ貯金額を増やしていけます。

毎月10万円の貯金を習慣化することで、将来の大きな目標や予期せぬ出費にも余裕をもって対応できます。

明確な目的を持ち、計画的にお金を貯めていきましょう。

なお、私鬼塚のLINEに登録していただくと、初心者が買うべき投資信託4選やS&P500vs全世界株式徹底解説などの特典を受け取れます。

NISAの投資を検討している方は、ぜひ無料で登録してみてください。