「65歳からの資産運用って何をすべきなの?」

「元本割れが怖いけど何に投資したら良い?」

「注意点があれば教えてほしい」

と考えていませんか?

給与収入がなくなり年金生活が迫っている中、今あるお金を元手に65歳から資産運用すべきなのか考えている方も多いでしょう。

結論、65歳からの資産運用が必要な人とそうでない人がいます。そして資産運用が必要な人は投資の知識をしっかりつけて運用しないと大きな損失を出してしまう可能性があるので、実践する前に学習する必要があります。

そこで本記事では、以下の内容について詳しく解説します。

- 資産運用が必要な人と不要な人

- 65歳からでも遅くない理由

- 資産運用を成功させるポイント

- おすすめしない投資手法

この記事を読んで実際に行動すれば、65歳からの資産運用を手堅く行えるでしょう。

ぜひ、最後まで読んでみてください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

65歳からの資産運用が必要な人・不要な人の特徴

65歳を目前に「資産運用を始めた方がいいかな」と悩んでいる方は、まずは本当に資産運用が必要なのか確認しておきましょう。ここでは、65歳からの資産運用が必要な人と不要な人の特徴を解説します。

65歳からの資産運用が必要な人

現在保有している資産と老後にもらえる年金だけでは、今後の生活が難しい人は資産運用が必要です。65歳時の平均余命や人生100年時代を想定し、100歳まで生きるとしてシミュレーションしてみましょう。

実際にはあなたの必要な支出金額でシミュレーションしてみてね!

例えば、毎月の支出が20万円だとすると、100歳までに35年×12ヶ月×20万円=8,400万円かかります。

65歳時点の保有資産が2,000万円、毎月もらえる年金が10万円だとすると、100歳までに6,400万円しか使えないため、いつか貯金が底をついてしまうでしょう。

また、インフレによる物価高騰のリスクもあり、今後の生活費は上がる可能性もあります。

超低金利時代の現代は銀行にお金を預けているだけでは増えないため、65歳からの資産運用は必要です。

65歳からの資産運用が不要な人

保有している資産と年金で、老後に必要な生活費を賄えるなら運用する必要はありません。

先ほどと同じ計算で65歳から8,400万円かかるとしても、資産が5,000万円で毎月もらえる年金が10万円だとすると、100歳時点で9,200万円使えることになり運用は必要ないでしょう。

もらえる年金と現在の資産を確実に把握しておく必要があるよ!

65歳からの資産運用でも遅くない!

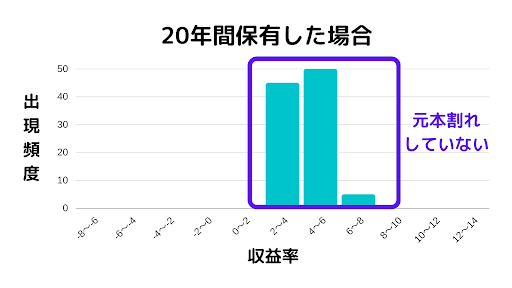

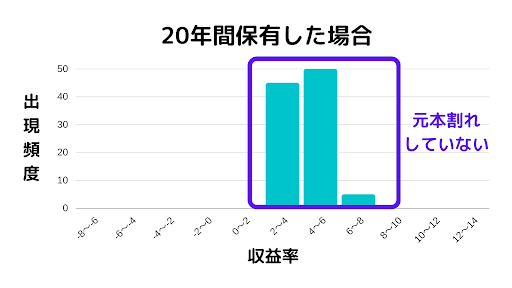

平均・健康寿命が伸びている現代において、65歳からの資産運用は決して遅くありません。なぜなら10年以上運用できるのであれば投資信託を活用すると、プラスのリターンをもたらしてくれる確率が高いからです。

特に20年間積立すると1985年~2020年のデータでは元本割れしなかった実績があります。

65歳から投資したとすると、85歳時点ではプラスの運用をもたらしてくれる可能性が高いです。

長期間運用するとプラスのリターンをもたらしてくれる商品へ投資しましょう!

65歳からの資産運用を成功させる3つのポイント

ここからは65歳からの資産運用を成功させるポイントを3つ紹介します。

- 目標金額を設定する

- 税制優遇のあるNISAを活用する

- 分散投資をする

以下で詳しく解説します。

1.目標金額を設定する

医療技術の発達により現在の平均年齢がさらに伸びる可能性もあるでしょう。そのうえで、長生きした場合の支出を計算し、いくら足りないのか考える必要があります。

毎月の支出を具体的にしておくと把握しやすいです!

退職金を含む資産が1,000万円あるとして、公的年金だけでは毎月の生活に10万円不足すると仮定します。

すると毎月10万円ずつ取り崩すことになるので、運用しなければ8年と4ヶ月で底をつくでしょう。ただ、年利6%で運用できれば底をつくのが11年まで延長されます。

老後期間が何年になるかは誰にも分かりませんが、豊かで安心できる老後生活を送るためにも、資産寿命をいかに長くするかを意識しましょう。

2.税制優遇のあるNISAを活用する

投資をして得た利益や配当金には約20%の税金が発生します。

NISA口座で購入した銘柄から得た利益や配当金は非課税になるため、有効活用しましょう!

ある程度資産がある方が2023年から投資を始めるのであれば一般NISAを活用しましょう。1年間で120万円まで投資でき、5年間は配当金や売却したときの利益が非課税となります。

また、2024年から新NISAが始まり、年間360万円、生涯投資枠1,800万円まで投資できます。投資する目的を明確にし、目標金額に向けて積立投資を行って新NISAを有効活用しましょう。

3.分散投資をする

65歳から資産運用する場合、怖いのは元本割れして大きな損失を被ることです。

リスクコントロールをする一つの手段として分散投資が挙げられます。

例えば、A社とB社に分散していればA社の株価が下がってもB社の株価が上がれば相殺できます。また、2社だけでなくもっと幅広く分散投資すればさらにリスクコントロールできるでしょう。

東証プライムに上場している日本の企業は1,800社程度もあり、すべての銘柄に分散投資できればリスクはかなり減らせるはずです。

ただ、すべての企業に投資するとなったら、莫大な資金が必要となります。

日本の時価総額1位のトヨタ自動車に投資する場合、1株2,000円ほどで購入できますが、日本株は100株単位で購入するのが基本のため、1社購入するだけでも20万円ほど必要です。

しかも日本国内で分散投資すると円資産しか持っていないことになります。米国やイギリスなどにも投資し、より広く投資した方がリスクは抑えられるでしょう。

資金がいくらあっても足りない…。

ここでおすすめなのが投資信託です。

投資信託は複数の銘柄をひとまとめにした投資商品で、手軽に分散投資できます。しかも100円という少額から投資でき、あなたの資産状況に合わせて増額も可能であるため、これから投資する方は投資信託を検討してみてください。

65歳からの資産運用におすすめの投資対象

続いて、65歳からの資産運用におすすめの投資対象を紹介します。

- 投資信託

- 国債

- 株式投資

以下で詳しく解説します。

1.投資信託

投資信託は投資の対象として外せない選択肢です。一つの銘柄に複数の企業を詰め込んだ商品であり、手軽に分散投資できます。

まず、我々投資家がある投資信託に資金を預け、それを投資のプロが運用し、利益が発生したら投資家に還元されます。そして増えた資産を再投資に回せば、お金が増えるサイクルに入っていきます。

なお、投資信託について詳しく知りたい方は、関連記事「投資信託はおすすめしないと言われる理由とは!銘柄を選ぶ4つの基準を徹底解説」にて解説しています。ぜひ参考にしてみてください。

2.国債

国債は、国が発行する「債券」です。指定の期日に元本と利息が償還(返済)されるため、利息分が運用益となります。

国が破綻しない限りもらえるので、株式などと比較して安全性が高いのが特徴です。

日本では個人向けに国債が販売されており、銀行や郵便局、証券会社などで購入できます。

失敗できない退職金の運用にふさわしいよ!

ただ、もらえる金利は低く、2023年4月時点で日本国債10年ものの利率は0.472%なので、仮に1,000万円分を購入しても年換算の利息は4.72万円です。使う時期が決まっているお金を安全に保管しつつ若干の利息を得るという用途におすすめします。

3.株式投資

投資に慣れてきた人は、個別株へ投資する方法もあります。分散投資が難しいため、投資信託よりもリスクは高いですが、株主優待や配当金などのインカムゲインがもらえることもあるでしょう。

ただ1つの銘柄に集中投資すると資産価格が大きく下落することもあるから注意だよ!

もちろん、1つの銘柄に集中投資し、その銘柄の株価が大きく下落したら資産が大きく減少するため危険です。そのため株式投資を行う際は、国債や投資信託にも投資しつつ、余剰資金で投資するようにしましょう。

65歳からの資産運用でおすすめしない3つの投資方法

最後に65歳からの資産運用でおすすめしない投資方法を3つ紹介します。

- 集中投資

- レバレッジ取引

- 理解できないものへの投資

以下で詳しく解説します。

1.集中投資

1つの投資商品のみに投資すると、その商品の運用成績が悪くなると、大切な資金を多く失うでしょう。

その銘柄がどれほど魅力的でも、政策や事故により大きな損失を出してしまう可能性はあります。

例えば、2011年年時点での東京電力は株価が2100円ほどで、配当が高めの優良株でした。ただ、東日本大震災が起こった次の日から3日間は売りが殺到し、741円まで下落しました。

このように優良株だと思われている銘柄でも、予測できない一つの出来事で3分の1にまで下落する可能性はあります。

できるだけ複数の商品に分けて運用すれば、1つの商品の運用成績が悪くても、ほかの商品でカバーできるケースもあるので、集中投資は避けましょう。

2.レバレッジ取引

株式投資の信用取引やFX取引は、レバレッジ取引と言われ、多くの利益を得られる可能性があります。

レバレッジとは「てこの原理」という意味。金融業界でレバレッジを使う場合は、借り入れを利用することで、自分の資金以上のお金を投資に回し利益を狙うことを指します。

投資の世界においてリスクとリターンは基本的に一致します!

すぐに大きな利益を狙えるということはすぐに大きな損失を生む可能性があるのです。働いている時期であれば損失が出ても給料で補填できますが、65歳以降に大きな損失を抱えると返済できない恐れもあります。リスクを取り過ぎて大きな損失を被る事態は避けましょう。

3.理解できないものへの投資

自分が理解できない投資商品は、買わないようにしましょう。

銀行窓口などに資産運用の相談に行くと、仕組債など複雑なものを勧められることもありますが、投資初心者にはおすすめしません。

シンプルでないものは手数料が高いものも多く、長期のパフォーマンスが悪くなりやすいです。

また投資の基本は長期運用であり、投資先が理解できていないと長く持ち続けることは難しいです。

どの銘柄に投資したらいいのかわからない方は、私鬼塚の公式LINEに登録すれば、初心者が買うべき投資信託や知識のない28名の運用実績などの特典を受け取れます。

もちろん無料で受け取れるので、65歳からの資産運用をする際に有望な投資先を知りたい方はぜひ登録してください!

コメント