「S&P500だけで大丈夫かな?」

「本当に投資して大丈夫なの?」

「今は買わないほうがいいの?」

そんな悩みや不安を抱えていませんか。

最近、インターネットやYouTube動画で「S&P500は今すぐ買った方が良い」のように情報発信をしている方が多くなってきました。

投資では「安く買って高く売る」というのが基本の考え方。S&P500についても安く買えるようなタイミングを自分で見極められるようになりたい、という思いが強くてチャート分析をしている方もいるでしょう。しかし未来の値動きが今後どうなるかについては、誰にもわからないのが事実です。

そこで、一級ファイナンシャル・プランニング技能士の鬼塚が、投資のタイミングを考えなくて良い「ドルコスト平均法」を中心に以下のテーマについて詳しく解説していきます。

- 今買うべきか?S&P500の概要と過去の暴落について解説

- いつ買うべき?S&P500の価格が下がっているときにやってはいけないこと

- S&P500を今買うべきか考えなくて良いドルコスト平均法とは

この記事ではリスクを抑えた着実な資産形成をするために、S&P500以外の買うべき投資信託の銘柄の特徴についても解説しています。

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

今買うべきか?S&P500の概要と過去の暴落について解説

インターネット、YouTube動画でとても話題になっているS&P500に投資をしたい、という方は多いのではないでしょうか。

さっそくS&P500の概要と過去の暴落についてみていきましょう。

S&P500とは

S&P500とは、米国の代表的な株価指数であるS&P500指数(円換算ベース)に連動する投資成果をめざすインデックスファンド。簡単にいうと米国株式投資信託のことです。

株価指数などの指標に連動した運用を目指す投資信託。

つまりS&P500に投資するというのは、日本で有名な株価指数の「日経平均株価」に投資しているようなイメージです。S&P500(米国株式投資信託)を保有するだけで、アメリカの企業500社に分散投資していることになるので、魅力的な金融商品といえるでしょう。

さらに、つみたてNISAやiDeCo制度との相性も良く、三菱UFJ国際投信が販売しているeMAXIS Slim 米国株式(S&P500)によって手数料が気にならなくなり、S&P500(米国株式投資信託)の知名度が一気に高くなりました。

S&P500の有名な過去3回の暴落とは

S&P500(米国株式投資信託)を買うか迷っている方は、今株価が下がっていて投資がしにくいケースがあるでしょう。S&P500は金融商品なので、以下の7つのようなリスクがあります。

| 1.信用リスク・デフォルトリスク | 資産を預けている金融機関等が倒産してしまうリスク |

| 2.価格変動リスク | 金融商品の価格が変動することによって、資産価値が増減するリスク |

| 3.金利変動リスク | 金利の変動により債券の価格が上下するリスク |

| 4.流動性リスク | 資金が必要なときにすぐに換金できない、または予定を下回る金額でしか換金できないリスク |

| 5.インフレリスク | 物価上昇によって、資産価値が目減りするリスク |

| 6.為替リスク | 為替相場の変動によって、資産価値が増減するリスク |

| 7.カントリーリスク | 国の政治・経済情勢に起因して債券や株式の価値が変動するリスク |

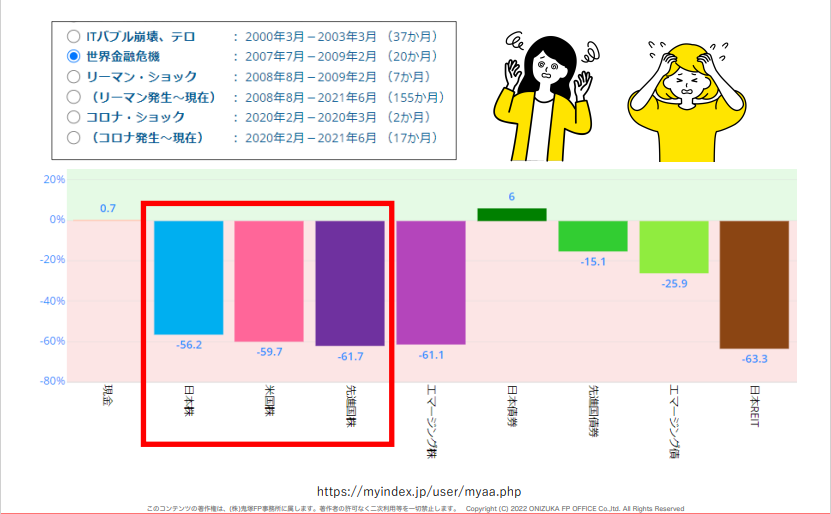

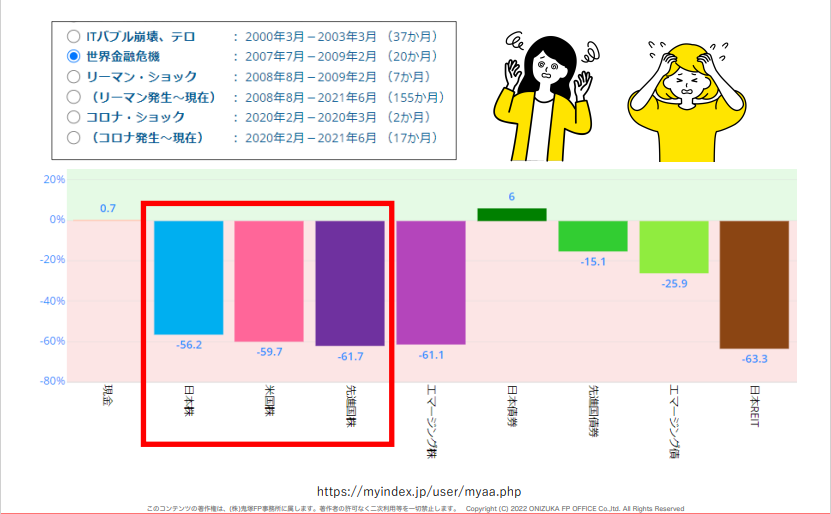

7つのリスクをおさえたところで、S&P500の有名な以下の3回の暴落をみていきましょう。

- ITバブル崩壊:2000年

- リーマンショック:2008年

- コロナショック:2020年

わかりやすい大きな暴落は10年おきくらいに起こっていますが、株価は常に上下を繰り返していて、小さな下落は頻繁に起きています。つまり株価の値動きの予想は難しく、投資に才能がない限り誰も「今買うべきか」はわからないことの方が多いでしょう。

いつ買うべき?S&P500の価格が下がっているときにやってはいけないこと

次にS&P500(米国株式投資信託)の暴落時にやってはいけない以下の3つについて解説します。

- S&P500(米国株式投資信託)のみに集中投資

- まとまった資金の一括投資

- 一番安いタイミングを狙った投資

ぜひ自分にも当てはまっていないか1つずつ確認しましょう。

1.S&P500(米国株式投資信託)のみに集中投資

S&P500(米国株式投資信託)に投資をしていれば、分散投資できているから安心だ、と思っている方はいませんか。

実はS&P500は米国の企業の銘柄に分散はできているものの、米国の株式に集中投資しているのと同じです。

一つの国、株式に銘柄を集中させてしまうと金融危機が起きたときに約60%の資産を失ってしまいます。以下の図を見ていきましょう。

約60%の下落リスクに耐えられる方であれば「集中投資」でも構いませんが、投資のプロでない普通の人は不安になる可能性があります。分散投資の効果を発揮させたい方は、別の国の投資信託銘柄を保有したり、株式以外に「債券」を保有したりするのがおすすめです。

2.まとまった資金の一括投資

S&P500(米国株式投資信託)で儲けたい、という方は多いでしょう。そんな方がやりがちなのが一括投資です。

自分だったら年初にS&P500一括かなぁ。あまり動かさない口座は無理に個別リスク取りたくないかなって。

— Kamo (@KKamotarou) April 3, 2023

たしかに金融商品の価格が上昇しているタイミングで一括投資すれば、大きなリターンを期待できるケースもあるでしょう。

ただS&P500のようなインデックスファンドは、長期の運用を目的とした金融商品です。暴落時に資金が目減りするリスクを抑えたいなら、金融庁でも推奨している投資の基本原則「長期・積立・分散」に従ったほうが、無理せずに投資を継続できます。

3.一番安いタイミングを狙った投資

できれば一番安い値段で買って、高い値段で売って儲けたい、というのは一般的な考え方です。しかしチャートの値段をあてることは誰にもできません。もし投資タイミングを当てられるなら失敗する人はもっと少なくなるでしょう。

以下のように投資のタイミングで困っている人もいるようです。

ジュニアNISAやっと口座に80万入金できたんだけど、何買うか迷う!

— Aya(•ө•)トラリピetc 資産運用 (@AAYAA59430143) April 6, 2023

親がS&P500に全振りしてるから全世界にしとくべきかなぁ🌏

そして購入タイミングも悩む!株の暴落が今年中にくるならその時に買いたいし🤔

しっかり「長期・積立・分散」を守って投資をしていれば、S&P500(米国株式投資信託)への投資タイミングはいつでも良いといえます。

S&P500の銘柄の中にgoogleやAmazon等の成長企業が組み入れられているので、長期的にみると右肩上がりになっているのがわかるでしょう。

投資した後に損するのが怖い、という方は「長期・積立・分散」を守って運用すると、リターンが期待できる可能性があります。

S&P500を今買うべきか考えなくて良いドルコスト平均法とは

投資するタイミングを考えるのが面倒な方。実はドルコスト平均法でS&P500を運用すれば、誰でも一定額購入できるようになります。

定時定額購入法のこと。特定の時期に一括で大きな金額を投資するのではなく、定期的に少額(一定額)を投資することで、市場の変動によるリスクを分散することを目的としています。

ドルコスト平均法のメリットは、高値圏での購入を避けられることです。期で毎月積み立てることによって投資するタイミング(時間)を分散できれば、短期的な損失は気にならなくなります。以下の図をみていきましょう。

市場が高い値の時には青三角のように少ない金額を、低い値の時には赤丸のように多い金額を投資することにより、平均的に購入価格を低く抑えられます。

ただしドルコスト平均法で積み立てると、大きなお金を一括で投資するよりも資金効率が悪くなる、一番安い値で購入する機会を損失してしまう、というデメリットもあるので注意しましょう。

投資タイミングを考えなくても良いドルコスト平均法は、忙しいサラリーマンや主婦の方にピッタリのやり方であると言えます。

S&P500以外にも今買うべき銘柄はあるか?リスクを抑える2つのステップ

投資についてすでに勉強されている方にとって、S&P500(米国株式投資信託)は投資先として魅力的。しかし、実は投資初心者の方にS&P500をおすすめするのが難しい場合があります。

ここでは、投資初心者の方がリスクを抑えて着実な資産形成をしていくために、2つのステップについて解説していきます。

- つみたてNISAを利用する

- 4つの資産に分散投資する

S&P500を現在保有している方も、分散投資をして大きな失敗を減らしましょう。

1.つみたてNISAを利用する

S&P500(米国株式投資信託)1銘柄を購入するだけだとリスクがあるのでおすすめはしませんが、毎月ドルコスト平均法(定時定額購入法)で一定額積み立てて運用すると、ある程度のリスクは抑えられます。

さらに、つみたてNISAを利用すると毎月自動的に積み立てできるネット証券のサービスを利用できるので、一時的な値下がりによる不安があっても、投資を続ける環境を作りやすいです。

たとえばネット証券最大手のSBI証券の場合、以下のようなメリットがあります。

- 銀行自動振込対応

- クレジットカード払い対応

- 購入日の指定が可能

少額から1銘柄だけでリスクを抑えた投資がしたい、という方は「債券」も組み入れられた投資信託を購入するやり方もあります。

具体的にどの銘柄を選んだら良いかわからない、という方は私の動画をあわせてご覧ください。

2.4つの資産に分散投資する

S&P500(米国株式投資信託)は、米国の企業500社に分散していますが、リスクを抑えるためには不十分です。そこで着実な資産形成をするために以下の4つに資産を分散させましょう。

- 国内株式

- 国内債券

- 外国株式

- 外国債券

S&P500は「外国株式」なので、他の3つ「国内株式」「国内債券」「外国債券」の投資を考えると良い、ということになるわけです。

実は4つの資産に分散して、10年以上ドルコスト平均法(定時定額購入法)で積み立てると、リスクを抑えながら平均6%のリターンが期待できます。

リスクを抑えながら着実な資産形成をするには、4つの資産(国内株式、国内債券、外国株式、外国債券)に投資できる投資信託銘柄の選定が重要です。

今なら私の公式INEに登録していただけると、初心者におすすめする4つの資産に投資するための投資信託銘柄がわかるスライドを「無料」でプレゼントしています。投資にあまり時間を使いたくない、という方はぜひ活用してください!

コメント