「新NISAが始まるみたいだけど待った方が良い?」

「新NISAの特徴を知り合い?」

「新NISAよりも前に始めるメリットってあるの?」

と考えていませんか?

2024年より新NISAがスタートします。

NISA口座で買付した銘柄の売却益や配当金からは税金が徴収されないので、お得に資産形成できる制度の一つです。

これから投資を始める方は新NISAの活用がすごく大切になります!

しかし2023年のうちに投資に興味を持ったものの、新NISAまで待った方が良いのか疑問に思っている方もいるでしょう。

この記事では、以下の内容について詳しく解説します。

- 新NISAの概要

- 新NISAを待つべきなのか

- 新NISAを活用したおすすめの投資方法

- 投資を始める前にすべきこと

この記事を読めば新NISAの概要をつかめ、投資を始める前にやっておきたいことも理解できます。

新NISAに興味を持った方は、ぜひ最後まで読んでみてください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

新NISAとは

2024年から新NISAへと移行します。

2023年までのNISAは口座自体は残るものの、2024年から新たに買付することはできません。

非課税期間いっぱいまでNISA口座で運用できて、それ以降は売却するか特定口座へ移行するのか選べるよ!

新旧のNISA制度の主要な違いを以下にまとめました。

| 新NISA(2024年以降) | |

|---|---|

| 口座開設可能な期間(投資可能期間) | 恒久化 |

| 非課税保有期間 | 無期限 |

| 利用できる制度の選択 | つみたて投資枠と成長投資枠の両方を併用できる |

| 年間投資枠 | 360万円 |

| 非課税保有限度額 | 1,800万円 |

| 売却した投資枠の再利用 | 可能 |

| 売却できる時期 | いつでも可能 |

新NISAになることで以下の点が大きく変わります。

- 投資枠の再利用が可能になった

- 非課税保有期間が無期限になった

- つみたて投資枠と成長投資枠が併用できる

それぞれの変更点について詳しく見ていきましょう。

1.投資枠の再利用が可能になった

2023年までのNISA口座で買付した銘柄は、一度売却すると同じ枠は使えません。そのため、基本的には非課税期間が終了するまで売却しないことが有効活用する一つの方法でした。

2023年までのNISA制度は一般NISAが5年、つみたてNISAが20年の非課税期間だったね!

しかし、2024年からの新NISA口座では、購入後に売却しても翌年以降であれば再度枠が復活します。

例えば、新NISA制度で非課税保有限度額1800万円を投資していたと仮定します。

もし、急にお金が必要となり全額売却した場合でも、売却した分の投資枠は翌年移行から再度利用できるのです。

2.非課税保有期間が無期限になった

2023年までのNISA制度ではつみたてNISAが20年、一般NISAが5年です。

仮に20代の方が老後のためにつみたてNISAを始める際、非課税保有期間は40代で終了してしまいます。

60代・70代で崩したいのに40代で非課税保有期間が終わると、活用が難しいね。

しかし、2024年からの新NISA制度では、非課税保有期間が無期限となりました。

無期限になったことで、必要になったときに取り崩しがしやすくなるね!

3.つみたて投資枠と成長投資枠が併用できる

2023年までのつみたてNISAと一般NISAは併用できません。

NISA口座を選択する際に、どちらかを選ぶ必要があります!

しかし、2024年以降の新NISAでは、成長投資枠とつみたて投資枠は併用できます。

成長投資枠は年間240万円、つみたて投資枠は年間120万円で、合わせて年間で最大360万円まで投資可能です。

2023年までのNISA制度と比較すると1年間に投資できる枠が大きく拡がりました。

| NISA制度 | 年間投資枠 | 併用 |

|---|---|---|

| 2023年まで | つみたてNISA:40万円 一般NISA:120万円 | 不可 |

| 2024年以降 | つみたて投資枠:120万円 成長投資枠:240万円 | 可 |

つみたて投資枠で投資信託の積立をしつつ、日本や米国の個別株を成長投資枠で購入するという方法も可能です。

NISAを始めていないなら新NISAまで待つべき?

結論、新NISAを待つ必要はありません。

というのも、2023年までにNISA口座で購入した商品は、期間内(一般NISAなら5年、つみたてNISAなら20年)であれば非課税のまま保有できるからです。

2024年以降のNISAにおける1,800万円の非課税投資枠も上乗せされるため、非課税で保有できる枠を実質増やせます。

そのため、非課税投資枠を最大限に活用したい方は2023年までに始めるべきでしょう。

一般NISAを2023年中に開始すれば、その年の120万円分の非課税枠を利用でき、合計で1,920万円(新NISAの1,800万円 + 120万円)の非課税投資が可能です。

NISAへの投資を今からでも始められる状況で悩んでいるなら、スタートしてOKです!

NISA制度を活用した投資方法

これからNISA制度を活用して投資する方に向けて、投資方法を3つ紹介します。

- 一括投資

- 積立投資

- 一括投資と積立投資の併用

1.一括投資

一括投資では、最初の時点で投資できる金額のすべてを投資に回します。

後ほど紹介する積立投資と比較して変動額が大きいため一喜一憂するかもしれませんが、積立投資するよりも一括投資した方がパフォーマンスが良くなると言われています。

国内・海外の株式と債券に25%ずつ投資する「4資産分散」で、積立投資と一括投資をそれぞれ10年間継続した場合の損益は以下の通りです。

上記のグラフを見ると、一括投資で10年間継続した場合、元本割れをしたタイミングが一度もありません。それに対して、積立だと10年続けても元本割れしているケースがあります。

一括投資のほうが利益が大きくなっている理由は、複利効果が発揮されているからです!

とはいえ誰でも一括投資で良いかというと、そうでもありません。一括で投資した直後に大暴落するケースもあるため、メンタルが弱い人であれば怖くなって、投資をやめたくなる可能性もあります。

長期で見れば資産が増えやすいものの、含み損になったときに運用を辞めてしまう人もいるので注意しましょう。

2.積立投資

積立投資は、特定の時期に一括で大きな金額を投資するのではなく、定期的に少額(一定額)を投資します。ドルコスト平均法ともいい、一括投資よりもパフォーマンスは劣りやすいですが、メンタルが弱い保守的な方におすすめです。

投資初心者の方で「暴落が不安で仕方ないです…」という方は、積立投資が良いでしょう!

積立であれば株価が下がると、安くたくさん仕込むことができ、その後株価が上昇したときに利益に大きく貢献してくれます。

また、買付タイミングを計算せずに投資できるところもメリット。毎月決まったタイミングで自動購入するため、放置していても投資できます。

3.積立投資と一括投資の併用

一括投資の高いリターンの可能性は魅力的なものの、市場の変動によるリスクを避けたいと感じる方は積立投資と一括投資の併用を検討すると良いでしょう。

たとえば、100万円投資する際に、50万円は一括投資して50万円を積立投資に回す方法などがあげられます。

そうすることで、リターンの機会を最大化しつつ、リスクを分散させられます。

市場の動きによる心理的ストレスを軽減しつつ、資産の成長を追求できるね!

新NISAで投資を始める前にすべきこと

新NISAがお得な制度だからと言って、何も考えずに投資を始めると運用がうまくいかない可能性もあるでしょう。ここからはNISAで投資を始める前にすべきことを2つ紹介します。

- 運用の目的を明らかにする

- 生活資金は確保する

1つずつ詳しく解説します。

1.運用の目的を明らかにする

お金を運用する際には、まず何のために投資するのか目的をハッキリさせることが重要です。

目的が不明確だと、値動きに一喜一憂したりモチベーションがつづかず、途中でやめることも考えられます。

考えられる運用目的の例は、以下のようなものです。

- 未来の資産の増加

- 子供の学費確保

- 新居購入の費用確保

- 老後生活の資金確保 など

目的を設定することで、どの投資先や運用戦略が最適かの方向性が見えてきます。

目的や計画を紙にまとめることで、整理されるだけでなく、モチベーションの維持にもつながりますよ!

2.緊急予備資金は確保する

投資は将来のために捻出したお金で行うのが原則です。そのため、手元にある資金をすべて投資に使うのは控えるべきです。

日々の生活費や突然の出費に備えるための緊急予備資金は必ず残しておきましょう!

必要な緊急予備資金の目安は家庭の形態や生活スタイルによって変わり、一般的には3ヶ月〜1年分の生活費を手元に置いておくのが安全とされています。

| ケース | 生活資金の計算方法 |

|---|---|

| 独身の場合 | 生活費用3か月分 |

| 既婚(子供なし)の場合 | 生活費用6か月分 |

| 既婚(子供あり)の場合 | 生活費用1年分 |

月の生活費が20万円の場合、少なくとも60万円(3ヶ月分)は投資せず、手元に保有しておくのが良いでしょう。

まずは家計簿をきちんとつけ、1ヶ月に必要な出費を計算してみてください!

新NISAで投資するにあたって銘柄を選ぶ際の条件

最後に投資銘柄を選ぶ際の条件を3つ紹介します。

- 4つの資産に分散投資する

- 1年に1回リバランスをする

以下で詳しく解説します。

1.4つの資産に分散投資する

分散投資とは、値動きの異なる複数の資産に投資し、リスクを分散しながら、安定的な収益を期待できる方法のことを指します。

NISAで投資する際には、株式と債券に分散して保有するのがおすすめです。というのも、株式と債券は逆の値動きをする傾向があり、分散して保有するとリスクを抑えて投資できるためです。

SBI証券や楽天証券などのネット証券では、100円から投資信託を購入できます!

また、日本国内だけでなく外国の株式や債券を保有していると分散投資できます。

株式はハイリスクハイリターン、債券はローリスクローリターンな投資商品であるため、これらを組み合わてミドルリスクミドルリターンを得ましょう。

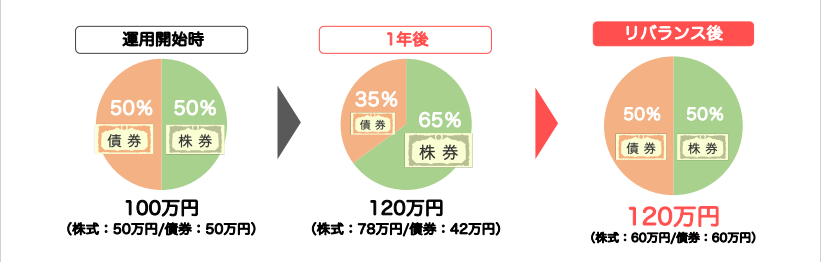

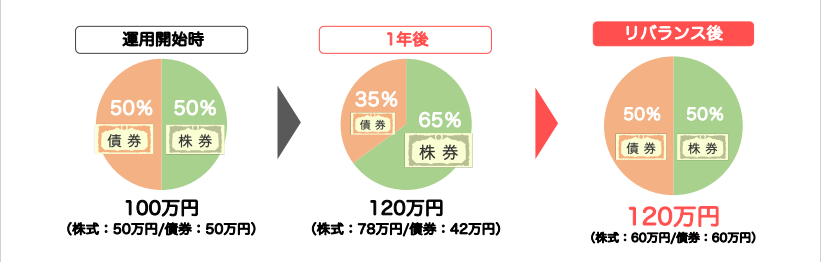

2.1年に1回リバランスをする

リバランスとは、投資を開始してしばらくすると分散投資の比率がズレるため元の比率に戻すことを指します。

投資信託でリバランスをする際に利益を確定させることでリスクを抑えられ、安く仕込んだ分が将来のリターンに大きく貢献することが期待できます。

たとえば運用開始時に株式50万円、債券50万円の合計100万円で運用したとすると、1年後株式78万円、債券42万円のように比率が変わることもあるはずです。

比率を50%に戻すために18万円分の株式を売却して、債券を18万円分購入してリバランスします。

利益を確定させることでリスクが抑えられるだけではなく、安く仕込んだ分が将来のリターンに大きく貢献してくれるので1年に1回はリバランスをしましょう。

どの銘柄に投資したら良いのか分からないという方も安心してください。私のLINEに登録すると「知識ゼロから始めた28名の運用実績 71スライド」を含めた豪華特典を「無料」プレゼントしています。

たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

コメント