「つみたてNISAはリスクが低いと聞いたけれど、やっぱり損をするかもしれない…」

「マイナスが続くため不安になっています。このまま続けていて良いかな?」

「損失が出たときの対処法が分からない」

そのような悩みや不安を抱えていませんか。

インターネットの評判やYouTube動画で、つみたてNISAが良いって聞いたから投資をスタートしたのに、すでにマイナスになっている方がいるでしょう。

結論からいうと、つみたてNISAをスタートしたばかりのマイナスは気にする必要はありません。とはいえ、どうしても投資でマイナスが出てしまうと、チャート画面が気になってしまうのは仕方がないことでしょう

そこで、一級ファイナンシャル・プランニング技能士の鬼塚がリスクを抑えたつみたてNISAの活用方法を中心に、以下のテーマについて詳しく解説していきます。

- つみたてNISAでマイナスが気になってしまう人の4つの特徴

- 【視点を変える】つみたてNISAでマイナスになっているときはチャンス

- つみたてNISAでマイナスになっているのを抑える3つのコツ

この記事を読むことで、長期的な投資でマイナスが出たとしても不安を抱えることが少なくなるでしょう。

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

つみたてNISAの概要をサクッと解説

つみたてNISAは20年間長期運用するのに適した制度です。以下の表を確認しましょう。

| つみたてNISA | ~2023年 | 2024年~ |

|---|---|---|

| 投資可能期間 | 2023年のみ | 恒久化 |

| 非課税保有期間 | 20年間 | 無制限 |

| 非課税となる年間最大投資枠 | 40万円 | ・つみたて投資枠(投信など)120万円 ・成長投資枠(投信なども可)240万円 ・合計360万円 |

| 生涯非課税限度額 | 800万円 | 1,800万円 |

| 一般NISA(2024年からは成長投資枠) との併用 | 不可 | 可 |

| 売却後の非課税枠 | 再利用不可 | 元本ベースで翌年に生涯投資枠が復活 |

| 運用対象 | 長期の積立投資に適した 一定の投資信託、ETF(上場投資信託) | 2023年までの運用対象と同じ |

つみたてNISAは、金融庁であらかじめ選定した投資信託などの長期運用するのに適した金融商品が多くあるので、短期の運用には向いていません。

投資にはリスクがつきもので、短期でみるとマイナスになることがあります。損するのが怖いな、という方は長期で運用することを検討しましょう。

長期的な視点をもつとメンタルが安定しやすいのでおすすめ!

つみたてNISAでマイナスが気になってしまう人の4つの特徴

つみたてNISAで運用していてもマイナスが出ることはあります。

ここでは、つみたてNISAで運用しているけど、どうしてもマイナスが気になる人の4つの特徴を以下のとおり解説します。

- 短期で利益を出そうとしている

- 分散投資ができていない

- 投資目的が決まっていない

- 毎月の投資額が決まっていない

1つずつみていきましょう

1.短期で利益を出そうとしている

つみたてNISAで選定している金融商品は、投資信託がメインです。投資信託は5年、10年と長期スパンで運用して利益が出るケースがほとんどであり、短期で利益を出そうとしている人には向いていません。

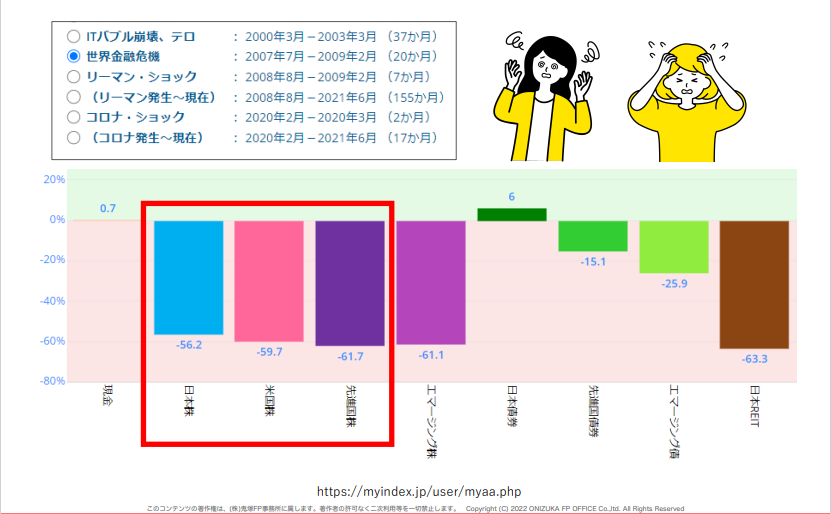

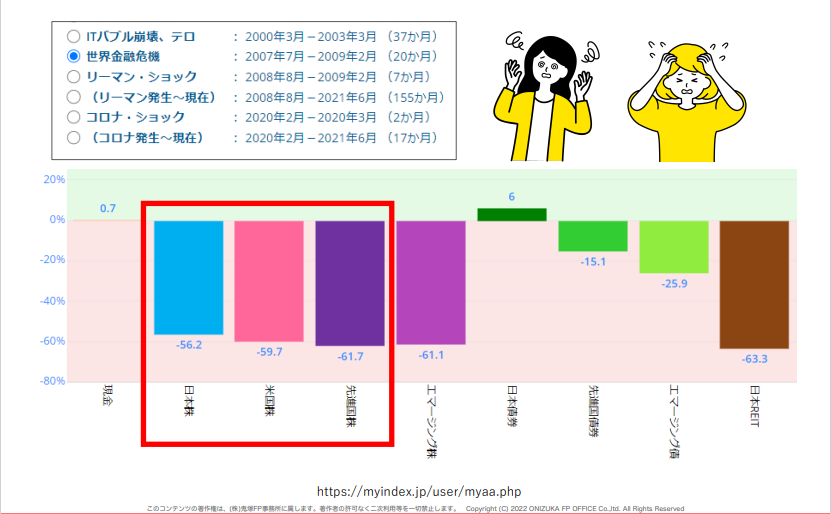

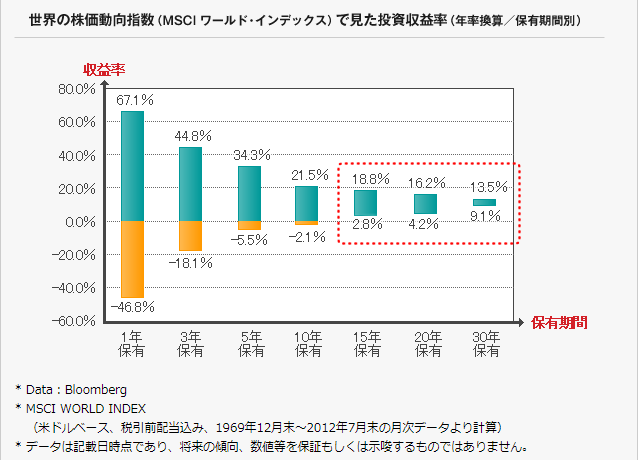

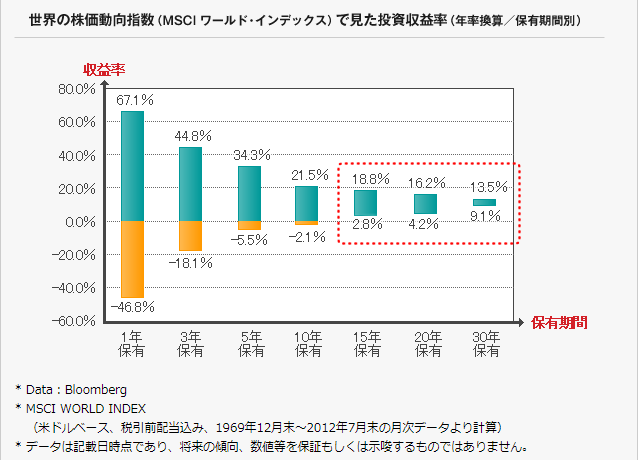

短期でリターンを取りたいのであれば、一般NISAで個別株に取り組む方法もあります。ただし個別株はハイリスクの傾向が強いです。例えばハイリスクの個別株を世界金融危機のときに保有していたとすると、約6割も暴落していることが以下の図で確認できるでしょう。

さらに個別株でしっかり利益を出そうとすると、企業分析やチャート分析に時間がかかることがあります。

ハイリスク・ハイリターンの投資を取り組む際は、約6割の資金が減ってしまうリスク許容度あるのか、投資に時間が割けるライフスタイルなのか確認しておくと良いでしょう。

2.分散投資のやり方が間違っている

分散投資の方法を間違えていると思うようにリターンを増やせません。例えばインターネット上で投資の勉強をされた方は、以下のような銘柄に分散していませんか。

- 全世界株式

- S&P500

- 先進国株式

実は同じ「株式」銘柄に分散させても、値動きは同じになる傾向があるので、リスクを抑えた分散投資ができていません。

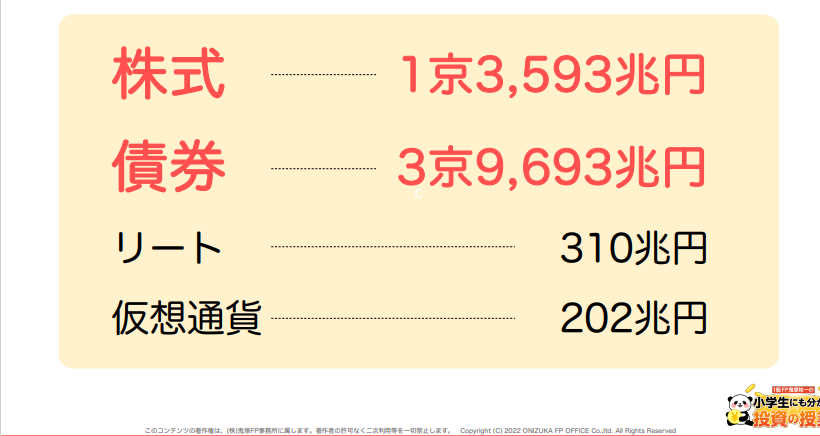

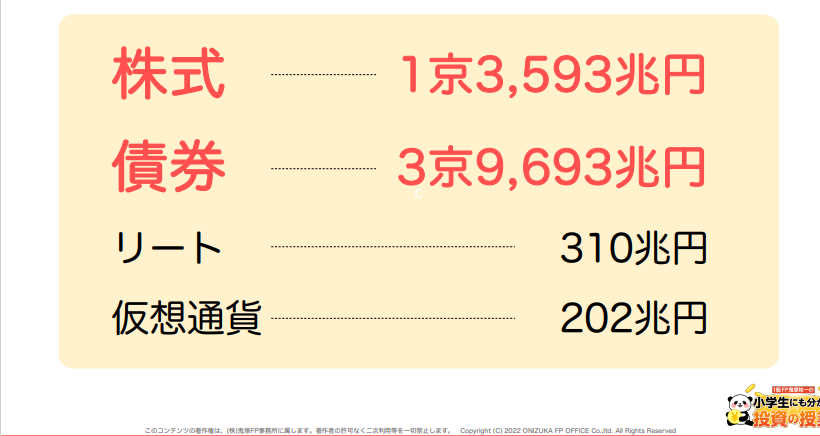

分散投資でリスクを抑えるのであれば、逆の値動きをする銘柄を選ぶ必要があります。たとえば以下のように市場規模の大きい「債券」に分散させると良いでしょう。

ただし現行つみたてNISA対象の投資信託銘柄のなかに、債券をメインとしたものはありません。

そのため債券の割合が多い投資信託銘柄に分散させるか、2024年の新NISA制度がスタートした時点で債券銘柄を保有すると良いでしょう。

3.投資目的が決まっていない

投資目的が決まっていないと、一時的に運用成績がマイナスになってしまうことで感情がブレてしまい、長期運用なのに短期で売却してしまう行動を取りやすい傾向があります。

以下のツイートのように、マイナスが出るかもしれないという不安で「投資をしない」決定をする方も…。

ママ友、数年前に銀行で積立NISA申し込んでたのがマイナスになってるって…可哀想🫢

— おーこ⛺️🌲 (@ikagirl_trader) January 11, 2023

NISAはしないかなぁ🙄

特に老後2000万円問題のニュースを知ってなんとなく将来のお金が不安で、つみたてNISAを始める人は注意が必要です。

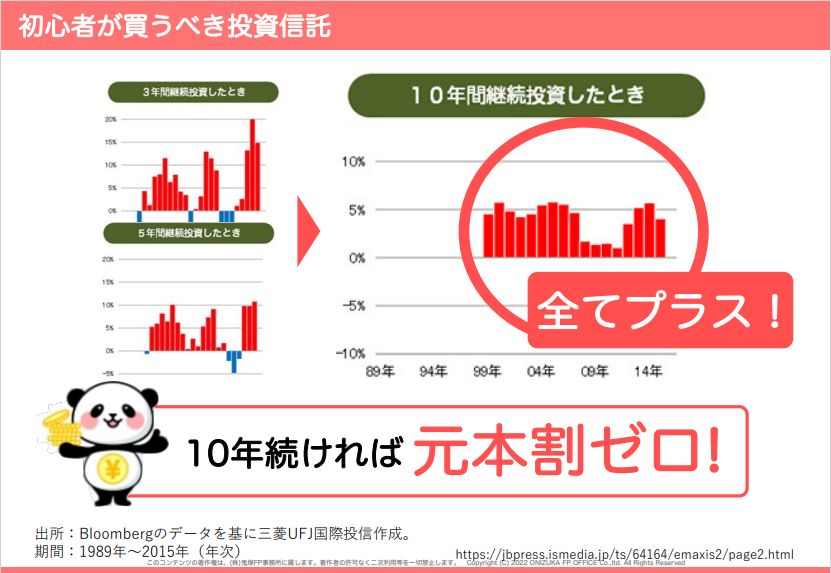

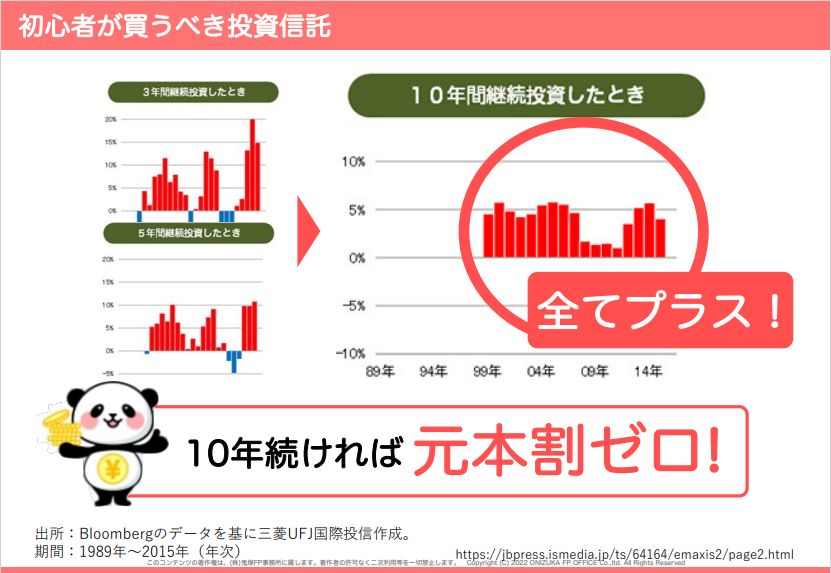

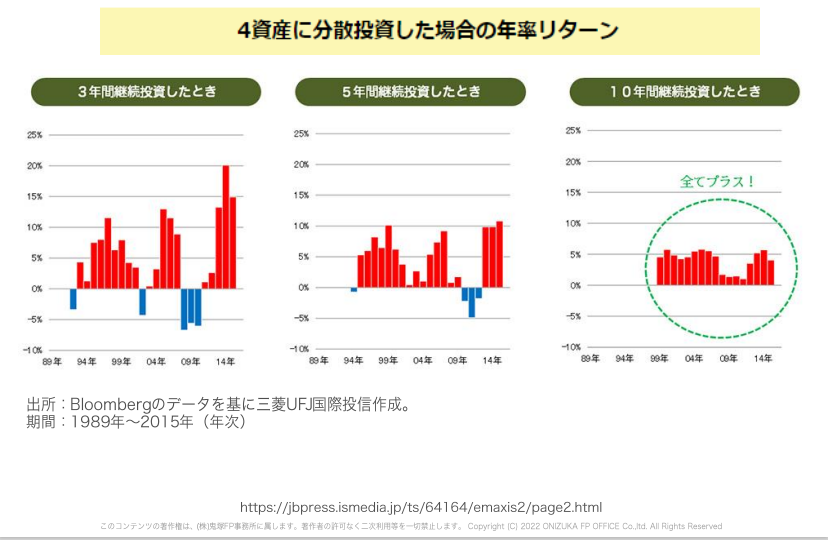

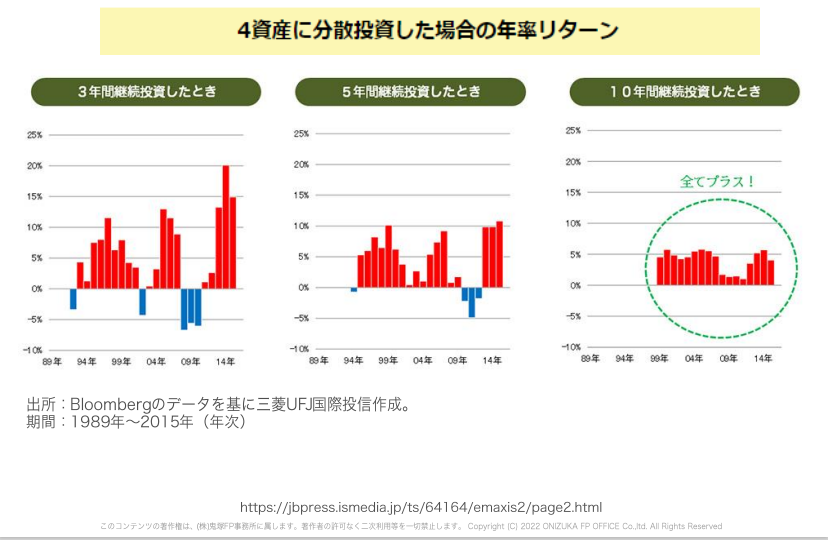

とはいえ、実は投資信託で10年間分散投資して積み立てると、リスクを抑えることができるデータがあります。

投資目的は以下のように明確にしていきましょう。

- 何のために

- いくら

- いつまでに

投資目的が10年以上の未来の必要なお金であるなら、つみたてNISAを活用するのがおすすめです。

4.毎月の投資額が多すぎる

投資は余裕資金で取り組むと良いですが、将来早い段階で豊かに過ごしたい、と考えて投資額を増やしてしまう方もいるでしょう。たしかに毎月の投資額が多いほど、リターンで将来の利益総額が期待できます。さらに周りの投資仲間に触発されて、投資額を増やすこともあるでしょう。

しかし自分のライフスタイルに合った投資額でないと、継続することが難しくなります。以下のツイートのように投資額を減らしている人も。

はい、積立NISAは満額です。でも結構きついので投資額減らそうか考えてます。 イデコはしてないです

— むりん (@njApKekhi8Hjp1R) July 13, 2022

特に家族がいるサラリーマンや主婦の方は、日々の生活で以下のような優先すべき出費が多いことでしょう。

- 食費

- 住居費

- 保険料

- 水道光熱費

- 教育費

さらに、自分の趣味や旅行という家族の大切な時間に使うお金もかかることがあります。日々の生活を我慢して投資額を増やしてしまうと人生の質を下げてしまうので、自分のライフスタイルに合った投資額を設定しましょう。

どうしても毎月の投資額が今のままで良いか不安、という方はシミュレーションツールを使って将来の目標金額が達成できるか試算してみてください。

【視点を変える】つみたてNISAでマイナスになっているときはチャンス

つみたてNISAで投資信託を運用してマイナスが出てしまうと不安になる方もいますが、そもそも長期で運用する目的であるなら「むしろチャンスである」と言えます。

つみたてNISAを利用している方は、ドルコスト平均法で投資信託を購入している方が多いのではないでしょうか。

価格が変動する商品に対して「一定金額」を「定期的に」購入する方法のこと。

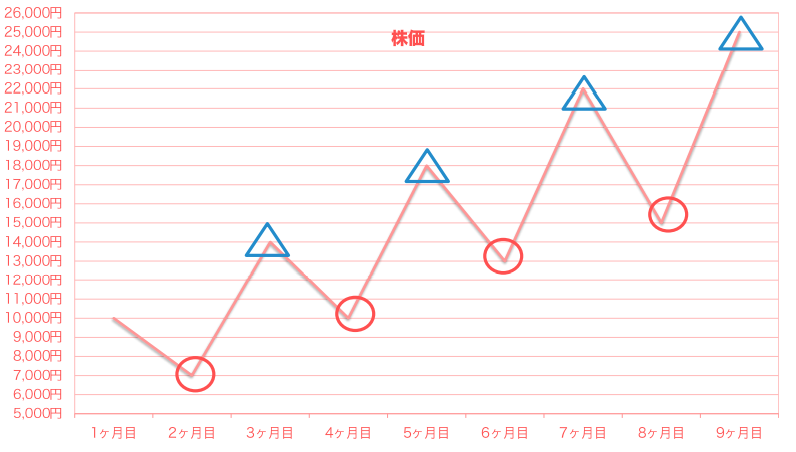

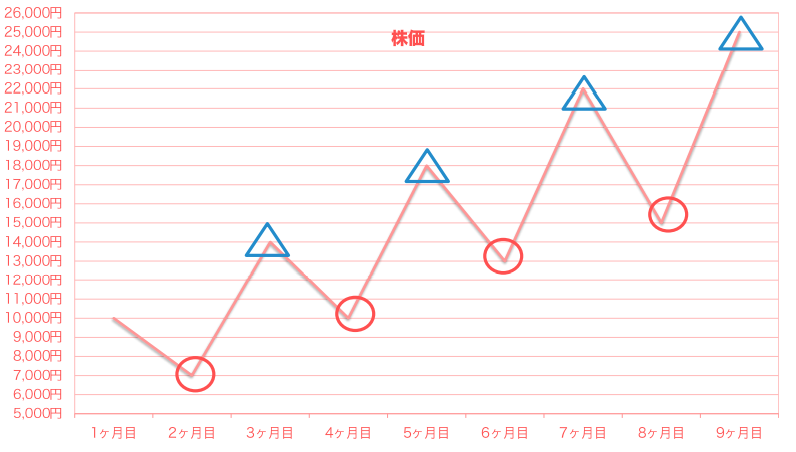

今マイナスになっている、ということは見かたを変えると価格が下がっているので、安く仕込めるチャンスなのです。以下の図でいうと赤丸の安値で買えることになります。

将来チャートが上がるとすれば、安く買えた分の利益が期待できるでしょう。

投資を始めたばかりだと、マイナスが出てしまうこともありますが、10年積み立て投資を続けるとリスクを抑えた着実な資産形成ができます。以下の図をみていきましょう。

投資の経験がほとんどない方はマイナスになると「投資に失敗した」と思う方もいますが焦る必要はありません。今安く買える分将来リターンが期待できることを意識しながら、基本的には放置で運用できると良いでしょう。

どうしてもマイナスが気になって仕方がない、という方は私の動画をあわせてご覧ください。

つみたてNISAでマイナスになっているのを抑える3つのコツ

つみたてNISAは基本的にほったらかしで運用できるのが魅力の1つです。一方で投資信託でもリスクはつきものなので、コントロールする必要があります。

ここでは、つみたてNISAでマイナスになるリスクを抑える3つのコツについて以下のとおり解説していきます。

- 4つの資産に分散投資

- 自動定額購入

- リバランス

順を追ってみていきましょう。

1.4つの資産に分散投資

投資の格言にもあるとおり、1つの銘柄に集中させてしまうと、暴落が起こったときに大ダメージを受けてしまいます。資産額を減らさない工夫をするには、以下のとおり分散投資が不可欠です。

さらにリスクを抑えて投資信託を運用するなら、以下のように4つの資産に分散させましょう。

- 国内株式

- 国内債券

- 外国株式

- 外国債券

実は4つの資産に分散投資を10年以上続けると、リスクを抑えながら年利6%のリターンが期待できます。以下の図をみていきましょう。

特にYouTube動画等で勉強された方は、おすすめの銘柄を分散して保有している、という方もいるでしょう。そんな方は銘柄の中身を一度確認して「株式」のみに集中投資していないか注意すると良いです。

どの銘柄を選んだら良いかわからない、という方は4資産分散投資ができる銘柄がわかる「無料」のスライドをプレゼントしていますので、ぜひ活用してください!

2.自動定額購入

資産額がマイナスになっていると投資しづらいな、という方もいるでしょう。そんな方はネット証券の「自動引き落とし」「自動投資信託購入」サービスを利用して、自動で定額購入しましょう。

一時的な感情に左右されにくく、お金をあるだけ使ってしまうタイプの方は、投資環境を強制的に作る必要があるので、自動定額購入は非常におすすめです。

つみたてNISAを始めて良かったこと。

— くまのかずくん@資産形成.com (@ns_sisankeisei) April 2, 2023

・自動で積立ができる

・設定するとやることなし

・物事を相場を踏まえて考えるようになった

でも、1番びっくりしたのは「積立投資を始めると物欲がなくなった」事です。

無駄遣いすることがなくなったので一石二鳥です😊

たとえば、ネット証券最大手のSBI証券の場合、以下のようなメリットがあります。

- 銀行自動振込対応

- クレジットカード払い対応

- 購入日の指定が可能

忙しいサラリーマンや主婦の方は、投資信託を自動定額購入することで、購入タイミングを考える必要がなくなります。さらに投資にほとんど時間を割かなくても良いので、継続しやすいでしょう。

3.リバランス

リバランスとは、投資を開始してしばらくすると分散投資の比率がズレるため元の比率に戻すこと。

たとえば運用開始時に株式50万円、債券50万円の合計100万円で運用したとすると、1年後株式78万円、債券42万円のように比率が変わることがあります。

比率を50%に戻すために18万円分の株式を売却して、債券を18万円分購入すると以下の図のようにリバランスができます。

利益を確定させることでリスクが抑えられるだけではなく、安く仕込んだ分が将来のリターンに大きく貢献してくれるので1年に1回はリバランスをしましょう。

つみたてNISAのマイナスを気にしない着実な資産形成とは

つみたてNISAでマイナスが出た場合、基本的には気にする必要はありません。しかし

- 長期運用が意識できているか

- 分散投資のやり方が合っているか

さらに投資信託には株式が組み入れられていることが多いため、リスクを抑える工夫は必要です。

「もっとリスクを抑えた運用を知りたい」「投資で失敗する確率を減らしたい」という方は、無理をしない再現性のある資産形成をしていきましょう。

もっと詳しく投資信託のことを知りたい、という方は私の公式LINEに登録してから、わずか20秒の質問に回答するだけで有料級の特典を無料でプレゼントしています。

投資を始めたいけどマイナスが気になってなかなか行動ができない、という方はぜひ私と一緒にお金について勉強して老後の不安を減らしていきましょう!

コメント