「高配当株投資ってどう?」

「高配当ETF以外にも良い投資先はない?」

「つみたてNISAやiDeCoの次に何をしたらいい?」

このような疑問をお持ちではありませんか?

安定した配当金を求めて高配当株投資を検討している方もいる方の中には、複数の高配当株に手軽に分散投資できる高配当ETFに興味を持っている方もいるのではないでしょうか。

しかし結論、高配当ETFへの投資はおすすめできません。

そこでこの記事では、以下の内容について詳しく解説します。

- そもそも高配当株とは?ETFとは?

- 高配当ETFはおすすめしない理由

- 高配当ETFではなくつみたてNISAやiDeCoがおすすめ

- つみたてNISAやiDeCoの次の投資内容

この記事を読めば、なぜ高配当ETFはおすすめしないのか、これから先の投資でやるべきことについて解説します。

ぜひ、最後まで読んでみてください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

高配当ETFはおすすめしない!概要をサクッと解説!

まずは高配当ETFがどのようなものか、概要を解説します。

- そもそも高配当株とは

- ETFとは

高配当ETFへ投資しようと考えている人は参考にしてみてください。以下で詳しく解説します。

1.そもそも高配当株とは

高配当株は、配当利回り(1株当たり配当金÷株価)が高い株式のことを指します。

会社が得た利益の一部を株主に還元するお金のことで、インカムゲインと呼ばれることもあります。

明確な基準が設定されているわけではありませんが、一般的には配当利回り3~5%が高配当株の基準とされてます。

100万円投資していたら、年間で3~5万円ほどもらえるイメージです。

2.ETFとは

ETFは上場投資信託と呼ばれ、特定の指数に連動する運用成果を目指す投資信託のことを指します。

特定の指数には、日経平均株価やTOPIX、アメリカのS&P500やNYダウなどがあげられます。

一般の投資信託は、価格が1日1回しか変動せず、購入金額は約定した日の基準価格が適応されます。

一方でETFは通常の株式同様に株価が変動するため、市場が開いている間(日本だと9時~11時30分、12時30分~15時)は好きなタイミングで取引可能です。自分で金額の指定もでき、売却者がいれば任意の金額で購入できます。

ETFと一般の投資信託の違いは次のとおりです。

| ETF | 投資信託 | |

|---|---|---|

| 上場・非上場 | 上場 | 非上場 |

| 注文タイミング | 証券取引所に準ずる | 基本的にいつでも可 |

| 価格変動 | リアルタイム | 1日に1回だけ |

まとめると、高配当ETFとは配当利回りが高い銘柄で構成されたETF(上場投資信託)です。

具体的な銘柄としては以下のようなものがあげられます。

- グローバルX MSCIスーパーディビィデンド-日本株式 ETF(2564)

- NEXT FUNDS 日経平均高配当株50指数連動型上場投信(1489)

- VYMやSPYDなどの米国ETF

複数の銘柄に手軽に投資でき比較的分配利回りが高い銘柄に投資しているため、定期収入の1つとして活用している投資家もいます。

高配当ETFをおすすめしない理由

「配当金=不労所得」というイメージを持って、高配当ETFへ投資しようと考えている方もいるでしょう。しかし、高配当ETFは以下の理由からおすすめできません。

- 複利の力が活かされない

- 長期投資に向かない銘柄が含まれることもある

- 信託報酬でお金を取られる

以下で詳しく解説します。

1. 複利の力が活かされない

配当は、企業が株主に利益を還元することをいい、保有する株数に比例して分配されます。

ETFの場合は配当金ではなく分配金となりますが、分配金は株式や債券などの利子や配当、値上がり益などが原資となります。

配当金:株式を発行した企業が発行主体

分配金:ETFの運用会社が発行主体

分配金を受け取る際には20.315%の税金がかかります。

以下のグラフは、20年間毎年3%の利回りで運用した場合のものです。受取側は3%の運用益全額を毎年分配し、再投資側は投資家が分配金を受け取らずそのまま運用に回しているものとして計算しています。

「再投資」は評価額、「受取」は評価額と受け取った分配金の推移を表した結果を見てみましょう。

受け取った分配金を投資に回すより再投資するほうが、税金がかからない分複利の力を活かせます。

2. 長期投資に向かない銘柄が含まれることもある

高配当ETFには、配当利回りが高いという理由だけで組み込まれている銘柄もあります。ただ、そのような銘柄は長期投資に向いていない可能性もあるでしょう。

配当利回りが高いのにはそれなりに理由があります。例えば企業の業績が良く、利益が見込みよりも増えたので増配して配当利回りが高くなることもあるでしょう。

これは長期投資に向く、良い配当銘柄です。

一方で株主を大切にせず不祥事などが発生する可能性のある銘柄は長期投資に向きませんが、株価下落により配当利回りが高くなるとETFに組み込まれる可能性もあります。

過去3年間に経常利益がマイナスとなったことのある銘柄は組入対象から除外し、今期予想配当利回りが高い日本株70銘柄に集中投資するETFも実際にあります。

そのような銘柄が含まれているETFに投資しても値下がりのリスクがあるので注意しましょう。

3.信託報酬でお金を取られる

ETFは資産運用会社が投資家に代わって銘柄選定を行い、運用しています。そのため、管理・運用の経費として信託報酬を支払う必要があります。

最近では信託報酬が0.1%を切る銘柄もあるなか、日本の高配当ETFの場合だと、年間約0.3%の信託報酬が相場です。

この信託報酬は、保有している間ずっと支払い続ける必要があり、信託報酬があると配当利回りが年間0.3%下がるのと同じです。

仮に10年間配当利回り3%のETFに投資する場合、年間0.3%の信託報酬だと1年間分の分配金を信託報酬として支払っていることになります。

ETFのパフォーマンスに納得するなら払っても良いですが、複利の力を活かしにくかったり、長期投資に向かない銘柄が含まれていたりするなかで信託報酬を払って運用する必要性は高くないと言えるでしょう。

高配当ETFへ投資しない人におすすめできる2つの投資先

ここからは高配当ETFへ投資しない人におすすめの投資先を2つ紹介します。

- つみたてNISA

- iDeCo

どちらも資産形成に役立つ魅力的な制度です。以下で詳しく解説します。

1. つみたてNISA

投資初心者におすすめなのが、つみたてNISAを活用した資産形成です。

2018年1月より開始された新たな少額投資非課税制度。 非課税投資枠が年間で最大40万円、投資期間が最長20年です。

つみたてNISAの大きなメリットは、利益が非課税な点と複利効果が得られやすい点です。

たとえば、年40万円・20年・6%運用すると、運用収益は760万円で152万円の税金がかかりますが、つみたてNISAを利用していれば税金はかかりません。

また、複利効果は続ければ続けるほど、雪だるま式に大きくなります。

老後資産などの将来使いそうなお金を運用するのに最適だと言えるでしょう。

2.iDeCo

iDeCoの正式名称は「個人型確定拠出年金」です。年金という単語が入っていることから分かるように、老後の資産形成に役立ちます。

iDeCoの位置付けとしては、国民年金や厚生年金の上乗せできる年金で、自分が拠出した掛金を、自分で運用し、資産を形成します。

公的年金だけだと老後の資金が足りない可能性もあり、その足りない部分を補うために税制優遇などをうけながら投資できます。

iDeCoもつみたてNISAと同様に運用益が非課税なうえ、拠出金や受取金で控除が使えるなど節税対策として最適な制度です。

2022年10月1日より企業型DC加入者も加入できるようになり、多くの方が対象となります。

ただしつみたてNISAやiDeCoは自分で投資銘柄を選択する必要があります。

初心者が買うべき投資信託4選などを含んだ投資超入門合計456枚スライドのスライドを公式LINEから無料配布しています。老後の年金対策として有望な投資先を知りたい方はぜひ登録してくださいね

おすすめしない投資方法【高配当ETF含め全投資共通】

ここからはおすすめしない投資方法を3つ紹介します。

- 目的を見失っている

- アセットアロケーションを無視している

- 性格やライフスタイルを考慮していない

以下で詳しく解説します。

1.目的を見失っている

投資をする目的として「5年後に車が欲しい」「20年後の老後資金に使いたい」などがあると思いますが、何のために投資をしているのか目的がないと、途中で投げ出してしまう可能性があります。

長期積立投資をしている方は、10年以上の投資期間があれば資産が減らなかったというデータがあります。このことから資産を確実に増やしたいのであれば10年以上は投資を続ける必要があるのです。

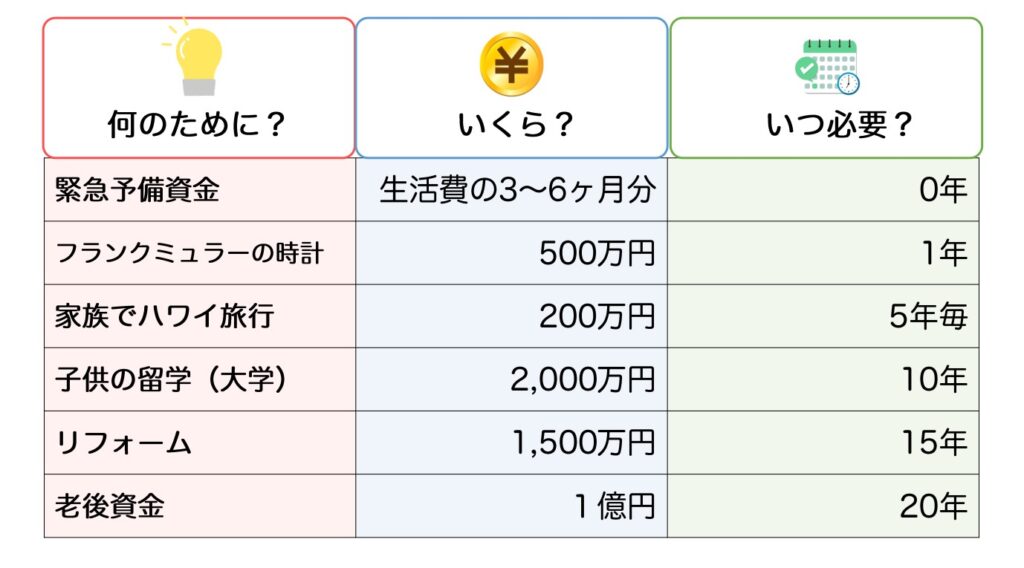

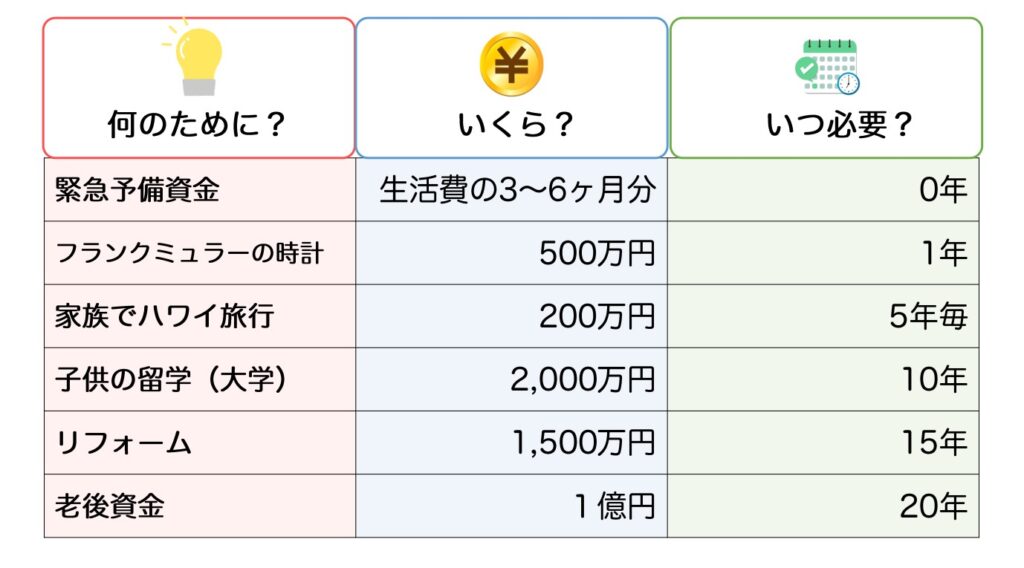

なお具体的に何を決めたらいいのかは、以下を参考にしてみてください。

- 何のために(例:老後のために)

- いくら(例:2,000万円)

- いつまでに(例:65歳までに)

例えば、老後資金のために2,000万円を20年後に貯めたいなどがあげられます。

シミュレーションしてみるとつみたてNISAとiDeCoを使った積立投資だけで十分達成していることもあるので、ぜひ目的を明確にして投資を行いましょう。

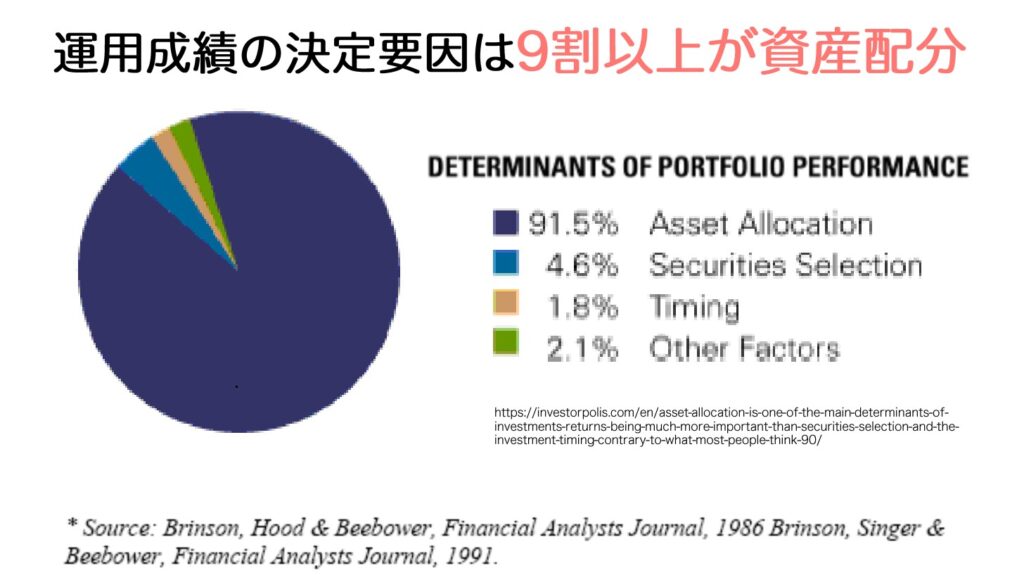

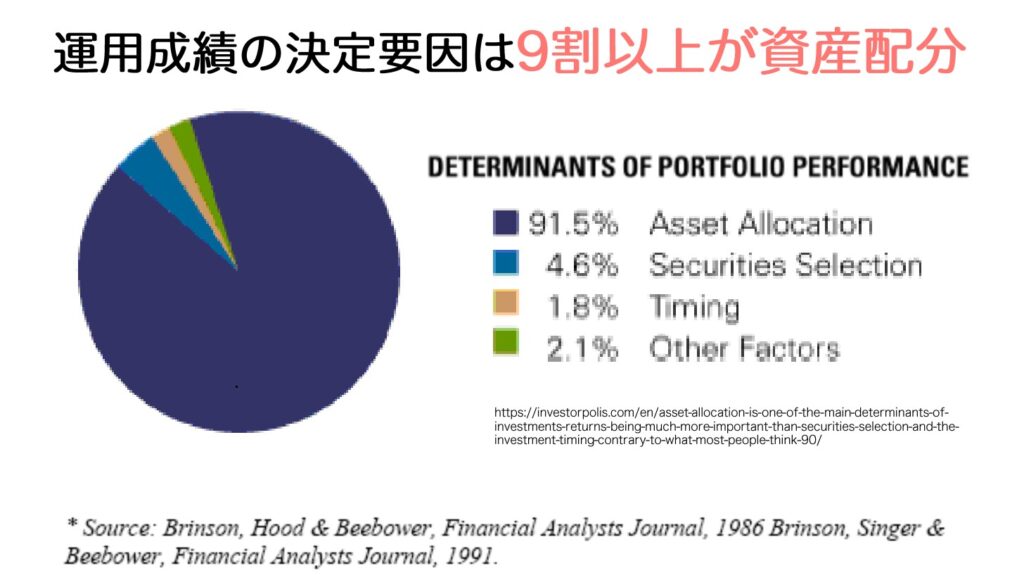

2.アセットアロケーションを無視している

アセットアロケーションをすることで、運用に伴うリスクを軽減しつつ効率的なリターンを狙えます。

資産配分のことで、投資にはリスクがありますが、アセットアロケーションを意識するとある程度はコントロールできます。

「卵は一つのカゴに盛るな」という格言からわかるように、大切なものは分散して保有することが大切です。投資の世界に置き換えると、あなたの大切な資産は国内や外国の株式・債券に資産配分をすべきということにつながります。

アメリカで発表された論文によると、運用成績の決定要因は9割以上が資産配分が決まったというデータもあります。

株価の上がり下がりにおけるタイミングに関しては、たった1.8%しか影響していません。どのような資産クラスにどういう配分をしたかで運用成績は決まるのです。

世界最大級の資産運用会社バンガードの調査結果でも同じことが言われています。

アセットアロケーションを無視して投資すると後々後悔するので、避けましょう。

3.性格やライフスタイルを考慮していない

ご自身の性格やライフスタイルを考慮せず投資をすると、投資行動をコントロールできなくなり理想通りに運用できないでしょう。

まずは自分がお金の管理が得意かどうか考えてみてください。

もし得意でなければ、つみたてNISAやiDeCoと同様に自動で決済または引き落としされる金融商品に投資すべきです。

毎日忙しく働いている方の中には投資に時間を割けない方もいるでしょう。投資の目的は資産を増やして豊かな時間を送ることにもかかわらず、投資が原因で自分の時間を取れないのは本末転倒です。

投資に時間が取れない方はほったらかしでできる投資を検討しましょう。

ほったらかしで投資できる内容を詰め込んだ投資超入門合計456枚スライドのスライドを公式LINEから無料配布しています。実際に投資している方の資産状況もみれるのでぜひ参考にしてみてください!

コメント