「投資信託は今は買い時?」

「実際、いつ買えば儲かるものなの?」

「何を基準に買い時か決めればいい?」

新NISAを皮切りに、投資信託への投資を検討している方も多くいるのではないでしょうか?

ただ、実際に投資をしようと思っても、今は買い時なのか分からず、結局投資はせずにスマホを閉じてしまうことも。

結論、長期投資であれば、買い時はそこまで気にする必要はありません!その理由も紹介します!

この記事では、以下の内容について詳しく解説します。

- 投資信託で今は買い時か判断するのは難しい

- 投資信託は今は買い時か考えるなら積立投資がおすすめ

- 投資信託の買い時を考えずに運用する方法

- 投資信託を購入した後に値下がりしたときの対処法

これから投資信託を活用して資産形成をしていこうと考えている方は、ぜひ参考にしてみてください!

なお、私のLINEに登録をして頂くと、初心者が買うべき投資信託4選やS&P500 vs 全世界株式などの特典を受け取れます。

投資に興味がある方は、ぜひ無料で登録してみてください!

投資信託で今は買い時か判断するのは難しい

まずは、そもそも投資信託で今が買い時であるかどうかを判断するのは難しいという理由を紹介します。

- 投資信託は基準価額で評価される

- そもそも値動きは読めない

以下で詳しく解説します。

1. 投資信託は基準価額で評価される

投資信託を評価する際、基準となるのが「基準価額」です。

投資信託1口または1万口あたりの価格を指し、取引単位として「口」が用いられます。

株式は市場が開いている間に価格が変動し、そのときどきで売買が可能です。

しかし、一般的な投資信託における基準価額は、組み入れられている株式や債券などの時価評価に基づき算出され、営業日ごとに公表されます。

この基準価額が公表されるのは、投資信託の取引が締め切られたあとであるため、実際に申し込みをするタイミングでいくらで購入できるかはわかりません。

つまり、投資信託は予測できない価額で購入申し込みを行うため、買い時を判断するのは難しいのです。

2. そもそも値動きは読めない

投資の世界において、市場の値動きを正確に予測することはできません。

というのも、市場は経済状況や政治的なできごと、企業の業績、さらには投資家の心理といった多種多様な要素に影響を受けるためです。

値動きを簡単に読めたら、誰でもトレードで億万長者になれますよね…!

SNS上では「これからA社の株価が上昇する!」という情報が流れることもありますが、実際に上昇するかどうかは蓋を開けるまで分かりません。

仮に上昇するとしても、皆が買う前までに仕込んでおかなければ、大きな利益を狙うことも難しいでしょう。

たとえプロの投資家であっても、市場の動きを毎回完全に予測するのはできないのです。

そのため、投資信託を含むあらゆる投資商品において、短期間の値動きを予測はできず、いつが買い時なのかは見極められません。

投資信託は今は買い時か考えるなら積立投資がおすすめ

投資信託を買う際は、できるだけ安いタイミングで買いたいものですよね。ただ、今は買い時か判断するのはプロでも難しいです。

ここでは、今は投資信託の買い時か考えるのであれば、積立投資がおすすめである理由を3つ紹介します。

- 平均購入単価を低く抑えられる

- 感情に引っ張られる売買を防げる

- 税制優遇制度も活用できる

詳しく見ていきましょう。

1. 平均購入単価を低く抑えられる

いざ投資をしようとしても、購入するタイミングを気にして一歩を踏み出せない方も多いでしょう。

その点、積立投資をすれば一定間隔で定額の投資を行うため、平均購入単価を低く抑える効果が期待できます!

この方法は、ドルコスト平均法と呼ばれています。

ドルコスト平均法のメリットは、定額で購入していくことで、価格が高い時は少ない量を、価格が低い時は多くの量を購入できるので、長期的には平均購入単価が抑えられる点です。

結果として高値掴みを自然とおさえられるんだね!

今が割安だから大きく買う!のように、投資タイミングを考える必要もないため、忙しいサラリーマンや主婦の方にピッタリのやり方であると言えます。

2. 感情に引っ張られる売買を防げる

投資を始めてみると、毎日の株価の変動に感情が一喜一憂して、以下のような経験をしている方もいるのではないでしょうか?

- 利益が出ているうちに保有銘柄を売ってしまった

- 価格が下がり続けるのが不安だから積立をストップしてしまった

積立投資であれば市場の短期的な動きに左右されず、定期的に一定額を投資するため、市場のタイミングを読む必要がありません。

そのため、感情に引っ張られる売買を防げます。

よって、投資を始めたばかりの初心者でも、リスクを抑えながらリターンを狙える可能性があります!

3. 税制優遇制度も活用できる

積立投資であれば、新NISAやiDeCoなどの国が用意してくれた税制優遇制度も活用できます。

NISAやiDeCoなどの制度を使うと利益に対する税金がなくなるよ!

新NISAの大きな魅力は、年齢に関係なく誰でも利用できる点にあります。これにより、若い世代からシニア世代まで幅広い層が投資を始めやすいのが特徴です。

iDeCoは掛金が所得控除になるなど、資産形成に役立つ制度ですが、上限額が決められています。掛金が控除になることで、その年の課税所得が減少し、税金が軽減できるのです。

どちらも上限額が決められており、たとえば新NISAであれば月30万円(トータルで1,800万円)まで投資可能です!

とはいえ、毎月数千円から始められるため、これからコツコツ投資をしていこうとしている人には十分な枠が用意されているといえるでしょう。

iDeCoとNISAどちらを始めるべきかについて詳しく知りたい方は、関連記事「iDeCoとNISAはどっちを選ぶべき? それぞれの特徴や併用するメリット」にて詳しく解説しています。ぜひ参考にしてみてください。

投資信託の買い時を考えずに運用する方法

ここからは投資信託の買い時を考えずに運用する方法を3つ紹介します。

- 長期投資を心がける

- 分散投資をする

- 1年に1回リバランスをする

詳しく見ていきましょう。

1.長期投資を心がける

長期投資は、短期投資に比べて安定したリターンを期待できる戦略です。

その理由は、市場の変動に左右されず、一時的な値下がりから回復して値上がりすることで、時間をかければかけるほど多くのリターンを得る可能性が高まるからです。

あとはシンプルに短期投資をできるほど平日のお昼に時間を割けないというのもありますよ!

投資信託を含むあらゆる投資商品は、短期的な市場の波に乗ることも可能ですが、長期間保持することでその真価を発揮します。

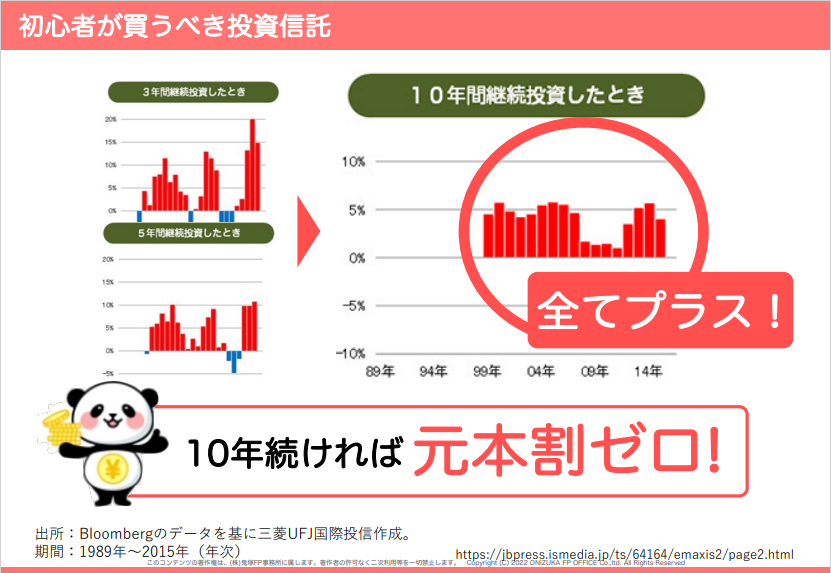

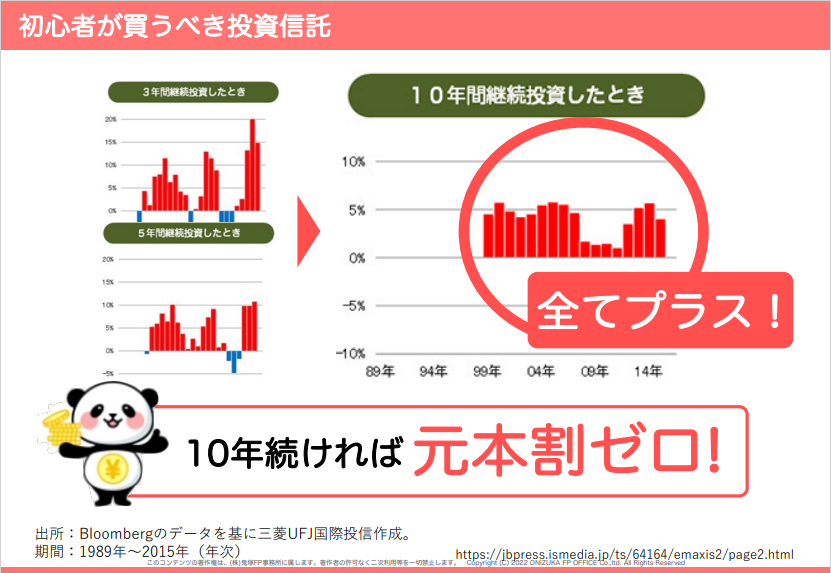

リスクを抑えるための4つの資産(国内株式、国内債券、海外株式、海外債券)に分散させて10年以上長期で運用した場合のリターンがこちら。

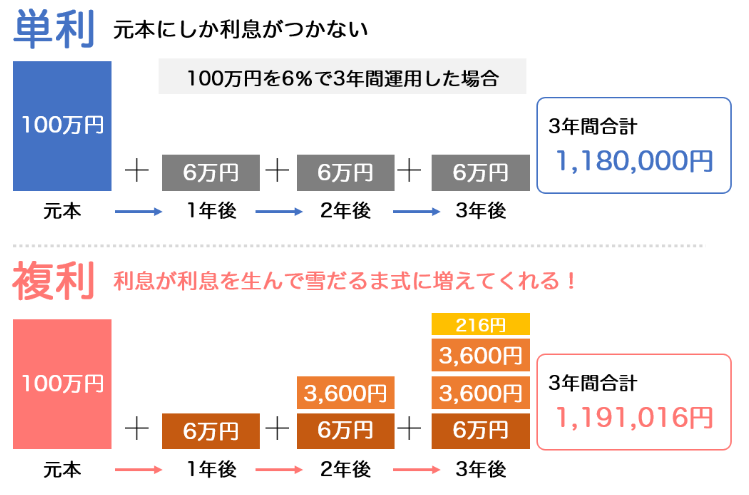

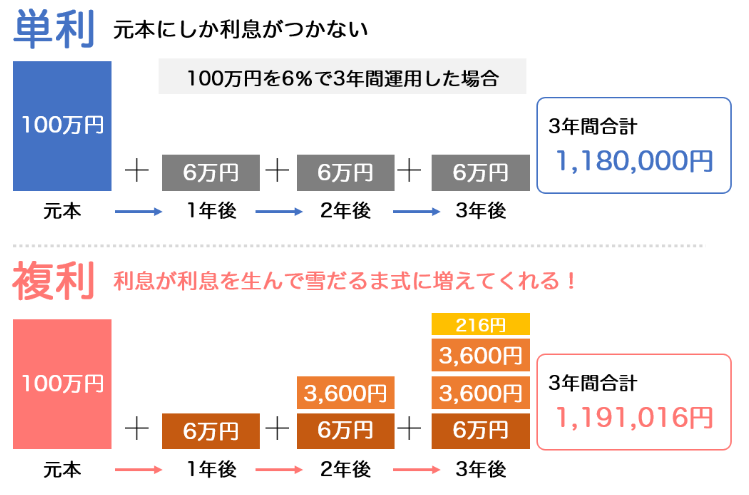

お金が増えるには時間がかかりますが、長期運用することで複利効果が期待できます。

複利効果とは、投資から得られた利益が再投資され、さらに利益を生むこと。長期投資のシミュレーショングラフを見ると、複利効果がより明確に理解できるでしょう。

また、長期投資を心がければ、市場の短期的な変動に一喜一憂することなく安定した運用を目指せます。

2.分散投資をする

投資の世界では、株式や投資信託を含む資産運用には下落のリスクが付き物です。特に金融市場が大きく動揺する時期には、資産が大きく減ってしまうことも。

しかし、その値下がりリスクをコントロールする方法があります。それは、分散投資です。

分散投資の基本的な考え方は、投資リスクを広範囲にわたって散らすことにあります。具体的には、「国内外の株式」と「国内外の債券」の4種類の資産クラスに資金を分配します。

投資対象を分散させれば、各投資対象の価格変動が手持ち資金全体に及ぼす影響を抑えられます。

一方、単一の投資対象に集中してしまうと、その対象の価値が下落した際に大きな損失を被るリスクが高まるでしょう。

「卵を一つのカゴに全て入れるな」という投資の格言は、まさにこの分散投資の精神を象徴しています。

分散投資を採用すれば一部の市場や資産クラスが振るわない場合でも、他の部分での好成績が全体の損益バランスを支え、安定した運用成果を目指せるでしょう。

3.1年に1回リバランスをする

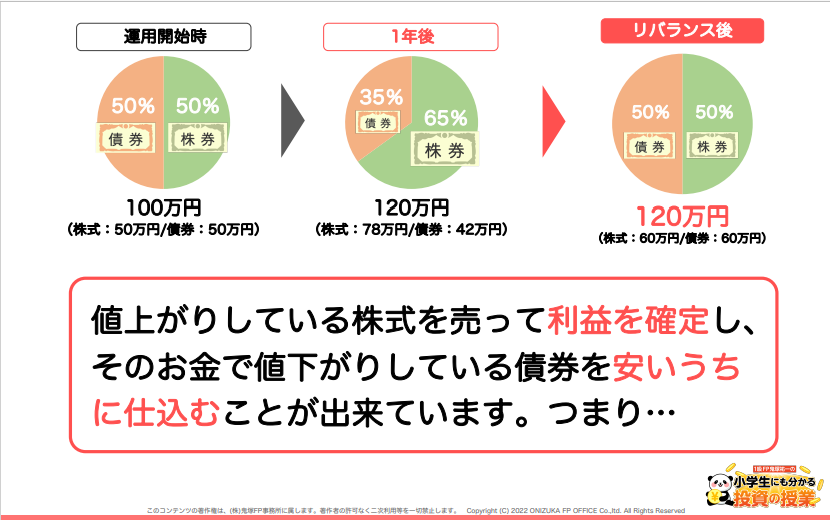

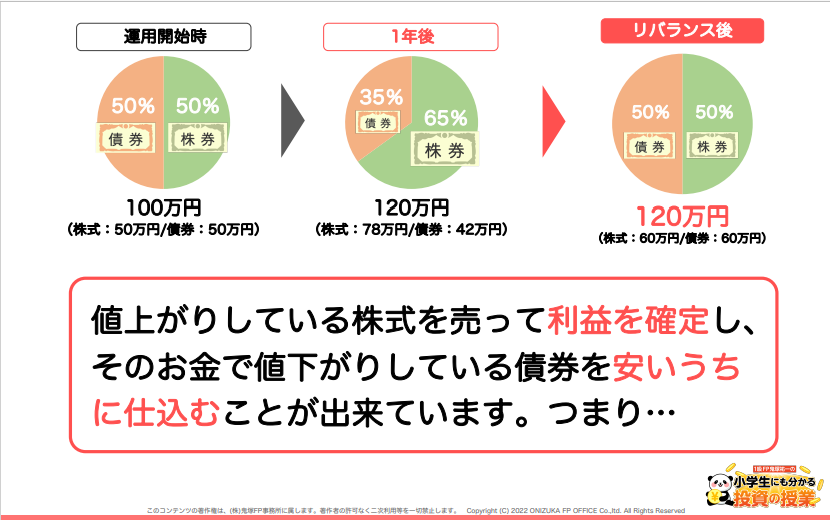

分散投資をすると複数銘柄を保有することになり、相場の変動によって徐々に保有銘柄の配分にズレが生じます。

リバランスとは、このズレを元の比率に戻すことです。

リバランスを1年に1回行うと、値上がりして利益が出ている銘柄を売った金額分、値下がりしてお買い得になっている銘柄を仕込めます。以下のリバランスのイメージ図を見ていきましょう。

リバランスは、年に1回程度行いましょう。

なぜならリバランスする期間が長すぎると、最後にリバランスをしたのがいつか、リバランス自体を忘れる可能性が高いからです。

1年ごとにリバランスをすることを習慣づけておけば、忘れる可能性を小さくできます。相場環境が大きく変わった際に資産を大きく減らすリスクを押さえられるので、リバランスは定期的に行うようにしましょう。

投資信託を買って下がったときはどうしたらいい?

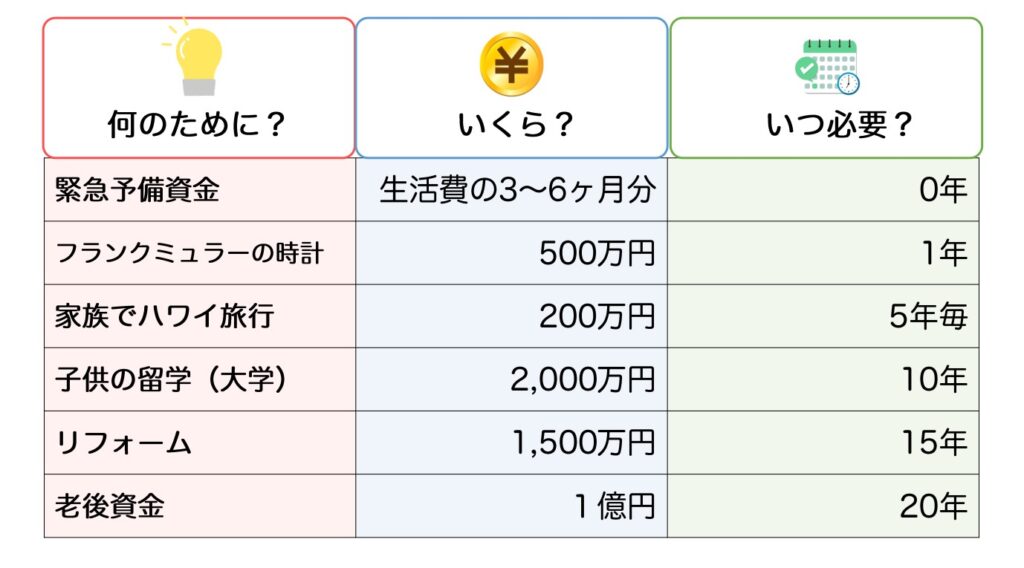

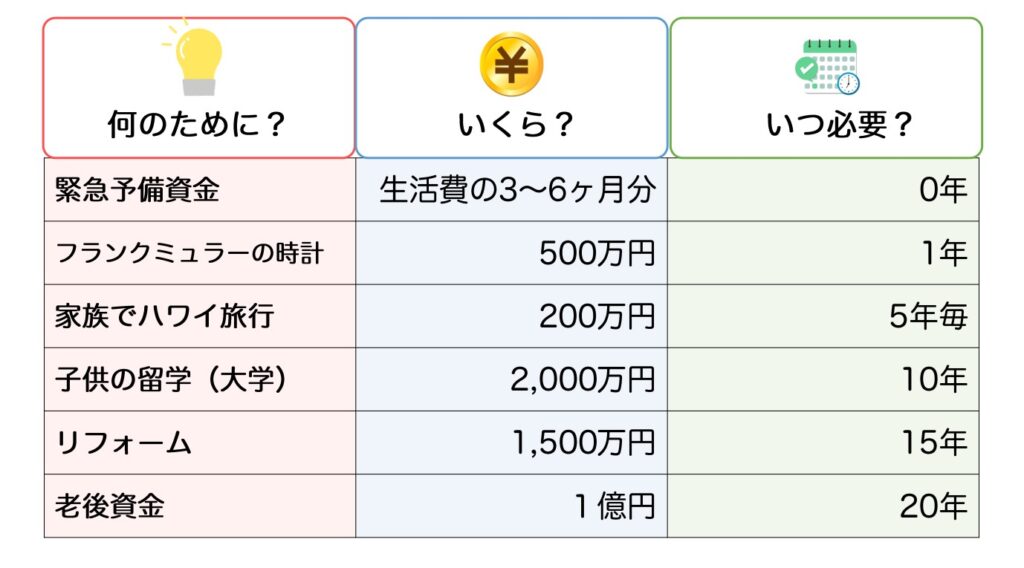

投資信託を購入した後に価格が下落した場合、目的をしっかり思い出しましょう。

積立投資で長期の資産形成を目指しているのであれば、価格の下落はこれまでよりも購入できる数が増える絶好の機会と捉えられます。

目的がないと焦って売却する可能性もあるから、必ず投資を始める前に目標を立てておこうね!

目的の立てる際は以下のように具体的に立てましょう。

- 何のために(例:海外旅行のために)

- いくら(例:400万円)

- いつまでに(例:5年後までに)

自分の財務状況やライフスタイルに合わせた投資計画を立てて投資を始めましょう。

投資信託は買い時か判断せずドルコスト平均法で買おう!

投資信託は毎月自動で買付にしていれば、買い時かを判断せずに長期運用が可能です。

自分の感情で取引することもなくなるため、「日々の値動きを見ていたせいで売ってしまった…!」と公開することもないでしょう。

とはいえ、投資信託へ積立投資をして利益を出すためには、値上がりが期待できる投資商品へ購入した場合です。

右肩下がりの銘柄へ積立投資しても、資産は減る一方です!

どのような投資信託を購入すればいいのか分からず、投資の一歩を踏み出せない方は投資の始め方を細かく解説した投資超入門合計456枚スライドのスライドを公式LINEから無料配布してるので、ぜひ受け取ってみてください!

投資初心者の方でもわかりやすく解説していますので、ぜひ私と一緒に勉強して今から将来のお金をしっかり準備していきましょう!

コメント