「iDeCoって何歳まで加入できるの?」

「50歳や60歳iDeCoに投資をしたら、どのくらい節税できるか気になる」

「iDeCoに興味があるけど初めてだから注意点も知っておきたい」

と考えていませんか?

iDeCoへの加入や受給開始年齢には制限があるため、いつでも始められるわけではありません。既に50代や60代の人は「今から加入できるのか、もう遅いのではないか」といった不安を持っている人もいるでしょう。

この記事では、以下の内容について詳しく解説します。

- iDeCoに加入できる年齢や受給開始年齢

- iDeCoに加入後の節税額や運用益

- 加入する際に知っておくべき注意点

ぜひ、最後まで読んでみてください。

なお、私鬼塚のLINEに登録をしていただくと、「初心者が買うべき投資信託4選」「50代からの投資はじめの一歩」などの特典を無料で受け取れます。

ぜひ、登録してみてください!

iDeCoの加入時期や運用開始時期

以前は、iDeCoに加入できるのは60歳未満の方に限定されていました。しかし2022年5月の法改正により、加入できる上限年齢が変わりました。

ここからは、加入時期や運用開始時期がどう変わったのか詳しく解説します。

iDeCoは65歳まで加入可能になった

2022年5月からはiDeCoへの加入可能年齢は65歳まで延びました。その結果、以下のような人も加入できるようになりました。

- 60歳以上の会社員や公務員

- 自営業者や主婦などで国民年金に任意加入している65歳未満の人

さらに海外居住者についても、国民年金被保険者であれば65歳まで加入できます。

60歳以上65歳未満の人はもちろん、50代の人も加入する意義が増えたといえるでしょう。

iDeCoの受取開始時期は何歳まで延ばせる?

iDeCoにより拠出した掛金と運用益の受取開始時期についても、もともと60〜70歳までの間で選ぶ形でした。

しかし、2022年の法改正により受取可能期間が60歳〜75歳までの間に延長されたのです。

iDeCoで年金を受け取るためには一定期間加入をしていなければなりませんが、この法改正により、60歳以降に加入した人でもより年金を受給しやすくなりました。

| iDeCoに加入できる年齢や受給開始年齢 | 通算加入者等期間 | 通算加入者等期間 |

|---|---|---|

| 50歳未満 | 10年以上 | 60歳〜75歳 |

| 50歳〜52歳未満 | 8年以上10年未満 | 61歳〜75歳 |

| 52歳〜54歳未満 | 6年以上8年未満 | 62歳〜75歳 |

| 54歳〜56歳未満 | 4年以上6年未満 | 63歳〜75歳 |

| 56歳〜58歳未満 | 2年以上4年未満 | 64歳〜75歳 |

| 58歳〜60歳未満 | 1ヶ月以上2年未満 | 65歳〜75歳 |

| 60歳以上 | – | 加入から5年経過後〜75歳まで |

iDeCoは法改正によって、より多くの人が使えるような制度になったんだね!

iDeCoに60歳から加入しても無意味ではない理由

iDeCoに加入するのが遅いと意味がないと考える人もいるかもしれませんが、実際は以下の理由にあるように60歳から加入しても意味はあります。

- 老後資金を増やせる可能性がある

- 掛金が所得控除の対象になる

- 給付金も控除の対象になる

それぞれの理由について詳しく見ていきましょう。

1.老後資金を増やせる可能性がある

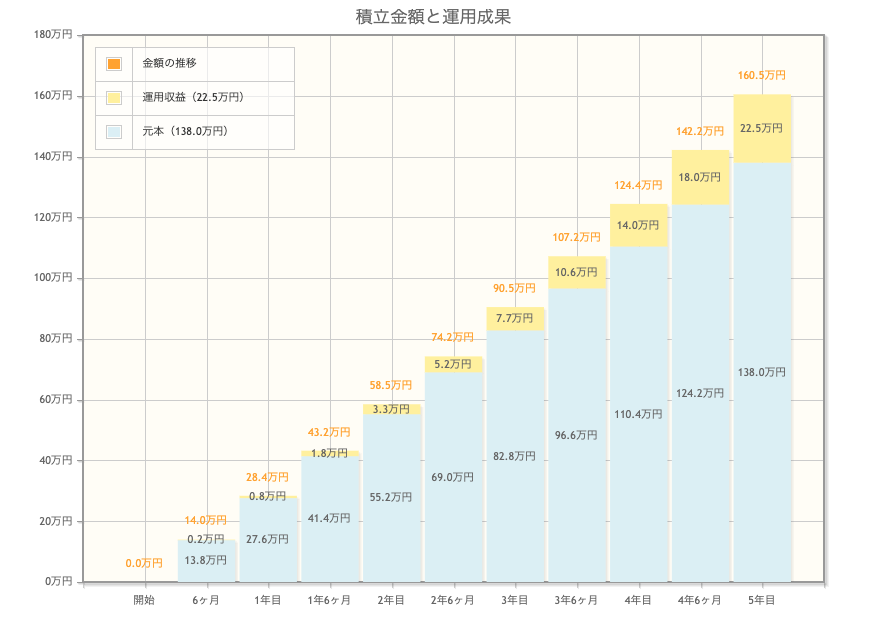

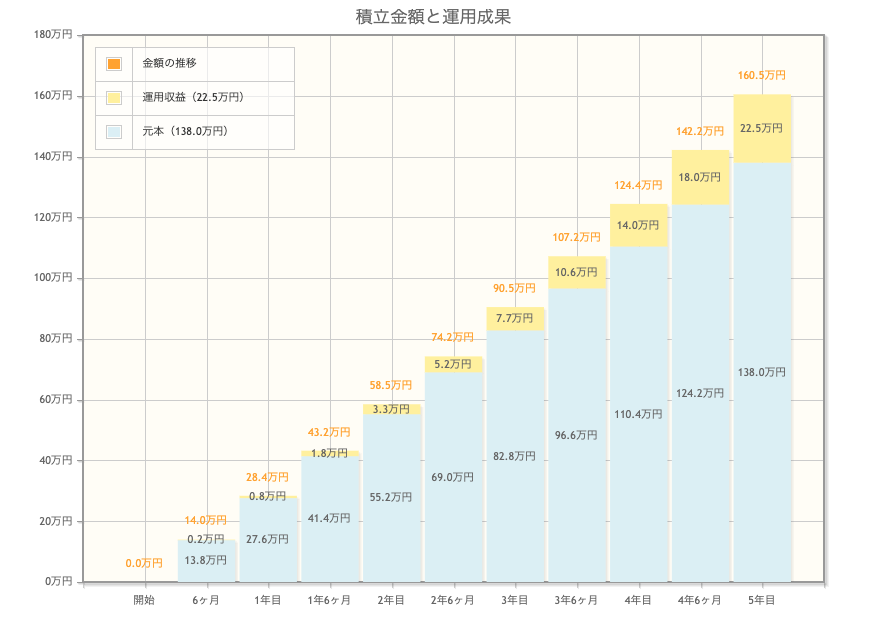

iDeCoに加入してコツコツ掛金を積み立てていけば、老後資金を増やせる可能性があります。仮に厚生年金被保険者かつ企業型DCに加入していない60歳の人が5年間毎月23,000円ずつ積み立てた場合(年利6%の場合)、22万4,711円の運用益を得ることが可能です。

企業型DCは、企業型確定拠出年金のことを指します

このように老後資金を増やせる可能性があるので、60歳からでもiDeCoを始めた方が良いでしょう。

2.掛金が所得控除の対象になる

iDeCoでは掛金が所得控除の対象となるため、所得税や住民税の節税ができます。

所得控除とは、所得(収入から経費を差し引いた金額)より一定額を差し引く制度です。所得税や住民税は所得に応じて変わるため、所得が少なくなれば、支払う税金も抑えられます。

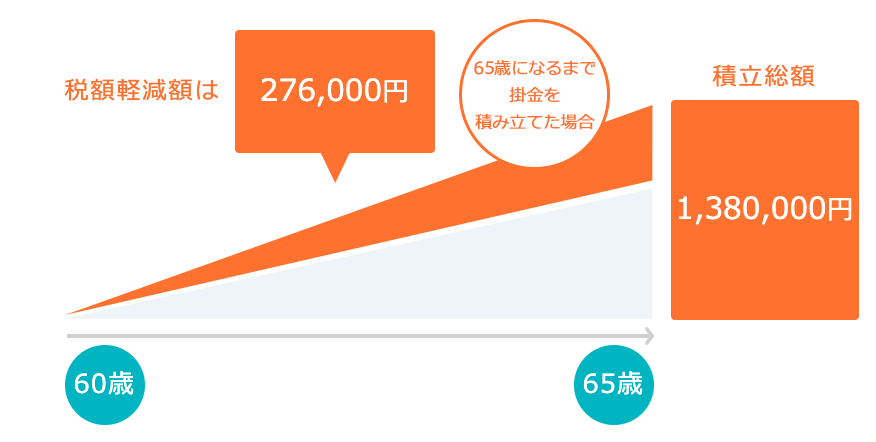

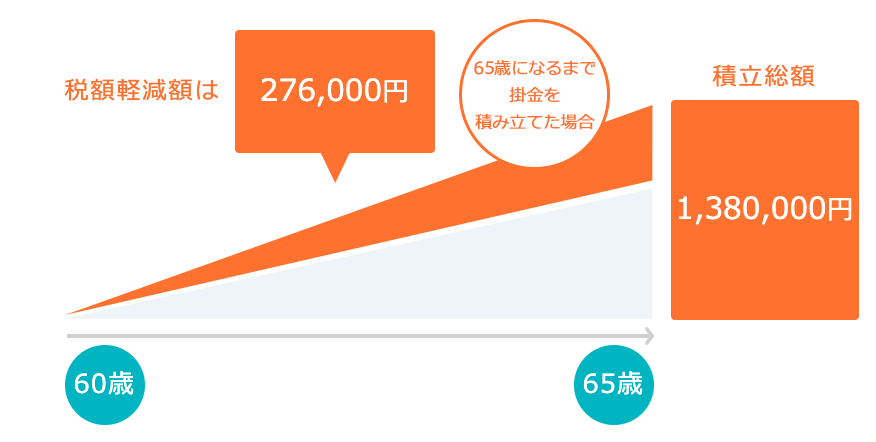

仮に年収600万円で60歳の人が65歳まで毎月2.3万円積み立てた場合、所得税と住民税の税額軽減額は27万6,000円です。(2.3万円は会社員の場合の上限)

さらに、運用時は運用益にかかる税金は全額非課税、受取時は受取金について一定額まで非課税になるよ!

また、勤めている会社で退職金がもらえる場合は、65歳のときにiDeCoの一時金を先に受け取って、70歳で退職金を一括で受け取るというように時期をずらせば、節税効果があります。

3.給付金も控除の対象になる

iDeCoでは「一時金」と「年金」「年金と一時金の組み合わせ」での受け取り方ができますが、いずれの場合でも控除対象です。

ただし、年金として分割で受給した場合は雑所得、一時金と一括で受け取る場合は退職所得となるので、それぞれ以下の計算式で税金を計算する必要があります。

| 公的年金等の雑所得の計算式 | 収入額-公的年金等控除額 |

| 退職所得の計算式 | (収入額-退職所得控除額)×2分の1 |

iDeCoの運用で得られる利益のシミュレーション

iDeCoでは、掛金の積立が65歳まで、運用自体は75歳まで可能です。つまり、65歳以降も10年間はiDeCoを活用できます。

そこで、以下の2つのケースで得られる利益をシミュレーションしてみます。

- iDeCoを65歳まで投資した場合の運用益

- 65歳以降も75歳まで運用を続けた場合の運用益

65歳で運用を停止した場合と75歳まで続けた場合で、運用益にどのくらいの差が発生するのかみていきましょう。

1.iDeCoを65歳まで投資した場合の運用益

60歳の人が65歳まで毎月2.3万円を年利6%で運用した場合に得られる利益は、22万4,711円です。

なお、積立金額の合計は138万円のため、老齢給付金の合計は160万4,711円となります。

2.65歳以降も75歳まで運用を続けた場合の運用益

次に65歳時点の資産160万4,711円を引き出さずにそのまま75歳まで運用を続けた場合の運用益(年利6%)を見ていきましょう。

75歳まで運用を続けると、149万3,703円の運用益を得られます。したがって、老齢給付金の合計は287万3,703円です。

両者の老齢給付金の合計を比較すると100万円以上の差になることがわかるね。

年金の受給開始年齢を遅らせて運用を続ければ、老齢給付金を多く受け取ることが可能です。

50歳〜60歳の人がiDeCoを始める際の注意点

現在50歳〜60歳の人でiDeCoを始めようと考えている場合は、以下の点に注意しましょう。

- 一部受給対象外の人もいる

- 加入期間が10年未満の場合は受取年齢が遅くなる

- 職業や企業型DCの有無次第で拠出限度額が少なくなる

それぞれの注意点について詳しく解説します。

1.一部受給対象外の人もいる

残念ながら一部iDeCoの受給対象外の人もいます。対象から外れる主なケースは以下の2つです。

- 老齢基礎年金を繰上げ受給している人

- iDeCoの老齢給付金を既に受給している人

老齢基礎年金の受給開始年齢は原則65歳からですが、60歳〜65歳の範囲で繰上げて受け取ることも可能です。しかし、繰上げ受給をすると、iDeCoへ再度加入はできません。

また、以前よりiDeCoに加入していて、既にiDeCoの老齢給付金を受け取り始めた人も受給の対象外となるので注意しましょう。

ただし、企業型DCについては受給を開始していても、iDeCoへの加入は可能です。

2.加入期間が10年未満の場合は受取年齢が遅くなる

「60歳からiDeCoの年金を受け取りたい」と考えている人もいるかもしれません。しかし、60歳から年金を受け取るには、60歳になるまでにiDeCoに加入していた期間等が10年以上必要です。この仕組みは通算加入者等期間と呼ばれています。

通算加入者等期間が10年に満たない場合は、受給開始年齢がその分繰り下げられていくので注意しましょう。

| iDeCoへの加入年数 | 受取開始年齢 |

|---|---|

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1年以上2年未満 | 65歳 |

とくに、60歳時点でiDeCoへの加入年数が1年〜2年未満の人は、65歳まで待たなくてはなりません。

3.職業や企業型DCの有無次第で拠出限度額が少なくなる

iDeCoでは働き方(会社員、公務員、専業主夫など)によって拠出限度額が少なくなる点に注意が必要です。当然、拠出限度額が少なくなれば、将来受け取れる老齢給付金も少なくなります。

| 職業 | 拠出限度額 | |

| 自営業者など第1号被保険者および任意加入被保険者 | 月額6.8万円(年額81.6万円) | |

| 会社員や公務員など第2号被保険者 | 会社に企業年金がない会社員 | 月額2.3万円(年額27.6万円) |

| 企業型DCのみに加入している会社員 | 月額2.0万円※1 | |

| DBと企業型DCのみに加入している会社員 | 月額1.2万円※2 | |

| DBのみに加入している会社員 | 月額1.2万円(年額14.4万円) | |

| 公務員 | 月額1.2万円(年額14.4万円) | |

| 専業主婦(主夫)など第3号被保険者 | 月額2.3万円(年額27.6万円) | |

※2月額2.75万円から各月の企業型DCの事業主掛金額(上限が月額1.2万円)

DBとは、確定給付企業年金、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済のことです。

たとえば、自営業者は月額68,000円の拠出限度額がありますが、専業主婦は月額23,000円しか拠出できません。加えて、既にDBや企業型DCへ加入している場合は、iDeCoへ投資可能な金額は少なくなるので注意しましょう。

企業型DCにも4万円を拠出している場合は、月額15,000円しか拠出できません。

5.5万円-4万円=15,000円

また、運用期間が短ければ、受給できる年金を増やしにくい点にも注意しましょう。

iDeCoは65歳まで加入可能で長期間の運用もできる

iDeCoは65歳まで加入ができます。受給開始年齢を最大で75歳まで延ばせるため、65歳から加入して積立を始めても遅くはありません。また60歳〜65歳までの人だけでなく、50代の人にとっても、加入期間や受給開始年齢の範囲が伸びたことは良いことです。

長い期間運用できれば、将来受け取る老齢給付金を増やせる可能性があります。

なお、50歳以降になってiDeCoを始めたくなったけど、投資のことについてよく分からない人もいるのではないでしょうか。私鬼塚のLINEに登録をしていただくと、「初心者が買うべき投資信託4選」「50代からの投資はじめの一歩」などの特典を無料で受け取れます。

ぜひ、登録してみてね!

コメント