「つみたてNISAの銘柄をどうやって選んでいいのかわからないな…」

「どうやって長期で値上がりが期待できる投資信託を選べばいいの?」

「実際に自分で投資銘柄を探すのは大変そう…」

そのような悩みや不安を抱えていませんか。

長期の資産形成を目的に若年層の支持が伸びているつみたてNISA。投資を始めるどの年代においても、長期投資はリスクを抑えるために重要です。

しかしどの銘柄を選ぶべきか、リスクを抑えるためにどのように分散投資していったら良いか、で悩む投資初心者の方は多いことでしょう。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- つみたてNISAをフル活用!4つの銘柄の選び方

- 少額からスタート!つみたてNISAで分散投資できる1銘柄の選び方【ランキングベスト3】

- つみたてNISAを活かす!リスクを抑えて銘柄を選びたい方は4資産分散投資【新NISAにも使える】

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

銘柄の選び方で役に立つ!つみたてNISAとは【新NISA制度も】

つみたてNISAは2024年から統合版新NISAに生まれ変わります。つみたてNISAと新NISA制度を以下の表で確認していきましょう。

| つみたてNISA(2023年まで) | 新NISA(2024年~) | |

|---|---|---|

| 非課税投資枠 | 年40万円まで | 年360万円 ・つみたて投資枠120万円 ・成長投資枠240万円 |

| 非課税投資限度額 | 800万円まで | 1,800万円まで ・つみたて投資枠600万円 ・成長投資枠1,200万円 |

| 非課税期間 | 20年 | 無期限 |

| 運用対象 | 長期の積立・分散投資に適した一定の投資信託 ETF(上場投資信託) | ・長期の積立・分散投資に適した一定の投資信託 ETF(上場投資信託) ・上場株式・投資信託等 ※整理・監理銘柄、信託期間20年未満、 高レバレッジ型及び毎月分配型の投資信託等除外 |

新NISAはつみたてNISAに比べると非課税投資枠が増えています。

つみたてNISAと新NISAは別制度なので、2023年時点でつみたてNISAを始める方は新NISAを併用することで、20年間限定で非課税投資限度額を1,840万円まで増やすことが可能。つみたてNISAの運用対象銘柄はあらかじめ金融庁が、投資の原則「長期・積立・分散」に従って銘柄を絞り込んでいるので、投資初心者でも失敗しにくい制度設計になっています。

ただしハイリスク・ハイリターンの株式投資信託が多いので、リスクを抑えるために意識的に「債券」などに銘柄を分散させることが重要。

2024年スタートの新NISAでは、債券100%の投資信託も株式100%と同様に非課税で保有できます。

「つみたてNISA始めたいけど、インターネットが苦手で一人で口座開設できるかとても不安…」という方でもご安心ください。私の動画をご覧いただけると、簡単につみたてNISA口座が開設できます。

つみたてNISAをフル活用!4つの銘柄の選び方

「長期・積立・分散」の投資の原則に沿って、あらかじめ銘柄が絞り込まれているつみたてNISA。ここではつみたてNISAをフルに活用したときの4つの銘柄の選び方について解説していきます。

- 投資目的を先に決めてから銘柄を選ぶ

- 手数料の安い銘柄を選ぶ

- 10年以上長期運用をすることを前提に銘柄を選ぶ

- リスク許容度に合った銘柄を選ぶ

順を追ってみていきましょう。

1.投資目的を先に決めてから銘柄を選ぶ

積立している目的を明確にしておけば、相場が悪いときでもコツコツ続けられます。

というのもリスクを抑えるには数十年にわたって運用することが求められますが、長期間投資し続けようとすればするほど難易度は高くなるでしょう。

途中で挫折するのを防ぐために、積立する目的を以下の3つに分けて考えると良いでしょう。

- 何のために

- いくら

- いつまでに

目標金額を何年後までに達成したいのか具体的な数字で把握しておくと、挫折する確率を減らせます。

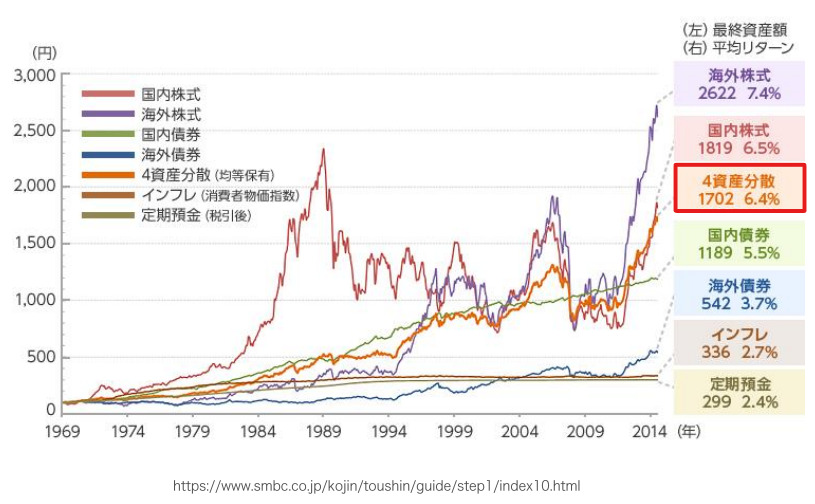

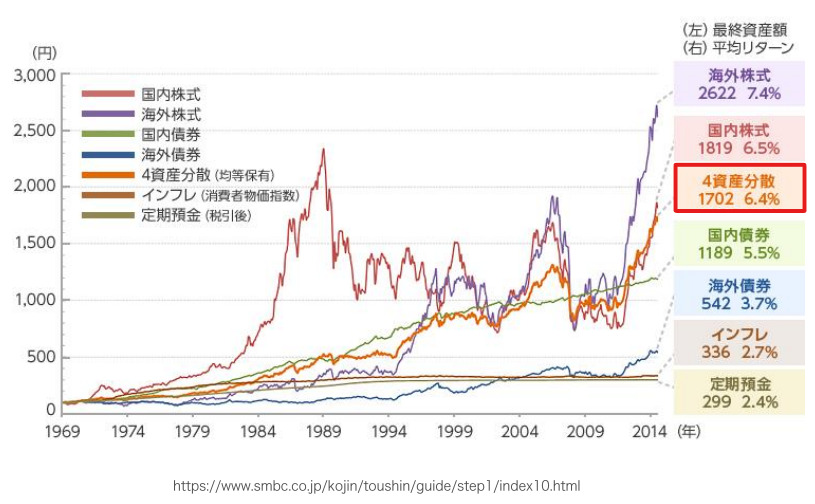

なお投資信託で4資産分散投資(国内株式、国内債券、海外株式、海外債券)で長期運用すると、年平均6%のリターンが期待できるデータがあります。

つまり、目標金額が決まれば6%で運用したときにどのくらいの金額を積立すれば良いのかがわかります。

くわしく知りたい方は一度シミュレーションツールで試算してみると良いでしょう。

2.手数料の安い銘柄を選ぶ

長期でつみたてNISAを活用する資産形成をするなら、手数料の安い投資信託銘柄を選ぶと良いです。

投資信託にかかる手数料は主に以下の4つです。

- 購入時手数料

- 運用管理費用(信託報酬)

- 信託財産留保額

- 解約時手数料

3つの手数料のうち特に運用管理費用には注意しましょう。

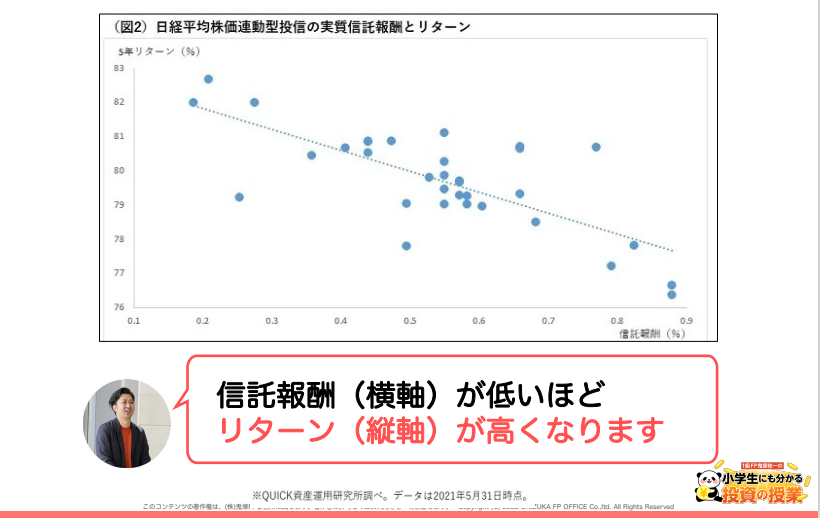

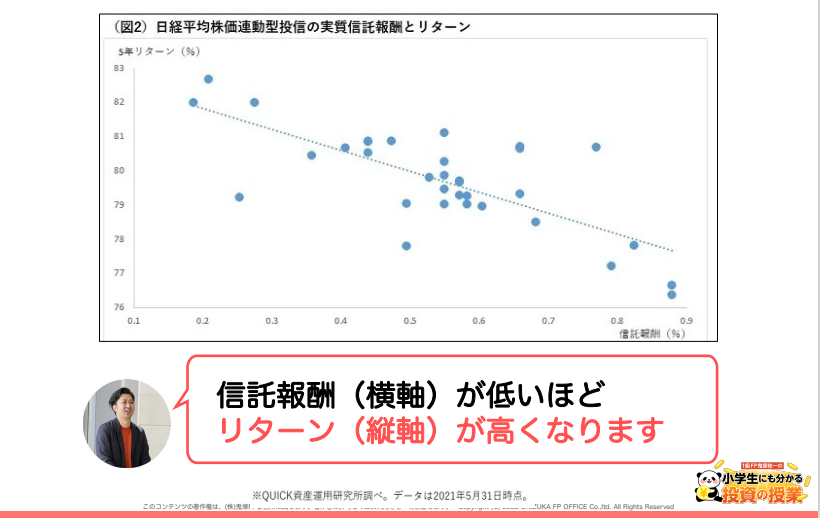

実は投資信託を選ぶときに、運用管理費用が低いほどリターンが高い傾向があります。以下の図をみていきましょう。

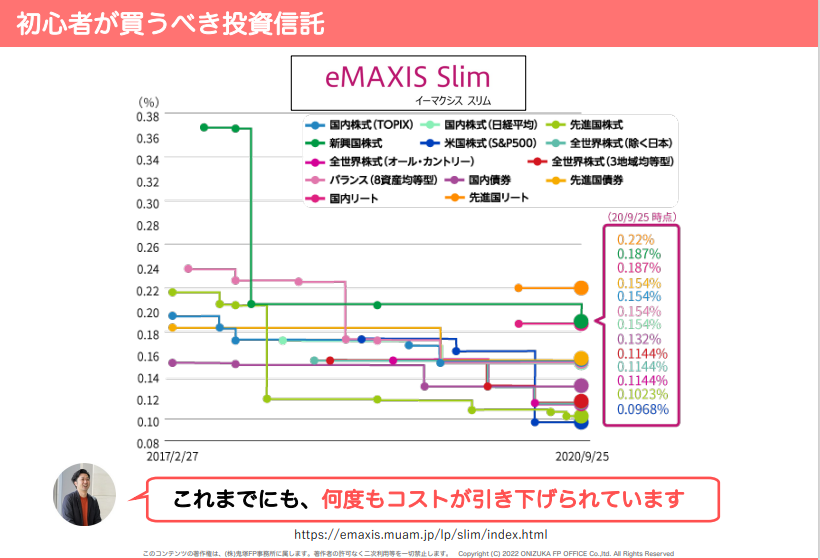

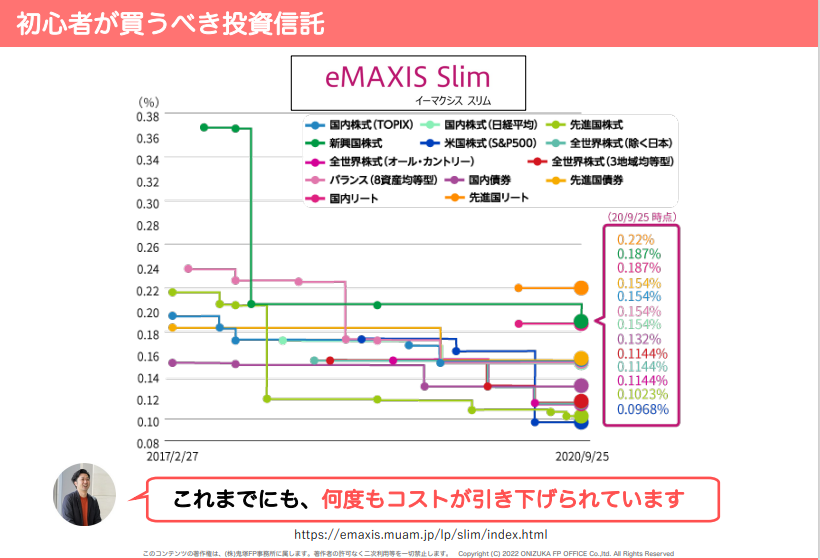

投資信託にかかる運用管理費用をできるだけ抑えたい場合は「最安コストを目指し続ける」と公言しているeMAXIS Slimシリーズがおすすめです。

さらにeMAXIS Slimシリーズは投資信託にかかる3つ手数料のうち「購入時手数料」「解約時手数料」が無料です。

以下の図のとおり、これまでに何度も手数料が引き下げられているのがわかるでしょう。

手数料が抑えられるとその分リターンが期待できるので、つみたてNISAの銘柄選びはコストを意識していきましょう。

3.10年以上長期運用をすることを前提に銘柄を選ぶ

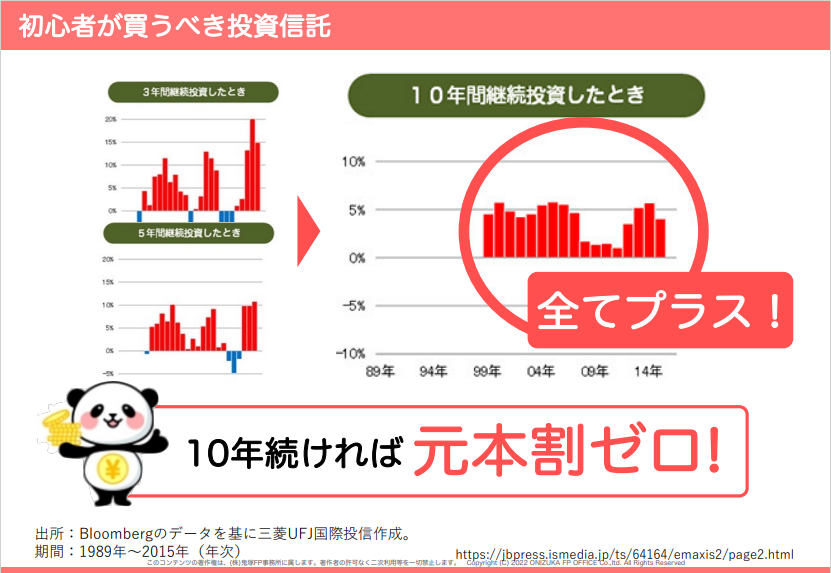

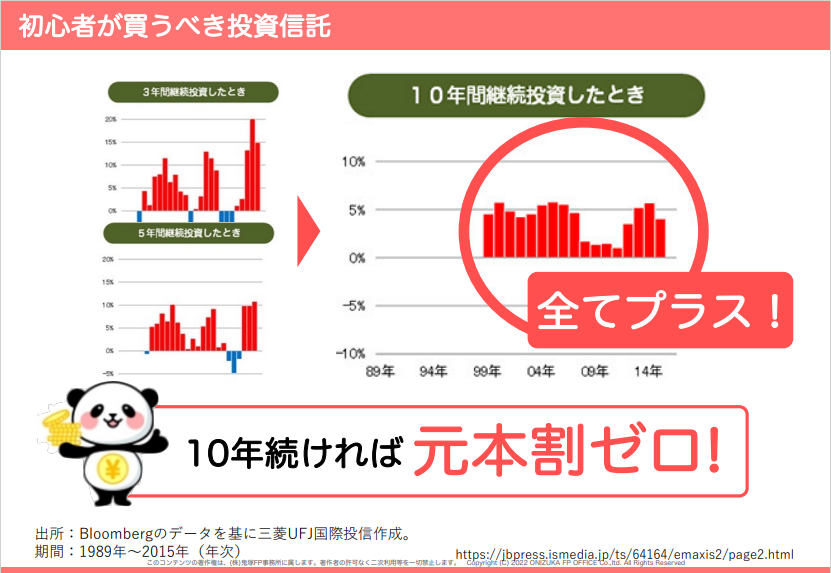

10年以上長期で運用すると、元本割れする確率を減らせます。

さらに4資産分散投資(国内株式、国内債券、海外株式、海外債券)すればリスクを抑えられます。以下の図をみていきましょう。

つみたてNISAは非課税期間を20年としています。つまり長期運用することを前提とした制度設計。

どんなに早く資金を引き出したい方でも、最低10年は運用することを考えましょう。

10年以内にお金のかかるイベントに対しては投資をしないで、現金で保有すると良いです。

投資する期間が長ければ長いほどリスクを抑えた着実な資産形成につながりますよ。

4.リスク許容度に合った銘柄を選ぶ

投資で失敗する確率を抑えるには、個人のリスク許容度に合わせた銘柄選びが大切です。

つみたてNISA対象銘柄は投資未経験の方でも始めやすいように、あらかじめリスクの抑えた銘柄に絞り込まれていますが、銘柄によってはリスクの高いものが含まれています。

一方、投資系のインフルエンサーのYouTube動画やブログ記事の情報で、以下の銘柄が取り上げられることが多いです。

- S&P500(米国株式)

- 全世界株式

- 先進国株式

これらの投資先に限定すると銘柄の分散はできているものの、実際は株式の集中投資しているのと変わりないためリスクを抑えるための分散投資にはなりません。

事実、株式に集中投資をしてしまうと相場が悪いときに約60%近く資金が目減りしてしまうというデータもあります。

リスクを抑えたいなら分散投資は必須です。

特に投資未経験で数%程度の下落にも耐えられそうにない方は「分散投資」がとても重要。「いったいどこに分散させれば良いの?」と思う方は、相場の悪いときでも下落リスクの低かった債券に分散させると良いでしょう。

リスクを抑えた着実な資産形成をしたい方は、たとえ税金がかかったとしても株式のほかに「債券」に分散投資することが重要です。

ちなみに私のLINEを登録すると「知識ゼロから始めた 28名の運用実績 71スライド」を含めた豪華特典を「無料」でプレゼントしています。投資初心者でも分散投資で着実に資金を貯めることができている方の事例がたくさんあるので、ぜひ参考にしてみてください。

少額からスタート!つみたてNISAで分散投資できる1銘柄の選び方【ランキングベスト3】

本来4資産に投資信託銘柄を分散させることをおすすめしていますが、少額から投資に慣れていきたい方もいるでしょう。

そこで投資信託1つだけの銘柄に絞ってつみたてNISAで運用していきたい方のために、ランキングベスト3を紹介します。ランキングの評価基準は次のとおりです。

| 評価基準 | 目的 |

|---|---|

| 4資産分散投資 | リスクを抑えられる |

| バランスファンド | リスクを抑えられる |

| 株式の割合が70% | リターンを期待できる |

| 海外が組み込まれている | リターンを期待できる |

国内外の株式、債券、リート(不動産)等に分散投資する投資信託のこと。1つのファンドで投資対象と地域の分散投資ができます。

ランキングは以下のとおりになりました。

- 1位:DCニッセイワールドセレクトファンド(株式重視型)

- 2位:ダイワ・ライフ・バランス70

- 3位:三井住友・DC年金バランス70(株式重点型)

1つずつみていきましょう。

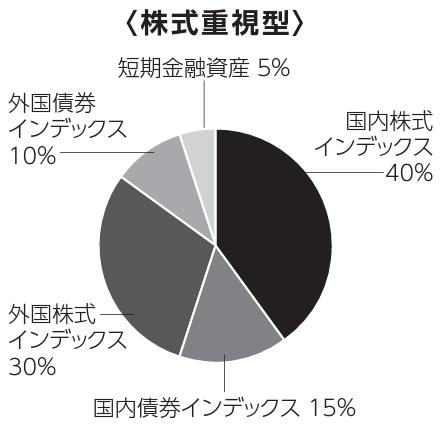

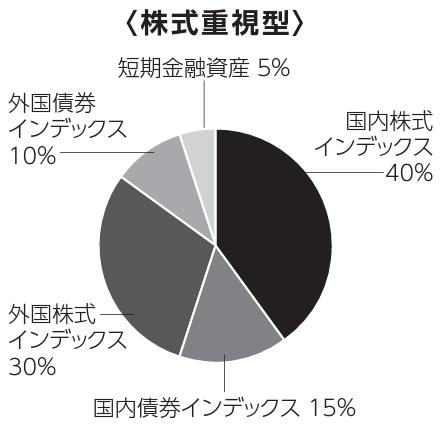

1位:DCニッセイワールドセレクトファンド(株式重視型)

DCニッセイワールドセレクトファンド(株式重視型)交付目論見書

| 4資産分散投資 | 資産配分 |

|---|---|

| 国内株式 | 40% |

| 外国株式 | 30% |

| 国内債券 | 15% |

| 外国債券 | 10% |

DCニッセイワールドセレクトファンド(株式重視型)は、全体に対して株式の割合が70%と積極的な配分です。

しかし国内と外国がバランス良く分散できているので、リスクを抑えながら、着実な資産形成をしていくための安定的なリターンが期待できるでしょう。

債券割合30%の中でも国内と海外に分散できているので、つみたてNISA対象銘柄の中から1本だけで運用するなら、DCニッセイワールドセレクトファンド(株式重視型)をおすすめします。

2位:ダイワ・ライフ・バランス70

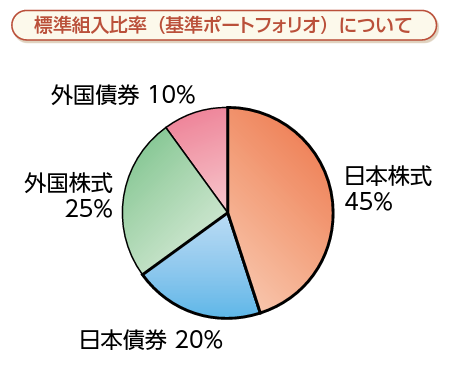

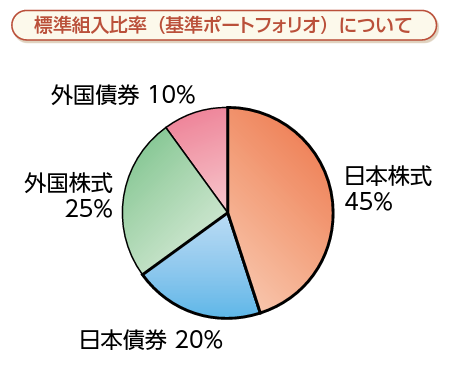

ダイワ・ライフ・バランス70 交付目論見書

| 4資産分散投資 | 資産配分 |

|---|---|

| 国内株式 | 45% |

| 外国株式 | 25% |

| 国内債券 | 20% |

| 外国債券 | 10% |

ダイワ・ライフ・バランス70は、全体に対しての株式の割合が70%というのはとても良いです。

しかし外国株式25%よりも国内株式45%の方が割合が多いので、資産配分のバランスを考えた結果2位となりました。

ダイワ・ライフ・バランス70とは対照的に、YouTube動画やブログ記事で有名な「S&P500」や「全世界株式」は外国株式の割合が高いです。集中投資を避ける意味でも「国内」と「外国」をバランス良く分散させると良いでしょう。

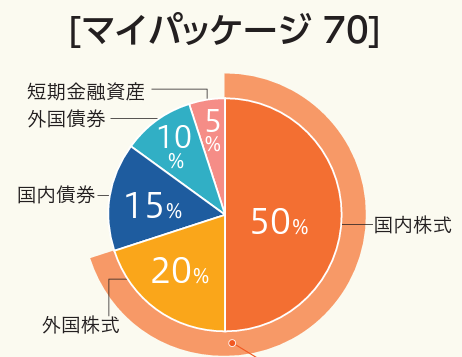

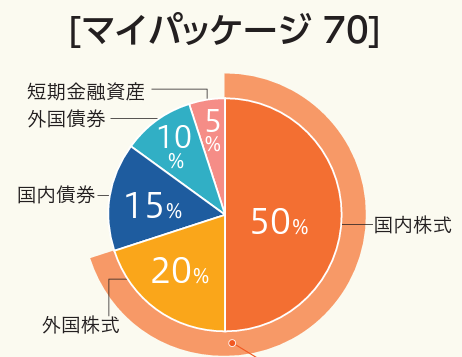

3位:三井住友・DC年金バランス70(株式重点型)

画像出典:三井住友DSアセットマネジメント 公式HP

三井住友・DC年金バランス70(株式重点型)交付目論見書

| 4資産分散投資 | 資産配分 |

|---|---|

| 国内株式 | 50% |

| 外国株式 | 20% |

| 国内債券 | 15% |

| 外国債券 | 10% |

三井住友・DC年金バランス70(株式重点型)は国内株式が50%を占めていて、4つの資産に分散はできている銘柄なので、3位という結果になりました。

円安外貨高の恩恵を受けられるように、できれば外国株式の資産配分を増やしたいところです。

つみたてNISA対象銘柄の中から1銘柄だけで分散投資ができるランキングベスト3で、まずは少額から投資をスタートしても良いでしょう。しかし自分で資産配分割合を調整できない分、リスク許容度に合った比率にカスタマイズができまないデメリットがあります。

もっと詳しく知りたいよ、という方は私のYouTube動画をあわせてご覧ください。

つみたてNISAを活かす!リスクを抑えて銘柄を選びたい方は4資産分散投資【新NISAにも使える】

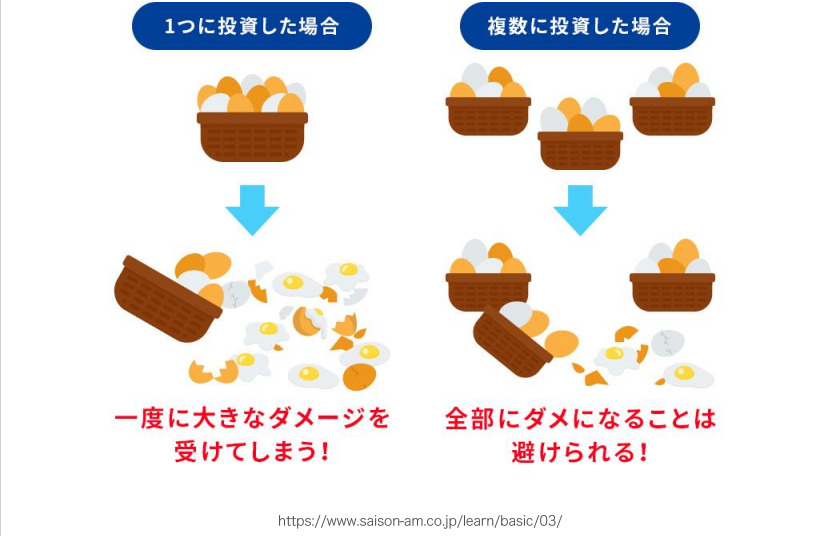

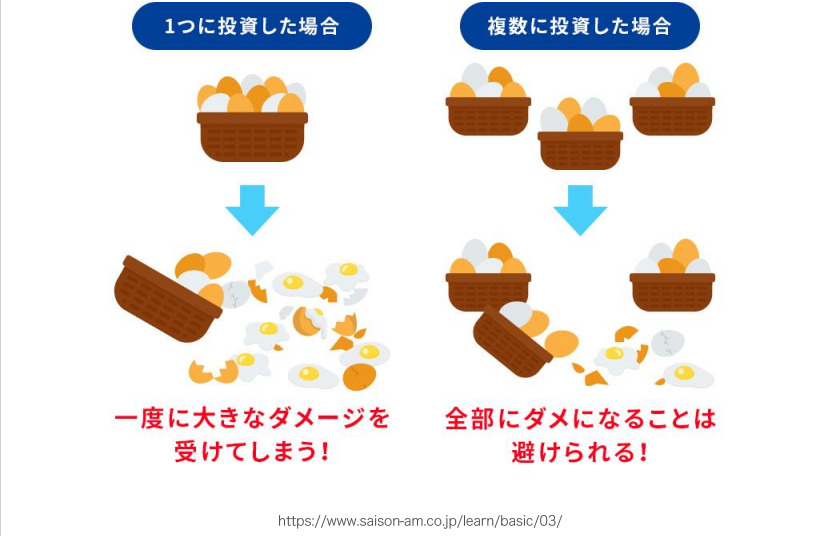

リスクを抑える方法の一つに分散投資があります。簡単にいうと相場が悪くなってしまったときに1つの銘柄の大ダメージを複数の銘柄に分散させて小さなダメージに抑えていく方法のことです。

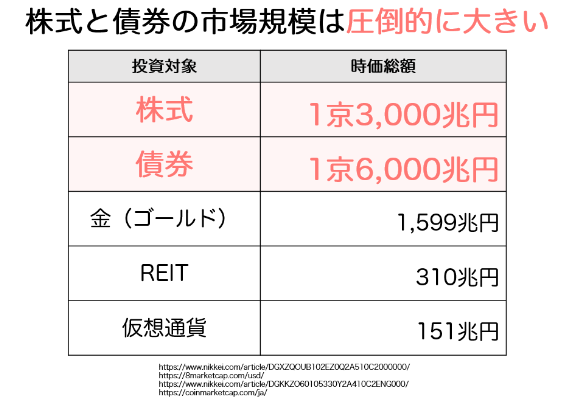

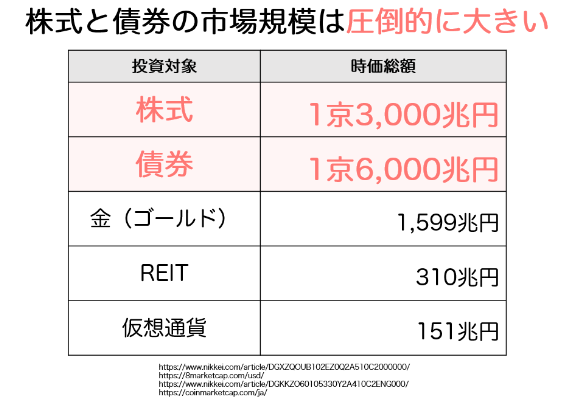

だからこそ「株式」の投資信託銘柄のほかにも市場規模の大きい「債券」にも分散投資すると良いのです。

債券型の投資信託はつみたてNISAの対象外ですが、特定口座を利用すればオーケー。

2024年から始まる新NISAでは、債券型の投資信託も購入可能です。

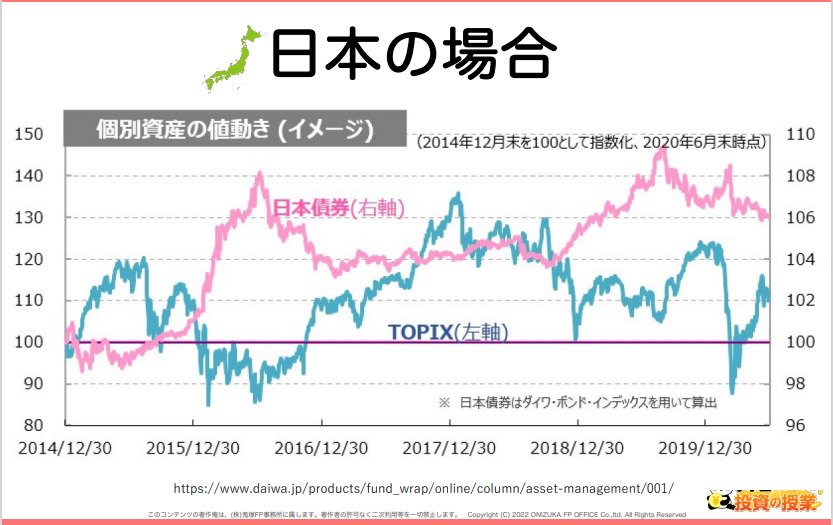

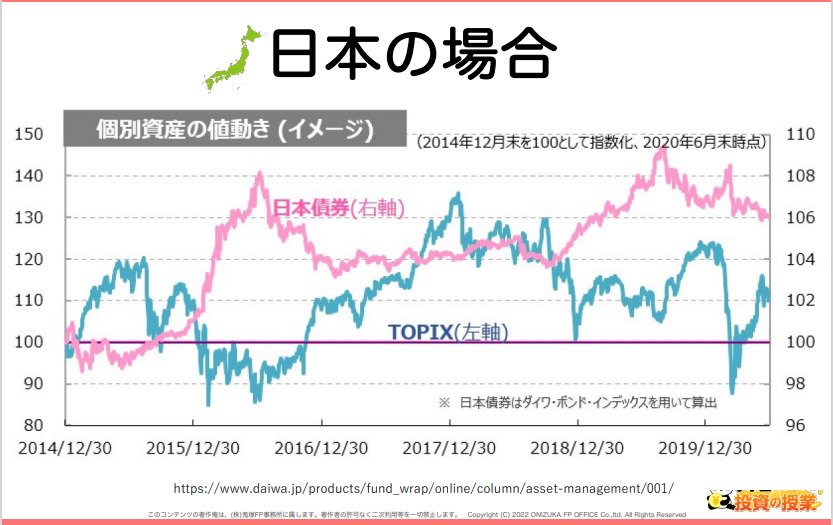

特定口座で投資信託を保有すると税金はかかってしまうものの、大きなメリットが一つあります。それは「株式」と「債券」は逆の値動きをしやすいということです。日本市場を例にみていきましょう。

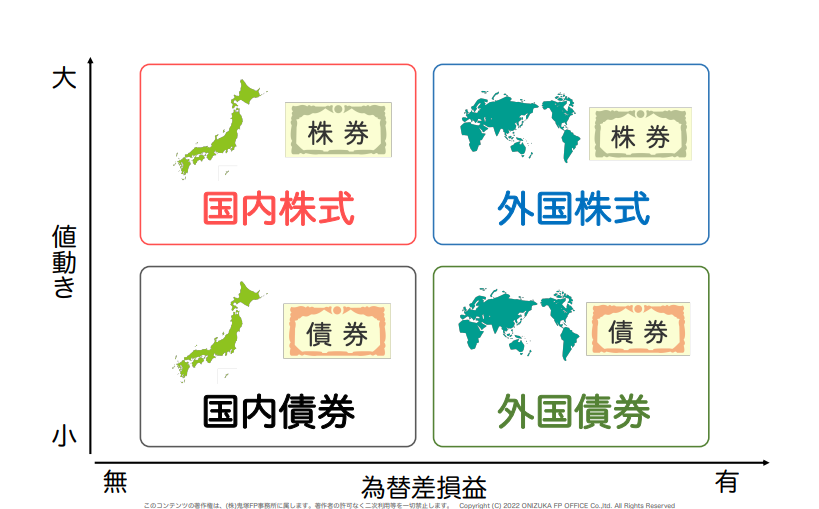

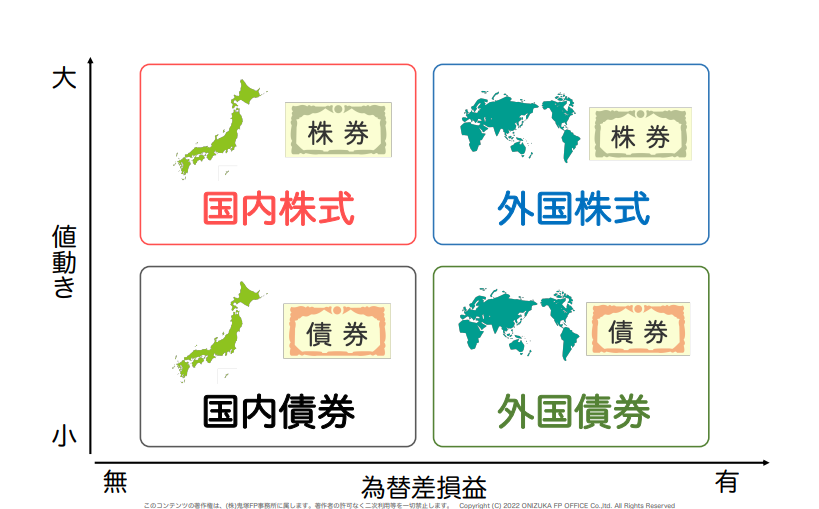

さらに、為替の影響も受けるので「国内」と「外国」にも分散させましょう。4つの資産に分散させると以下のとおりです。

ハイリスク・ハイリターンの「株式」ローリスク・ローリターンの「債券」に分散。さらに「国内」と「外国」の4つに分散することで、値動きを抑えながら年平均6%のリターンが期待できます。

基本的に長期投資は、短期的な含み損(一時的な損)は気にしなくても良いですが、損するのが怖いと感じやすい方は、4資産分散投資を意識して運用していきましょう。

そうはいっても、具体的に4つの資産に分散できる銘柄がわからない、という方は私のLINEに登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」を「無料」でプレゼントしているので、受け取っていただくと簡単に4資産分散投資ができますよ。ぜひ活用してください!

コメント