「ひふみプラスで運用しようか悩んでいる」

「ひふみプラスの特徴や良くないところを知りたい」

「どの銘柄に投資したら良いのか教えてほしい」

と考えていませんか?

老後資金の問題が叫ばれる現代において、資産形成に役立つ方法として投資信託を活用した投資が注目を集めています。

国内株式へ投資しようと思い調べてみるとひふみプラスが見つかったものの「おすすめしない」などの情報を見て投資しようか悩んでいる方も多くいるでしょう。

そこでこの記事では、以下の内容について詳しく解説します。

- ひふみプラスへのやめたほうが良いと言われる理由

- 投資をやめた方が良い人の特徴

- ひふみプラスへ投資する際の投資手法

この記事を読めばひふみプラスの概要がわかり、不安点を取り除いた状態で運用をスタートできるでしょう。

ぜひ、最後まで読んでみてください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

【やめたほうがいいか検討する前に】ひふみプラスの概要をサクッと解説!

ひふみプラスは、「日本を根っこから元気にする」をコンセプトに、主に日本の成長企業に投資をする投資信託です。まずはひふみプラスの概要を見ていきましょう。

- 国内株式で純資産残高が最も大きいファンド

- アクティブファンド

- 組入銘柄

以下で詳しく解説します。

1.国内株式で純資産残高が最も大きいファンド

ひふみプラスは2023年3月20日時点で、国内株式へメインに投資する投資信託の中ではトップの純資産総額を誇り、純資産総額4,676.41億円にのぼります。

純資産総額とは投資信託の規模を示し、残高が大きい投信は人気の高さを表します。

反対に純資産総額が極端に小さい投信は運用会社が運用を停止して投資家にお金を返す(償還する)ケースもあるため、資産額の多い投資信託は、安定している資産を運用していると言えるでしょう。

2.アクティブファンド

複数の銘柄をまとめて投資できる投資信託にはインデックスファンドとアクティブファンドがあります。

インデックスファンドは、日経平均株価やNYダウなどの指数に連動するように設計された投資信託です。一方、アクティブファンドはプロに運用を任せ、指数を上回るように大きなリターンの獲得を狙う投資信託です。

それぞれの特徴を表にまとめました。

| アクティブファンド | インデックスファンド | |

|---|---|---|

| 運用目標 | 指数(インデックス)を上回る | 指数(インデックス)に連動する |

| 組入銘柄 | 調査や分析を通じて優良な銘柄を厳選 | 指数と同様の構成 |

| 手数料 | 高い | 低い |

ひふみプラスはアクティブファンドに分類され、主に日本の成長企業へ投資をしています。

3.組入銘柄

合計で282銘柄投資しているひふみプラスに組み入れられている銘柄のトップ5とその事業内容は、以下の通りです。

| 上場市場 | 銘柄紹介 | 組入比率 | |

|---|---|---|---|

| アドバンテスト | プライム市場 | 半導体検査装置において世界でも大きなシェア | 2.80% |

| 三菱UFJフィナンシャル・グループ | プライム市場 | メガバンクの一つ | 2.32% |

| 東京海上ホールディングス | プライム市場 | 生命保険、損害保険、不動産、資産運用を備える大手 | 1.99% |

| ソニーグループ | プライム市場 | ハードウェア(PS5)、金融事業、スマホカメラのイメージセンサーを展開 | 1.92% |

| 日本電信電話 | プライム市場 | NTTドコモ、NTT東西、NTTデータなどの持ち株会社 | 1.79% |

日本の名だたる大企業に投資しているんだよ!

時価総額が比較的大きい銘柄は業績が比較的安定していることも多く、倒産するなどの危険性が非常に低いです。値動きも安定した推移を見せやすいため、まだ投資に慣れていない方におすすめします。

ひふみプラスはやめたほうがいいと言われる3つの理由

ここからは、ひふみプラスはやめたほうがいいと言われる理由を3つ紹介します。

- 信託報酬が高い

- 2018年から成績が伸び悩んでいる

- ひふみプラスだけでは分散投資ができていない

以下で詳しく解説します。

1.信託報酬が高い

ひふみプラスの信託報酬は年率1%を超えます。

「eMAXIS Slimシリーズ」であれば0.1%程度のものも多くあります。

1%と聞くと大きな問題はないと感じる方もいるかもしれませんが、長期で投資するのであれば1%の手数料はかなり大きいです。たとえば100万円を20年間投資した場合、手数料だけで20万円取られる計算となります。

投資信託は長期積立分散が基本だから、結構痛いね。

これはあくまでも100万円を一括投資した場合のことであり、追加投資する場合はもっと信託報酬を取られることになるのです。

2.2018年から成績が伸び悩んでいる

信託報酬が高くても、リターンを出していれば問題ないと考える方もいるでしょう。

もちろんその通りで、インデックスファンドのリターンが4%のところで、もしひふみプラスが7%などのリターンを生み出していれば信託報酬が高くてもそれ以上に増えるので問題ありません。

とはいえ、アクティブファンドで成果を出し続けるのは難しいことが統計データとして出ています。以下の表は「S&P500」に負けた大型株アクティブファンドの割合です。

| 期間 | 負けた割合 |

|---|---|

| 5年間 | 88.30% |

| 10年間 | 84.60% |

| 15年間 | 92.15% |

15年間も投資したら1割も勝てていない…。

もちろんひふみプラスはこの1割未満のところに入れる可能性もあるものの、事実2018年あたりから徐々にリターンが悪くなってきています。

3.ひふみプラスだけでは分散投資ができていない

ひふみプラスが投資するのは主に国内株式です。海外株式へも5%ほど投資していますが、米国など他国の企業に分散投資したい方には向いていません。ひふみプラスだけで投資すると、日本円ばかり保有することになります。

ドル資産を持つためにも他の銘柄へ投資した方がいいという意見もあるのです。

「初心者が買うべき投資信託4選」や「S&P500vs全世界株」などを含んだ投資超入門合計456枚スライドのスライドを公式LINEから無料配布しています。S&P500以外の投資先を知りたい方はぜひ登録してくださいね。

ひふみプラスはやめたほうがいい人の特徴

ひふみプラスへの投資はやめたほうがいい人の特徴を以下で示します。

- 米国など外国株へ投資できていない人

- 投資理念に共感できない人

投資を行う際の判断材料として活用してみてください。以下で詳しく解説します。

1.米国など外国株へ投資できていない人

ひふみプラスの資産配分比率は以下の通りです。

| 投資先 | 投資割合 |

|---|---|

| 国内株式 | 88.33% |

| 海外株式 | 5.00% |

| 現金等 | 6.67% |

| 合計 | 100.00% |

国内株へ主に投資しているんだね!

投資する際も円建てで行われるので、外国の資産を保有していない方はまずは外国株への投資を始めた方がリスク分散になります。

円資産しか持っていないと円安になったときにパフォーマンスが悪くなるので、海外株式へ投資するのもかしこい選択と言えるでしょう。

2.投資理念に共感できない人

アクティブファンドは運用するプロの方を信じて投資資金を運用してもらいます。プロの方は投資の理念があり、その理念に共感できなければ投資すべきではないでしょう。

ひふみプラスを運用する藤野さんは、「大きな会社へ投資するよりも、これから人々の生活に必要になりそうだけど小さな会社を頑張って応援したい」という気持ちがあります。

この理念に共感できない方はひふみプラスに投資することを、再考したほうが良いでしょう。

ひふみプラスへ投資する方に適した投資手法

ここからはひふみプラスへの投資を検討したい方に適した投資手法を紹介します。

- 余剰資金で投資する

- 積立投資をする

- 債券や外国株にも分散投資する

以下で詳しく解説します。

1.余剰資金で投資する

投資は長期間運用していればプラスのリターンを得やすいが、元本割れする可能性もゼロではありません。

アクティブファンドはインデックスファンドの成績を下回る可能性が高いのが特徴です。

アクティブファンドがインデックスファンドのリターンを上回るのは15年単位で見ると1割以下だったもんね!

そのため、ひふみプラスへ投資する際は、生活資金を確保したうえで余剰資金を投資に回しましょう。生活費まで投資に回してしまうと、万が一職を失ったときなどに生活が苦しくなります。

また、投資信託での投資は、1日や1週間で急激にお金が増えるものではなく、地道にコツコツと時間をかける必要があります。投資や資産運用は「誰でも簡単に今すぐお金が手に入る」という方法ではないので、ゆっくり時間をかけて投資信託が値上がりするのを待ちましょう。

2.積立投資をする

初心者にはドルコスト平均法で投資する方法がおすすめです。

ドルコスト平均法とは、定期的に定額で投資していく方法です。

株価が下落したときに多く買え、上昇しているときは高値掴みを自然と抑えられるという理想的な買い方ができるため人気を集めています。毎月積み立てることからまとまった金額がない人も投資可能で、株価下落時にも慌てず保有できます。

これから投資を始める人に適しているね!

初心者にありがちなのが、長期投資だと思って投資を始めても株価が実際に下落しているところを見て売却してしまったり、利益があるうちに利益確定売りをしたりすることです。

しかし、ドルコスト平均法であれば、株価が下がったとしても安く買えます。株価が上がったとしても資産が増えていることになり、どちらに転んでも問題ないと思え、長期投資が継続しやすくなるでしょう。

3.債券や外国株にも分散投資する

ひふみプラスで運用する場合、当然値下がりする可能性もあるでしょう。ひふみプラスは主に日本株へ投資しており、債券や外国株を保有していたら相殺できることもあります。

投資は分散投資が基本の戦略です。

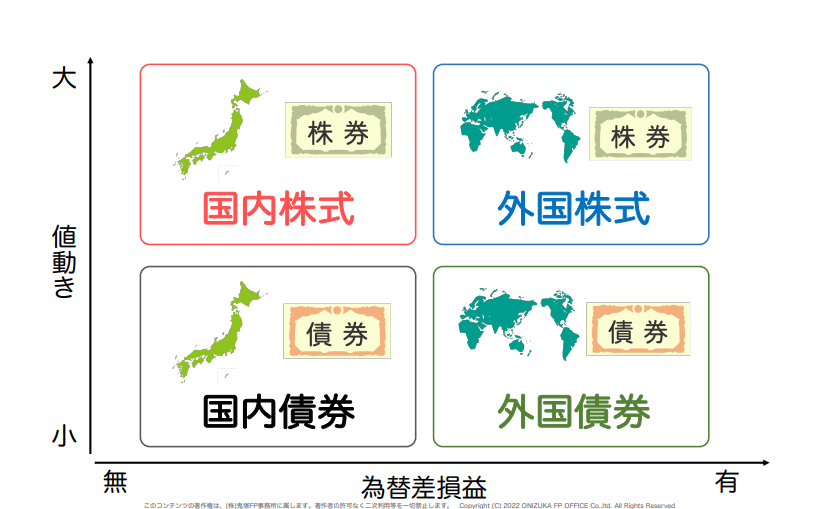

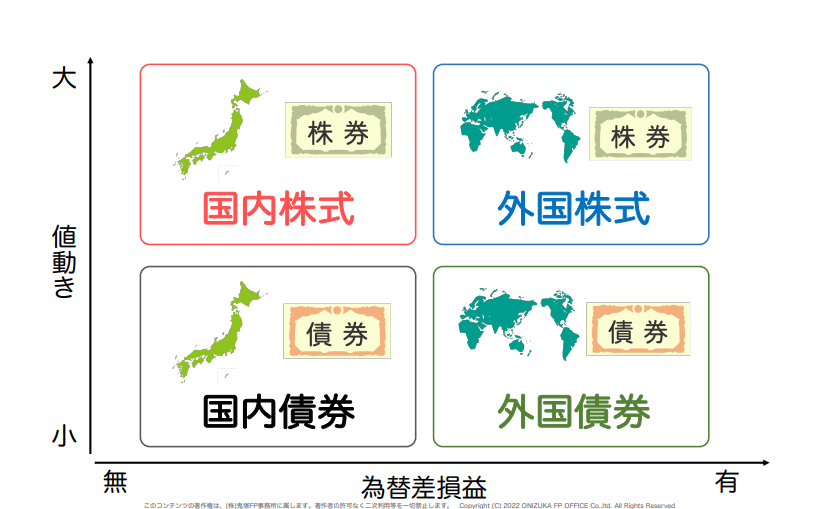

分散投資は「国内・外国株式」と「国内・外国債券」の4つにわけるのが大原則です。一般的に、株式はハイリスクハイリターン、債券はローリスクローリターンの投資商品です。

これらを組み合わせることでミドルリスク・ミドルリターンの運用を狙えます。

おすすめしない投資方法【ひふみプラス含め全投資共通】

最後にひふみプラス含め全投資に共通したおすすめしない投資方法を紹介します。

- 目的を見失っている

- アセットアロケーションを無視している

以下で詳しく解説します。

1.目的を見失っている

何のために投資をしているのか、目的がないと途中で運用をやめて損失を生み出す可能性があります。投資の基本は長期投資なので、目標を設定して長期間の運用を行いましょう。

投資の目的を明確にするときは「何のため」「いくら」「いつまでに」を決めることをおすすめします。

| 何のために? | いくら? | いつ必要? |

|---|---|---|

| 緊急時に使う資金 | 生活費の6ヶ月分 | すぐに |

| 子どもの教育資金 | 500万円 | 15年後 |

| リフォーム代金 | 1,000万円 | 20年後 |

シミュレーションしてみると、ひふみプラスではなく他の銘柄の方がいいという結論になることもあるため、投資を開始する前に目的を設定しましょう。

何年後に何にいくら自分が使うか予測できるようになるよ!

2.アセットアロケーションを無視している

アセットアロケーションをすることで、運用に伴うリスクを軽減しつつ効率的なリターンを狙えます。

資産配分のことで、投資にはリスクがありますが、アセットアロケーションを意識するとある程度はコントロールできます。

「卵は一つのカゴに盛るな」という格言からわかるように、大切なものは分散して保有することが大切です。投資の世界に置き換えると、あなたの大切な資産は国内や外国の株式・債券に資産配分をすべきということにつながります。

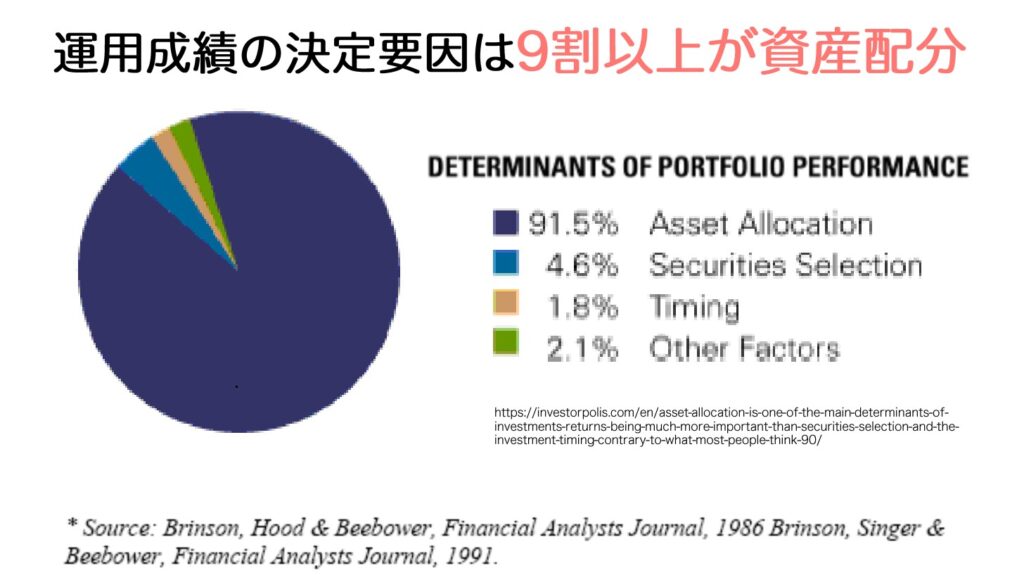

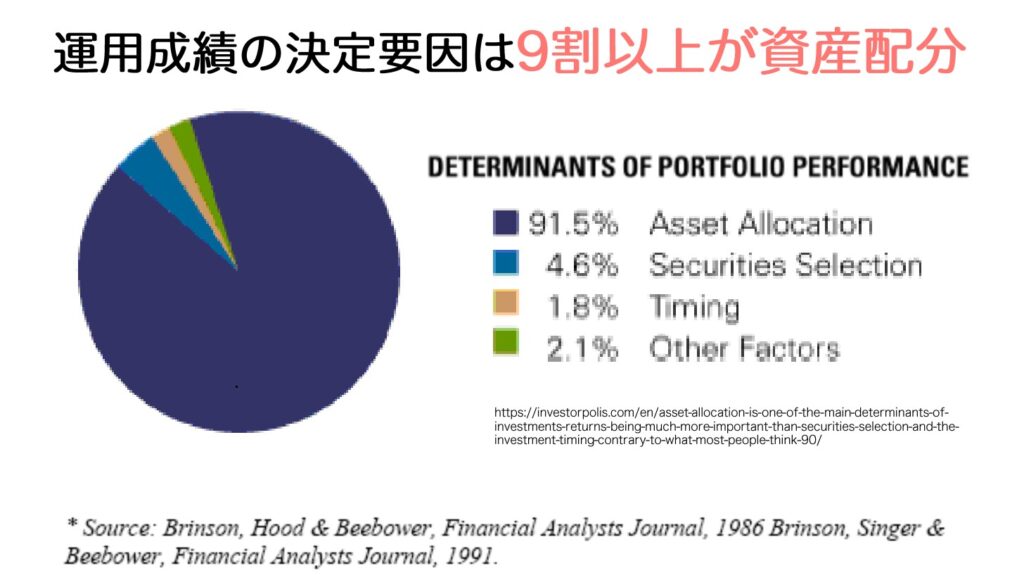

アメリカで発表された論文によると、運用成績の決定要因は9割以上が資産配分だったというデータもあります。

株価の上がり下がりにおけるタイミングに関しては、たった1.8%しか影響していません。どのような資産クラスにどういう配分をしたかで運用成績は決まるのです。

世界最大級の資産運用会社バンガードの調査結果でも同じことが言われています。

アセットアロケーションを無視して投資すると後々後悔するので、避けましょう。

アセットアロケーションを意識した投資方法などを詰め込んだ投資超入門合計456枚スライドのスライドを公式LINEから無料配布しています。実際に投資している方の資産状況も確認できるので、ぜひ参考にしてみてください!

コメント