「銀行や保険会社が販売する外貨建て保険って、本当に良い商品なの?」

「円安で支払う保険料が増えてしまった」

「貯金だと利息が付かないので、他の方法でお金を増やしたい…」

そのような悩みや不安を抱えていませんか。

老後のお金を準備するために、死亡するリスクに備えながら、少しでも円安の恩恵を受けて保障内容を手厚くしていきたい、と思う方が外貨建て保険に加入するケースが増えています。

保険料の一部が外国債券で運用されている外貨建て保険は、「保険」と「投資」の2つの機能がある金融商品なので、手数料がかかりやすく「プランどおりに運用ができなかった」という場合もあるでしょう。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- 外貨建て保険は解約した方がいいの?気になる概要を3つ解説

- 解約した方がいいかな?外貨建て保険の4つの注意点

- 外貨建て保険を解約した方がいいと考えているならやるべきことは3つ

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

外貨建て保険は解約した方がいいの?気になる概要を3つ解説

「外貨建て保険をおすすめされたけど、イマイチよくわかっていない」という方もいるでしょう。

ここでは外貨建て保険の3つの概要について解説します。

- 外貨建て保険とは

- 外貨建て保険の運用先とは

- 外貨建て保険の為替リスクとは

1つずつみていきましょう。

1.外貨建て保険とは

外貨建て保険は、外国のお金(外貨)を基準にした保険のことです。普通の保険とは違って、外貨建て保険では保険金や保険料が外貨で計算されます。

外貨建て保険は目的に応じて、以下の3つの保険商品に分類できます。

- 終身保険タイプ:死亡保障

- 養老保険タイプ:保険金

- 個人年金保険タイプ:年金受給

円建て保険よりも利率が高いので人気があり、高い利回りが期待できるでしょう。

2.外貨建て保険の運用先とは

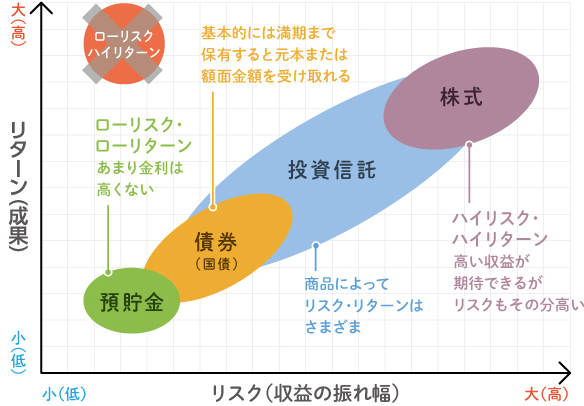

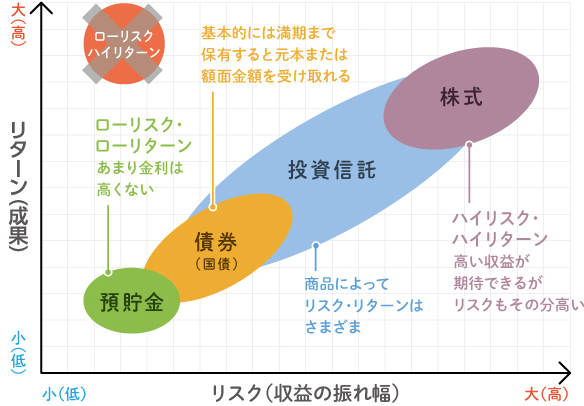

外貨建て保険の中身は、外国債券で運用されています。債券は株式よりもローリスク・ローリターンという特徴があります。以下の図で確認しましょう。

ローリスク・ローリターンではあるものの、2023年時点では外国の通貨は日本に比べて金利が高いので運用利回りが期待できます。例えば日本円、米ドル、豪ドルの3国の金利を比較してみましょう。

| 通貨 | 金利(2023年6月時点) |

|---|---|

| 日本円 | 0.35% |

| 米ドル | 3.73% |

| 豪ドル | 3.99% |

日本は長年、金融緩和措置を取っているので金利が0.35%。一方米ドルや豪ドルの金利は約4%です。

外貨建て保険はリターンが見込めると思い、保険料を積み立てている方は多いですが、手数料がかかるので、自分に必要な保険かどうかはよく検討した方が良さそうです。

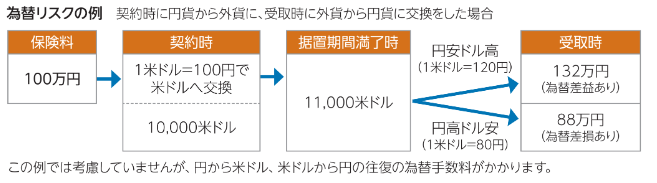

3.外貨建て保険の為替リスクとは

外貨建て保険は外国債券で運用されているので、値動きは小さい傾向がありますが、為替の変動リスクはあります。

例えば為替レートは、1ドル=100円だったのが1ドル=132円になったり1ドル=88円になったり変動します。以下の図をみていきましょう。

為替リスクによって保険金が変動する可能性があるのに加えて保険料も変動してしまうので、平準払いを選択している方は、保険料が高くなって急に払えなくなってしまった、ということも考えられます。

保険料を契約から保険料払込期間満了時まで一定にして払い込む方式であり、月払・半年払・年払があります。

さらに外貨建て保険は、目に見えづらい手数料もかかるので、運用利回りを安定的に見込むのは難しいと言えるでしょう。

独立行政法人国民生活センターの2020年2月20日に出した報告書によると、外貨建て保険によるトラブルが近年増えています。

トラブルに合わないためにも以下の3つを意識すると良いです。

- よくわからないものには手を出さない

- 「保険」と「投資」は分けて考える

- 手数料の低い金融商品を選ぶ

外貨建て保険のリスクを考えたうえで、解約した方が良いかを検討しましょう。

解約した方がいいかな?外貨建て保険の4つの注意点

老後の資産形成のために、外貨建て保険をすすめられて入った方は多いはず。しかし以下の4つの注意点があります。

- 運用効率が他の金融商品に比べて悪い

- 途中で解約するとペナルティが引かれる

- 積立額を停止・変更できない

- 手数料がいくらかかるのか分かりにくい

順を追って確認していきましょう。

1.運用効率が他の金融商品に比べて悪い

運用効率でいうと外貨建て保険よりも、変額保険や変額個人年金保険で運用した方がリターンが期待できるでしょう。

変額保険や変額個人年金保険の中身は投資信託で運用できます。

どうせ投資信託で運用するのであれば、自分で投資信託を選んで手数料を低くする方法があります。手数料を低減できれば、実際の運用利回りを上げることが可能です。

自分でどの投資信託を選んで運用すれば良いの、と困っている方は私のLINEに登録すると「初心者が買うべき投資信託4選徹底解説72スライド」を含めた豪華特典を無料でプレゼントしています。ぜひ活用してください!

2.途中で解約するとペナルティが引かれる

外貨建て保険を途中で解約するとペナルティが引かれることがあります。

保険会社によってペナルティを10年以内に設定していることが多いです。

外貨建て保険はやっぱり自分に必要ないかも、と思って解約を考えている人でも10年継続すると解約時の手数料がかからない分、リターンが期待できる場合があります。

外貨建て保険は資金拘束されるため、急にお金が必要になったときに困ります。

つまり外貨建て保険は、10年以上まったく使う予定のない余裕資金がない限り、取り組むのは難しいといえるでしょう。

3.積立額を停止・変更できない

コロナショックのような経済危機が起こり月の収入が減ってしまったら、貯蓄額から取り崩さないといけないケースも出てくるでしょう。

外貨建て保険は積立額を停止できないことが多いので、緊急時でも保険料を払い続けなければいけません。

また、保険料(積立額)を変更できないので、今の生活にお金を使うために月々の支払う金額を減らしたい方やボーナスが入り一時的に保険料を増やしたい方にとって、外貨建て保険は不向きであると言えるでしょう。

経済危機に備える方法の一つとして、総支出の6か月~1年分の生活防衛資金を備えると安心です。

外貨建て保険の解約についてまだ迷っているという方は、私の動画をあわせてご覧ください!

4.分散投資できない

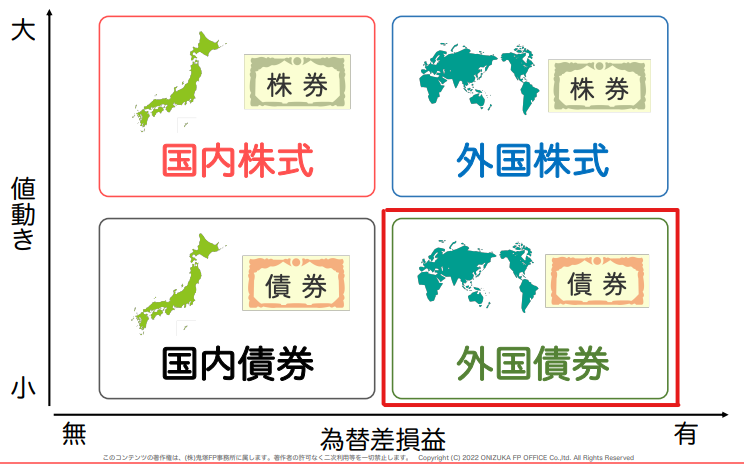

外貨建て保険は、外国債券で運用されることが多いです。つまり外貨建て保険で積立をしている人は、外国債券に集中投資していることになります。

外国債券は、ローリスク・ローリターンの投資ですが、逆の値動きをする傾向にあるハイリスク・ハイリターンの株式に分散するとミドルリスク・ミドルリターンの投資ができます。

以下の図を見ていきましょう。

さらに国内の株式と債券を保有し、4つの資産(国内株式、国内債券、外国株式、外国債券)で運用すると以下の図のようになります。

分散投資をすることで、リスクを抑えつつ、ある程度の高いリターンを目指した資産形成が可能になります。

誰でも簡単に分散投資ができるのが投資信託なのです!

さらにNISA制度を利用して投資すれば、運用益に対して非課税なので老後に資金を残しやすくなります。

お得なNISA制度を活用して着実な資産形成をしていきたい方は、自分で投資信託を選んで「4資産分散投資」を意識すると良いでしょう。

外貨建て保険を解約した方がいいと考えているならやるべきことは3つ

外貨建て保険解約しよう、と少しでも考えているならやるべきことは以下の3つです。

- 公的保障を理解する

- 投資信託の積立を検討する

- 投資信託の自動定額積立を活用する

この記事を参考に将来の積立をする手段として、自分で投資する選択肢を持てると良いですね。

1.公的保障を理解する

保険と投資は分けて考えた方が、保険料を低く抑えることができ、投資にお金を振り分けやすいでしょう。

「保障が減ると不安」という場合は、公的保障をきちんと理解しておきましょう!

たとえば高額療養費制度を使えば、どんなに治療費がかかったとしても年収400万円の方であれば、出費が月10万円以内で済みます。

とはいえ、年齢や家族構成によって必要な保険金額はそれぞれ異なるので、いったいどの保険に入れば良いか不安な方もいることでしょう。

私のLINEに登録すると「年代別コスパ最強保険:20代、30代、40代、50代、60代 100スライド」を含めた豪華特典を無料でプレゼントしています。ぜひ活用して老後の資産形成に役立ててください!

2.投資信託の積立を検討する

外貨建て保険ではなく、貯金する感覚で自分で投資信託を選んで毎月積み立てをしていく方法があります。

さらに4つの資産に分散投資すると、年平均6%のリターンが期待できるというデータがあります。また外貨建て保険のように手数料がかからないので、将来の自分の夢や老後の生活に使うためのお金が貯まりやすいでしょう。

2023年のうちにまずは少額で投資に慣れるという方法もあります。

投資信託の積立をNISAで行うと非課税なのでお得です。さらに2024年から始まる新NISAだと、非課税期間が無期限に。

「ど素人なので、どの投資信託を選んで良いか分かりません!」という方もご安心下さい!

最初の銘柄選定さえ間違えなければ、あとは年1回の作業だけで基本的にほったらかしで大丈夫です。ぜひ活用してください!

3.投資信託の自動定額積立を活用する

「お金の管理が苦手なので、保険じゃないと貯められないんです!」という方は、投資信託の自動定額積立を活用すると良いでしょう。

保険と同じように、毎月、自動的に銀行から引き落としになるので、強制的にお金が貯まりますよ。

特にサラリーマンや主婦の方は忙しいので、相場の変動で投資をしなかったり投資額を大きくしてしまったりと、感情で判断してしまい、適切な行動が取れないこともあります。

しかし投資信託の自動定額積立を使えば、強制的にお金を貯められる環境をつくれるので、どんな方でも再現性が高く継続しやすいです。

とはいえ、もうこれ以上投資にまわせるお金なんてないよ、と思われる方は先にポイ活をして、投資資金を捻出する方法もあります。

ポイ活について詳しく知りたい、という方は私の動画をあわせてご覧ください。

ポイ活を実践して、1,000円、5000円、人によっては1万円節約できそう、という方は、余剰資金を使って投資を始めていきましょう。

「投資をするのはちょっと…」という方もいるでしょう。でも大丈夫。

今なら私のLINEに登録すると「初心者が買うべき投資信託4選」を含めた豪華特典を無料でプレゼントしています。今の生活を少しでも改善しながら、将来のためのお金を準備していきたい方は、ぜひ、活用してください!

コメント