「50代からつみたてNISAをするのは遅いのでは?」

「50代からつみたてNISAをはじめても利益が少なさそう」

と考えていませんか?

つみたてNISAは人気が高い投資方法なので、老後に備えるために興味を持っている人もいるでしょう。

定年退職となる65歳まで20年を切っている50代の人であってもこれから投資を始めれば、十分老後に備えられます。

この記事では以下の内容について詳しく解説します。

- 50代からつみたてNISAをするのが遅くない理由

- つみたてNISAをはじめるメリット

- 50代からはじめる場合の注意点

この記事を読めば、50代からつみたてNISAの運用をしながら取り崩しをした場合にどうなるのか分かります。

なお、私鬼塚のLINEに登録をしていただくと、初心者が買うべき投資信託4選などの特典を受け取れます。

これからつみたてNISAをはじめてみたい人は、ぜひ無料で登録してみてください。

50代からつみたてNISAをするのが遅くない理由

つみたてNISAは20代や30代からでもできる投資方法ですが、50代からはじめても遅くありません。

その理由は3つあります。

- じぶん年金戦略という投資手法があるから

- もはやデフレの時代は過ぎ去ったから

- 老後は想像以上に長い

それぞれの理由について順番に見ていきましょう。

1.じぶん年金戦略という投資手法があるから

じぶん年金戦略という投資手法を使えば、50代からでもつみたてNISAを始めやすくなります。じぶん年金戦略とは、運用をずっと続けて、資産を増やしていきながら、必要な金額を取り崩していくという方法です。この方法を活用すれば積立期間が短くてもその後も運用を続けるので、効率よく資産を増やせます。

たとえば、2024年から55歳の人が新しいNISAのつみたて投資枠を使って毎月10万円ずつ10年運用(年6%)した場合、資産は1,638万円に到達します。

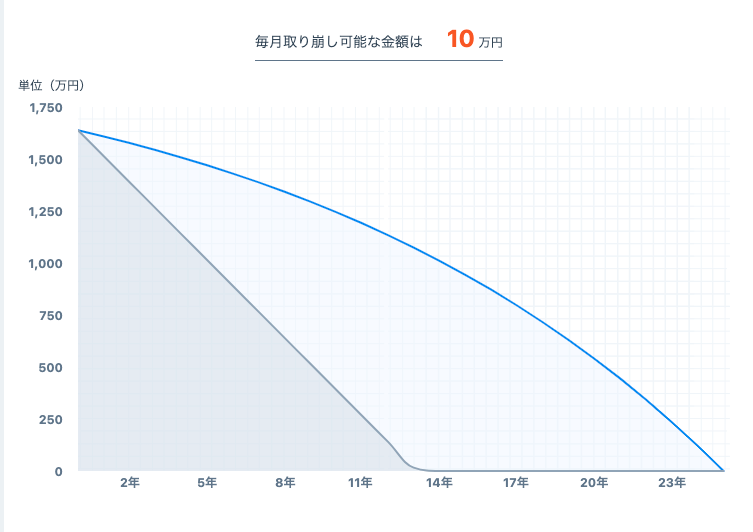

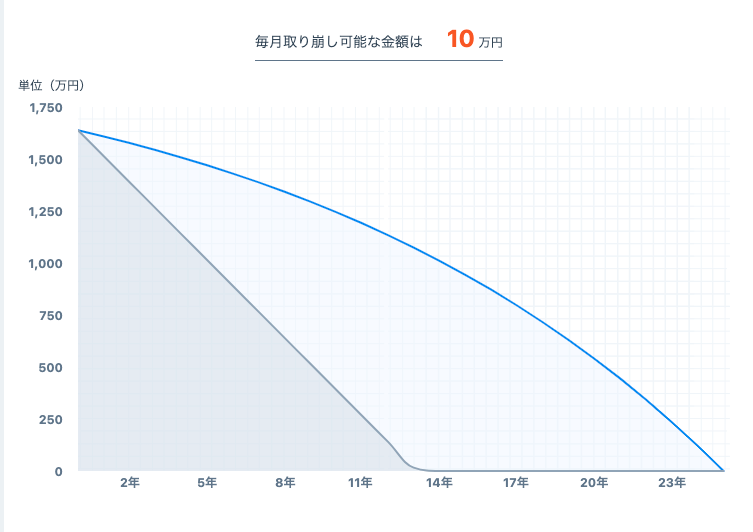

また65歳に定年退職後も資産運用をしながら、取り崩していった場合のシミュレーションは以下の通りです。

このグラフの青いラインは資産運用をしながら取り崩していった場合の資産額、グレーのラインは運用益を含まない場合の資産額を表しています。

取り崩し開始25年間は、毎月10万円を取り崩しながらでも運用を続けられます。老齢基礎年金と老齢厚生年金の平均が約14万円のため、合わせると、生活するのに足りる金額といえるでしょう。

このように50代からつみたてNISAをはじめても、十分老後に備えられます。

2.もはやデフレの時代は過ぎ去ったから

私達が住んでいる日本はバブル崩壊後、30年にわたってデフレの状態が続いていました。

デフレとは物価が下がること。

たとえば、100円ショップのダイソーやユニクロなどはデフレ時代に好業績をあげてきた代表的な企業です。物価が下がっている状況では、預金はとても良い資産運用の方法でした。というのも、物価が下がる=お金の価値が上がるため、預金しておけば利息がほとんど付かなくてもお金の価値は上がってくれるからです。

しかし、2023年現在はあらゆるものが値上がりしている状況です。

その結果、日本でも物価が上がりインフレの時代になっています。2022年11月18日の日本経済新聞の「日本の消費者物価、10月3.6%上昇 40年ぶり伸び率」によると、電気代やガス代などは、わずか1年ほどで20%以上も値上がりしています。

一方で、現在の大手銀行の金利は0.002%のため、預けているお金の価値は相対的に下がってしまうのです。

今回のインフレがいつ収束するかはわかりませんし、今後も長期的に継続する可能性があります。今からでも投資をはじめて生活費を賄えるように対策する必要があると言えるでしょう。

3.老後は想像以上に長い

老後は想像以上に長くなりつつあります。2022年の平均寿命は男性が81.05歳、女性は87.09歳です。つまり65歳で定年退職をした場合、男性なら15年、女性は20年以上老後を過ごす方が多いと言えるでしょう。

老後が長くなると、生活費はもちろん、病気や怪我による通院や入院費用などもかかります。長い老後に備えることを考えると、50歳からつみたてNISAをはじめても遅くありません。

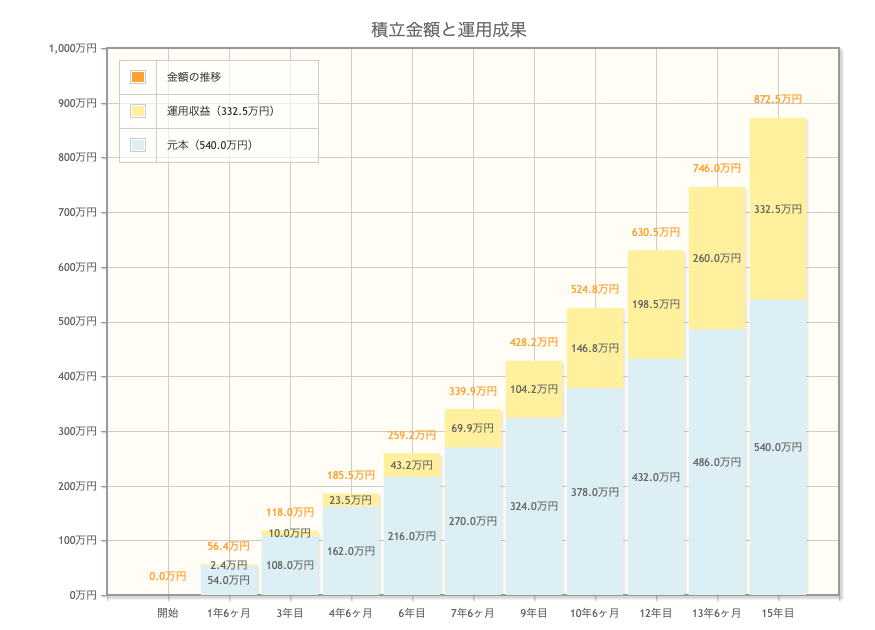

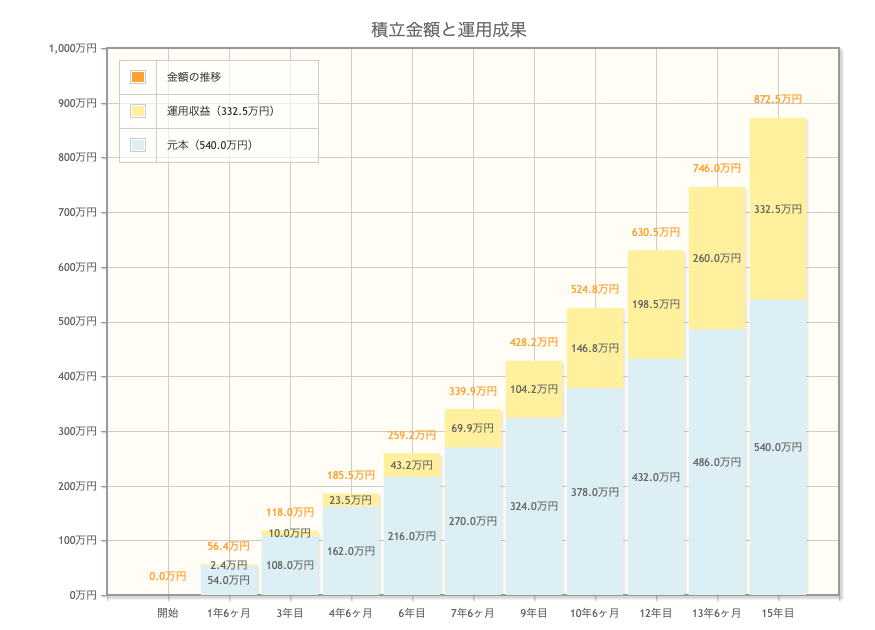

仮に50歳からつみたてNISAで月3万円ずつ積み立てると、資産は872万5,000円(元本540万円+運用収益332.5万円)になります。

この結果を見ても、50代からでも老後に備えてつみたてNISAを始める価値はあると言えるでしょう。

50代の投資初心者がつみたてNISAを利用するメリット

また、つみたてNISAには以下のようなメリットがあります。

- 分散投資がしやすい

- 金融庁が選んだ銘柄のみに投資するので安心

- 新NISAになることで利用しやすくなる

- 一度設定をすれば自動運用ができる

50代からでもつみたてNISAを始めるのは遅くありません。それぞれのメリットについて順番に見ていきましょう。

1.分散投資がしやすい

つみたてNISAの投資対象となる商品は、長期・積み立て・分散投資に適した投資信託やETFのみです。

分散投資とは、複数の商品や銘柄に投資をすることで、価格が変動した際のリスクを抑える方法のこと。

さまざまな商品に分散投資ができるので、ある商品の価格が大幅に下落しても、ほかの商品が値上がりしていれば、損失額が軽減されます。

例えば、株式型の投資信託では多くの利益が狙える反面、損失額も大きくなるので注意が必要です。しかし、株式と逆の動きをしやすい債券型の投資信託も組み合わせれば、トータルの損失額を減らせる可能性があります。

また購入時期も分散できるため、値下がりによる損失リスクも抑えられます。一時的に値下がりする局面があっても、最終的に売却するときの価格が平均購入価格を上回っていれば、利益を得られるのです。

2.金融庁が選んだ銘柄のみに投資するので安心

個別株や投資信託に投資をする場合、どの銘柄を選べば良いのかわからない人も多いでしょう。

銘柄選びに失敗すると、損失が大きくなったり高い手数料を支払ったりするケースもあります。

しかし、つみたてNISAの対象商品は金融庁の厳しい基準を満たした商品のみのため、信託報酬手数料は高くありません。

信託報酬手数料とは、投資家に変わって運用を行う運用会社に支払う手数料のこと。運用する投資信託の保有額に対して何%かあらかじめ決められている。つみたてNISAの対象商品の信託報酬手数料は、0%台の投資信託が多い。

よって、つみたてNISAの対象外の商品よりも低コストで運用できます。

3.新NISAになることで利用しやすくなる

2024年からは新しいNISAがはじまるので、現行制度よりもさらに利用しやすくなります。2023年時点と両者の違いを比較しました。

| つみたてNISA(2023年まで) | つみたて投資枠(2024年以降) | |

|---|---|---|

| 年間投資枠 | 40万円 | 120万円 |

| 非課税保有期間 | 20年間 | 無期限化 |

| 非課税保有額 | 800万円 | 1,800万円(成長投資枠も含む) |

| 口座開設期間 | 2023年まで | 恒久化 |

あたらしいNISAのつみたて投資枠は、年間投資枠と非課税保有額が上がるため、より資産を増やせる可能性が高くなります。非課税保有期間が無期限化されたことで、亡くなるまで運用しながら取り崩しすることもしやすくなるでしょう。

4.一度設定をすれば自動で運用ができる

つみたてNISAは、一度積立額や商品、口座からの自動引き落としを設定すれば、ずっと自動的につみたて運用ができます。

個別株や投資信託にそのまま投資した場合とは異なり、購入を忘れるリスクはありません。

投資する商品を決めたら後は自動的に運用ができるのが、自動引き落とし設定の魅力です。

50代からつみたてNISAを始める人の注意点

50代からつみたてNISAを始めるなら以下の点に注意しましょう。

- 年間投資枠は少ない

- 一括投資ができない

- 一部の投資信託やETFしか購入できない

- 元本割れのリスクがあるので銘柄選定を人任せにしない

それぞれの注意点について順番に見ていきましょう。

1.年間投資枠は少ない

つみたてNISAの年間投資枠は40万円。一般NISAの120万円と比べると少ない水準です。

2024年以降にはじまるあたらしいNISAのつみたて投資枠についても年間120万円のため、毎月に直すと10万円ほどしか積立ができません。

一方、成長投資枠の年間投資枠は240万円です。

成長投資枠では、一括で240万円分の投資信託を購入しても良いですし、毎月20万円ずつ積立購入も可能です。

つみたてNISAをはじめる場合は、年間投資枠が少ない点について理解しておく必要があります。

より多くの金額を投資したい場合は、成長投資枠と併用してみると良いでしょう。

2.一括投資ができない

つみたてNISAは一括投資ができません。したがって運用成績によっては、一括投資の方がリターンが高くなる場合があります。

たとえば投資する商品の価格が今後30年と比べてもっとも安い水準だった場合、まとめて安く購入できる一括投資の方が平均購入額は低くなります。

加えて一括投資の方が最初から投資額が多い分、複利により得られるリターンも大きく増えていくでしょう。

一方で、つみたてNISAは値動きにかかわらず毎月一定額を購入する方法です。長期的に価格が上昇し続けた場合は、平均購入価格も高くなるので利益額も少なくなります。

とはいえ、投資信託の価格がずっと一本調子で上昇するケースはほとんどありません。

一番安く購入できるタイミングを見つけるのは難しいため、つみたて投資の方が投資しやすいでしょう。

3.一部の投資信託やETFしか購入できない

つみたてNISAは、金融庁の定めた基準を満たした一部の投資信託しか購入できないので、商品はかなり限定されます。

もっと多くの選択肢から投資する商品を選びたい人には向いていません。ただ投資初心者は、選択肢が多すぎるとどの商品を購入すれば良いのか判断に悩むことがあります。

初心者は、銘柄がある程度絞れるつみたてNISAのほうが、迷わずに投資できるでしょう。

4.元本割れのリスクがあるので銘柄選定を人任せにしない

つみたて投資は、預金とは違い元本割れのリスクがあります。

元本割れとは、金融商品の価格が購入した価格よりも下がること。

したがって、必ず利益が保障されているわけではなく、損をする可能性もある点について理解しておくことが大切です。

2021年2月1日12時に配信された日本経済新聞電子版によると、2021年につみたてNISAのファンド全140本のうち139本のファンドで含み益を出したのに対し、唯一郵便局で熱心に勧められていた商品である「東京海上・円資産インデックスバランスファンド(愛称 つみたて円奏会)」のみが損失を出しました。

郵便局の人がおすすめしていたからといった理由で銘柄選定を人任せにして商品の内容を理解していなかった場合、損をする可能性が高くなります。

銘柄を決める際は自身が納得したうえで選ぶようにしましょう。

50代から老後に備えるならつみたてNISAを利用しよう!

結論、50代からつみたてNISAを運用しながら取り崩しをしていけば、十分老後に備えられます。

平均余命が90歳近くまで伸びている以上、老後が想定よりも長くなる可能性は高いので今からでも準備しておきましょう。

なお、どの銘柄に投資をすれば良いのかわからない人は、私のLINEに登録すれば「初心者が買うべき投資信託4選」などの特典を無料で受け取れます。

ぜひ、登録してみてくださいね。

コメント