「老後資金も積立運用すべき?」

「老後資金を積立したいけど、どの投資方法がおすすめなのかわからない」

一時期報道された老後2,000万円問題などを耳にして老後の生活に不安を感じ、積立投資で運用しようかと考え始めた方もいるのではないでしょうか?

とはいえ、老後資金を扱うため失敗は避けたいところです。どの金融商品が良いのか悩んでいる方も多いでしょう。

そこで本記事では、FP1級をもつ私鬼塚が以下の内容について詳しく解説します。

- 老後資金の積立投資をおすすめする理由

- 投資信託がおすすめの理由や利用すべき制度

- 老後資金を積立する場合の注意点

この記事を読めば、老後資金の積立におすすめの方法がわかるようになるでしょう。

なお、私のLINEに登録をして頂くと、初心者が買うべき投資信託4選やS&P500 vs 全世界株式などの特典を受け取れます。

老後資金の積立もできる投資信託に興味がある方は、ぜひ無料で登録してみてください!

老後資金の積立投資をおすすめする理由

老後資金の積立投資をおすすめするのは、貯蓄だけでは老後資金が不足する可能性が高いからです。

老後資金が2,000万円あっても、足りない可能性があります。

医療技術等の発達によりいまや人生100年時代と言われており、長寿大国といわれる日本でも将来的に平均寿命が100歳になってもおかしくありません。

現在の平均寿命は男性が81.05年、女性が87.09年ですが、もう少し長生きすると考えておくべきです。想定以上に長生きできた場合、定年退職以降の生活に備えて運用してきた資産だけでは生活費を賄えないこともあるかもしれません。

今からでも良いので、これから老後を迎える人は老後資金を積立投資して資産を増やしたほうが良いでしょう。

老後資金の積立に投資信託がおすすめ

結論、老後資金を運用するのであれば投資信託がおすすめです。ここでは投資信託で資産を運用すると得られるメリットを紹介します。

- 預貯金よりもお金を増やせる可能性がある

- 分散投資ができる

- 100円から積立ができる

- 専門家が運用してくれる

1.預貯金よりもお金を増やせる可能性がある

投資信託は預貯金よりもお金を増やせる可能性がある運用方法です。なぜなら、投資信託では運用成績によって運用益や分配金などを得られるからです。短期間であれば、20%以上の利益を増やせるケースもあります。

一方で、預金の場合は利息が1%未満のケースが大半のため、長期間かつ多くの金額を預け入れてもほとんどお金は増えません。

預貯金(一括で運用)した場合と投資信託で毎月5万円ずつ積立した場合のシミュレーションをしてみました。

| 運用方法 | 10年 | 20年 | 30年 |

|---|---|---|---|

| 預貯金(定期で0.02%かつ税引き後) | 1,201万9,141円 | 1,203万8,313円 | 1,205万7,515円 |

| 投資信託(年6%) | 819万3,967円 (+219.4万円) | 2,310万2,045円 (+1,110.2万) | 5,022万5,752円 (+3222.6万円) |

預貯金の場合、1,200万円を30年間運用しても5万円ほどしか資産を増やせません。一方で、毎月5万円を運用(年利6%)した場合、大幅に資産を増やせる可能性があります。

多くの資金を持っていなくても、十分老後に備えた資産運用が可能です。

2.分散投資ができる

複数の銘柄が組み入れられている投資信託を購入することで、分散投資が可能です。

複数銘柄に投資をすることで、資産の減少リスクを抑える方法のこと。

たとえば、eMAXIS Slim全世界株式(オール・カントリー)を購入すると、878銘柄(2023年7月時点)に同時に分散して投資していることになります。

投資信託なら1つの銘柄が大きく値下がりしても、ほかの銘柄でカバーすることが可能です。仮に運用銘柄のうちA銘柄の運用収益が30%減少した場合でも、他の銘柄で利益が出ていればトータルの損失を減らせます。

運用成績がプラスの銘柄の方が多ければ、トータルでは利益が発生する可能性もあります。1つの銘柄が値下がりすると損をする個別株を買うよりも、リスクをおさえられるでしょう。

3.100円から積立ができる

積立投資なら資金を多く持っていない人でも始められます。

以下のように100円から始められる証券会社もあるので、毎月投資する資金が少なくても無理なく運用を続けられるでしょう。

この点、ほかの資産運用とは大きく異なります。個別株を購入する場合、基本的には100株から購入するため、株価が1,000円の銘柄の場合は10万円が必要です。

また早く始めることで複利効果を得られるため、積立額が少なくても資産を増やしやすくなるでしょう。

4.専門家が運用してくれる

投資信託は、専門家が運用してくれます。個別株の投資のように、投資について学習したり業績などの情報収集をしたりする必要はありません。

運用状況についても、投資信託の銘柄のレポートを毎月確認できます。

投資信託は、資産運用をしたいけど忙しくて勉強する時間がない人におすすめの商品です。

老後資金の積立ができるおすすめの制度

老後資金の積立をする際には、以下の制度の利用をおすすめします。

- つみたてNISA

- iDeco

これらの制度を利用すると、そのまま投資信託を購入するよりも税金を抑えられるので資産を増やせる可能性があります。それぞれの制度の特徴について順番に見ていきましょう。

1.つみたてNISA

つみたてNISAとは、2018年1月に開始された少額からの長期・積立・分散投資を支援する非課税制度のことです。

2023年までのつみたてNISAでは、年間投資枠40万円までの範囲で購入した投資信託の分配金・運用益には課税されません。

また、金融庁が選んだ長期の積立・分散投資に適した投資信託のみが投資対象となるので安心して利用できるでしょう。

行のつみたてNISAは2024年より新しいNISAのつみたて投資枠への移行が発表されています。

| つみたてNISA | つみたて投資枠 | |

|---|---|---|

| 年間投資枠 | 40万円 | 120万円 |

| 非課税保有期間 | 20年間 | 無期限化 |

| 非課税保有限度額 | 800万円 | 1,800万円 |

| 非課税保有枠の再利用枠 | 不可能 | 可能 |

| 引き出し | 可能 | 可能 |

新しいNISAの開始により、年間投資枠や非課税保有枠の保有限度額は上がり、非課税期間は無期限となります。また2023年までに購入したつみたてNISAの商品は、新しいNISAとは別にそのまま保有可能です。

2.iDeCo

iDecoとは、厚生年金や国民年金といった公的年金に追加して給付を受けられる年金制度です。

| 非課税対象 | 定期預金と保険商品の利息投資信託の分配金や運用益 |

| 税制上のメリット | 掛金が全額所得控除運用益に課税されない受け取り時にも所得控除が適用 |

| 投資期間 | 加入から60歳まで |

| 掛金可能額 | 加入資格に応じて月12,000円〜68,000円 |

| 引き出し | 原則60歳までは引き出し不可 |

掛金(投資したお金)は全額所得控除の対象となり、運用益には課税されません。

収入から経費を引いた所得額から一定の金額を差し引けること。所得控除を受けると、所得税や住民税を抑えられます。

また、受給年齢に達したときに一時金で受給する場合は退職控除、年金受給の場合は公的年金等控除を受けられます。

老後資金を積立投資で運用する際の注意点

老後資金を積立投資で運用して失敗すると、将来生活に困ってしまう危険性があります。

特に以下の注意点は把握しておきましょう。

- 積立投資を始める前に生活費や何歳まで働くのかを試算する

- 値下がりしても途中で売却するのはおすすめしない

- 生活費を削ってまで積立金額を増やさない

- iDeCoに投資した資金は60歳までお金を引き出せない

それぞれの注意点について順番に解説します。

1.積立投資を始める前に生活費や何歳まで働くのかを試算する

積立投資を始める前に、亡くなるまでの生活費や何歳まで働いて収入を得るのかを試算しておきましょう。亡くなる時期は予想できませんが、将来的に平均寿命が100歳になってもおかしくありません。

したがって、生活費や何歳まで働くのかを考える際は、100歳まで生きる前提でシミュレーションする必要があります。

現在の年齢が50代後半(55歳とする)で、65歳で定年になるとします。

金融広報中央委員会の家計の金融行動に関する世論調査[二人以上世帯調査]によると、60代の金融資産保有世帯の中央値の資産額は1,270万円(金融資産未保有世帯は700万円)です。

そして老後の生活費ですが、総務省統計局の発表した家計調査年報をもとに説明します。

65歳以上の夫婦のみの無職世帯では、1ヶ月の平均消費支出額が24万9,501円、非消費支出が3万2,606円となるため、合計すると毎月の平均支出は28万2,107円です。

よって、35年間の支出合計は、1億1848万4,940円です。

次に年金受給額を計算するために、厚生労働省の統計データを見てみましょう。令和3年度の老齢年金平均受給月額は14万3,965円、国民年金の平均年金月額は56,479円なので、合計すると毎月の平均の年金受給額は20万444円です。

つまり35年間に受け取れる年金受給額は8,418万6,480円となります。

このケースでは、100歳まで生きた場合に足りない金額は約2,159万円(金融資産1,270万円を足した金額)です。

このことからも、早い内に資産運用をして老後に備えることをおすすめします。

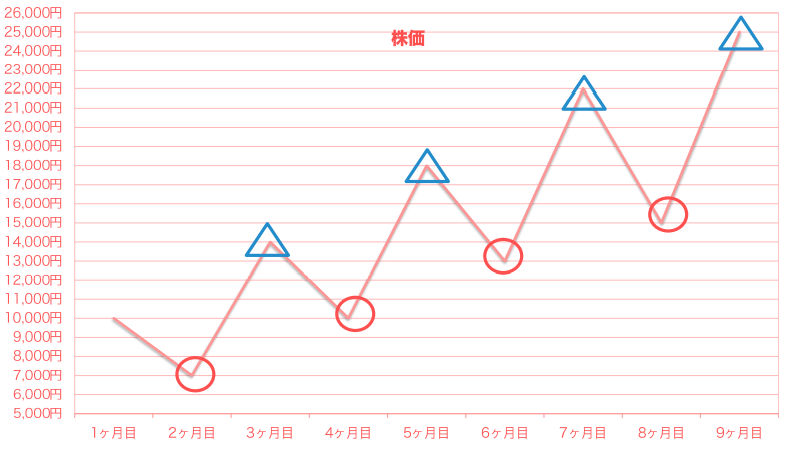

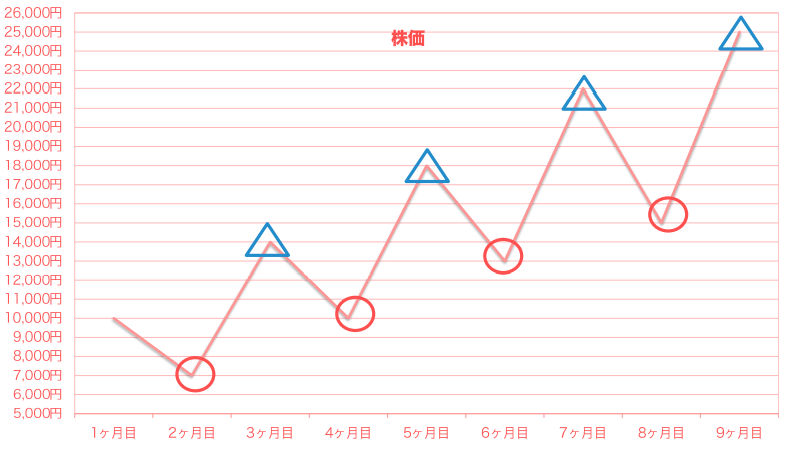

2.値下がりしても途中で売却するのはおすすめしない

投資信託などの金融商品の積立投資をする場合、値下がりする局面もありますが、途中で売却するのはおすすめしません。

安くなったタイミングで購入量を増やすことで、その後に値上がりした場合に資産が増えやすくなるからです。

この方法をドルコスト平均法と呼びます。

高いときは少しだけ、安くなったときに多く買うことで平均購入単価を抑えられる投資方法のこと。

ドルコスト平均法を活用することで、投資信託が値下がりしても損をする可能性は低くなります。

3.生活費を削ってまで積立金額を増やさない

老後資金で積立運用する際には無理のない金額を設定したほうが、継続的に投資しやすいでしょう。利益が増えるからという理由で積立金額を増やしすぎると、急な出費があったときに困ります。

また、ほかのことに使える生活費を切り詰めてまで投資を行うのは精神的に良くありません。

老後の生活に備える目的で行うため、生活費を削った運用方法はおすすめできません。

4.iDeCoに投資した資金は60歳までお金を引き出せない

iDeCoで運用すると、運用益が非課税になったり控除を受けて税金を抑えたりする効果があります。

しかしiDeCoに投資した資金は原則60歳まで引き出すことができません。そのためiDeCoで運用をする場合、急な出費があった際にもお金を引き出せません。特に貯金が十分にない場合にiDeCoで積立をする際は、注意が必要です。

iDeCoかつみたてNISAのどちらかしか投資する余裕がない場合は、つみたてNISAをおすすめします。

老後資金の積立をするなら投資信託がおすすめ

65歳で定年して100歳まで生きた場合、よほどの資産を持っている人でなければ預貯金をで生活をするのは難しいでしょう。

よって、老後の生活費を賄えるように早いうちから老後資金の積立投資を行うのをおすすめします。特に投資信託であれば、長期間運用することで資産を大きく増やせる可能性があります。

私鬼塚のLINEに登録をしていただくと、初心者が買うべき投資信託4選やS&P500 vs 全世界株式などの特典を受け取れるので、投資について興味がある方はぜひLINEに登録してみてください!