「iDeCoを月5,000円で始めると損をするから意味ないの?」

「iDeCoを最低掛金の5,000円から始めたいけど、少額でも節税効果はあるの?」

「iDeCoを月5,000円から始めても意味はあるのか知りたい!」

iDeCoは「手数料」が気になるから投資するのはやめておこうかな、と考えている方は多いでしょう。

しかし、結論からいうとiDeCoは手数料を上回るくらいの税制優遇があるので、毎月5,000円でもやる意味はあります。

そこで、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- 比較してわかるiDeCo

- 毎月5,000円でも意味はあるのか?20年運用してみたらこうなった

- 投資信託で運用するのに向いている人の特徴

ぜひこの記事を参考に、iDeCoを上手く活用することで着実な資産形成をしてくださいね!

なお「もっと授業について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

5,000円で運用しても意味ない?比較してわかるiDeCo

そもそもiDeCoとは何か、と疑問に思われている方もいるでしょう。ここではiDeCoと他の制度を比較しながら以下の内容で詳しく解説していきます。

- iDeCoとは

- 公的年金とiDeCo

ぜひこの記事を参考に、iDeCoを活用して老後の資産形成する準備を始めましょう。

1. iDeCoとは

iDeCoとは「個人型確定拠出年金」の愛称で、つみたてNISAと同じように老後の資産形成の手段として世間から注目されつつある制度です。

公的年金と異なり、加入は任意で、加入の申込、掛金の拠出、掛金の運用の全て自分で行い、掛金とその運用益との合計額をもとに給付を受け取れます。

2. 公的年金とiDeCo

公的年金とは国民年金と厚生年金のことです。きっとみなさんは以下のように年金を支払っていることでしょう。

- 給与天引き

- 銀行引き落とし

- 自宅に届く納付書

iDeCo(個人型確定拠出年金)は公的年金(国民年金、厚生年金)の将来もらえる額の上乗せをしていきたい方が、自主的に資産運用を行う制度です。

実は「年金積立金管理運用独立行政法人」という国の機関が、将来の公的年金額を「投資」で運用しています。

iDeCoは自分で投資銘柄を選ばなくてはならないので、どうやって運用しようか迷う方もいるでしょう。そんな方は私の動画で投資信託の銘柄について詳しく解説していますのであわせてご覧ください。

iDeCoに毎月5,000円でも意味はあるのか?20年運用してみたらこうなった

ここでは、iDeCoに毎月5,000円投資した場合のシミュレーションを中心に以下のとおり解説していきます。

- 所得税・住民税の軽減額は

- 投資信託で運用すると

- 毎月2万3,000円で運用すると

ぜひこの記事のシミュレーション結果を参考に、iDeCoで資産形成するか迷われている方は検討してみてください。

1. 所得税・住民税の軽減額は

結論からいうとiDeCoで毎月5,000円投資信託するメリットはあります。

会社員の方がiDeCoを使ったとき、45歳から20年間運用した場合の「年収400万円の場合」と「年収500万円の場合」は以下のとおりになりました。

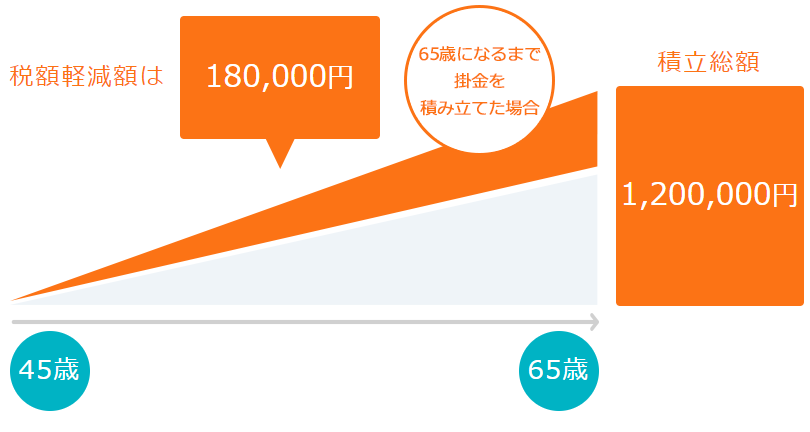

年収400万円の場合

年収400万円の方がiDeCoを利用すると受けられる税制優遇シミュレーションは以下のとおりです。

年収400万円の方でもiDeCoを利用すると、税制優遇だけで20年分の手数料約4万4000円を上回り約13万6,000円プラスなので、世間でいわれているほど手数料は気にならないのではないでしょうか。

ちなみに年収300万円の方のシミュレーションも同じ結果になるので、税制優遇は上手く活用した方が良いでしょう。

1年間で受けられる所得税と住民税の軽減額は以下のとおりになりました。

所得税は年末調整で3,000円還付され住民税は翌年の6月から毎月500円負担が減るので、手取りが増えます。

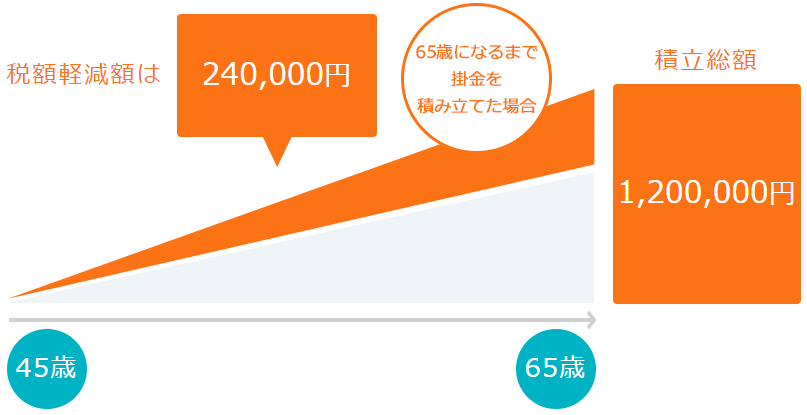

年収500万円の場合

年収500万円の方がiDeCoを利用すると受けられる税制優遇シミュレーションは以下のとおりです。

年収500万円の方がiDeCoを利用するとさらに税制優遇が期待できます。20年分の手数料約4万4,000円を上回り、税額軽減額24万円から差し引いても19万6000円プラスなので「手数料で損をする」ということはないでしょう。

1年間で受けられる所得税と住民税の軽減額は以下のとおり。

所得税は年末調整で6,000円還付され、住民税は翌年の6月から毎月500円負担が減るので、手取りが増えます。

2. 投資信託で運用すると

iDeCoの税制優遇は所得税・住民税が軽減するだけではなく、投資した運用益が「非課税」になります。

特に投資信託は以下の4つ投資の鉄則

- 分散投資

- 長期投資

- ドルコスト平均法

- リバランス

に従って運用すると年利6%が期待できます。

「リバランスって何?」と思われた方は私の動画をあわせてご覧いただけると、理解がしやすいと思いますよ。

毎月5,000円を年利6%で20年間投資し続けた場合のシミュレーションは以下のとおりになりました。

毎月5,000円を20年間積み立てると投資金額の合計は、5,000円 × 240か月(20年)=120万円です。さらに利益は、228万円-120万円で108万円になりました。

通常、利益108万円に対して約20%の税金がかかりますが、iDeCoを使うと108万円をそのまま手元に残せるメリットがあります。さらに108万円は受け取る際に課税対象になりますが、退職所得控除という税制優遇が使えて、非課税になるので老後の資産形成にiDeCoは最適なのです。

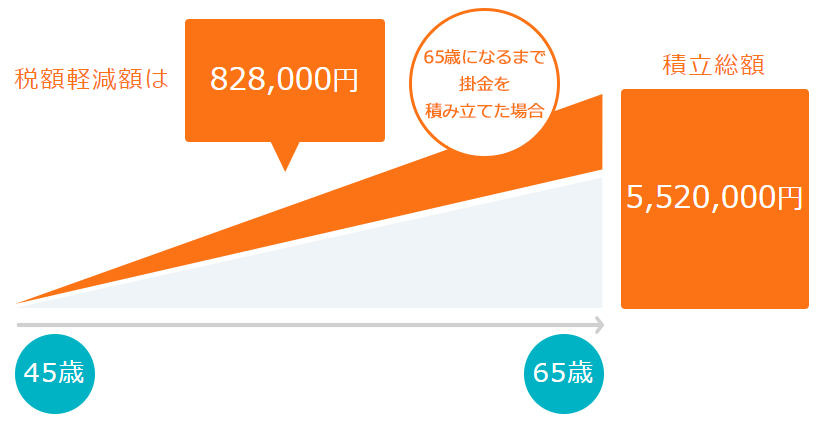

3. 毎月2万3,000円で運用すると

年収400万円の方が、20年間iDeCoの掛け金の上限額2万3,000円を投資信託(年利6%)で運用すると以下のとおりになりました。

20年間の税額軽減額は約83万円で、手数料(約4万4,000円)を引くと約79万円。

さらに20年後には約1,050万円の運用益が手元に残せるので、老後のために限度額(2万3,000円)を利用して税制優遇を最大限受ける意味はあるでしょう。

iDeCoに毎月5,000円を投資するメリットが小さい人

iDeCoの活用を検討する前に、自分の状況がiDeCoに適しているかを判断することが重要です。ここでは、メリットが小さい人の特徴を4つ紹介します。

- 生活防衛資金に余裕がない人

- 加入期間が短い人

- 直近で大きな支出がある人

- 所得が少なく税金がかかっていない人

それぞれ詳しく見ていきましょう。

1. 生活防衛資金に余裕がない人

生活防衛資金が不足している人は、iDeCoに投資するより先に貯金することをおすすめします。

iDeCoの口座に入れた資金は、原則60歳まで引き出せません。

そのため、今必要なお金までiDeCoに入れてしまうと、その間に突発的な出費が生じたときに対応できなくなる恐れがあります。

一般的に生活防衛資金は、単身者なら月収の3〜6ヶ月分、家族がいる場合は6ヶ月〜1年分の生活費を目安に準備すべきとされています。

生活防衛資金がない状態でiDeCoを始めると、急な医療費や修理費などの予期せぬ出費に対応できず、高金利のカードローンや消費者金融に頼ることになりかねません。

2. 加入期間が短い人

iDeCoは、加入期間が短いと税制優遇のメリットを十分に享受できない場合があります。

たとえば、年収500万円の60歳のサラリーマンが65歳になるまで5年間、毎月5,000円を投資すると、この場合の節税額は6万円に留まります。

一方、同じ条件で30歳から65歳までiDeCoを利用したときの累積節税額は、42万円です。

つまり、iDeCoでの運用期間が長く積み立てた金額が大きいほど、受け取れる節税額は大きくなるのです。

また、長期投資であれば市場の上下動が時間とともに平均化されてリスクが減少しますが、短期投資ではそのような効果が小さくなることも考慮すべきでしょう。

過去のデータを見てみると、10年以上運用すると高確率で利益を確保できます。

つまり、10年以上投資する場合と比べて10年未満しか運用しない場合は、元本割れするリスクが高いということです。

加入期間が短い場合は、iDeCoよりも一般NISAなど別の投資手段や、現金・預金での資産形成も検討してもよいでしょう。

50歳から投資を始めた場合の詳細なシミュレーションについては、以下の記事を参考にしてみてください

3. 直近で大きな支出がある人

直近で大きな支出を控えている人は、iDeCoへの投資よりも現金確保を優先しましょう。

具体的には、教育費や車の購入・リフォームなど2〜3年以内に予定している高額出費がある人が該当します。

大きな支出が一段落してから余裕資金でiDeCoを始めることで、無理なく長期的な資産形成を進められるでしょう。

4. 所得が少なく税金がかかっていない人

所得が少なく税金をほとんど払っていない人は、iDeCoのメリットを実感できません。

iDeCoの最大の利点は「所得控除による節税効果」ですが、所得税や住民税がほとんどかかっていない場合、節税の恩恵は限定的となるでしょう。

たとえば、年収103万円以下の配偶者や学生アルバイトなどは、そもそも所得税がかかりません。このような状況では、毎月5,000円のiDeCo拠出による所得控除のメリットはほぼゼロとなります。

節税効果が期待できないと、長期間資金が拘束されるデメリットのほうが大きく感じてしまいかねません。

とくに、若年層や収入が不安定な人は、まずは生活防衛資金の確保や柔軟に引き出せる通常の投資から始めるほうが合理的でしょう。

iDeCoに毎月5,000円を投資する意味がある人

iDeCoのメリットを十分に享受できる人には、明確な特徴があります。ここでは、毎月5,000円の投資が有効な人の条件を3つ紹介します。

- 所得税や住民税の節税効果を十分受けられる人

- iDeCoで長期間運用できる人

- 老後資金を確保したい人

それぞれ詳しく見ていきましょう。

1. 所得税や住民税の節税効果を十分受けられる人

iDeCoに毎月5,000円を投資することは、一定の所得がある人にとって節税効果が期待できます。

たとえば、課税所得が330万円以上695万円未満で所得税率20%の人は、毎月5,000円をiDeCoに投資することで年間約18,000円の税金を削減できるでしょう。

iDeCoへの拠出金は、全額所得控除の対象です。そのため、課税所得を減らし税負担を軽減できます。

節税効果は所得に応じて変わるため、自分の税率区分を確認してみるとよいでしょう。

毎月5,000円という少額からでも、長期的には大きな資産形成と節税効果の両方を得られる点がiDeCoの魅力です。

2. iDeCoで長期間運用できる人

長期間運用できる人は、毎月5,000円からの少額投資でも大きなリターンを期待できます。

長期投資の威力は複利効果にあり、20〜30年という時間をかけることで元本の数倍にまで資産が成長するかもしれません。

たとえば、毎月5,000円を年利6%で30年間運用すると、元本180万円が約490万円と2.7倍に成長する計算になります。

とくに、20~30代の若い世代は、定年までの期間が長いため少額からでも始める価値は大いにあるでしょう。

運用期間が短いと、市場の一時的な下落の影響を受けやすい一方、長期であれば市場変動を平準化できるため、相場の上がり下がりを気にしなくてよくなります。

将来の年金不安に備えるなら、時間という最大の味方を活かした長期運用こそiDeCoの真価を発揮する方法といえるでしょう。

3. 老後資金を確保したい人

老後資金の確保を真剣に考えている人にとって、iDeCoは最適な制度のひとつです。

iDeCoは老後資金形成に特化した制度であり、60歳まで引き出せない制約があるため、着実に老後資金を積み立てられます。

将来の生活設計を考え、豊かな老後を送りたい人にとって、iDeCoの活用は検討すべき選択肢といえるでしょう。

また、受取時にも一定の優遇税制があるため、効率的な資産形成が可能です。

iDeCoを使ううえで知っておくべき注意点

ここでは、iDeCo制度を利用する前に押さえておくべき注意点を3つ紹介します。

- 原則60歳まで資金を引き出せない

- 手数料がかかる

- 元本割れのリスクがある

それぞれ詳しく見ていきましょう。

1. 原則60歳まで資金を引き出せない

iDeCoは税制優遇がある一方で、原則として60歳になるまで資金を引き出せない制度です。

住宅購入や教育費などの理由であっても、通常は中途解約できません。緊急時の資金需要に対応できないため、まずは生活防衛資金を別途確保してからiDeCoを始めることが重要です。

iDeCoは、60歳まで資金がロックされることを理解したうえで加入するかどうかを決断しましょう。

2. 手数料がかかる

iDeCoは、運用にあたって複数の手数料が発生します。初期費用として、加入時に2,829円(2025年5月現在)の手数料がかかります。

さらに、毎月の維持費もかかります。

| タイプ | 毎月の口座維持費 |

|---|---|

| 掛金を拠出している加入者 | 171円 |

| 新たな掛金を拠出していない加入者 | 66円 |

加えて、選んだ金融商品ごとに信託報酬という運用手数料が発生します。

たとえば、インデックスファンドなら年率0.1〜0.3%程度、アクティブファンドなら1.0〜2.0%程度の手数料がかかるのが一般的です。

運用額が100万円の場合、年間手数料が0.5%なら5,000円、1%なら10,000円が差し引かれる計算になります。

長期運用では、複利効果によって手数料の差が大きく拡大するため、コスト比較は重要です。

iDeCoを始める際は、各金融機関の手数料体系を比較し、自分の運用スタイルに合ったものを選びましょう。

3. 元本割れのリスクがある

iDeCoで運用する商品には、元本割れのリスクがある商品が含まれています。とくに、株式や債券に投資する投資信託は、市場の変動によって価値が下がる恐れがあります。

たとえば、世界的な景気後退や金融危機が起きた場合、大幅な資産価値の下落を経験することもあるでしょう。

実際、2008年のリーマンショックでは、多くの銘柄が大幅に下落しました。

iDeCoでは、元本保証の預金や保険商品も選べますが、インフレに負けない運用をするには、ある程度のリスクを取る必要があります。

iDeCoに毎月5,000円投資する意味はある!制度をうまく活用しよう

iDeCoに毎月5,000円を投資することは、長期的な視点で見れば大きな資産形成につながる有効な方法です。

所得控除による節税効果と複利効果による資産増加という二重のメリットを得られる点が、iDeCoの最大の魅力といえるでしょう。

ただし、生活防衛資金が不足している人や直近で大きな出費がある人は慎重に判断することも大切です。

また、原則60歳まで引き出せないことや手数料、元本割れリスクなどの注意点を留意したうえでiDeCoを活用しましょう。

なお、公式LINEにご登録頂くと、初心者が買うべき投資信託4選・S&P500VS全世界株式徹底解説などの特典を受け取れます。これから投資を始めてみたい方は、ぜひご登録ください!