「老後のお金が足りるか不安だ…」

「実際にお金が足りない状況でどうしたらいいか考えている」

「今からできる老後のお金対策を知りたい!」

と考えていませんか?

物価が上昇するなか、給料があまり上がる見込みもなく、老後の生活が不安になる方は多くいるでしょう。しかし、老後のために今から何をしたらいいのか悩んでいるのではないでしょうか?

そこでこの記事では、以下の内容について詳しく解説します。

- 老後にお金が足りないとどうなるのか

- 老後のお金を作り出す方法

- お金がない状態で老後を迎えたときの対策や注意点

この記事を読んで実際に行動すれば、老後のお金が足りない状況から脱却できるでしょう。

ぜひ、最後まで読んでみてください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

老後にお金が足りない状態を具体的な数字から解説

話題の老後2000万円問題は、総務省の家計調査2017年で計算されました。

当時計算された資料によると、毎月5.5万円の赤字で30年×5.5万円=約2,000万円が必要という計算結果に。

2,000万円って聞くと途方もない感じがするね…

ただ、この調査は5年以上前のもので、コロナ禍を経て家計状況は大きく変わっています。

1.老後にもらえる収入の平均

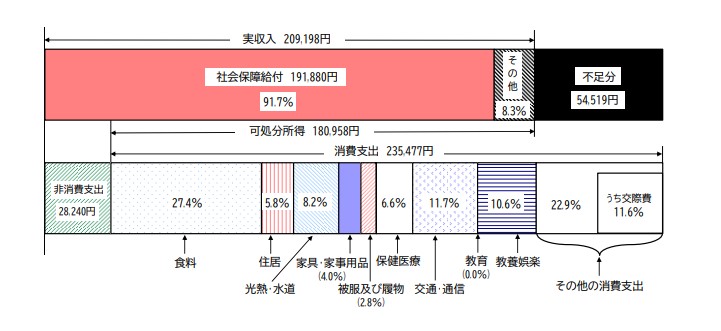

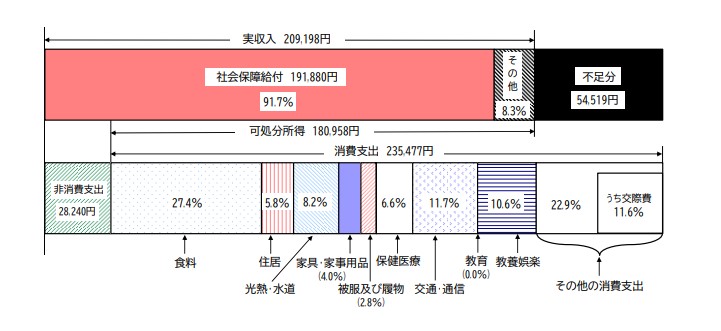

老後にもらえる収入の平均を2020年に発表された家計調査のグラフをもとに見てみましょう。

2017年と比較して収入が5万円近く増えているね!

夫婦2人分の実収入は256,660円で、うち社会保障給付(年金)が219,976円です。

その他の3万円ほどは配当所得や副業所得などが含まれており、全くない方もいるかもしれませんが、アルバイトやパートなどをしたら十分に稼げる金額でしょう。

2.老後の生活費の平均

次に、65歳以上夫婦の生活費の平均を見ていきます。

消費支出は224,390円で、非消費支出(税金など)は31,160円となります。画像右下には黒字「1,111円」と書いてあり、2017年の赤字約5.5万円は解消しています。

老後2,000万円問題は解決した…?

月5万円赤字から黒字転換したことで、老後資金は足りる計算となっているのです。

3.あなたの老後資金はいくら必要?

ここまで紹介したのは、あくまでもシミュレーションであり、家庭状況は人によって異なります。

重要なのは「平均が黒字転換したから問題ない」と考えるのではなく、あなたの収入や支出を考えて実際にお金が足りるのか、また足りないのかを考えることです。

いくら平均で足りていてもあなたが足りなければ対策をしなくちゃいけないよ!

支出項目は画像の内容を参考にし、老後になるといくらお金が必要なのか考えましょう。

老後にお金が足りないとどうなる?

会社員として働いているときは貯金がなかなかできなくても、毎月安定した給料があるので生活に苦しむことは少ないでしょう。

ただ老後にお金が足りなければ、まとまった給料も入らず思い描いた老後を送れません。

例えば旅行や趣味にお金をかけられないでしょう。子どもや孫のライフイベントにもまとまったお金が必要ですが、援助したりお祝い金を渡してあげたりもできません。

そもそも自分の生活が苦しく、医療費や介護費にもお金をかけられない状態となります。年金があれば毎月の暮らしは何とかやっていけるかもしれませんが、生活費以外に割けるお金がなくなってしまうのです。

それでも今から少しずつでも老後のお金を作る努力をすれば、余裕のある老後を迎えられるでしょう。

老後のお金が足りないとならないためにすべきこと4STEP

ここからは老後のお金が足りないとならないためにすべきことを4ステップで解説します。

- 老後に必要なお金を算出する

- 支出を見直して節約する

- 長く働き続けられる努力をする

- 資産運用をする

以下で詳しく解説します。

1.老後に必要なお金を算出する

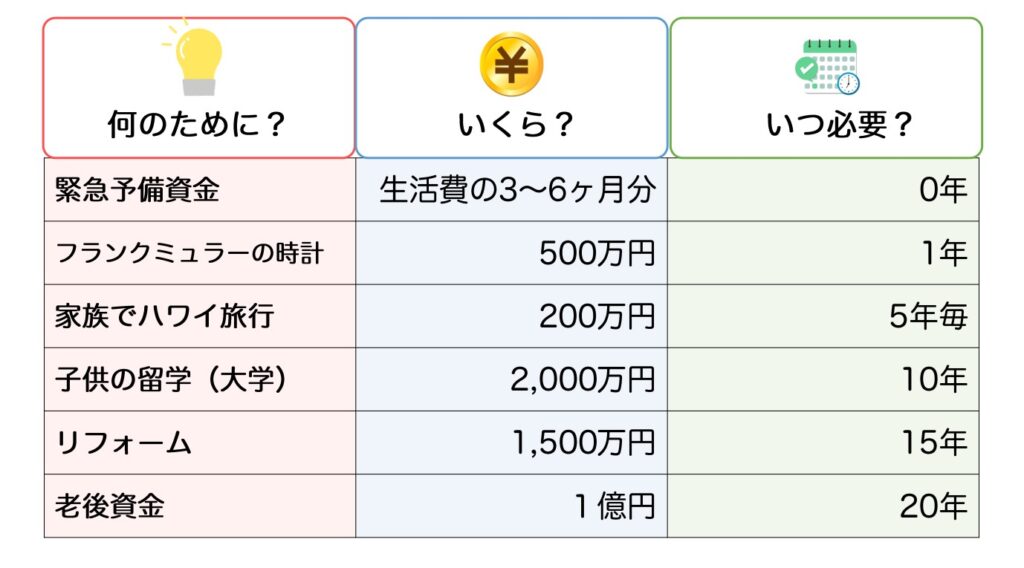

「ライフイベント表」として今後必要になる資金を時系列に書き出しましょう。なお具体的に何を決めたらいいのかは、以下を参考にしてみてください。

- 何のために(例:老後のために)

- いくら(例:2,000万円)

- いつまでに(例:65歳までに)

例えば、老後資金を算出した結果1,000万円足りないことがわかり、老後までに1,000万円を貯めたいなどがあげられます。人生のスケジュール帳となり、本当に使いたいことの金額を知れます。

何年後に何にいくら自分が使うか予測できるようになるよ!

2.支出を見直して節約する

老後資金が足りない状態にならないためには、今から支出の見直しをして節約し、コツコツ貯金することが大切です。

後ほど紹介する資産運用とは違い、貯金には元本割れするリスクはありません。

スマホを格安SIMにしたり家賃を抑えたりするなどの固定費を見直して節約しましょう。

節約してもある分だけ使ってしまってなかなか貯金できない人は、給与の10%は先に貯蓄する「先取り貯金」がおすすめです。収入が入った時点で別の口座に移すなどすれば、着実に貯金を増やせます。

3. 長く働き続けられる努力をする

令和3年4月1日に「高年齢者雇用安定法」が改正されました。主な改正の内容は以下の通りです。

(1)70 歳までの 定年の引上げ

(2)定年制 の廃止

(3)70 歳までの継続雇用制度(再雇用制度・勤務延長制度)の導入

(特殊関係事業主に加えて、他の事業主によるものを含む)

(4)70 歳まで継続的に業務委託契約を締結する制度の導入

(5)70 歳まで継続的に以下の事業に従事できる制度の導入

a.事業主が自ら実施する社会貢献事業

b.事業主が委託、出資(資金提供)等する団体が行う社会貢献事業のいずれかの措置を講ずる

厚生労働省:高年齢者雇用安定法

60歳定年という概念は終わり、今では働ける期間はずっと働く方もいます。シニア層を中心に企業の雇用は活発化され、働ける年数も長くなることで老後資金対策にもなります。

ただ働くためには健康な体でいる必要があるよ!

今のうちから長く働き続けられるよう、体を動かしたり食生活に気を遣ったりしましょう。

4.資産運用をする

資産運用はギャンブルもしくはお金持ちがするものだというイメージを持つ人もいるでしょう。

たしかに投資には貯金と違い元本割れするリスクがあります。そのため、生活資金は確保したうえで余剰資金を投資に回しましょう。

生活費まで投資に回してしまうと、万が一職を失ったときなどに生活が苦しくなるよ!

また、お金が増えるのにはある程度の時間がかかります。資産運用は「誰でも簡単に今すぐお金が手に入る」という方法ではないので、ゆっくり時間をかけてその方法を実践し続けましょう。

資産運用に適した投資信託

資産運用をする際は、つみたてNISAなどの非課税制度を利用してお得におこないましょう。

2018年1月より開始された新たな少額投資非課税制度。 非課税投資枠が年間で最大40万円、投資期間が最長20年です。

つみたてNISAの特徴は、長期・積立・分散投資できることです。

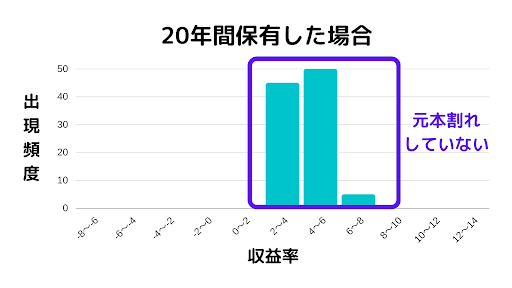

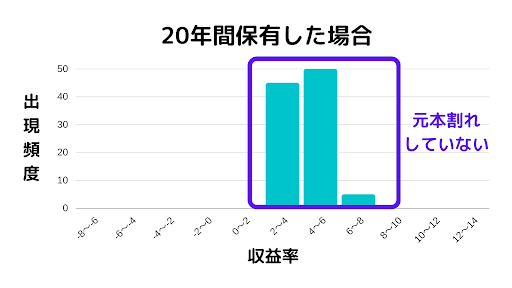

資産や地域を分散した積立投資を20年間すると、1985年~2020年のデータ上では元本割れしなかったことが分かります。

つみたてNISAは、毎年最大40万円を20年間行うものであるため、この長期・積立・分散投資が制度上行いやすいです。

なお、2024年からは新しいNISA制度が始まります。新しいつみたてNISAでは年間120万円、保有額がトータル1,800万円になるまで投資でき、非課税期間は無期限です。

NISA制度は魅力的ですが、大切なのはどの銘柄に投資して利益を出すのかです。つみたてNISAの投資対象の中でも、eMAXIS Slimの銘柄をおすすめします。

ここではなぜおすすめなのかeMAXIS Slimの特徴を2つ紹介します。

- 業界最安水準の運用コスト

- 資産残高が増えるごとに信託報酬を割引

以下で詳しく解説します。

1.業界最安水準の運用コスト

投資信託で運用する際は、数多くの投資銘柄を1つのパックにして販売しているため、その運用コストとして、信託報酬を払う必要があります。

同じ銘柄に投資するのであれば信託報酬は安いほうが良いです。

これまでは、信託報酬が安い銘柄が出ると毎回乗り換える必要がありましたが、eMAXIS Slimの投資商品は自動的に下がってくれます。

乗り換え作業をせずとも業界最安水準の運用コストで投資できます。

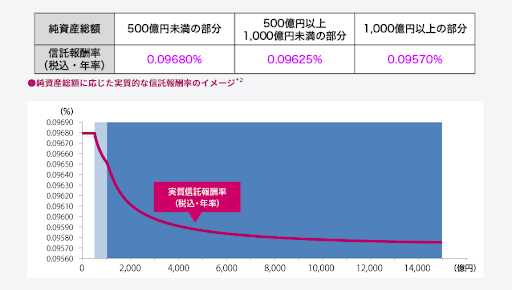

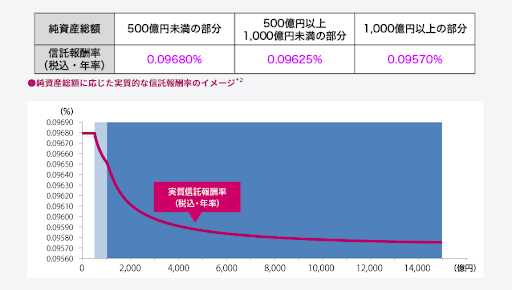

2.資産残高が増えるごとに信託報酬を割引

eMAXIS Slimは受益者還元型信託報酬率を採用しており、一定の純資産総額を超えると信託報酬が低くなります。

純資産総額とは運用者全員の資産額のことであり、純資産総額が増えると投資している全員にメリットがあります。

中でも人気を集めているeMAXIS Slim(S&P500)は2023年2月15日時点で純資産総額1兆円を超えており、人気の投資信託です。

とはいえ、信託報酬の下がるeMAXIS Slimの商品が良いと分かっても実際にどの銘柄へ投資したら良いのか悩んでいる方もいるでしょう。

初心者が買うべき投資信託4選などを含んだ投資超入門合計456枚スライドのスライドを公式LINEから無料配布しています。実際に投資している方の資産状況もみれるのでぜひ参考にしてみてください!

お金がない状態で老後を迎えた人が行うべき3つの対策

ここからはお金がない状態で老後を迎えた人が行うべき対策を3つ紹介します。

- 老後も働く

- 年金の繰り下げ受給を申請する

- 生活保護を申請する

以下で詳しく解説します。

1.老後も働く

年金だけではお金が足りず老後資金が不足している場合は、老後も働きましょう。

正社員として働くことは難しくてもアルバイトであれば働ける場所は少なくないです。

Indeedの募集サイトでは「65歳以上かつ東京都の勤務地」で調べると18万件以上の求人が出てきます。

また各企業で定年退職年齢を70歳に引き上げる努力義務が明確化され、老後でも働ける企業は年々増加しています。老後だと足りない分だけ働くことも可能なので、あなたの生活スタイルに合った仕事を探しましょう。

2.年金の繰り下げ受給を申請する

働ける間はずっと働き、そのお金だけで生活できるのであれば年金の繰り下げ受給も検討しましょう。公的年金は、原則65歳からの受給ですが、申請すれば、66歳以降75歳の間で繰り下げて増額した年金を受け取れます。

1ヶ月繰り上げるごとに年金額は0.7%ずつ増額され、最大84%も増額されるのです。

計算式は以下の通り。

増額率(最大84%)=0.7%×65歳に達した月から繰下げ申出月の前月までの月数

年金の繰り下げ受給を申請してもらえる金額を大きくしたいね!

3. 生活保護を申請する

老後に働ける余力もなく、年金だけでは生活していけない方は生活保護の申請をおこないましょう。

生活保護の申請が通ると、日常生活を送るために必要な最低限の資金を受け取れます。

ただ、贅沢品の所有ができないなどのデメリットもあるのでよく検討してから申請してください。

老後にお金がない状態で注意すべきこと

最後に、老後でお金がない状態になったときに注意してほしいことを2つ紹介します。

- 借金はしない

- 怪しい情報に騙されない

以下で詳しく解説します。

1.借金はしない

借金をしてお金を借りて、生活費に回そうと考えている方もいるかもしれません。ただ老後に借金をしてしまう返済が難しくなります。

クレジットカードのリボ払いだと、毎月の支払額を一定額にできるというメリットもありますが、金利が高く返済が長期化しやすいため、結果的に損をする可能性も。

消費者金融だと年率18.0%程度のものが多くあります。

一時的にはお金が増えるかもしれませんが給料を毎月安定してもらっているわけでもないので、返済できずますます生活は苦しくなります。

2.怪しい情報に騙されない

お金が足りなくなると、普通なら怪しいと思う情報に手を伸ばしてしまうこともあります。

とくに投資関係ではこの話が多く、「絶対に儲かる」「100万円投資してくれれば、年率20%のリターンがある」などがあれば魅力的ですが、残念ながらほとんどが投資詐欺です。

金融庁の公式サイトにも以下のように注意喚起されています。

「上場確実ですので、必ず儲かります! 元本も保証します!」

「△△社の株(社債など)を買ってくれたら、あとで高く買い取ります。」

「被害を回復してあげます。その代わり、別の商品(□□社の株式・社債など)を買ってください。」

「金融庁(その他公的機関名)の者ですが…」

引用元:金融庁公式サイト「詐欺的な投資勧誘等にご注意ください!」

金融庁は注意喚起こそしているものの、最終的に自分のお金を守れるのは自分だけです。詐欺師にお金を渡すと返ってくる見込みは低いので、自分で判断できる力を身につけましょう。

初心者が買うべき投資信託4選やリスクの抑えた運用方法などを含んだ投資超入門合計456枚スライドのスライドを公式LINEから無料配布しています。実際に投資している方の資産状況も確認できるのでぜひ参考にしてみてください!