「新NISAの対象商品、何を選んだらいいのかわからない…。」

「SBI証券で投資信託を始めたいけど、商品が多すぎて迷ってしまう。」

「SBI証券で新NISA口座を開設したけど、どれに投資したらいいの?」

このような悩みを抱えていませんか? SBI証券では2,600本以上の投資信託を取り扱っています。

そのなかでも新NISAにおける成長投資枠対象の投資信託は約1,263本、つみたて投資枠対象商品は約250〜300本あります。これだけの数があると、どの商品を選べばよいのか迷ってしまいますよね。

そこで本記事では、1級FP技能士の鬼塚が以下の内容を解説します。

- 新NISAで投資信託を選ぶ際の4つの条件

- SBI証券での銘柄の探し方

- おすすめの投資信託8選

この記事を読めば、あなたに合った投資信託が見つかるはずです!ぜひ参考にしてみてください。

なお、本記事の内容は以下の動画でも詳しく解説しているので、興味がある方はぜひご覧ください。

新NISAで投資する銘柄を選ぶ際の条件4つ【SBI証券】

新NISAで投資信託を選ぶには、注意すべき条件を知っておく必要があります。ここでは、銘柄を選ぶ際の条件を4つ紹介します。

- ノーロード

- 信託報酬が最低水準のインデックスファンド

- 信託期間は無期限

- 無分配型

それぞれの条件について詳しく見ていきましょう。

1. ノーロード

まず、銘柄を選ぶ際に考慮すべきなのは「購入時手数料」です。手数料の無駄をなくすため、購入時手数料が0円の「ノーロード投資信託」を選びましょう。

ネット証券のSBI証券では、投資信託の購入手数料が0円です。

一方、店舗のある金融機関で投資信託を購入すると一般的に1〜4%程度の購入時手数料がかかります。購入時手数料が3%の場合、100万円を投資すると3万円が初期費用になるということです。

つまり、残りの97万円からのスタートとなってしまいます。

投資先を選ぶうえで、手数料を抑えることは基本中の基本です。

SBI証券なら購入時手数料が無料であるため、SBI証券で投資信託を買えば、購入時手数料について気にする必要はないでしょう。

2. 信託報酬が最低水準のインデックスファンド

銘柄を選ぶ際は、最低水準のインデックスファンドを選ぶことも大切です。

投資信託は、プロの運用担当者に資産運用を任せる商品です。運用には人件費や管理費用などの経費がかかるため、その分を信託報酬として支払う必要があります。

この費用は投資信託を保有している間ずっとかかるため、できるだけ安い方が有利です。

その点、インデックスファンドは日経平均株価などの指数に連動するように自動的に運用される投資信託です。つまり、運用担当者が個別に銘柄を選ぶ必要がないため、経費が少なく済み、信託報酬が安くなっています。

商品名に「インデックス」という文字が入っているものは、信託報酬が安い傾向にあると覚えておきましょう。

3. 信託期間は無期限

信託期間が無期限の銘柄を選ぶことも重要です。

信託期間とは、投資信託の運用期間のこと

たとえば、10年後や20年後の老後資金のために資産形成したいのにもかかわらず、半年後に満期を迎えて運用が強制終了してしまうような商品では困るでしょう。

そのため、長期の資産形成には信託期間が無期限の商品を選ぶことが大切です。無期限の投資信託なら、あなたが必要な期間だけ運用を続けられます。

将来のライフプランに合わせて自由なタイミングで売却できるため、資産運用の柔軟性が高まるでしょう。

4. 無分配型

銘柄を選ぶ際に意識すべき最後のポイントとして、無分配型を選ぶことが挙げられます。

投資信託には、運用で得た利益を定期的に受け取れる「分配型」と、利益を再投資に回す「無分配型」があります。

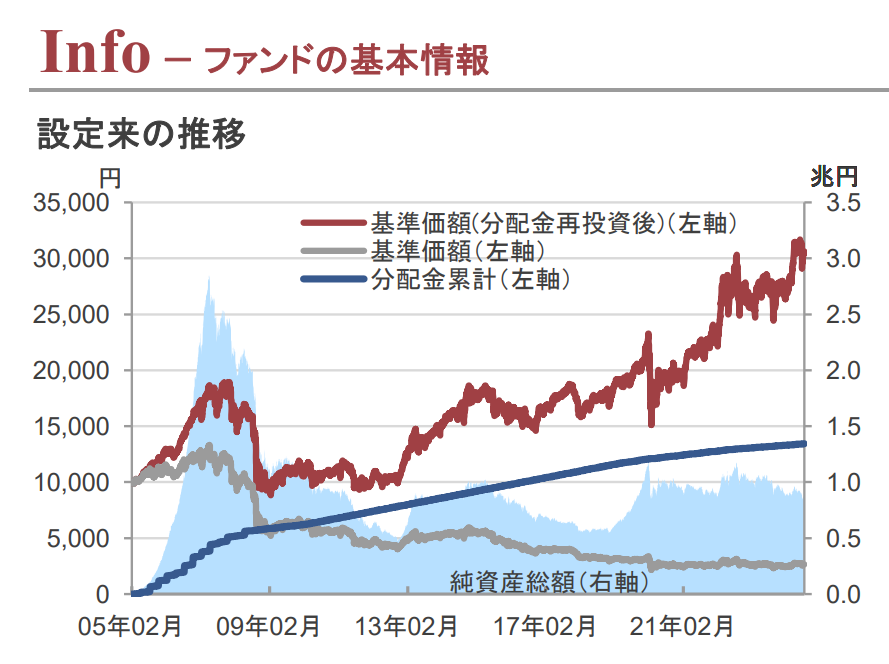

無分配型を選ぶべき理由は、利益を再投資することでより効率的に資産を増やせるからです。以下のグラフをご覧ください。

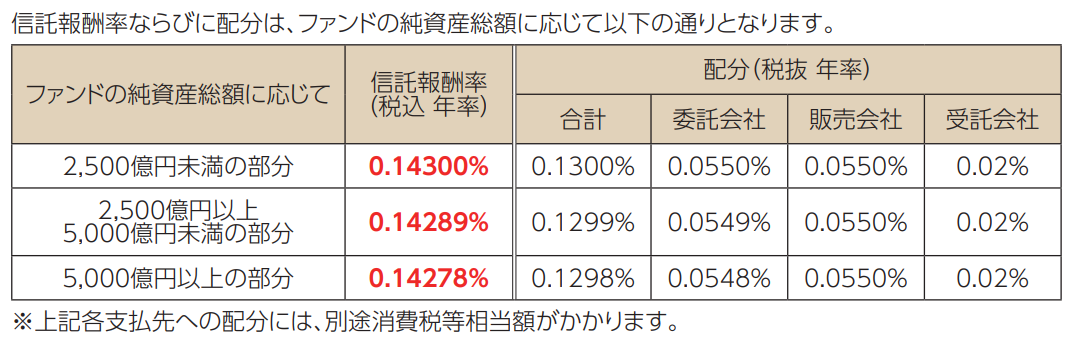

引用:MUFG|ピクテ・グローバル・インカム株式ファンド(毎月分配型)月次レポート 2024年8月30日

青色のグラフは、分配金の累計額です。この商品を2005年2月に購入すると、累計で1万円あたり13,420円の分配金を受け取れます。純資産総額は、2008年のリーマンショックの影響で2,634円まで目減りしているものの、分配金と合わせれば1万円あたり16,054円となります。

注目すべきは、赤色のグラフです。赤色のグラフは分配金を再投資したときの基準価額です。分配金を受け取らずにその利益を再投資した場合、基準価額は30,000円となります。分配金を受け取った場合(青いグラフ)と分配金を受け取らずに再投資に回した場合(赤いグラフ)の利益は以下のとおりです。

| 利益(1万円あたり) | |

|---|---|

| 分配金を受け取った場合 | 6,054円 |

| 分配金を受け取らずに再投資に回した場合 | 20,000円 |

つまり、分配金を受け取るより受け取らずに再投資に回したほうが、1万円あたり13,946円も利益が大きくなる計算です。

資産形成をするうえでは、分配金を受け取るよりも再投資できる無分配型の方が効率的といえるでしょう。

そのため、長期の資産形成には無分配型を選ぶことをおすすめします。

分配金について詳しく知りたい方は、以下の記事を参考にしてみてください。

SBI証券で購入できる銘柄を調べる方法【新NISA】

では、4つの条件にマッチした銘柄をSBI証券で調べてみましょう。まず、SBI証券では投資信託の購入時手数料が0円であるため、手数料については考える必要はありません。

そのため、残り3つの条件にマッチする銘柄を調べる方法を見ていきましょう。

- 信託報酬が最低水準のインデックスファンド

- 信託期間は無期限

- 無分配型

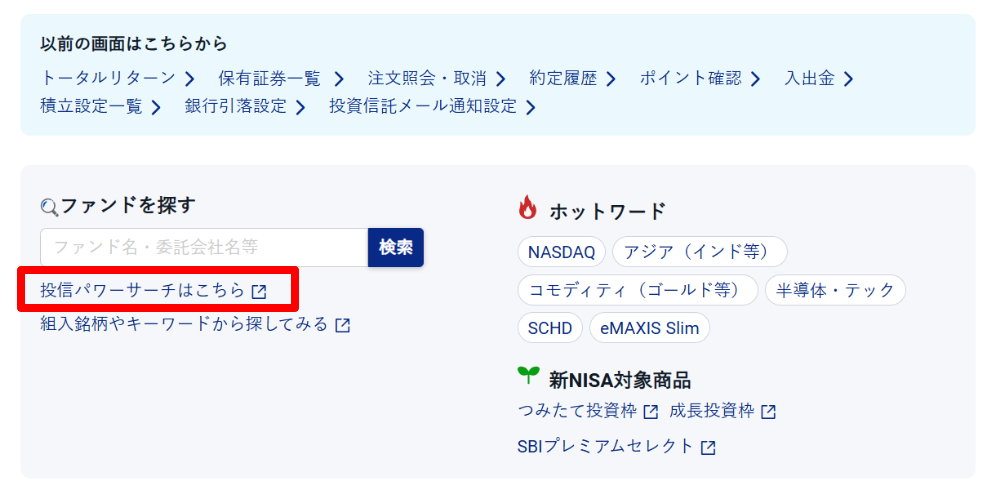

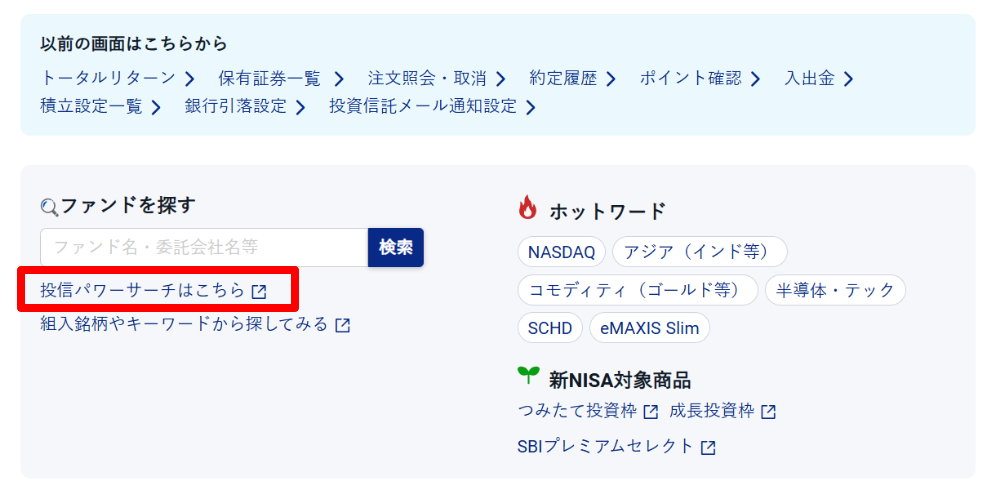

SBI証券で新NISA対象の投資信託を探す際は「ファンド検索」機能を使います。まず、SBI証券にログインし、上部メニューの「投信」をクリックします。

下にスクロールして「投信パワーサーチはこちら」を選択しましょう。

ファンド検索の画面が表示されたら「条件変更」をクリックします。

検索したいファンド分類を選択し「インデックス」にチェックを入れます。

次に、取扱取引では「NISA(成長)」と「NISA(つみたて)」の両方にチェックを入れましょう。

続いて、決算頻度は「年1回」、分配金額は「0円」を選びます。

償還期限は「無期限」を選択します。

最後に「検索」を押すと条件に合った商品が表示されるはずです。

なお、上部にある「コスト」をクリックすると信託報酬が安い順に並び替えられます。

SBI証券で購入できるおすすめの銘柄8本【新NISA】

新NISAで購入できる銘柄として、とくに注目すべき8つの銘柄を紹介します。

- 国内株式:eMAXIS Slim国内株式(TOPIX)

- 先進国株式:eMAXIS Slim先進国株式インデックス

- 全世界株式:eMAXIS Slim全世界株式(除く日本)

- 国内債券:eMAXIS Slim国内債券インデックス

- 先進国債券:eMAXIS Slim先進国債券インデックス

- 新興国債券:iFree 新興国債券インデックス

- 海外REIT:eMAXIS Slim先進国リートインデックス

- 金(ゴールド):SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)

それぞれの銘柄の特徴を詳しく見ていきましょう。

1. 国内株式:eMAXIS Slim国内株式(TOPIX)

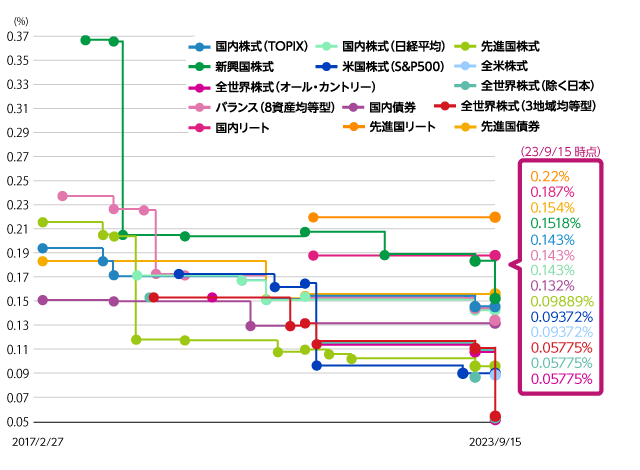

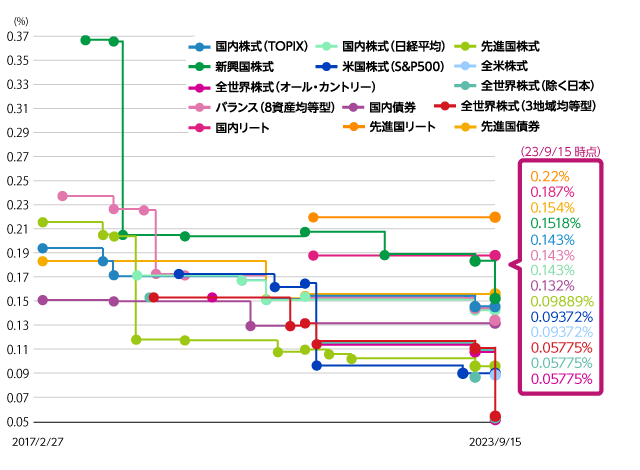

eMAXIS Slim国内株式(TOPIX)は、業界最低水準の運用コストを目指し続ける投資信託です。ほかの運用会社が信託報酬を引き下げたり、より安い商品を出したりした場合、信託報酬を引き下げてくれます。

2017年の発売以来、実際に何度も信託報酬の引き下げを行っている実績があります。

2025年2月時点のeMAXIS Slim国内株式(TOPIX)における信託報酬は、0.143%です。

さらに、運用資産の総額が増えると自動的に割引が適用される仕組みも導入されています。

なお、eMAXIS Slim国内株式(TOPIX)以外の国内株式銘柄を確認したい場合は、絞り込み条件で「国内株式」を選択しましょう。

eMAXIS Slimシリーズについては、以下の記事を参考にしてみてください。

2. 先進国株式:eMAXIS Slim先進国株式インデックス

eMAXIS Slim先進国株式インデックスは、アメリカやヨーロッパなど、世界の先進国の株式に投資する商品です。

信託報酬は0.09889%と非常に低く、同じ先進国株式に投資する「eMAXIS先進国株式インデックス」の0.66%と比較しても約6分の1程度となっています。

そのため、誤ってeMAXIS先進国株式インデックスを購入しないよう注意が必要です。

「Slim」が付いているほうが信託報酬が低いと覚えておくと間違えないでしょう。

eMAXIS Slim先進国株式インデックスは、海外の優良企業に投資したい方におすすめの商品です。

なお、eMAXIS Slim先進国株式インデックス以外の先進国株式を確認したい場合は、絞り込み条件で「国際株式」と「グローバル」を選択しましょう。

この検索方法では、先進国株式だけでなく全世界株式も同時に表示されます。

3. 全世界株式:eMAXIS Slim全世界株式(除く日本)

eMAXIS Slim全世界株式(除く日本)は、世界中の株式に投資する商品です。

同じeMAXIS Slimシリーズの「オールカントリー」や「3地域均等型」は日本株が含まれていますが、eMAXIS Slim全世界株式(除く日本)には日本株式が含まれていません。

eMAXIS Slim国内株式などの日本株式に投資する商品と組み合わせることで、より細かく資産の配分を調整できます。

ここで「オールカントリー」を選んでしまうと、分散投資をする際にオールカントリーに含まれている日本株の配分も考慮して比率を調整しなくてはいけません。

また、ほかのeMAXIS Slimシリーズと同じく、信託報酬が0.05775%と低めに設定されている点もメリットです。

累計利益額が100億円を突破しているテスタさんもeMAXIS Slim全世界株式(除く日本)を購入されています。

なお、eMAXIS Slim全世界株式(除く日本)以外の全世界株式を確認したい場合は「国際株式」と「グローバル」を選択しましょう。

先進国株式のときと同じ絞り込み条件です。

4. 国内債券:eMAXIS Slim国内債券インデックス

eMAXIS Slim国内債券インデックスは、日本国債(約83%)を主体に地方債や事業債など国内債券に分散投資する商品です。債券は株式と比べて値動きが小さく、安定的な運用が期待できます。

本商品の信託報酬は、0.132%と低く設定されています。また、他社が信託報酬を引き下げた場合は同じ水準まで引き下げてくれるため、常に業界最低水準の費用で運用可能です。

株式投資のリスクを抑えたい方や、安定性を重視する方におすすめの商品です。

eMAXIS Slim国内債券インデックス以外も参考にしたい方は「国内債券」を選択しましょう。

5. 先進国債券:eMAXIS Slim先進国債券インデックス

eMAXIS Slim先進国債券インデックスは、アメリカやヨーロッパなど、日本を除く先進国・新興国47ヶ国の国債に分散投資する商品です。海外の国債に投資することで、為替の変動による追加的な収益も期待できます。

信託報酬は0.143%と、同じ先進国債券に投資する商品のなかでも低水準です。

eMAXIS Slim先進国債券インデックス以外の先進国債券を確認したい場合は「国債債券」と「グローバル」を選択しましょう。

6. 新興国債券:iFree 新興国債券インデックス

iFree新興国債券インデックスは、中国やブラジルなど、経済成長が期待される新興国の国債に投資する商品です。新興国債券は、先進国債券と比べて金利が高く、より大きな利回りが期待できます。

信託報酬は0.242%と、新興国債券に投資する商品のなかでは低水準に設定されています。eMAXIS新興国債券インデックスの信託報酬が0.66%であることと比較しても、iFree 新興国債券インデックスの低さがわかるでしょう。

なお、新興国債券にはeMAXISシリーズはあるものの、eMAXIS Slimシリーズはありません。

iFree 新興国債券インデックス以外の新興国債券を確認する場合は「国際債券」と「エマージング」を選択しましょう。

7. 海外REIT:eMAXIS Slim先進国リートインデックス

eMAXIS Slim先進国リートインデックスは、アメリカやヨーロッパなど、日本を除く先進国の不動産投資信託(REIT)に投資する商品です。

REITに投資すると、オフィスビルやショッピングモール・マンションなどの不動産から得られる賃料収入を原資とした配当を受け取れます。

本銘柄は、信託報酬が0.22%と低く、運用資産の残高が増えると自動的に割引が適用される仕組みも導入されています。

eMAXIS Slim先進国リートインデックスの海外REITを確認する場合は「国際REIT」と「グローバル」を選択しましょう。

8. 金(ゴールド):SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)

SBI・iシェアーズ・ゴールドファンドは、金価格の値動きに連動する商品です。

為替ヘッジなしタイプを選ぶことで、円安が進んだ場合の追加的な収益が期待できるでしょう。

日本では少子高齢化に伴う生産人口の減少により、長期的な円安傾向が予想されており、円安は輸入品の価格上昇(輸入インフレ)をもたらします。

その点、本ファンドはインフレ対策として機能する可能性があります。

信託報酬は、0.1838%と低水準で、資産分散の観点からも有効な商品です。

SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)以外のゴールド銘柄を確認する場合は「コモディティ」を選択しましょう。

新NISA投資においてSBI証券の銘柄を購入する際によくある疑問

最後に、新NISA投資でSBI証券を利用する際に、よく聞かれる疑問について解説します。

- 銘柄の変更方法は?

- 日経平均とTOPIXはどちらを買うべき?

それぞれ詳しく見ていきましょう。

1. 銘柄の変更方法は?

SBIで銘柄を変更するには、以下の手順を踏む必要があります。

- 新しい銘柄の積立設定

- 既存の銘柄の積立解除

それぞれのステップについて解説します。

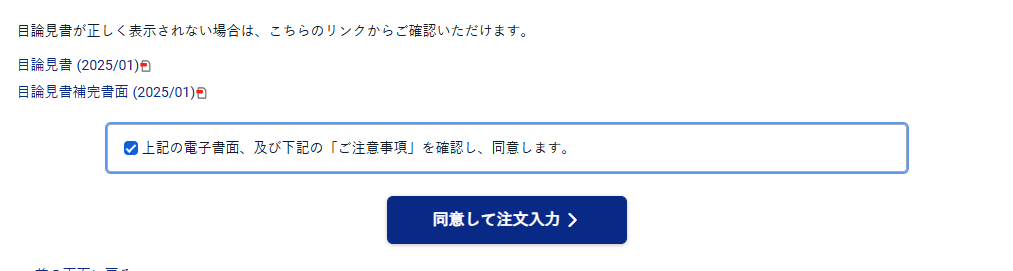

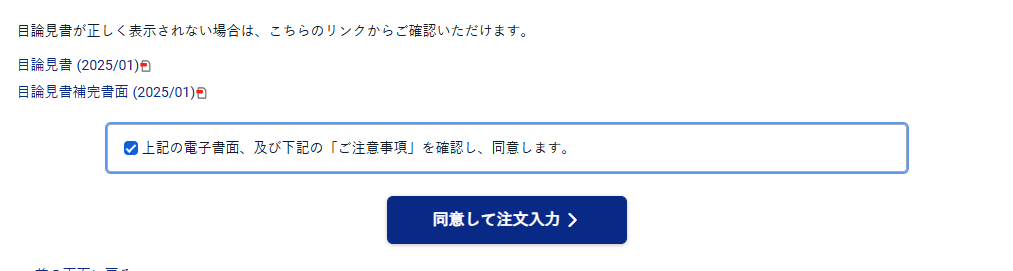

①新しい銘柄の積立設定

まず、商品ページにある「積立」をクリックします。

次に、目論見書を確認して「同意して注文入力」をクリックしましょう。

次に、積立設定入力画面に移るので、それぞれ入力します。

詳細を入力できたら、取引パスワードを入力し「設定確認」をクリックしましょう。

設定内容に誤りがなければ「設定申込」をクリックします。

以上で、積立設定は完了です。なお、設定内容は「口座管理」の「積立設定」から確認できます。

②既存の銘柄の積立解除

銘柄の積立設定が完了したら、既存銘柄の積立設定を解除しましょう。

「口座管理」の「積立設定」を開き、既に積立設定されている投資信託の右上にある「解除」にチェックを入れます。

すると、確認画面が表示されるので、内容に誤りがなければ取引パスワードを入力して「解除申込」をクリックしましょう。

以上で、積立設定を解除する手続きが完了します。

2. 日経平均とTOPIXはどちらを買うべき?

日経平均株価とTOPIXは、日本の株式市場を代表する2つの指標です。日経平均とTOPIXのどちらを選ぶかは、それぞれの特徴を把握したうえで自分自身の投資目的に応じて決めましょう。

日経平均は、225社の代表的な企業で構成され、株価の高い企業の影響を受けやすいのが特徴です。一方、TOPIXは約2,200社と幅広い企業に投資でき、時価総額に応じた投資配分となります。

長期的な値動きにおいては大きな違いはないものの、TOPIXのほうがリスクは低い傾向にあるといえます。

そのため、安定性を重視するならTOPIX、代表的な大企業に投資したい場合は日経平均がおすすめです。

日経平均とTOPIXのちがいについて、より詳しく知りたい方は以下の記事も参考にしてみてください。

新NISA投資をするなら銘柄の特徴を把握したうえで投資先を決めよう!

新NISAでの投資を始めるにあたって、大切なのはコストの低い信託商品を選ぶことです。とくに、以下の4つの条件を満たす商品を選ぶのが定石です。

- ノーロード

- 信託報酬が最低水準のインデックスファンド

- 信託期間は無期限

- 無分配型

また、eMAXIS Slimシリーズは、自動的な手数料の引き下げや資産残高による割引など、投資家にとって大きなメリットがあります。

そのため、eMAXIS Slimシリーズのなかから商品を選ぶという考え方も有効です。堅実な資産形成の第一歩として、まずは少額から始めてみましょう。

なお、公式LINEに登録していただくと、初心者が買うべき投資信託4選などの特典を受け取れます。これから投資を始めてみたい人は、ぜひ登録してみてくださいね!