50代からの投資は、定年退職が近いため若い世代とは異なる戦略が必要です。株式だけでは値動きが激しく精神的な負担が大きいため、債券やゴールドなどの守りの資産との組み合わせることが重要です。

その点、新NISAの成長投資枠なら、株式・債券・ゴールドなど幅広い資産に投資でき、攻めと守りのバランスを取った運用が可能です。

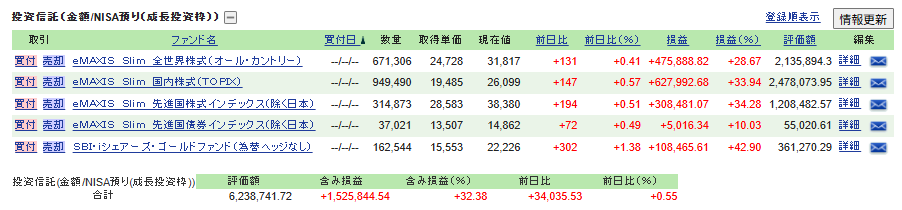

実際、1級FP技能士である私鬼塚の生徒さんでもある57歳パート主婦の川上さん(仮名)は、成長投資枠で153万円の利益が出ています。

そこで本記事では、1級FP技能士の私鬼塚が以下のテーマについて解説します。

本記事でわかること

- 50代向けの安定投資術

- 初級・中級・上級の資産配分例

- 成長投資枠で選べる商品

ぜひ参考にしてみてください。

本記事の内容を動画でご覧になりたい方は、以下のYouTube動画をご覧ください!

現在、公式LINEに登録して頂くと年代別のコスパ最強の保険や変額保険の徹底検証など、超有料級特典を無料でプレゼントしています。興味のある方は、ぜひお受け取りください。

50代のための安定投資術【新NISAの成長投資枠をメインで活用】

50代からの安定投資術を実現するには、複数の資産クラスを組み合わせた戦略が重要です。ここでは、成長投資枠を活用した8つの投資方法について詳しく紹介します。

- 債券で守りの要塞を築く

- 無分配型インデックスファンドを選ぶ

- ゴールドで守りを固める

- 新興国株式で攻めの投資をする

- 新興国債券で高金利を狙う

- 不動産でハイリターンを狙う

- 株は特定口座で投資する

- トータル1,800万円の非課税枠を使い切る

それぞれの方法を見ていきましょう。

債券で守りの要塞を築く

50代から投資を始める場合、定年退職が近いため若い世代とは異なる戦略が必要です。株式だけで運用する場合、値動きが激しくなりやすく、精神的な負担が大きくなる恐れがあります。

実際、1929年の世界大恐慌ではアメリカの株式が90%下落し、元に戻るまでに25年もの時間を要しました。

配当金の再投資があれば15年5ヶ月で回復するものの、50代にとってこの期間は現実的ではありません。

一方、株式と債券の両方に分散投資をすると、暴落からの回復期間は6年2ヶ月にまで短縮されました。

債券は、株式とは異なる値動きをするため、株価が下落しているときに価格が上がる傾向があります。

この結果から、株式だけに投資するより、株式と債券の両方に分散しておいたほうがリスクを抑えられることがわかるでしょう。

ただし、つみたて投資枠では債券での運用が対象外であるため、株式と債券に分散するなら成長投資枠を活用する必要があります。

成長投資枠であれば、債券で運用する投資信託も購入でき、攻めと守りのバランスが取れるでしょう。

無分配型インデックスファンドを選ぶ

無分配型は、ファンドが生み出した収益を投資家に支払わずに自動的にファンド内で再投資するタイプの商品です。自己成長する特別な木のようなものと考えるとわかりやすくなります。

この木が生み出した栄養や種を外に取り出すことなく、自動的に根元に戻して土を豊かにすることで、年々太く丈夫に育っていきます。

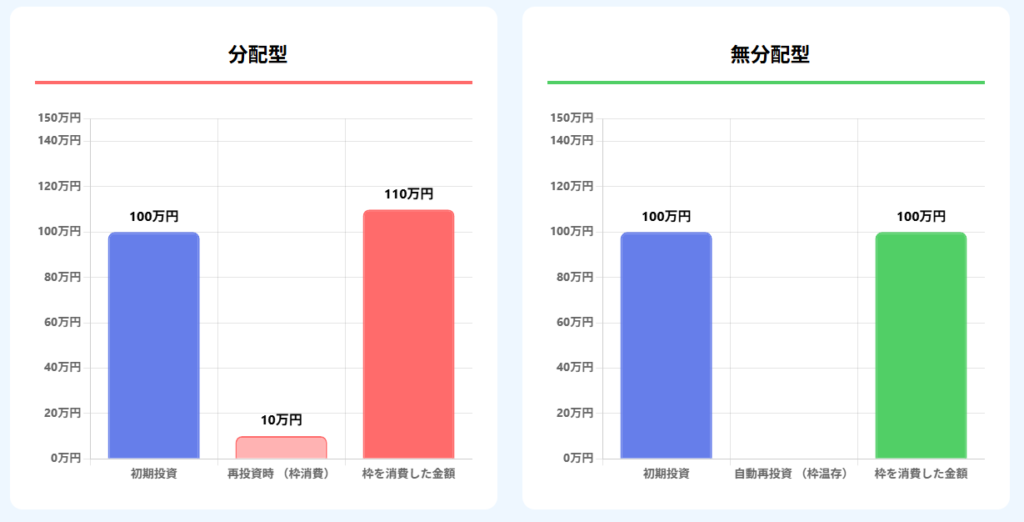

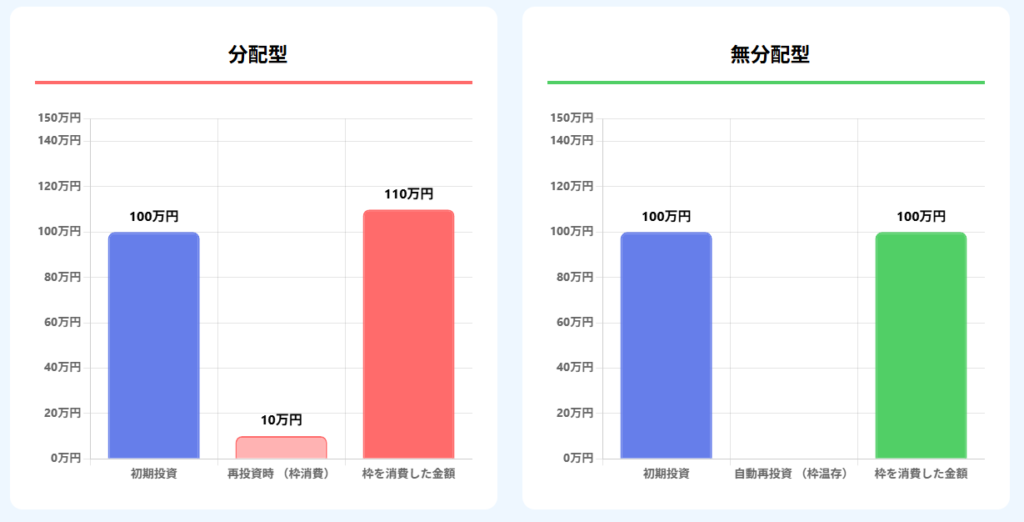

無分配型がすごい理由は、ファンド内での再投資がNISAの非課税枠を消費しないという点です。分配型の場合、分配金として投資家に支払われたものを再投資に回すと、新たにNISAの非課税枠を消費してしまいます。

たとえば、100万円投資して10万円の分配金が出た場合、それを再投資すると合計110万円分の枠を消費することになります。一方、無分配型なら100万円投資後、ファンド内で10万円が自動で再投資されても、非課税枠の消費は100万円のままです。

つまり、無分配型のインデックスファンドを選べば、非課税枠を最大限に有効活用できるということです。

新NISAを活用した運用方法についてもっと詳しく知りたい方は、公式LINEにご登録いただき、無料のLINE登録者限定プレゼントをお受け取りください。

ゴールドで守りを固める

成長投資枠では株式と債券だけでなく、ゴールドで運用する商品も購入できます。ゴールドは、守りの資産としての役割が非常に大きい資産です。ゴールドがポートフォリオに必要な理由は、以下の2つです。

ゴールドはインフレに強い

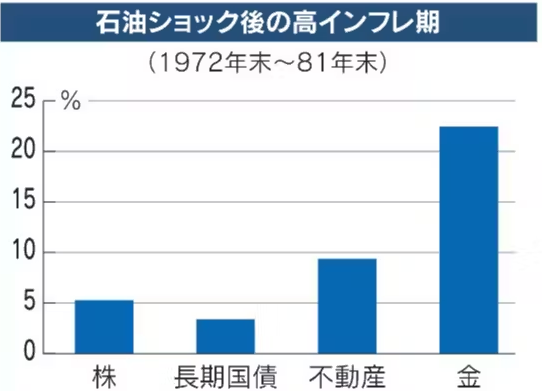

まず、ゴールドはインフレに強いという特徴があります。インフレとは物価が上がってお金の価値が下がることですが、ゴールドの価値は物価と連動して上昇する傾向があります。実際、1970年代のインフレ時には米国株式が5%程度のリターンに対し、ゴールドは20%以上のリターンを上げました。

ゴールドは経済危機に強い

経済危機に強いのも、ゴールドの特徴です。世界的な経済危機や地政学的リスクが起こると、人々は安全な場所に資産を移動させます。そのときに、人気が集中するのがゴールドです。リーマンショック時に株式が60%下落したときも、ゴールドは値上がりしていました。

このように株式が暴落しているときにゴールドが上昇することで、ポートフォリオ全体におけるクッションの役割を果たします。

新興国株式で攻めの投資をする

守りの資産を整えたうえで、多少のリスクを取ってもリターンを追求したいというチャレンジ精神のある方の選択肢としておすすめできるのが新興国株式です。新興国とはまだ発展途上にある国々のことで、新興国の国々はこれから経済が大きく成長する可能性を秘めています。

実際、新興国の多くは人口が増加しており、それに伴ってGDP(国内総生産)も増加していることがわかるでしょう。

GDPとは…

その国が1年間に生み出した価値を示す成績表のようなもので、国全体のお財布の大きさともいえます。

GDPが増えるということはその国全体の経済が成長し豊かになっている証拠です。

将来的には、アメリカのGDPも中国やインドに抜かれると予測されており、新興国株式は非常に夢がある投資対象といえます。

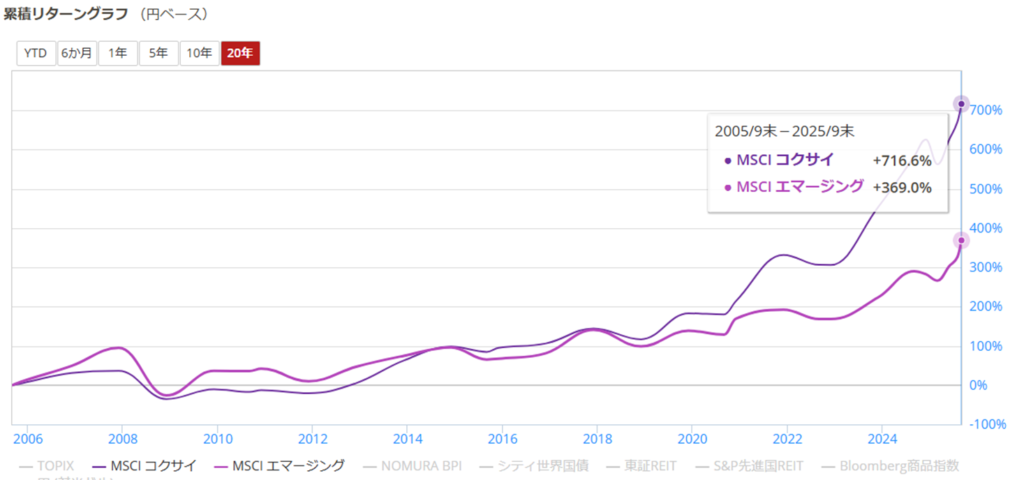

ただし、直近20年のパフォーマンスを見ると、新興国株式は先進国株式に負けているという現実があります。先進国株式が+716%のリターンであったのに対し、新興国は+369%と先進国株式を下回る結果でした。

それでも、今後の大きな成長に期待したいのであれば、資産の一部に組み入れてみるのも検討する価値があるでしょう。

新興国債券で高金利を狙う

守りの資産である債券にも種類があります。新興国債券は先進国債券よりも高い利率になる傾向にあり、一見すると非常に魅力的に映ります。しかし、なぜ利率が高いのかといえば、デフォルトのリスクが存在するからです。

デフォルトとは…

国がお金を借りた人に対して利息や元本を返せなくなってしまう状態を指します。

このデフォルトのリスクが高いからこそ、投資家は「この国にお金を貸すのは怖いから、その分高い利息をくれなきゃ貸せない」と感じます。一方、新興国としては、お金が借りられないと困るので金利を高く設定せざるを得ません。

つまり、高い金利はリスクの高さを表しているともいえます。

実際、過去にはロシアやアルゼンチン・ギリシャなどが国債をデフォルトした事例もあります。新興国債券は高いリターンを期待できますが、その分リスクも高い攻めの債券だということに留意しましょう。

不動産でハイリターンを狙う

NISAの成長投資枠では、リート(REIT)と呼ばれる投資対象が不動産に設定されている投資信託を購入できます。リートは、株式や債券ではなくオフィスビルやホテル・商業施設などの不動産を投資対象とする商品です。

不動産投資と聞くと家賃収入が得られるので安定的なイメージを持つ人も多いでしょう。しかし、現物の不動産とは異なり、リートは株式よりも大きく値動きすることがあります。値動きが大きいということはハイリスクな側面を持っていますが、その分ハイリターンを狙えるのが特徴です。

攻めの投資としてハイリターンを追求したい50代にとって、不動産関連の投資信託はポートフォリオに組み込む価値のある選択肢となるでしょう。

個別株は特定口座で投資する

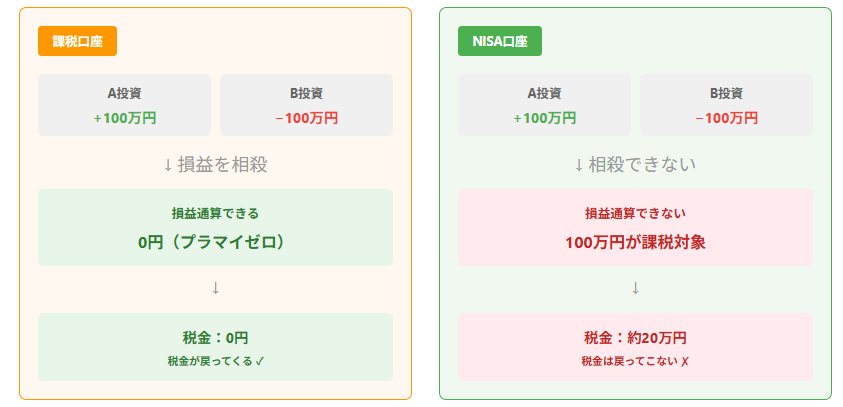

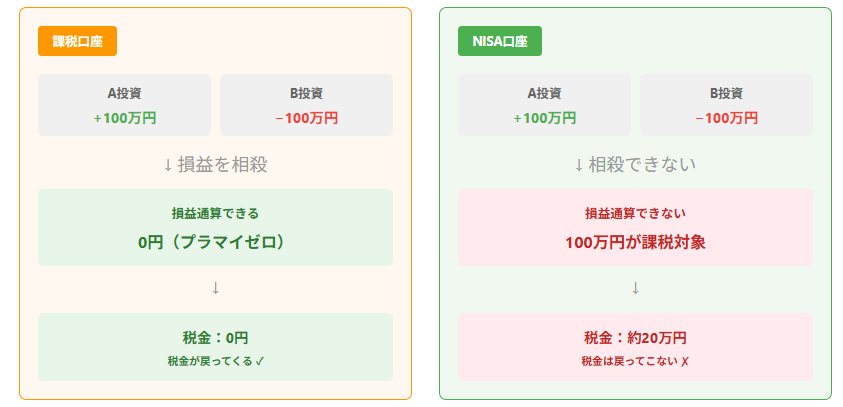

個別株は、NISA口座ではなく特定口座を使ったほうが有利になるケースがあります。その理由は、NISA口座では損失が出ても「損益通算」ができないという落とし穴があるからです。

損益通算とは…

投資で出た利益と損失を相殺することを指します。

たとえば、NISA口座ではない税金がかかる口座なら利益100万円と損失100万円が相殺されてプラマイゼロになり、税金が戻ってきます。しかし、NISAで損失が出た場合、この損失をほかの口座の利益と相殺できないため、税金は戻ってきません。

短期間での売買で損失が出る可能性がある個別株は、あえて特定口座で運用するほうがいいでしょう。ただし「優待目当ての長期保有目的」で絶対に売らないと決めている場合は、成長投資枠で買うという戦略もあります。

その場合は、優待が解約や廃止になったときに「損益通算できないのは仕方ない」と割り切れるかどうかを検討することが大切です。

割り切れるのであれば、成長投資枠で個別株を購入してもいいでしょう。

トータル1,800万円の非課税枠を使い切る

新NISAの非課税枠は、成長投資枠とつみたて投資枠を合わせて1,800万円です。定年退職を意識し始める50代だからこそ、この1,800万円の枠を最大限に活用することが重要です。

成長投資枠を最優先で活用する理由は、複数あります。まず購入できる商品の選択肢が圧倒的に多い点が挙げられます。株式だけでなく債券やゴールド・新興国資産なども購入でき、リスクを抑えた着実な運用が可能です。

次に、一括投資だけでなく積立投資もできるという柔軟性があります。もし、今後の投資総額が1,200万円を超えそうな場合には、成長投資枠で1,200万円まで使ったあと、つみたて投資枠を併用することで残りの600万円も非課税で運用できます。

人生100年時代における老後資金の不安は多くの50代が抱えている課題です。

この1,800万円の枠を最大限に活用しないことは、非常にもったいない選択肢となりかねません。

なお、新NISAを活用するうえで知っておくべきポイントについては「新NISAは65歳からでも遅くない?投資を始めるときの必須知識をお金のプロが解説」の記事で解説しました。ぜひ参考にしてみてください。

新NISAの成長投資枠を活用した50代向けの資産配分例

50代向けの資産配分は、リスク許容度に応じて選べる複数のパターンが用意されています。ここでは、初級・中級・上級の3つのモデルについて詳しく紹介します。それぞれのモデルを見ていきましょう。

新NISAを活用した運用方法についてもっと詳しく知りたい方は、公式LINEにご登録いただき、無料のLINE登録者限定プレゼントをお受け取りください。

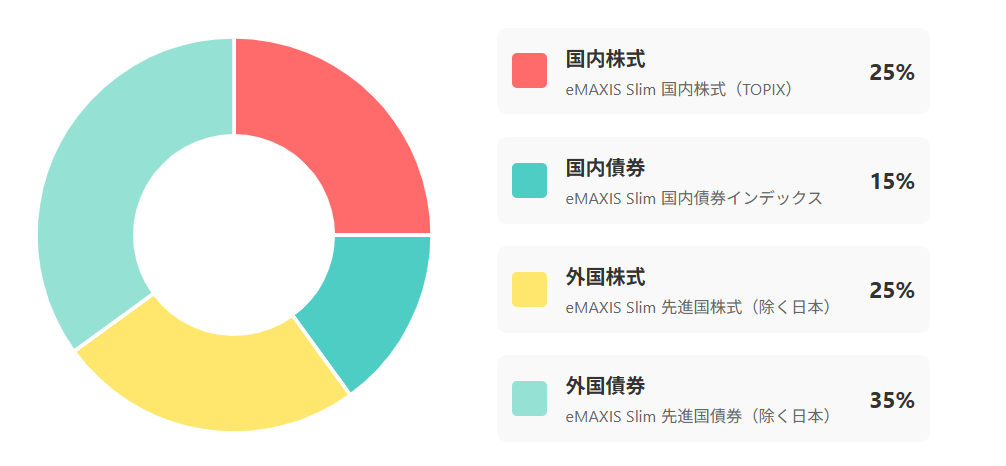

初級

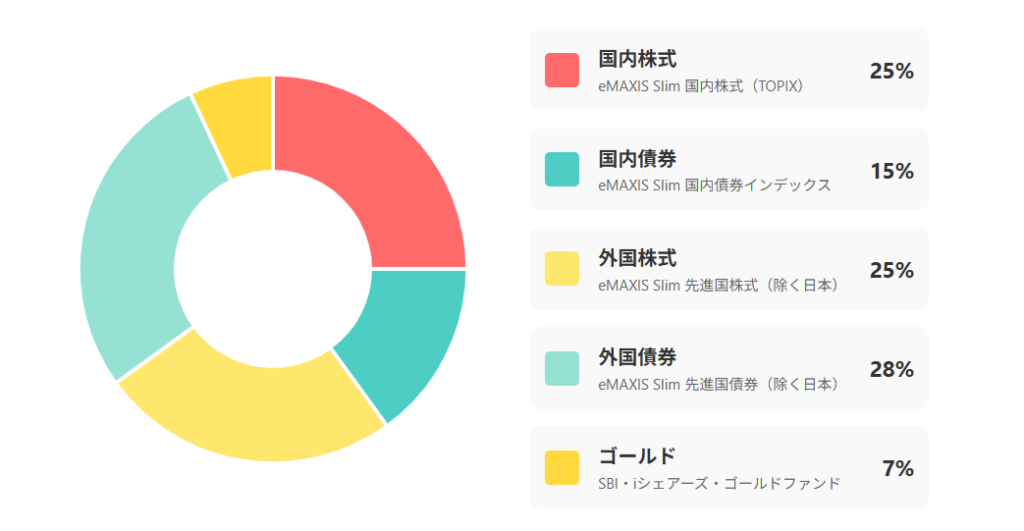

初級編の資産配分例は、安定性を重視したバランス型であり、リスクを抑えて堅実な運用をしたいという人向けのモデルです。

この配分は、4資産分散の基本形となっており、暴落からの回復期間を短縮するため株式と債券の比率を50対50に設定しています。

投資経験が少ない50代にとって、このモデルは精神的な負担を最小限に抑えながら着実な資産形成が可能です。

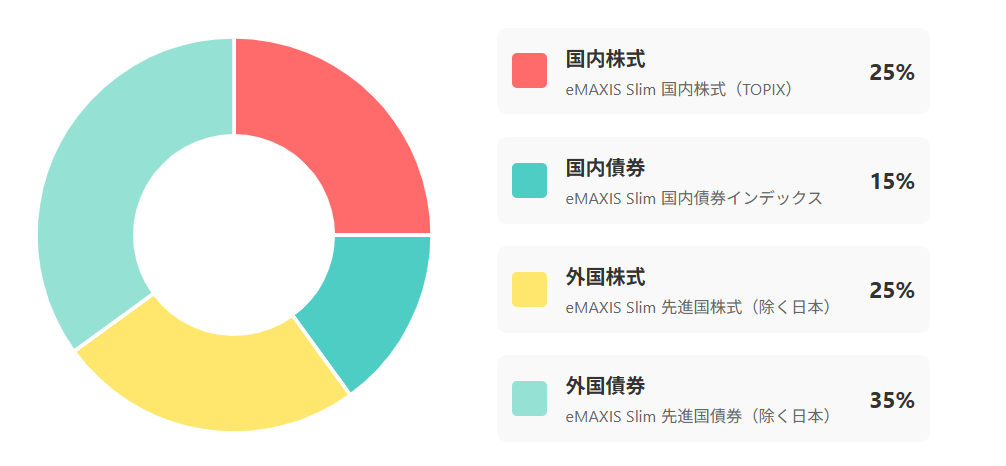

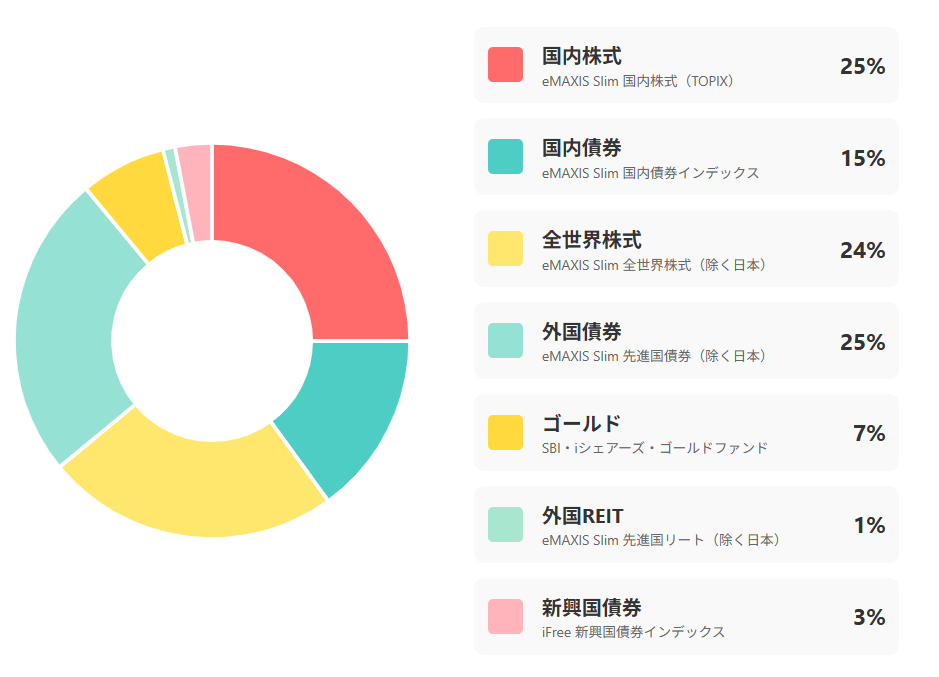

中級

中級編は、初級編の4資産に守りの資産であるゴールドを少し追加した安定強化型です。

この配分は、まさかの事態にも対応できるより強固な守りの構築を目指したモデルとなっています。

国内株式と国内債券・外国株式の配分は初級編と同じで、変わるのは外国債券とゴールドの部分です。先進国債券を初級編の35%から28%に減らし、その7%分をゴールドに回しています。

ゴールドで運用するおすすめ商品は、以下の2つです。

- SBI iShares ゴールド ファンド(為替ヘッジなし)

- ステートストリート ゴールド ファンド(為替ヘッジなし)

ゴールドを組み入れることで、経済危機やインフレに強いポートフォリオを組めます。株式が暴落しているときにゴールドが値上がりする傾向があるため、精神的な安定剤となり、全体のクッション役を果たすでしょう。

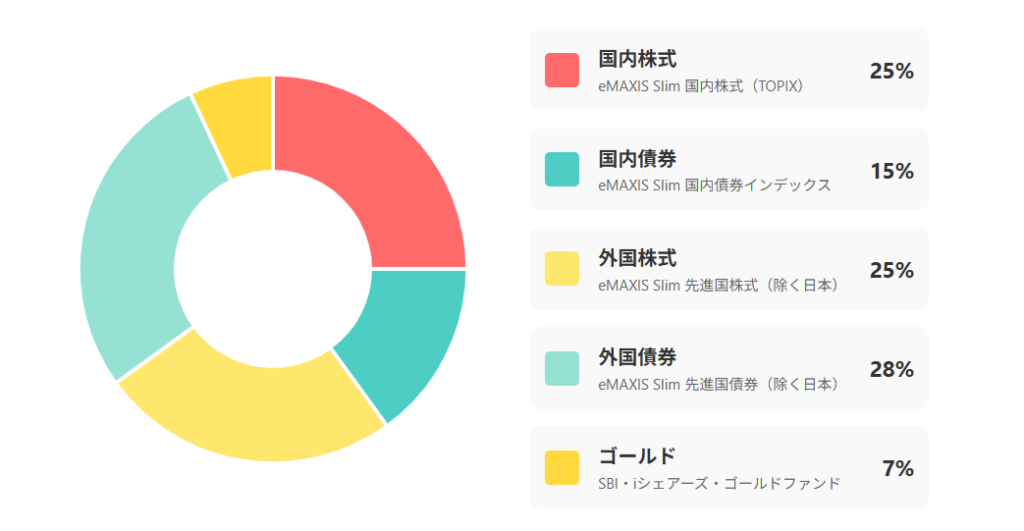

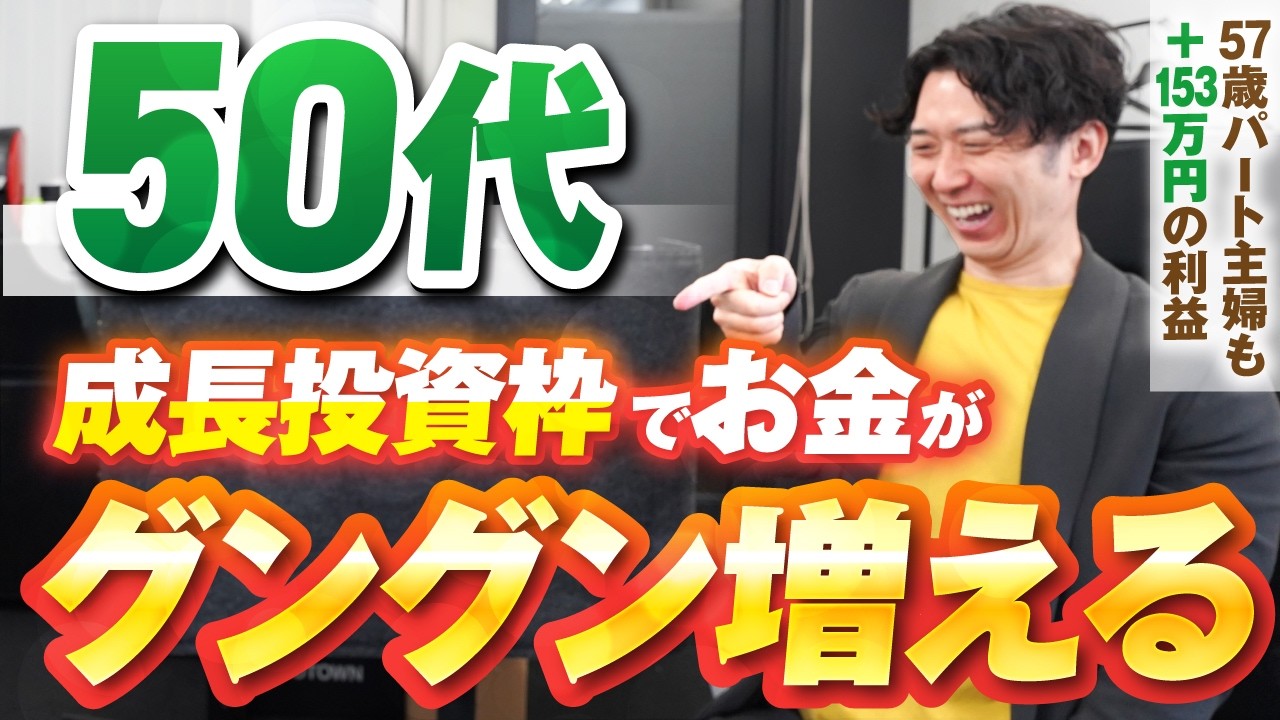

上級

上級編は、新興国株式やリート・新興国債券といった値動きの大きい資産を組み入れた積極分散型です。

ハイリターンを追求したい、全力で投資がしたいというチャレンジ精神旺盛な50代向けのモデルとなっています。

国内株式と国内債券の配分は、初級・中級と同じです。先進国株式は単独ではなく、新興国株式も含めた全世界株式(eMAXIS Slim全世界株式)で24%とします。先進国債券は中級編よりもさらに減らして25%としました。ゴールドは、中級編と同じく7%を維持しています。

ここからが上級編の特徴です。外国リートとしてeMAXIS Slim先進国リートインデックスを、新興国債券としてeMAXIS Slim新興国債券インデックスを3%追加しています。このように、ハイリスク商品を一部組み入れることで、ポートフォリオ全体の期待リターンが大きく向上します。

攻めと守りの両立を目指す50代にとって理想的なバランスといえるでしょう。

新NISAの成長投資枠で選べる多様な投資商品

成長投資枠で購入できる投資商品には、幅広い選択肢が用意されています。本記事で取り上げた投資商品を以下の表にまとめました。

| 資産クラス | おすすめ商品 | 取扱証券会社 |

|---|---|---|

| 国内株式 | eMAXIS Slim 国内株式(TOPIX) | 主要証券会社 |

| 国内債券 | eMAXIS Slim 国内債券インデックス | 主要証券会社 |

| 全世界株式 | eMAXIS Slim 全世界株式(除く日本) | 主要証券会社 |

| 外国債券 | eMAXIS Slim 先進国債券インデックス(除く日本) | 主要証券会社 |

| ゴールド | SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし)「サクっと純金」 | 株式会社SBI証券 三菱UFJ eスマート証券株式会社 松井証券株式会社 マネックス証券株式会社 |

| ゴールド | ステート・ストリート・ゴールド・オープン(為替ヘッジなし) | 楽天証券 |

| 新興国株式 | eMAXIS Slim 新興国株式インデックス | 主要証券会社 |

| 新興国債券 | iFree 新興国債券インデックス | 主要証券会社 |

| リート | eMAXIS Slim 先進国リートインデックス(除く日本) | 主要証券会社 |

このように、成長投資枠ではゴールドから株式・債券・リートまで幅広い資産に投資できます。

50代からでも遅くない!新NISAの成長投資枠で運用を始めよう

50代からの投資は決して遅くありません。むしろ、定年退職までの限られた時間を最大限に活用するチャンスです。新NISAの成長投資枠なら、1,200万円の非課税枠を使い、株式・債券・ゴールド・リートなど多様な資産で攻めと守りのバランスを取った運用ができます。

自分のリスク許容度に合わせて初級・中級・上級から資産配分を選び、計画的に資産形成を進めることで、安心した老後生活の基盤を築けるでしょう。人生100年時代を見据え、今こそ行動を起こすことが重要です。

現在、公式LINEに登録して頂くと年代別のコスパ最強の保険や変額保険の徹底検証など、超有料級特典を無料でプレゼントしています。興味のある方は、ぜひお受け取りください。

コメント