「ウェルスナビは怪しいの?」

「手数料が知りたい!」

「やっぱりやめたほうがいいのかなぁ?」

そのようなお悩みに答えていきます。

ほったらかし運用で注目を集めているウェルスナビ(WealthNavi)。実はロボアドバイザーのなかでもNISA制度が使える便利なサービスです。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- ウェルスナビ(WealthNavi)の特徴とは

- ウェルスナビ(WealthNavi)をやめたほうがいいか考える5つのチェックポイント

不明な点は直接ウェルスナビに問い合わせて、その回答についても記載しています。

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

ウェルスナビ(WealthNavi)とは?概要を紹介

ウェルスナビは、長期・積立・分散投資を自動で実現するロボアドバイザーサービスで、世界約50カ国1万2,000銘柄に自動で分散投資できます。

ウェルスナビを使えば、資産配分の決定から発注・積立・投資銘柄の比率調整まですべての運用プロセスを自動化してくれます。運用手数料は預かり資産の1.1%(税込)となっており、2024年以降のNISA口座ではつみたて投資枠での預かり資産の手数料は無料です。

20代から50代の働く世代を中心に利用されており、スマートフォンやパソコンから手軽に資産運用を始められることが特徴です。

なお、ウェルスナビの方と新NISAについて対談しました。興味のある方は、ぜひこちらの動画もご覧ください。

ウェルスナビ(WealthNavi)はやめたほうがいいといわれる理由

「ウェルスナビはやめたほうがいい」といわれる理由には、いくつかのポイントがあります。ここでは、主な3つの理由について詳しく解説します。

- 手数料が高い

- ポートフォリオを調整できない

- 投資知識が定着しない

それぞれ詳しく見ていきましょう。

1. 手数料が高い

ウェルスナビの運用手数料は預かり資産に対して年率1.1%(税込)と設定されています。

たとえば、100万円を運用した場合、年間11,000円の手数料が発生することになります。とくに、資産額が大きくなるにつれて、手数料負担の差は大きくなるでしょう。

欧米の同様のロボアドバイザーサービスでは、0.4%の場合や手数料がかからないケースもあります。つまり、ウェルスナビは欧米のサービスと比較すると割高な水準といえるでしょう。

なお、3000万円を超える部分については、年率0.55%(税込)に引き下げられる優遇制度が設けられています。

2. ポートフォリオを調整できない

ウェルスナビでは、投資家自身が個別の銘柄選択や配分比率の詳細な調整ができない仕組みとなっています。

システムが自動的に選定した配分比率に従って運用されるため、投資家の個別の投資戦略や市場見通しを反映させられません。

自分で株や債券の比率を調整したいと思っても、操作できないということです。

投資経験を積んで自身の運用方針を持つようになった投資家にとって、自分でポートフォリオを調整できないことが大きな制約となるおそれがあります。

ポートフォリオを調整する大切さについては、以下の記事を参考にしてみてください。

3. 投資知識が定着しない

ウェルスナビは全自動の資産運用サービスであるため、投資家自身が投資の判断や意思決定を行う機会がほとんどありません。

投資に関する専門知識がなくても運用できることは利点ですが、その反面、投資の基本的な知識や経験を積む機会を逃してしまいます。

ロボアドバイザーが銘柄選定からリバランスまですべてを自動で行うため、投資家は市場の動向や投資判断のプロセスを学ぶ機会を得られません。

そのため、投資に関する理解が深まらず、自身で判断する能力が育たない恐れがあります。

とくに、将来的に自己判断で投資したいと考える方にとっては、知識やスキルの習得の機会を失うことになるでしょう。

ウェルスナビ(WealthNavi)はやめたほうがいいの?4つのメリットとは

ウェルスナビで投資を始めたいけど、どうしようか迷っている方もいるでしょう。ここでは気になるウェルスナビの4つのメリットを解説していきます。

- 6つの質問に答えるだけで投資プランが決定できる

- 金融商品を自動で選んでくれる

- ほったらかしで運用できる

- NISAが使える

ウェルスナビは投資初心者にとっては便利ですが、本当に手数料に合った分のサービスを受けられるのか一度検討してみましょう。

1.6つの質問に答えるだけで投資プランが決定できる

ウェルスナビは個人のリスク許容度に合わせるための6つの質問に答えるだけで、自動で投資プランを決定してくれます。

6つの質問内容は以下のとおりです。

- 年齢

- 年収

- 現在の保有資産

- 毎月の積立可能額

- 資産運用額

- もし暴落が起きたらどうするか

6つの質問それぞれ4〜7の選択項目から1つ選ぶだけで簡単に回答できるので、時間がない方でも手間なく始められるのではないでしょうか。

投資において自分のリスク許容度を知っておくことは大事なので、気になる方は無料診断を一度受けてみましょう。

2.金融商品を自動で選んでくれる

金融商品を自動で選んでくれるのは、投資をするハードルを下げてくれる便利なサービスと言えそうです。

特に投資未経験の場合、金融商品の特徴がわからなくて選ぶのが面倒だ、と感じる方が多いのではないでしょうか。

自分の投資プランに合った金融商品が決まれば、あとは投資するだけ。銘柄を選ぶ必要がない分、時短になります。

ただし、以下の10の銘柄しか選べない点には注意が必要です。

| 銘柄 | 資産クラス | 運用会社 |

|---|---|---|

| VTI | 米国株 | バンガード |

| IVV | 米国株 | ブラックロック |

| VEA | 日欧株 | バンガード |

| VWO | 新興国株 | バンガード |

| AGG | 債券(米国) | ブラックロック |

| IAGG | 債券(世界総合) | ブラックロック |

| TIP | 債券(米国) | ブラックロック |

| IAU | 金 | ブラックロック |

| GLD | 金 | ステート・ストリート |

| IYR | 不動産(米国) | ブラックロック |

さらに米国に偏って知らず知らず運用している可能性もあるので、しっかり地域(国)も分散して運用していきたい方は、投資信託を自分で選んで運用する方法もあります。

「投資ど素人で自分で銘柄選ぶの苦手だな…。」という方でも大丈夫。私のLINEに登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」を含めた豪華特典を「無料」でプレゼントしています。

ぜひ地域(国)をしっかり分散させて着実な資産形成につなげていきましょう。

3.ほったらかしで運用できる

ロボアドバイザーに運用を任せて、ほったらかしにできることは、ウェルスナビのメリットの一つと言えます。

自動化されたソフトウェアやアルゴリズムを使用して、投資や資産管理に関するアドバイスやサービスを提供する仕組みのこと。

さらに毎月自動で積立を設定して投資を継続できるサービスもあり、お金があるだけ使ってしまうタイプの人も、着実な資産形成ができる環境を整えられます。

4.NISAが使える

ウェルスナビではNISAが使えます。

実はロボアドバイザーを利用したとしてもNISAが使えない場合もあるので、よく確認してから検討すると良いでしょう。

| ロボアドバイザー (サービス名) | 運営会社 | 新NISA対応 |

|---|---|---|

| WealthNavi | ウェルスナビ | 〇 |

| 楽ラップ | 楽天証券 | × |

| SBIラップ | SBI証券 | × |

| THEO + docomo | NTTドコモ | × |

| 大和ファンドラップオンライン | 大和証券 | × |

日本の個人投資家向けの制度です。2014年に導入され、個人投資家の資産形成を促進し、株式や投資信託などの金融商品への投資を活性化することを目的としている。

新NISA制度の概要は、以下のとおりです。

| 新NISA(2024年~) | |

|---|---|

| 非課税投資枠 | つみたて投資枠:年120万円 成長投資枠:年240万円 年360万円 |

| 非課税投資限度額 | 1,800万円まで |

| 非課税期間 | 無期限 |

| 運用対象 | 【つみたて投資枠】 長期の積立・分散投資に適した一定の投資信託、ETF(上場投資信託) 【成長投資枠】 上場株式・投資信託等 ※整理・監理銘柄、信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等除外 |

通常、課税口座で投資信託等を売却すると、運用益に対して20.315%課税されます。しかしNISA口座を使うと運用益に対して非課税なので、手取りが多くなり非常にお得な制度なのです。

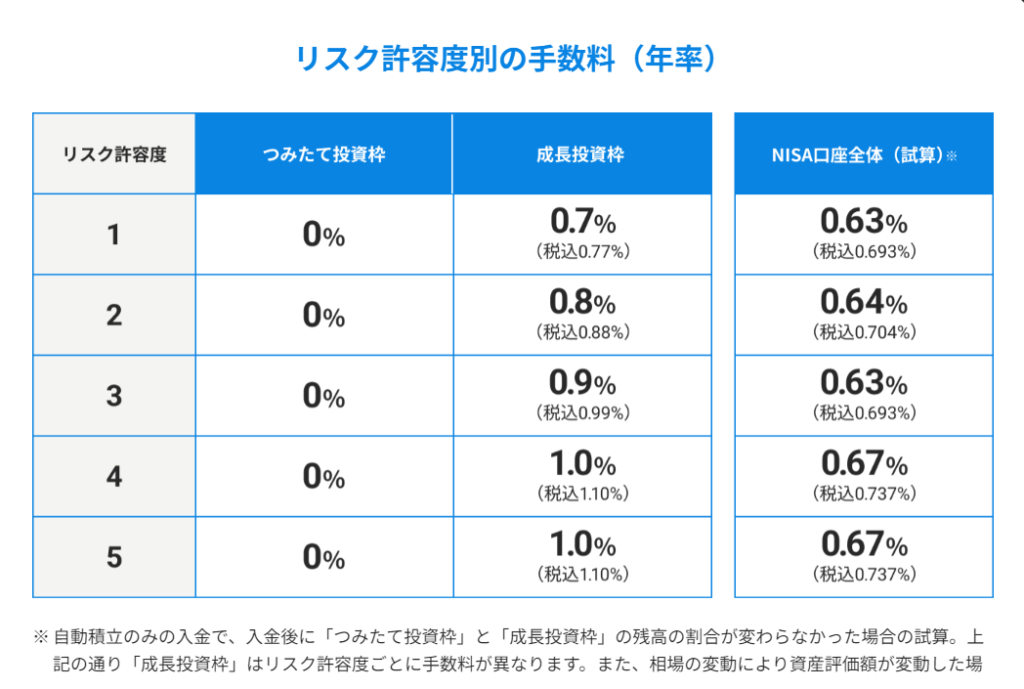

ウェルスナビの「おまかせNISA」を利用すると、NISA口座内でつみたて投資枠と成長投資枠の銘柄をリスク許容度に合わせて自動で投資が可能。

つみたて投資枠の銘柄にかかる手数料はゼロ。ただし成長投資枠にかかる手数料はリスク許容度が高い方ほどかかる傾向があります。

以下の図で確認しましょう。

ウェルスナビに問い合わせたところ、毎月の自動積立額を設定している人が、ボーナスなどまとまった資金を一括で投資したい場合は、その月だけ自動積立額を変更すれば良いとのこと。

銀行振込による入金は全額成長投資枠の銘柄に振り分けられ、その分手数料が多くなる傾向があるので注意しましょう。

ウェルスナビ(WealthNavi)をやめたほうがいいか考える5つのチェックポイント

ウェルスナビをしようか迷っている方は、以下の5つのチェックポイントに当てはまるかどうかで判断すると良いです。

- 1万円未満で投資を始めたいか

- 手数料1.1%が高いと感じるか

- 多くの国の債券に分散投資したいか

- 新興国株式のリスクに耐えられるか

- 金が投資対象になっても良いか

ウェルスナビ以外にも最適な投資はあります。5つのチェックポイントを確認してやめたほうが良いか判断していきましょう。

1.1万円未満で投資を始めたいか

1万円未満で投資をスタートしたい方は、ウェルスナビを利用できません。

毎月自動積立を設定した場合であっても、ウェルスナビを利用する場合は最低1万円から。

もし1万円を投資にまわさないで日々の生活費にあてることができれば、以下のようなできごとにお金を使うことで、今の人生を豊かに過ごせる場面もあるでしょう。

- 急に壊れた生活必需品

- 日々頑張っている自分(家族)へのご褒美

- 冠婚葬祭などで発生する費用

とはいえ、インフレによる物価の上昇や将来のお金に対する漠然とした不安を減らしていくためには、少額からでも投資を始める方が良いです。ネット証券なら100円から積立可能。

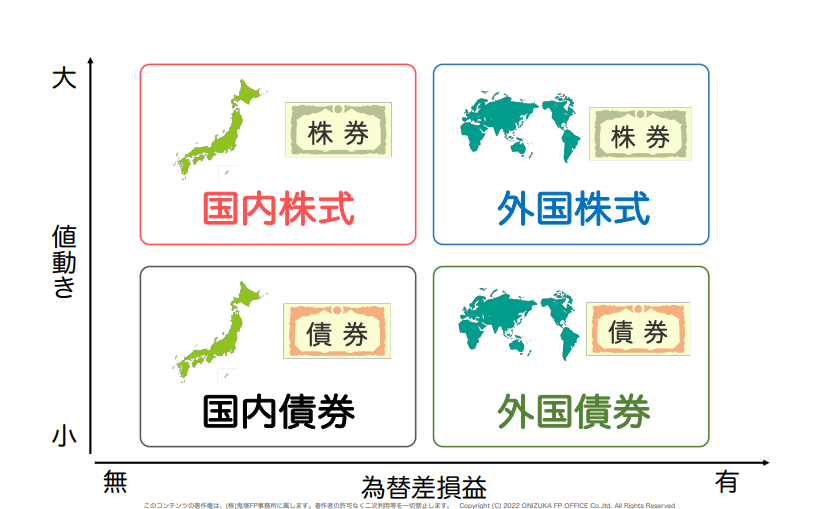

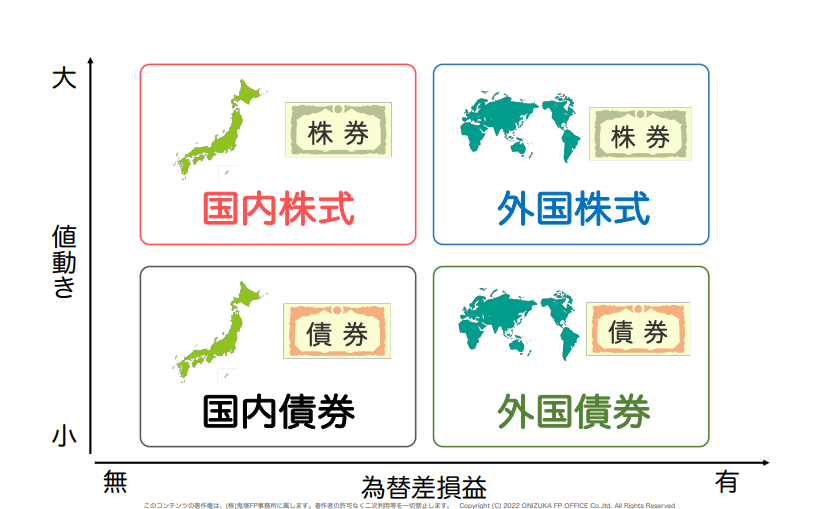

さらに、リスクを抑えるために4つの資産(国内株式、国内債券、海外株式、海外債券)に分散投資して長期で運用すると、年平均6%のリターンが得られたというデータもあります。

つまり4つの資産に分散投資したとしても、月400円から積立できるよ!

1万円以下の少額から試しに投資を始めてみたい、という方はネット証券を選ぶと良いでしょう。

「どの銘柄を選んだら4資産分散投資できるのかなんて、そんな難しいことわからない!」という方でも安心してください!私のLINEに登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」を含めた豪華特典を「無料」でプレゼントしています。

ぜひ私と一緒に、今から自分でできそうな金額からコツコツ着実な資産形成をしていきましょう。

2.手数料1.1%が高いと感じるか

1.1%の手数料が高いと感じる方は、ウェルスナビはやめたほうが良い、と言えます。

ウェルスナビがほったらかしで運用できるのは、運用を任せるロボットが以下の3つをしてくれるからです。

- 投資プランの決定

- 投資の実行

- リバランス

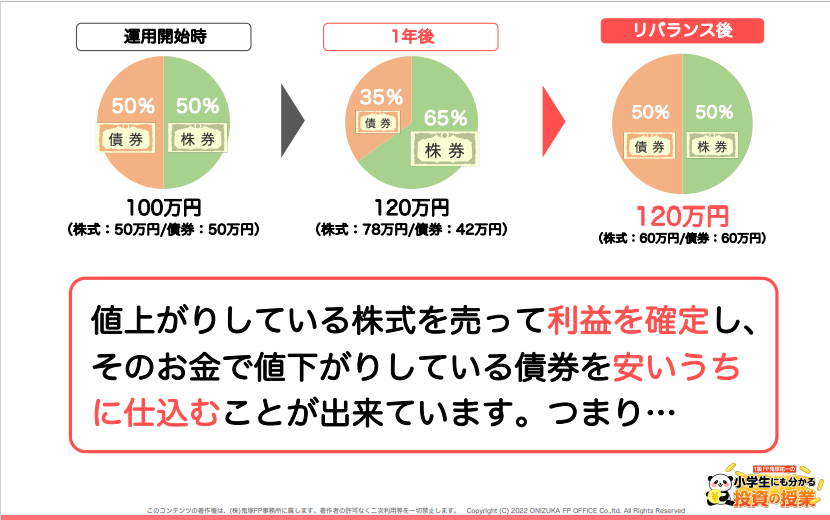

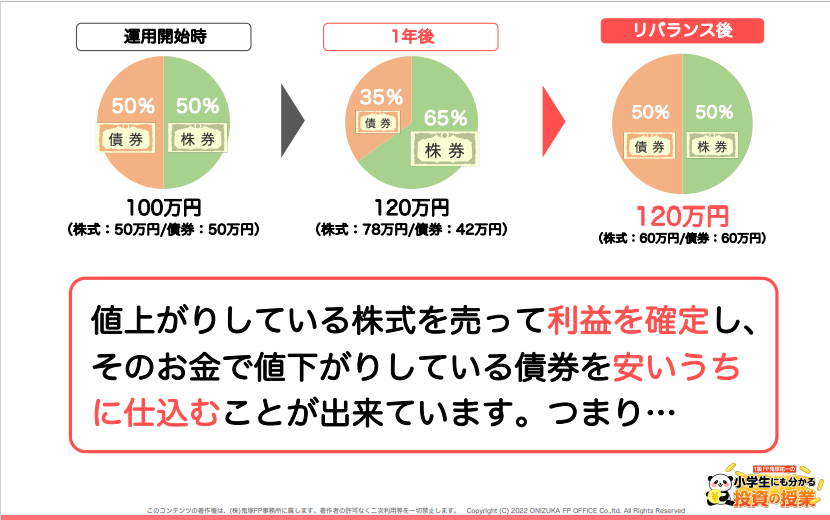

相場の変動等によって、徐々に保有銘柄の配分にズレが生じるために、このズレを元の比率に戻すこと。

特にリバランスは投資未経験者からすると、難しい専門用語が出てきて難しい、と感じる方もいますが、個別の投資信託銘柄を保有すると簡単にできます。

リスク許容度は人それぞれで資産配分の比率は異なりますが、投資で大きな失敗を避けるには運用成果の9割を決めると言われているので資産配分は重要なのです。

またリバランス代としてのウェルスナビに負担する手数料1.1%に加えて、資産運用会社に支払うETF保有コスト0.1%の支払いもあるので、実質の合計コストは1.2%台になる可能性があります。コストなるべく抑えたい方は、松井証券を利用すると良いでしょう。

さらに松井証券なら、無料で自動リバランスの機能を利用できます。

投資初心者なので、リバランスがよくわからなかった、という方は私の動画をあわせてご覧いただけると、理解がしやすいですよ。

3.多くの国の債券に分散投資したいか

リスク低減で着実な資産形成をしていきたいなら、債券も地域(国)分散させましょう。

実は投資信託で4つの資産(国内株式、国内債券、外国株式、外国債券)をうまく組み合わせることによって、リスク許容度に合わせた着実な資産形成につなげられます。

「自分で投資すると失敗しそうで不安…」という方は、私のLINEに登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」「知識ゼロから始めた28名の運用実績 71スライド」を含めた豪華特典を「無料」でプレゼントしています。

ぜひ私と一緒に自分の力で投資して、リスクを抑えた着実な資産形成にチャレンジしてみてください!

4.新興国株式のリスクに耐えられるか

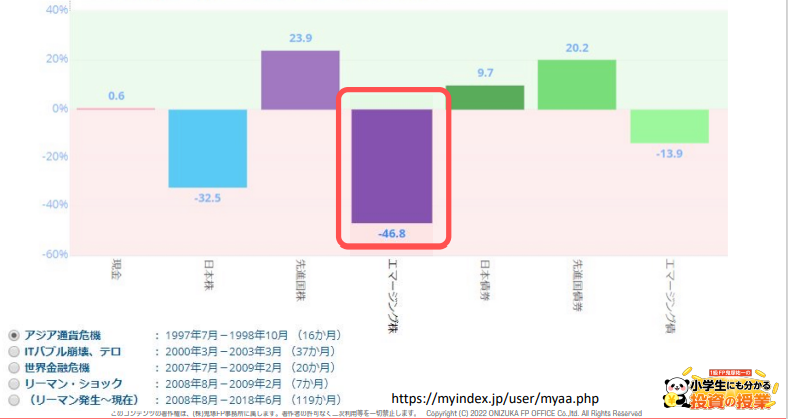

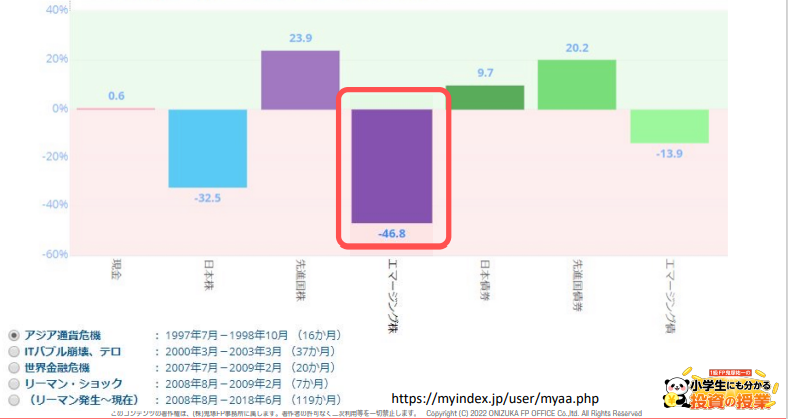

ウェルスナビに指定されている新興国株式は先進国株式と比べてリスクが高い傾向があります。たとえばアジア通貨危機では、約47%も値下がりしました。

一方で先進国株式は逆に値上がりしているのがわかりますよね。

相場の変動が激しい新興国株式が組み入れられているウェルスナビでは、値動きが気になってしまうこともあるでしょう。

先進国株式(外国株式)を含んだ4資産分散投資(国内株式、国内債券、外国株式、外国債券)では、ローリスク・ローリターンの債券割合を多くすることで、値動きが抑えられてリスク許容度に適した運用ができるのです。

ハイリスクな資産運用を避けるには新興国株式に投資するのはやめておき、個別の投資信託を選ぶのがかしこい選択。そのあたりを意識しつつ、投資にチャレンジしていきましょう。

5.金が投資対象になっても良いか

ウェルスナビでは、金に投資することも可能。有事の金とよく言われたりします。安全資産の一つで、金融危機が起きたときに価格が上昇する傾向があります。

しかし金は利息がつかない、というデメリットがあります。利息がつかないので、利息を再投資して長期でお金を雪だるま式に増やしていくような資産形成には向いていません。

もし株式や債券のような利息がつく金融商品に投資をすると、少ない元手を長期間運用することで、将来お金を増やせる可能性があります。通常リスクを抑えた運用をしてしまうと、リターンが期待できないことも。

しかし4つの資産(国内株式、国内債券、外国株式、外国債券)に分散投資して、長期運用した場合でも年平均6%のある程度高いリターンが得られた、というデータがあります。

もし長期で雪だるま式に貯蓄を増やしながらリスクを抑えた運用をしていきたい、という方は「株式」や「債券」を優先的に組み合わせて分散投資すると良いでしょう。

ウェルスナビ(WealthNavi)に向いている人・向いていない人の特徴

ここでは、ウェルスナビに向いている人と向いていない人の特徴について、それぞれ解説します。

- 向いている人の特徴:時間や手間をかけたくない

- 向いていない人の特徴:自分で投資判断をしたい

自分がどちらに当てはまるかを考えながら見ていきましょう。

● 向いている人の特徴:時間や手間をかけたくない

ウェルスナビは、投資の知識や経験が浅く、何から始めれば良いかわからない初心者に適しています。時間や手間をかけることなく投資に取り組みたい方にとって、ウェルスナビは相性が良いでしょう。

質問に答えるだけで個々の状況に最適化された投資プランを自動で提案してくれるため、投資判断に時間を割きたくない方におすすめです。

実際、アンケート調査では満足度93%という高い満足度を示しており、運用の手軽さと実績の高さが評価されています。

● 向いていない人の特徴:自分で投資判断をしたい

自分で積極的に投資判断をしたい方にとって、ウェルスナビの全自動運用は制約になりかねません。

自身でポートフォリオを組んでリバランスできる方であれば、ロボアドバイザーに手数料を支払う必要性は低いといえます。

また、投資初心者の方であっても投資スキルを身に付けたい場合は、ロボアドバイザーに頼らずに資産を運用することをおすすめします。

ウェルスナビ(WealthNavi)に関するよくある質問

最後に、ウェルスナビに関する主な疑問について、それぞれ回答していきます。

- ウェルスナビの実績は?

- ウェルスナビの評判は?

ぜひ参考にしてみてください。

1. ウェルスナビの実績は?

2016年1月19日~2025年1月末時点における9年間の運用実績は、以下のとおりです。

| リスク許容度 | 運用実績(手数料控除後) |

|---|---|

| 1 | 約1.5倍 |

| 2 | 約1.7倍 |

| 3 | 約1.9倍 |

| 4 | 約2.1倍 |

| 5 | 約2.1倍 |

この実績は、初回に100万円を投資し、その後毎月3万円をつみたて投資した場合の数値です。

「リスク許容度3」の一般的な投資スタイルでも1.9倍となっており、十分成果が出ていることがわかるでしょう。他社のロボアドバイザーと比較しても、ウェルスナビは優れた実績を残しています。

加えて、2年以上運用している利用者の90%以上がプラスとなっており、93%の顧客が満足と答えています。

ただし、運用開始時期や市場環境によって実績は大きく変わり、短期的にはマイナスになる場合もあることを押さえておきましょう。

2. ウェルスナビの評判は?

Yahoo!JAPANファイナンスに寄せられているウェルスナビの口コミ・評判データをまとめると、全体評価は5点満点中3.5点です。

主なメリットとして、投資初心者でも使いやすい自動運用システムや安定した長期運用の実現・アプリの使いやすさが挙げられています。とくに、投資知識がなくてもリスク許容度を選ぶだけで運用できる手軽さが評価されています。

一方、デメリットとして最も多く指摘されているのが手数料の高さです。ただし、長期運用で実績を出している利用者からは、手数料に見合うサービスという評価も見られます。

実際に、5~7年の長期運用者からは50~80%程度の利回りを達成したという報告があります。

2024年からは新NISAにも対応し、とくに投資初心者や自動運用を求める投資家から、長期・分散投資の手段として支持されているといえるでしょう。

リバランスが自分でできるならウェルスナビ(WealthNavi)はやめたほうがいい

リバランス(資産配分の比率を元に戻すこと)が自分で実行できる方にとっては、ウェルスナビに支払う手数料1.1%(実質約1.2%台)の手数料は高いと感じる方もいるのではないでしょうか。

投資初心者でも簡単にリスクを抑えた分散投資とリバランスができるのが「投資信託」なのです。

もっと投資のことに知りたい、という方は私のLINEに登録すると簡単に分散投資とリバランスが実行できる豪華特典を「無料」でプレゼントしています。

誰でもわかりやすく投資について理解ができるように解説していますので、ぜひ私と一緒に投資信託でリスクを抑えた着実な資産形成をしていきましょう!