「円安・インフレの状況で、外貨建て保険って実際どうなの?」

「そもそも外貨保険って何?」

「今のタイミングで本当にやるべき?」

そのようなお悩みに答えていきます。

この記事にたどり着いたということは「円建て保険よりも利回りの良い外貨建ての保険の方がお金を増やせそう」と考えている方がほとんどでしょう。

しかし、もし身内の不幸の際に受け取れるはずの死亡保障が、為替の影響を受けてしまう外貨建て保険は、想定していた金額が受け取れないリスクもあります。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- 外貨建て保険は今入るべき?後悔しないために主な2つ金融商品について知ろう

- 今後の為替の予測は難しい!外貨建て保険に入るべきか考える4つのポイント

- 【比較してみた】外貨建て保険と新NISA制度を使って投資信託を25年運用!今後お金を貯められるのは

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

外貨建て保険は今入るべき?後悔しないために主な2つ金融商品について知ろう

円建て保険よりも外貨建て保険で円安・ドル高に期待してお金を増やしたい、と考えている方は主な金融商品についての概要を簡単に理解しておくと良いでしょう。

- 外貨建て保険

- 外貨建て個人年金保険

- 知っておいたほうが良い「外貨建て保険」の運用先とは

この記事を参考に外貨建て保険に今入るべきか、検討してみてください。

外貨建て終身保険

外貨建て終身保険は、保険の一種であり、主に外国通貨で契約される終身保険です。保険料や給付が外貨で設定され、将来の給付や保険金は外貨で支払われるのが特徴の一つ。

終身保険には原則として以下の3つの特徴があります。

- 一生涯の死亡保障

- 更新不要

- 保険料は一定

ただし「外貨建て」なので、為替の変動に応じて死亡保障の給付金額や毎月支払う保険料が変わる可能性があります。

たとえばドル建て終身保険の場合、円安・ドル高のときに、死亡保障の際に支払われる給付金額が増えるのと同時に、毎月支払う保険料の金額も増えてしまうので注意しましょう。

保険料の「一時払い(保険料を一括で支払う)」を選択している方は、円高・ドル安のときに仕込んで、円安・ドル高のときにリターンを期待する方法もあります。

忙しいサラリーマンや主婦の方は「ほったらかし」で運用できるスタイルを選択した方が良いでしょう。

外貨建て個人年金保険

外貨建て個人年金保険とは米ドルやユーロといった外貨で保険料を払い込み、原則として積み立てた保険料の総額に応じて、以下の3つを外貨で受け取る保険のことです。

- 年金

- 死亡給付金

- 解約返戻金

簡単にいうと、公的年金の上乗せ部分の資産形成を考えている方向けの金融商品のことだよ。

外貨建て保険の場合と同様で、たとえばドル建てで保険料を積み立てているとき、円安・ドル高であれば年金や死亡給付金の金額が増える一方で、毎月支払う保険料の金額も増えてしまうことも。

さらに保険と投資の2つ機能を備えている金融商品なので、目に見えづらい高い手数料がかかることもあり、その分手取りが少なくなる傾向があります。

老後のための資産形成で「公的年金」の上乗せ部分を意識している方は、NISA制度を使って着実な資産形成をする方法も選択肢の一つに入れましょう。

ちなみに私のLINEに登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」を含めた豪華特典を「無料」でプレゼントしています。ぜひお受け取りください。

知っておいたほうが良い「外貨建て保険」の運用先

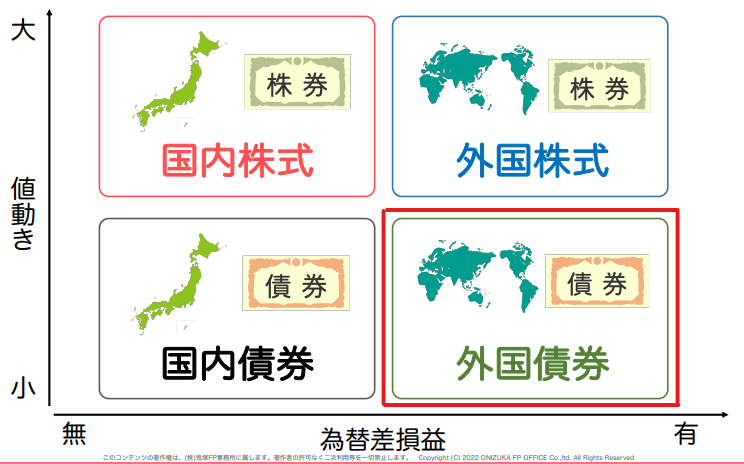

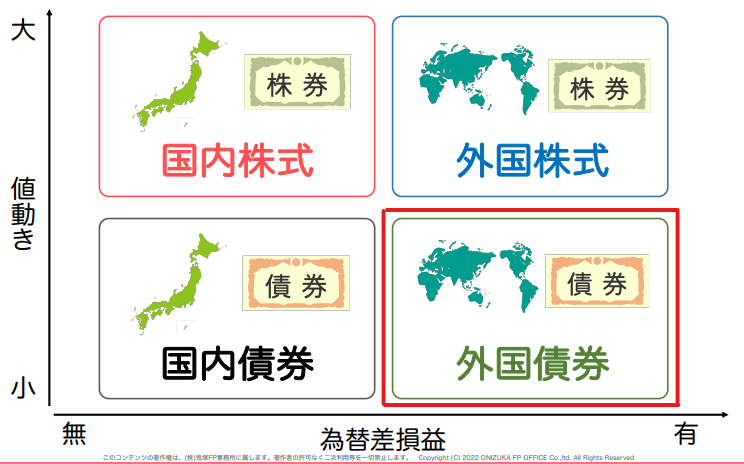

外貨建て終身保険と外貨建て個人年金保険のような「外貨建て保険」は、外国の債券で運用されています。

円を保有しているよりも米ドルのような利率の高い外貨で保有したほうが、利息がつくことでお金を増やしやすいからですね。

| 通貨 | 金利(2024年1月時点) |

|---|---|

| 日本円 | 0.65% |

| 米ドル | 4.16% |

| 豪ドル | 4.29% |

外貨建て保険は外国の債券で運用しているため、為替リスクは避けられません。

なお債券はローリスク・ローリターンの金融商品なので、ハイリスク・ハイリターンである「株式」に分散させるとミドルリスク・ミドルリターンの着実な資産形成を目指せますよ。

1つの国だけではなくできる限り多くの国に分散投資して、着実な資産形成をしていきましょう!

今後の為替の予測は難しい!外貨建て保険に入るべきか考える4つのポイント

為替の変動リスクがある外貨建て保険は「儲かりそう」と考えて簡単に手を出してしまうと、円高・ドル安になったときに痛い目に合うこともあります。

そこで、この記事では自分が本当に外貨建て保険に入っても良いか考える、以下の4つのポイントについて解説していきます。

- 高い手数料を許容できるかどうか

- ハイリターンは期待できない

- 途中で積立額の変更・停止ができない

- 亡くなるときに円高・ドル安だとしても許容できるか

1つずつみていきましょう。

1.高い手数料を許容できるかどうか

外貨建て保険は「保険」と「投資」の2つの機能を備えた金融商品であるため「保険関係費用」に大きな手数料がかかっています。

外貨建て保険のコストは目に見えづらいことが多く、実際にどのくらいの手数料がかかっているのかは、解約時にしかわからない場合が多いのです。もし外貨建て保険を検討している方は、シミュレーションを入念に行うようにしましょう。

公的保険と公的年金を主軸において、足りないものは「民間保険」と「投資」に分けて考えると費用を抑えられます。

手数料をかけてでも楽に運用したい方は、自分で投資信託を運用すると、外貨建て保険にかかる高い手数料を抑えられます。さらに1年に1回のタスクをこなすだけで基本的にはほったらかし。

私のLINEに登録すると「年代別コスパ最強保険:20代、30代、40代、50代、60代 100スライド」「初心者が買うべき投資信託4選 徹底解説72スライド」を含めた豪華特典を「無料」でプレゼントしています。

コストが抑えられると将来必要なお金を準備しやすくなるので、ぜひ活用してください。

2.高いリターンを期待できるか

外貨建て保険は「外国債券」で運用されているので、ハイリターンは期待できません。

たとえば投資信託で分散投資をすると、複数銘柄に分散できるだけでなく、簡単に4つの資産(国内株式、国内債券、海外株式、海外債券)に分散投資ができるのでおすすめです。

一般的にはリスクを抑えた運用をしていると、リターンも抑えられてしまう傾向があります。しかし4資産分散投資で長期運用を行うと、相場の変動を抑えたうえで年平均6%のリターンが得られた、というデータも。

ある程度高いリターンを期待しながら、着実な資産形成をしたい方はぜひ「投資信託」で4資産分散投資して運用するようにしましょう。

3.途中で積立額の変更・停止ができなくても大丈夫か

外貨建て保険で保険料を積み立ててしまうと、途中で積立額の変更・停止ができない場合が多いので、注意です。

積立額の変更・停止ができないと、もしコロナのような感染症が流行した影響で月の収入が減ってしまった場合、日々の生活に支障が出てしまう恐れがあります。

さらにボーナスなどの臨時収入が発生した際に、一括で入金できるような環境がないと、お金が増えるスピードを速くして、目標金額到達までの期間を早められないでしょう。

とはいえ外貨建て保険によっては、減額や停止の対応をしてくれるサービスもあります。しかし減額した分の解約手数料がかかったり、保険料の積立を停止した分、将来必要な保障に対する給付金の額が減ってしまったりすることもあるので、あらかじめ確認しておくと良いでしょう。

もし「積立額の変更・停止ができないのが不便だ…」という方はネット証券で口座を開いて投資信託を自分で運用すると、以下のような環境を整えられます。

- 自分の銀行口座から自動でネット証券口座に入金

- ネット証券口座から自動で投資信託を買い付け

- 毎月の投資金額の変更や停止が自由自在

- ボーナス一括入金ができる

さらに私の動画をあわせて視聴していただけると、見終わるころにネット証券口座の開設があっという間に完了しています。ぜひ私と一緒に投資にチャレンジしていきましょう。

4.亡くなるときに円高・ドル安だとしても許容できるか

死亡保障を受けたいために為替の影響を受けてしまう外貨建て保険を選択してしまうと、亡くなるときに円高・ドル安になっていたとしたら、想定していた金額が受け取れない可能性があります。

元本割れが起こってしまう原因として、外貨建て保険の手数料や為替の変動、債券価格の変動などがあげられます。

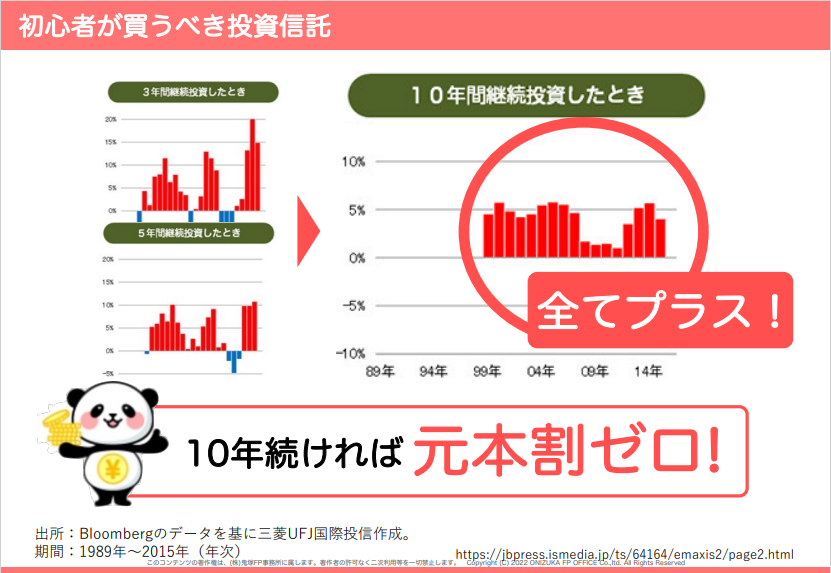

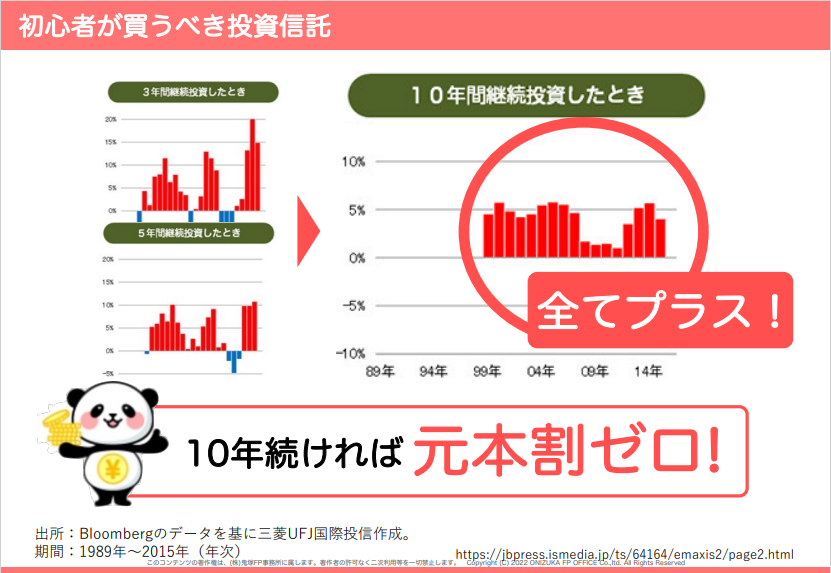

効率よく資産形成をしつつ、死亡保障もきちんと得たい場合は、個別投資信託を4資産分散投資(国内株式、国内債券、海外株式、海外債券)で10年以上長期運用を行うと良いでしょう。

必要な保障額は掛け捨ての保険で確保するのが合理的、掛け捨てタイプの金融商品を選ぶと、1,000円〜2,000円台で準備できる場合も。

すると以下のように着実な資産形成につながります。

私のLINEに登録すると「年代別コスパ最強保険:20代、30代、40代、50代、60代 100スライド」を含めた豪華特典を「無料」でプレゼントしています。

保険にかかる費用が抑えられれば、その分投資にまわせるお金も増えるので、ぜひ参考にしてみてください。

【比較してみた】外貨建て保険と新NISA制度を使って投資信託を25年運用!今後お金を貯められるのは

「将来必要なお金を貯められるのに、本当に外貨建て保険は適切なの?」と疑問に思われている方もいるでしょう。ここでは、2つのパターンに分けて25年間長期運用をすると、どうなるのか比較してみました。

- 外貨建て保険の場合

- 新NISA制度を使って投資信託を運用した場合

外貨建て保険にこだわらなくてもお金を貯める手段は他にもあります。ぜひこの記事を参考に自分の選択肢を広げてみてください。

外貨建て保険の場合

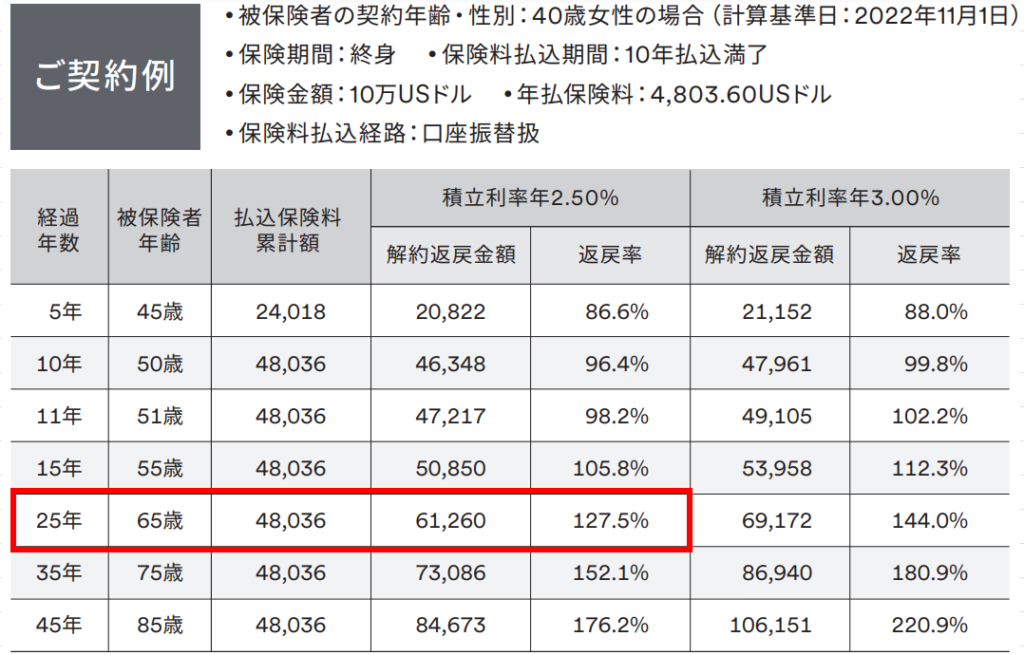

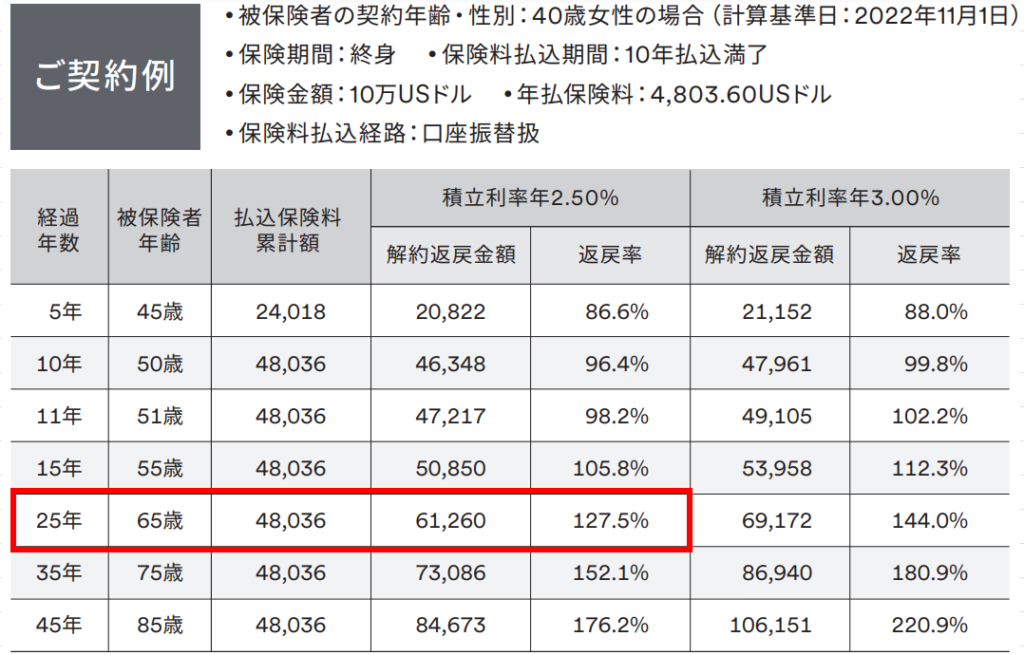

11月17日時点のオリコンで発表されている外貨建て保険ランキング1位の「メットライフ生命/ドル建終身保険ドルスマートS」を25年間運用した場合をシミュレーション。(参考)

契約締結前書面(11月17日時点)によると、最低積立利率2.5%となっています。以下のようにシミュレーション結果も出ています。

1ドル=150円とすると、払込保険料累計額が約720万円(48,036米ドル)なのに対して約919万円(61,260米ドル)に増えているのがわかりますよね。

とはいえ外貨建て保険はコストが高い金融商品なので、実際どのくらい手数料が取られているのか、普通に年利2.5%の金融商品で運用した場合とシミュレーションして比較してみましょう。

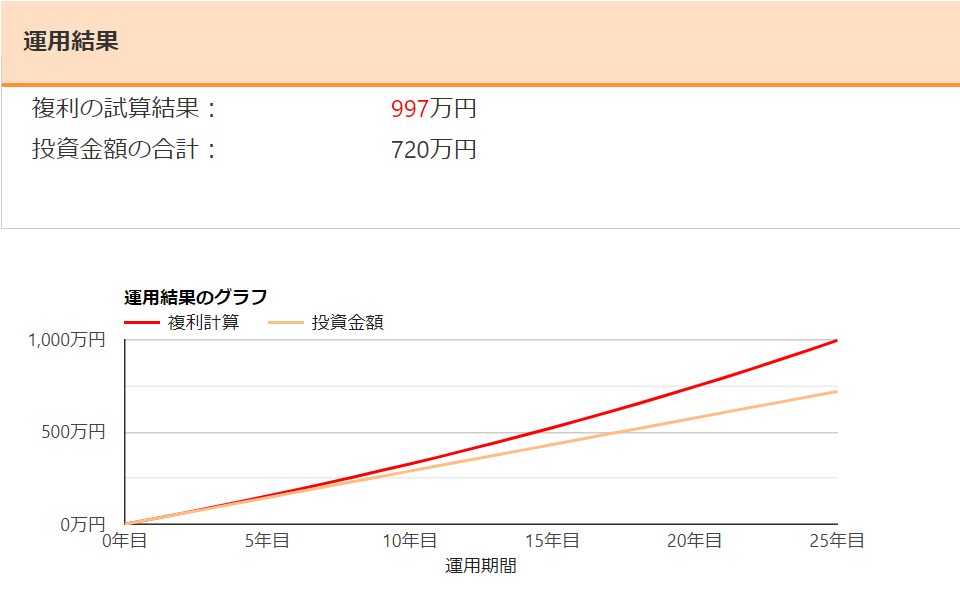

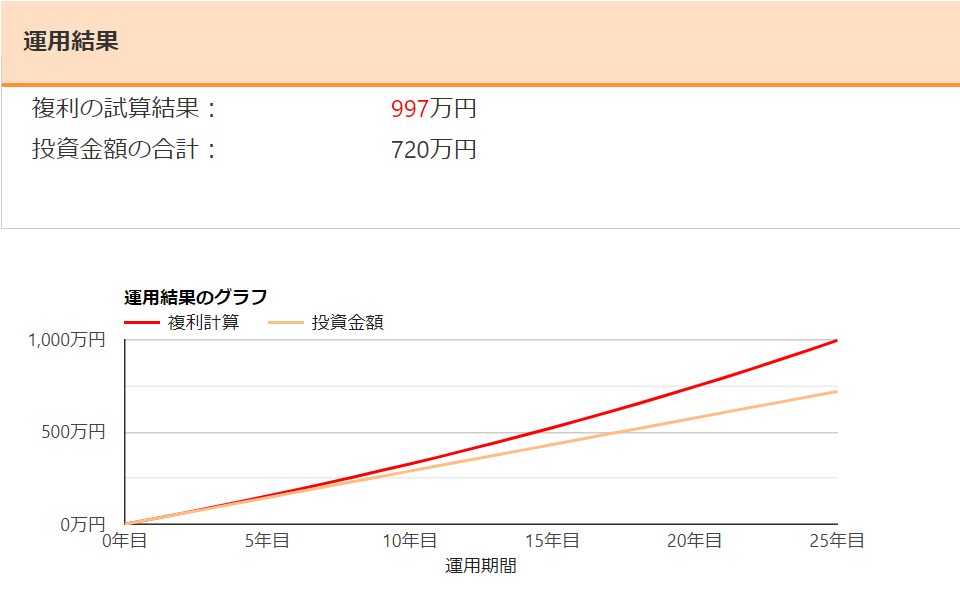

毎月2.4万円を積み立てれば、25年後の累計額は720万円になるので、以下のように年利2.5%で試算してみました。

書面でのシミュレーションでは919万円だったのに対し、997万円にお金が増えました。つまり、外貨建て保険で積み立てると、997万円-919万円=78万円も手数料として取られているわけです。

お金を増やす目的であれば、外貨建て保険よりも投資信託を選択したほうが効率良いので、次のシミュレーションをみていきましょう。

新NISA制度を使って投資信託を運用した場合

新NISAを使って、自分で投資信託を運用すると着実な資産形成ができるだけではなく、手元にお金が残りやすくなるでしょう。

通常、株式等を運用して売却すると、運用益に対して20.315%の税金がかかるところ、NISAを使えば非課税になる非常にお得な制度なのです。

| 旧NISA(2023年まで) | 新NISA(2024年~) | |

|---|---|---|

| 非課税投資枠 | つみたてNISA:年40万円まで 一般NISA:年120万円まで | つみたて投資枠:年120万円 成長投資枠:年240万円 年360万円 |

| 非課税投資限度額 | つみたてNISA:800万円まで 一般NISA:600万円まで | 1,800万円まで |

| 非課税期間 | つみたてNISA:20年 一般NISA:5年 | 無期限 |

| 運用対象 | 【つみたてNISA】 長期の積立・分散投資に適した一定の投資信託、ETF(上場投資信託) 【一般NISA】 ・株式投資信託 ・国内・海外上場株式 ・国内・海外ETF ・ETN(上場投資証券) ・国内・海外REIT ・新株予約権付社債(ワラント債) | つみたて投資枠】 長期の積立・分散投資に適した一定の投資信託、ETF(上場投資信託) 【成長投資枠】 上場株式・投資信託等 ※整理・監理銘柄、信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等除外 |

毎月2.4万円を、投資信託で4つの資産(国内株式、国内債券、海外株式、海外債券)に分散投資して、年利6%で25年長期運用すると以下のようになりました。

911万円(1631万円-720万円)も運用益が出ています。

NISA口座内では非課税なので、911万円まるっと残せたうえに、面倒な確定申告も必要ありません!

死亡保障をつけたい理由で外貨建て保険を選んでいる方は、1,000万円くらいの保障を月額1,000円~2,000円の掛け捨て保険で準備できます。なおタバコを吸わない人は、保険料が割引されるケースもあります。

やはり「保険」と「投資」は分けてしまった方が、将来のお金の貯まりやすさが段違い。

ちなみにコスパの良い保険で保険料を抑えられるなら「投資に挑戦してみたい」という方は、私のLINEに登録すると、超有料特典を「無料」でプレゼントしています。

投資信託でリスクを抑えた着実な資産形成をすることで、外貨建て保険よりも効率良く、将来のためのお金を貯蓄していきましょう!