「株取引の大損で立ち直れない、立ち直る方法を知りたい!」

「株で全て失った悲惨な状況はどうすれば良いのだろう?」

「もう仕事が手につかない」

そのような悩みや不安を抱えていませんか。

本業以外にも副収入を得ようとして株式投資に挑戦。しかし、株式だけに投資をしてしまうとハイリスク・ハイリターンなので、金融危機などの暴落時に約60%の資金が目減りすることもあるでしょう。

もし株式投資で損をしてしまった、という経験がある方は4つの資産(国内株式、国内債券、海外株式、海外債券)に分散投資すると、リスクを抑えた着実な資産形成につながります。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- 株式投資で大損して立ち直れない3つのパターン

- 失敗を活かすための4つの対策

- 着実な資産形成につなげる投資信託とは

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

株式投資で大損して立ち直れない3つのパターン

投資初心者がリスクの高い株式に投資をすると、難しいといえるでしょう。ここでは株式投資をしたことで資金が目減りして立ち直れなくなる以下の3つのパターンについて解説していきます。

- 短期投資をしているから

- 株式投資が自分のリスク許容度に合っていなかったから

- 銘柄選びや分析に時間をかけていたから

ぜひこの記事を参考に、自分のリスク許容度に合った投資を意識しましょう。

1.短期投資をしているから

結論、短期投資で利益を出すことは極めて難しいと言えるでしょう。

大損をくらってしまうと自分は投資しない方が良いのかなぁ、と考える方もいますが、実は短期の投資スタイルが合っていなかっただけかもしれません。

短期の投資スタイルは、感情をコントロールする必要があります。感情に関係する脳の部位は以下の2つ。

| 動物脳(大脳辺縁系) | 古くからある脳。外部から自分の身を守るのを最優先に動く無意識かつ反応スピードが早い。 |

| 人間脳(大脳新皮質) | 理性で動く脳。意識的で反応スピードが遅い。 |

「損」に対する動物脳の方が反応スピードが早いので、適切な取引ができない場合があります。

たとえば相場が悪いとき「損するかもしれない」と思って株を購入できない反面、相場が良いとき「利益が出るかもしれない」と思って高い値で買ってしまう傾向があります。

一方、長期投資であれば短期的な相場の動きは気にしなくても良いので、忙しいサラリーマンや主婦の方でも取り組みやすい投資スタイルです。

感情をコントロールするのが苦手な場合は長期投資を意識しましょう。

2.株式投資が自分のリスク許容度に合っていなかったから

株価が少しでも動いただけで不安になる、という方は株式投資が自分のリスク許容度に合っていない可能性があります。

個人や投資家がどれだけのリスクを受け入れることができるか、または望むかを示す指標です。

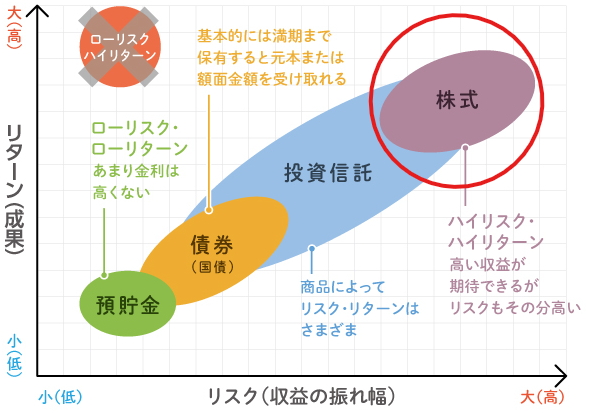

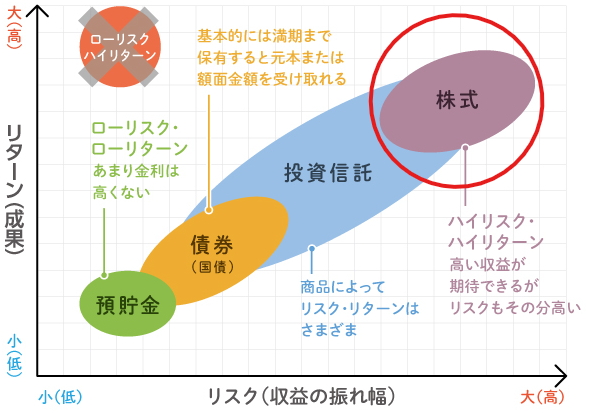

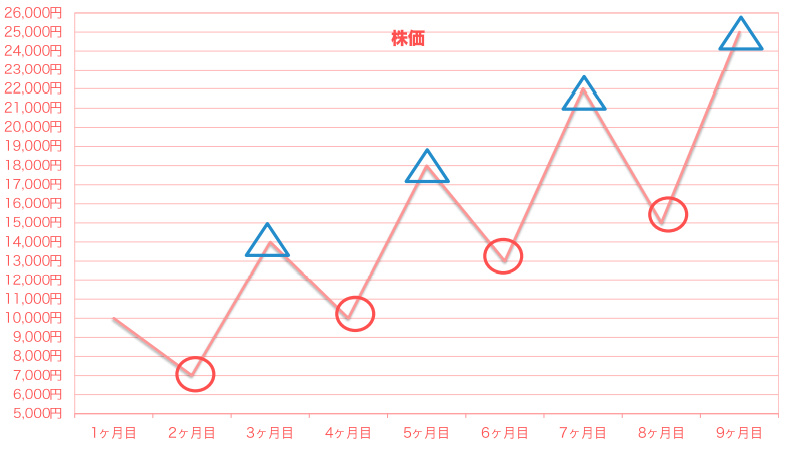

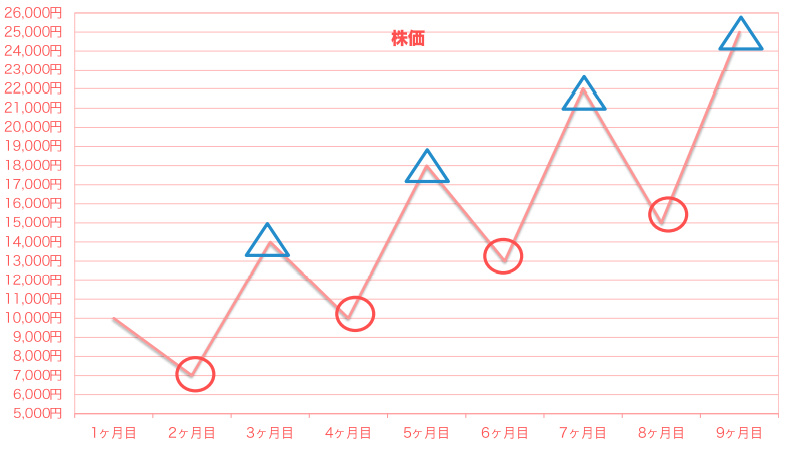

株式投資はハイリスク・ハイリターンです。以下の図をみていきましょう。

特に投資初心者の方は、リスク許容度が低い傾向があります。以下のように相場の変動に耐えられる方は少ないのではないでしょうか。

おはぎゃーです

— 世界の底辺で愛を叫んだケモノ🐗 (@oumauma3) September 13, 2022

個別株は大損切り確定

ETFも壊滅的ダメージ

ちょっと立ち直れないレベル

はー、働くか

リスクを抑えるには、株式だけではなく債券に分散投資すると良いでしょう。

さらに投資先を投資信託にすると、投資未経験でも分散投資が簡単なのに加えて、リスク許容度に合わせてカスタマイズできます。

3.銘柄選びや分析に時間をかけていたから

銘柄選びに時間をかければ報われるかというと、そうとも限らないようです。感情的になり冷静な取引ができなくなってしまうこともあるでしょう。

ありがとうございます。

— よいとれ/短期スインガー&IPO (@yoi_trader) July 26, 2023

何度も損切せず大損食らってるのに、今回も同じ繰り返しです。しかも僅かな損失を受け入れられず、連日浅めのナンピン繰り返して傷口を広げる始末です。更には、それを取り返したい一心で感情的になってまさに負の連鎖です。

株はやはりメンタル重要ですね😅

8月頑張ります!

特に短期で個別株(株式投資)に集中投資している場合、損失を確定しないで放置をしていると、会社が倒産してしまったときに、保有している株券は紙切れ(無価値)になる危険性があります。

銘柄選びや分析に時間をかけたくない方は、投資信託に投資をすると一つの商品を購入するだけで、多くの銘柄に分散して投資できるのでリスクを抑えられるでしょう。

さらにプロが運用してくれるので、手間暇がかからず楽チン、浮いた時間で趣味などを満喫できますよ。

普段仕事が忙しいサラリーマン、毎日の家事に追われている主婦の方は、個別株投資(株式投資)よりも時間をかけない投資信託で、楽に資産運用していきましょう。

なお、私のLINEに登録すると「知識ゼロから始めた28名の運用実績 71スライド」を含めた豪華特典を「無料」でプレゼントしています。私自身も基本的にほったらかしで投資に時間も手間もかけていませんので、ぜひ投資信託で着実な資産形成をしていきましょう!

大損して立ち直れないなら株式だけに集中投資をするな!失敗を活かすための4つの対策

株式投資で立ち直れなくなるくらい失敗してしまったなら、投資の基本「長期・積立・分散」でリスクを抑えていきましょう。

ここでは、株式投資の失敗を活かすための5つの対策を以下のとおり解説していきます。

- 4つの資産に分散投資する

- 10年以上長期投資する

- 1年に1回リバランスする

- ドルコスト平均法を活用する

1つずつ詳しく解説していきます。

1.4つの資産に分散投資する

リスクを抑えるには、4つの資産(国内株式、国内債券、外国株式、外国債券)に分散投資すると良いでしょう。

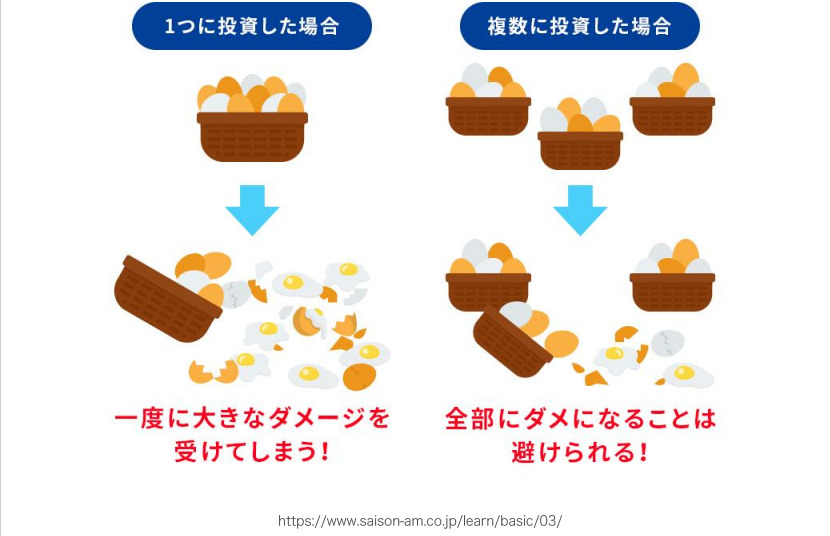

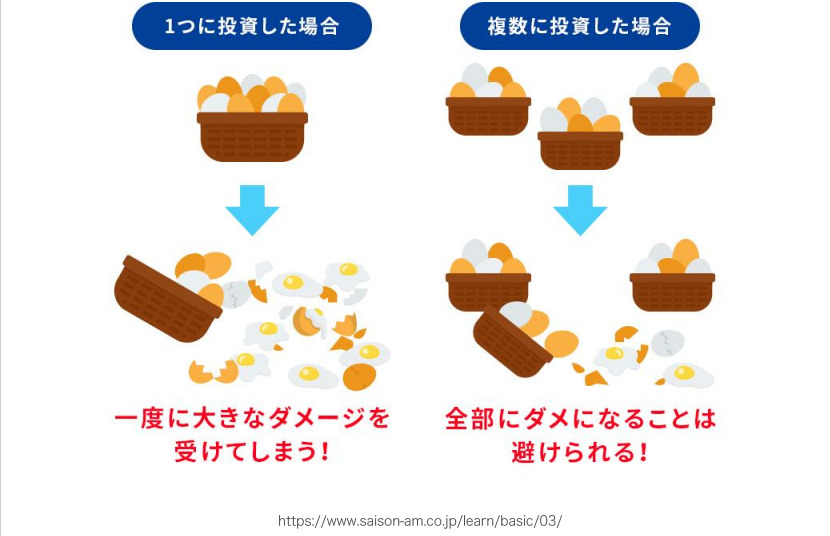

投資の格言に「卵を一つのかごに盛るな」という言葉があります。

1つの銘柄に集中して投資をすると、その銘柄が暴落したら大ダメージを受けてしまいます。一方複数の銘柄に分散させると1つの銘柄が暴落してもダメージを抑えられます。以下の図をみていきましょう。

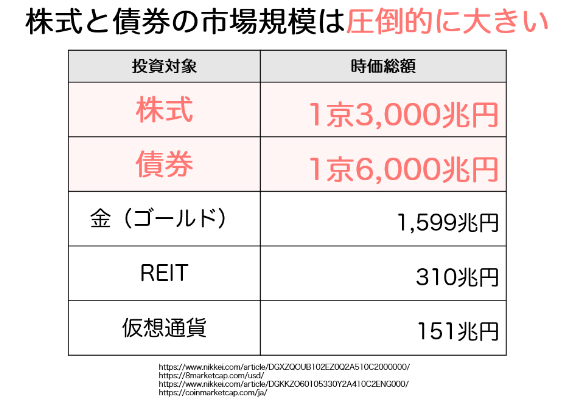

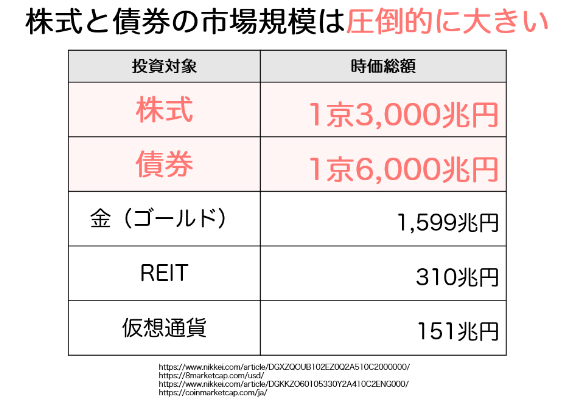

このように、投資の考え方も卵をカゴに盛るのと同様、複数の資産クラスに分散させることで大きなダメージを受けるリスクを下げられます。どの資産クラスに分散させるか迷っている方は、市場規模で判断すると良いでしょう。

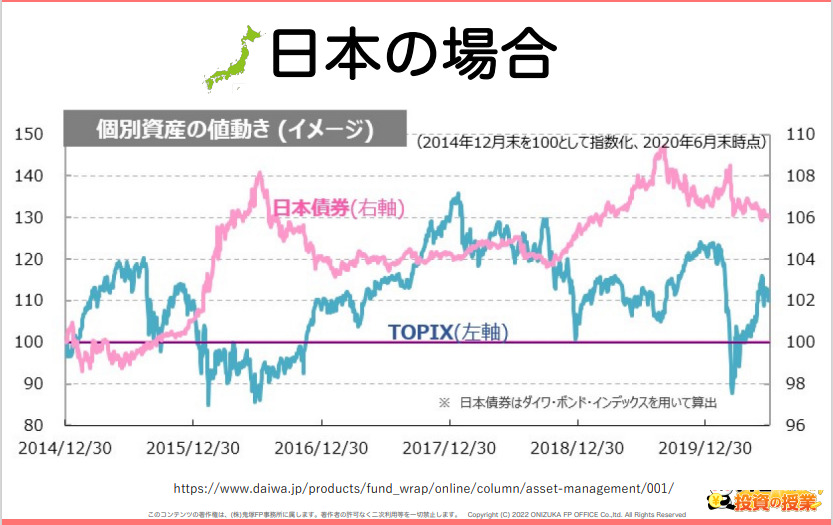

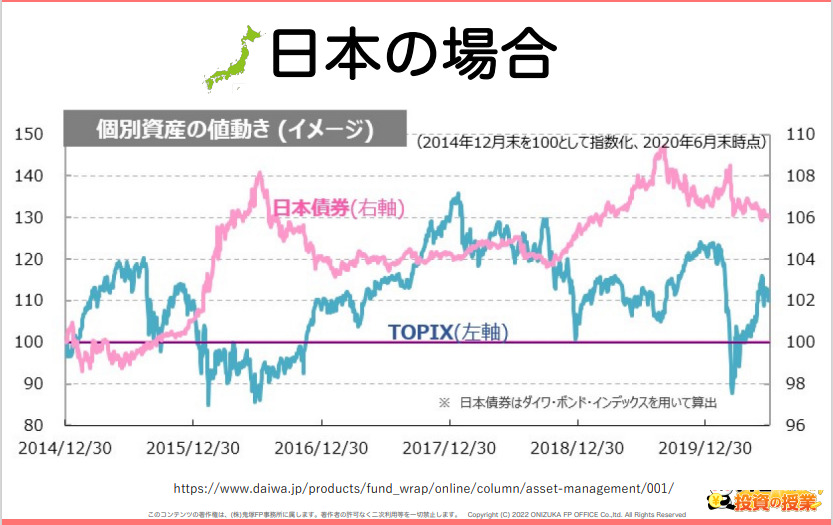

「株式」が上がれば「債券」が下がり「債券」が上がれば「株式」が下がる傾向があります。

もしそのときに「株式」と「債券」の両方を保有していれば、資産全体の値動きが安定的になるでしょう。国内株式と国内債券の過去の値動きを表したグラフがこちらです。

なお株式と債券だけでなく国内と海外にも投資先を分散すると、よりリスクをコントロールしやすくなります。

4つの資産の割合は、人それぞれのリスク許容度によって異なります。

1つの目安として、年金の運用に使われている資産配分のように4つの資産を25%ずつ保有する方法もあります。

投資未経験の方は、4資産分散投資で資産形成していきましょう。

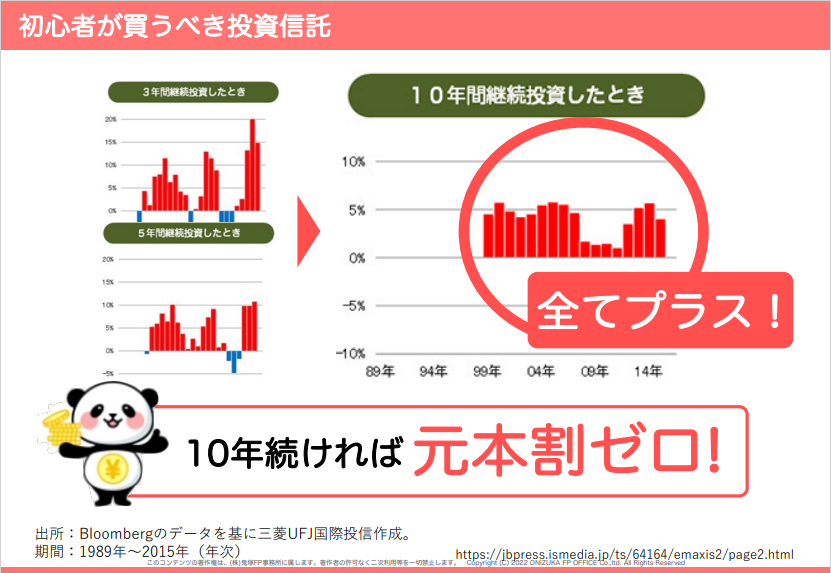

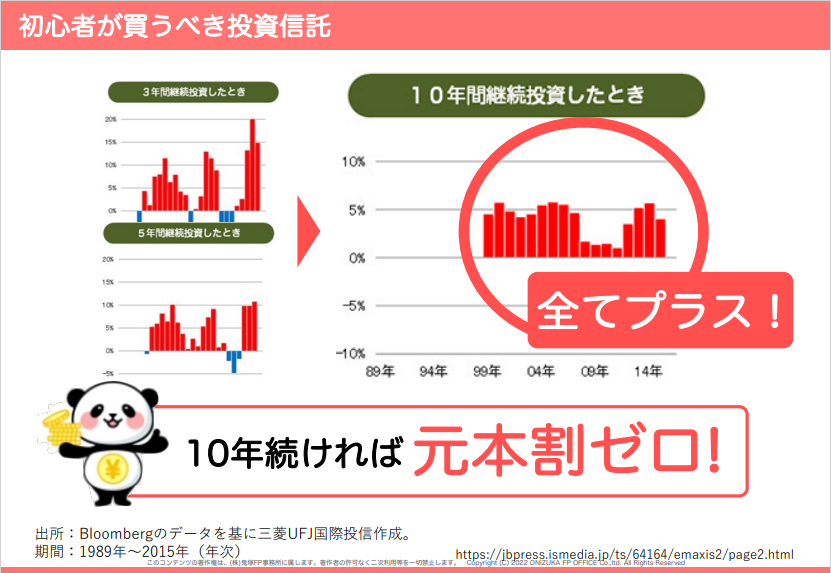

2.10年以上長期投資をする

リスクを抑えるための4つの資産(国内株式、国内債券、海外株式、海外債券)に分散させて10年以上長期で運用した場合のリターンがこちら。

長期運用すると複利の効果を活かせますよ。

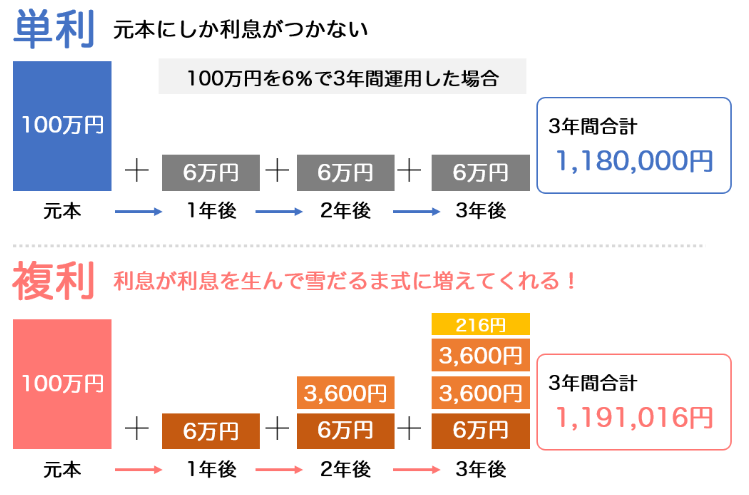

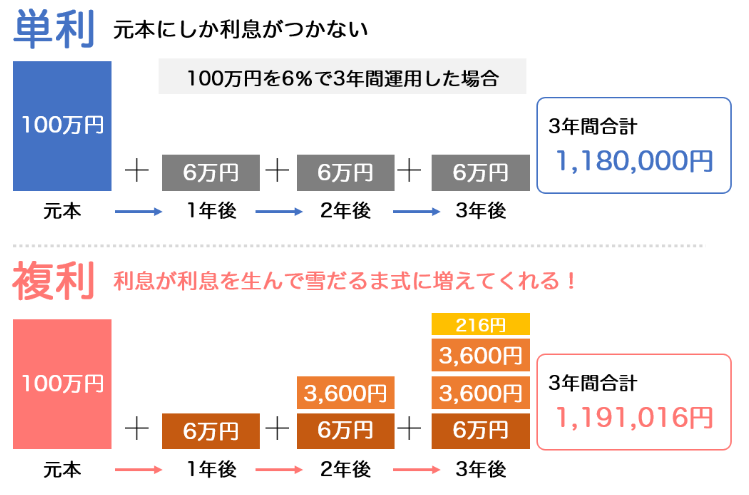

たとえば、投資信託で100万円を年利6%で運用すると、運用益は6万円です。運用益の6万円を現金化し元手の100万円だけ投資を続けると、翌年も運用益は6万円です。(単利運用)

それに対して運用益6万円を現金化しないで、投資を続けて106万円を投資すると、106×1.06(6%)=約112万円に資金が増えます(複利運用)。

単利運用と複利運用のイメージは以下のとおりです。

| 投資金額100万円 | 1年後 | 2年後 | 3年後 | 4年後 | 5年後 |

|---|---|---|---|---|---|

| 単利運用 | 106万円 | 112万円 | 118万円 | 124万円 | 130万円 |

| 複利運用 | 106万円 | 約112万円 | 約119万円 | 約126万円 | 約133万円 |

つまり複利運用をすると、投資の運用益がまたさらに利益を生み出していることがわかるでしょう。

長期で4つの資産(国内株式、国内債券、海外株式、海外債券)に分散させて投資を続けると、年平均6%のリターンだったというデータがあります。

ある程度高いリターンが期待できるだけでなく、集中投資したときより4つ資産に分散投資した方が値動きが抑えられているのがわかるでしょう。

短期の相場の変動が気になる、という方は10年以上の長期投資をおすすめします。

3.ドルコスト平均法を活用する

ドルコスト平均法を活かせば、着実な資産形成が目指せます。

定時定額購入法のこと。特定の時期に一括で大きな金額を投資するのではなく、定期的に少額(一定額)を投資することで、相場の変動によるリスクを分散することを目的としています。

簡単にいうと、積立投資のことです。

4つの資産(国内株式、国内債券、海外株式、海外債券)を買ったり売ったりするタイミングは、投資未経験の方にとっては難しいと言えます。

しかしドルコスト平均法を使えば、基本的に目標金額が貯まるまで売ることを考えなくて良いです。基本的にやることは決まった日に一定額買い続けるだけ。

実は、少額から投資を始めたい方、お金をあるだけ使ってしまう方にもドルコスト平均法は相性抜群です。

ドルコスト平均法を使って、長期で毎月積み立てることによって投資するタイミング(時間)を分散できれば、チャートを見続ける必要がなく、以下の赤丸や青三角のように坦々と買い続けるだけで良いので、投資に時間を取られることもありません。

投資信託に投資すると毎月決まった日に一定金額購入するだけで、簡単にドルコスト平均法が使えます。誰でも、値下がりしたときにたくさん買えて、値上がりしたときはあまり買わないので、高値づかみを自然と抑えることができますよ。

投資タイミングを考えなくても良いドルコスト平均法は、忙しいサラリーマンや主婦の方にピッタリの方法であるといえます。

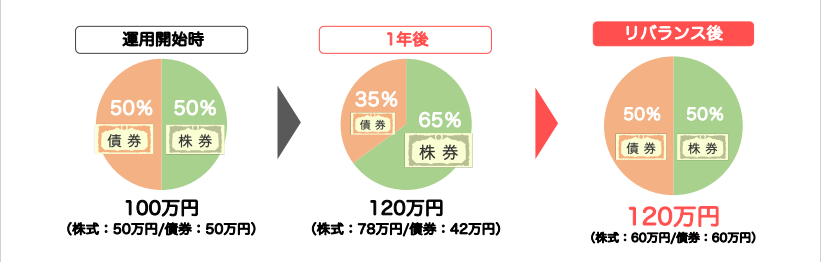

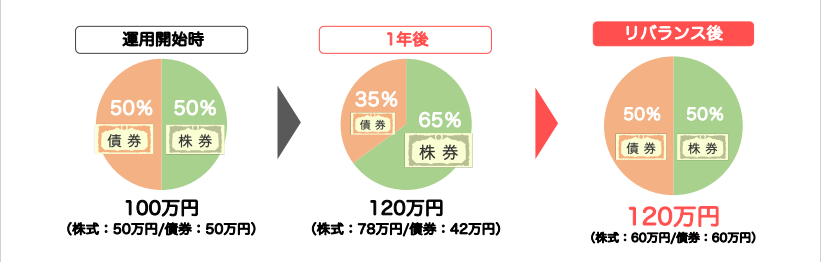

4.1年に1回リバランスをする

1年に1回リバランスすることは、リスクを抑えるためのポイントの1つ。

4つの資産(国内株式、国内債券、海外株式、海外債券)に分散投資をすると、相場の変動等によって、徐々に保有銘柄の配分にズレが生じます。このズレを元の比率に戻すことをリバランスといいます。

たとえば運用開始時に株式50万円、債券50万円の合計100万円で運用したとすると、1年後株式65%、債券35%のように比率が変わることがあります。

比率を50%に戻すために18万円分の株式を売却して、債券を18万円分購入すると以下の図のようにリバランスが可能。

リバランスを1年に1回行うと、値上がりして利益が出ている銘柄を売った金額分、値下がりしてお買い得なっている銘柄を仕込めます。

さらにリバランスを1年に1回行うと長期的に運用成績が向上しやすいというデータがあります。

2,077万円-1,457万円=620万円の差がでているので、結構大きな金額。

ここまで読んでもリバランスがよくわからなかった、という方は私の動画をあわせてご覧いただけると、理解が深まりますよ。

株式投資で大損していても立ち直れる!着実な資産形成につなげる投資信託とは

投資には以下の4つの鉄則があります。

- 分散投資

- 長期投資

- ドルコスト平均法

- リバランス

投資初心者が投資4つの鉄則を簡単に守れるのが、投資信託なのです。

複数の投資家の資金を集めて、専門のファンドマネージャーによって運用される金融商品のことを指します。

100円から投資ができるのは大きなメリット。たとえお試し期間で投資をして損をしたとしても、大きな痛手にはならないはずです。

投資でまた失敗しそうで自分に続けられるか不安、という方でも大丈夫。私のLINEに登録すると「知識ゼロから始めた28名の運用実績 71スライド」を含めた豪華特典を「無料」プレゼントしています。

私も投資信託で投資に時間をかけることなく、リスクを抑えた着実な資産形成を実践しています。ぜひ私と一緒に将来に必要なお金を準備していきましょう!