「配当金をもらって少しでも生活を楽にしたい!」

「高配当株をおすすめしないといわれる理由って何?」

「買ってはいけない条件とは?」

そのようなお悩みに答えていきます。

持っているだけで配当金が手に入る高配当株投資。最近インフルエンサーの方やブログで情報発信する方が増えてきて、投資初心者に人気のある投資スタイルです。

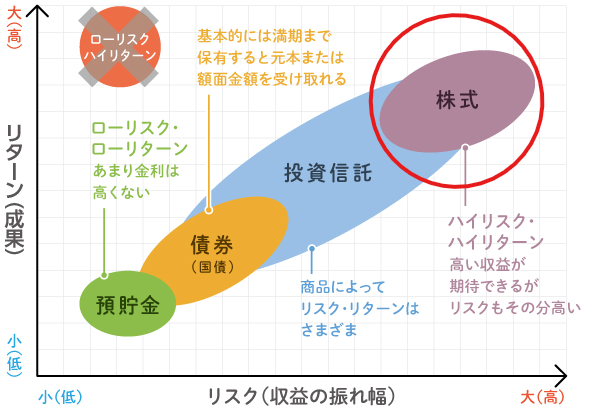

しかし、結論からいうと高配当株投資は個別株投資の一つ。ハイリスク・ハイリターンの投資なので、投資未経験の方にはおすすめできません。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- 高配当株を投資初心者が買ってはいけない4つの理由

- 投資信託でリスクを抑える4資産分散投資とは

- 4資産分散投資を投資信託で360万円を10年間投資すると

ぜひ、最後までお読みください!

なお「知識ゼロから始めた方28名の投資結果」など、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

買ってはいけない?高配当株の概要を解説

買って保有するだけで、配当金が手に入るので人気のある高配当株。ここでは高配当株の概要を以下のとおり解説していきます。

- 高配当株とは

- 高配当ETFとの違いは

- 利益の取り方は

順を追ってみていきましょう。

高配当株とは

高配当株(個別株の一つ)とは、株式市場で取引される株式の中でも、比較的高い配当利回りを持つ株のことをいいます。

企業が株主に対して支払う配当金の年間額を、その株の価格で割ったもの。

個別株投資の一つなのでハイリスク・ハイリターンの特徴があります。

高配当株は一般的に、安定した利益を上げる成熟した企業や、特定の産業で市場リーダーとなっている企業によって提供されることが多いです。

売らずに保有するだけで不労所得が手に入ることから、インフルエンサーのYouTube動画やブログで情報を発信する人が近年増えており、高配当株は人気の高い投資スタイルになってきています。

高配当ETFの違いとは

高配当株と高配当ETFの違いは「個別株」か「投資信託」であるかということです。

「Exchange-Traded Fund」の略で、株式市場で取引可能な上場投資信託のこと。定期的な配当を追求する投資家や、安定した収入を求める退職者などに人気があります。

投資信託は以下の2つに分類できます。

- 投資信託(非上場)

- ETF(上場投資信託)

投資信託は投資を運用のプロに託すので、1つの投資信託を保有するだけで簡単に銘柄を分散して保有できる特徴があります。

銘柄を複数分散して保有すると、1つの会社が倒産して無価値になるリスクを抑えられます。

普通の投資信託は、1日1回基準価額が公表されます。一方、ETFの場合は株式市場が開いている9時〜15時の間で変動する時価で価格が決まります。

つまり高配当ETFとは、高配当株を詰め合わせた投資信託で、株式市場で自由に売買できる金融商品。

ETFについてもっと詳しく知りたい、という方は私の動画をあわせてご覧ください。

利益の取り方は

株式投資は、安く買って高く売るという投資スタイルを想像する方もいるのではないでしょうか。このような利益の取り方をキャピタルゲイン(売買差益)といいます。

一方、高配当株や高配当ETF(投資信託)は一度買ったら売らずに保有し続けて「配当金・分配金」を狙いにいく投資スタイル。このような利益の取り方をインカムゲイン(配当利益・分配金利益)といいます。

高配当株や高配当ETF(投資信託)のようにインカムゲインを狙いにいく投資スタイルは、自動的に配当が振り込まれて、不労所得につながりやすいので人気があるのでしょう。

しかし、インカムゲインで生計を立てたい場合、まとまった大きな資金を先に入れる必要があります。

たとえば年利4%の高配当株で運用して月3万円の配当金を得たい場合、900万円を先に高配当株に投資しなければなりません。

さらにハイリスクな高配当株に投資をする際、相場の変動や倒産リスクに備えるために、ローリスクな金融商品や銘柄の分散をしておいた方が良いでしょう。

とはいえ、忙しいサラリーマンや主婦の方は、投資に時間と大きなお金を割けないケースがあります。そんな方は私のLINEに登録すると投資信託で少額からでも着実な資産形成ができる「初心者が買うべき投資信託4選 徹底解説72スライド」を「無料」でプレゼントしています。

ぜひミドルリスク・ミドルリターンの投資信託で簡単にほったらかしで必要なお金を準備していきましょう!

買ってはいけない高配当株の特徴

リスクの高い高配当株を見極めるために、以下の3つの特徴を押さえておきましょう。

- 利回りが異常に高い

- 営業利益や経常利益が減少しつつある

- 配当額が急に増えている

ひとつずつ見ていきましょう。

利回りが異常に高い

配当利回りが異常に高い株には、注意が必要です。表面上は魅力的に見えますが、その裏には企業の業績悪化や一時的な要因が隠れている場合があります。

たとえば、株価が急落した結果として利回りが高く見えているだけで、実際には配当を維持できる力がないケースもあります。配当金は企業の利益から支払われるため、業績が安定していなければ減配や無配のリスクが高まるでしょう。

継続的に配当を出せる健全な企業かどうか、利益やキャッシュフローの推移を確認することが重要です。

そうすることで、本当の意味で「お得」な高配当株を見極められるようになります。

営業利益や経常利益が減少しつつある

営業利益や経常利益が減少傾向にある高配当株には、大きなリスクが潜んでいます。いくら現在の配当利回りが高くても、本業でしっかり利益をあげられていなければ、その配当は長続きしないケースが多いでしょう。

利益が減少すれば当然、将来的な減配や無配のリスクが高まります。そのため、高配当株であっても利益推移に注目し、配当の持続性を見極めることが大切です。

配当額が急に増えている

配当額が急に増えている高配当株は注意が必要です。増配は一見魅力的ですが、その背景を確認しないまま投資すると、思わぬリスクに直面する可能性が高いでしょう。

企業が特別配当や記念配当を出した場合、一時的な施策に過ぎず、翌年度以降は通常の配当額に戻るケースはよくあります。市況の急激な変化や一時的な業績向上による増配の場合は、長期間継続する保証はありません。

高配当利回りだけに目を奪われると、翌年には大幅減配となり、想定していた配当収入が得られなくなります。

配当額の急増が持続的な成長によるものか一過性の要因なのかについて、企業のIR情報などで理由を確認する視点が重要です。

高配当株へ投資するときの銘柄の選び方

効果的な高配当株の選び方を理解するには、以下の3つの要素が欠かせません。

- 連続増配・累進配当銘柄を選ぶ

- 配当利回りが異常に高くないか確認する

- 財務状況の健全性をチェックする

順に解説します。

連続増配・累進配当銘柄を選ぶ

高配当株へ投資する際には、配当が継続的に増えている「連続増配」や、減配せず配当を維持または段階的に増やしていく方針の「累進配当」を採用する企業を選びましょう。

このような銘柄は、企業の業績が安定成長していて、株主還元への姿勢がしっかりしている証といえます。過去数年間の配当推移をIR情報などで確認すると、毎年増配されている会社や減配が一度もない企業は経営も安定していると判断できるでしょう。

配当利回りの高さだけでなく、継続的な増配実績や企業の利益成長にも目を向けることで、長期保有に適した高配当株を見つけられます。

配当利回りが異常に高くないか確認する

高配当株を選ぶ際は、配当利回りが極端に高すぎないかをチェックしましょう。多くの場合、配当利回りが7%を超える銘柄は要注意とされており、一般的に3〜6%の範囲なら適正とされています。

利回りが高すぎる背景には、株価の急落や一時的な特別配当などが絡んでいる場合が多く、実態をよく見極めなければ配当の持続性に不安が残るでしょう。

プライム市場全銘柄の配当利回りは、2.30%(国内の株式指標|日本経済新聞※2025年11月時点)とされており、4%を超えると高配当と分類されます。

高すぎる利回りには必ず理由が潜んでいるため、数字だけで判断せず、業績や配当の安定性にも注意しましょう。

財務状況の健全性をチェックする

財務状況が健全かどうかをチェックできれば、投資する価値のある高配当株の銘柄を見極められます。

ただ、財務状況のチェックは専門知識が必要であるためできる人だけ取り組んでください。

まずは、自己資本比率を確認し、30%以上あれば安全性が高いと判断できます。

自己資本比率とは…

企業の総資本に占める自己資本の割合を示す財務指標のことです。この比率が高いほど、企業は借入金など返済が必要な他人資本に依存せず、安定した経営ができていると判断されます。

また、配当性向は一般的に20〜50%とされるため、この範囲に収まっていれば、無理な配当を出していないと考えてよいでしょう。

配当性向とは…

企業がその期に得た当期純利益のうち、どれだけの割合を株主への配当金として還元したかを示す指標です。企業がどの程度株主への利益還元を重視しているかがわかります。

このような財務諸表やIR情報を活用し、企業の収益性・成長性まで丁寧に調べることで、長期的に安心できる高配当株へ投資できるでしょう。

高配当株への投資をおすすめしない人

高配当株が向いていない投資家の特徴について、以下の3つのタイプを紹介します。

- 複利効果や再投資の効率を重視する人

- 企業分析やメンテナンスを面倒だと感じる人

- 投資初心者の人

それぞれ詳しく見ていきましょう。

複利効果や再投資の効率を重視する人

高配当株へ投資すると定期的に配当を受け取れますが、複利効果や再投資の効率を最大限に求める場合には必ずしも最適とはいえません。

配当を自動で再投資するタイプのファンドと比べると、高配当株に投資した場合の資産増加ペースは遅くなりやすいでしょう。

資産を着実に複利で増やしたい人や効率重視の投資スタイルを望む人には、高配当株よりも価格上昇と内部再投資を活用するインデックスファンドが向いています。

企業分析やメンテナンスを面倒だと感じる人

高配当株へ投資する場合、企業分析や定期的なメンテナンスが欠かせません。業績や財務状況・配当の持続性などを個別にチェックしなければ、思わぬ減配や急落リスクにさらされます。

実際、業績が悪化しているのに高配当を維持している企業は、長期保有には向かない場合が多いでしょう。このような分析を怠ると、利回りの高さに惑わされて損失を受けるリスクが高まります。

もし、銘柄の定期チェックに手間をかけたくないのであれば、高配当株よりも分散投資できるインデックスファンドが適しています。

おすすめのインデックスファンドについては、LINE特典の「初心者が買うべき投資信託4選」でも紹介しています。ぜひお受け取りください。

投資初心者の人

高配当株への投資は、単純に配当利回りが高いからといって投資初心者におすすめできるものではありません。配当は企業の業績や経済情勢によって大きく変動し、減配や無配になるリスクが常に存在します。

加えて、安定した配当だけを期待するあまり、株価の下落や企業の業績悪化による資産価値の減少といった落とし穴も避けられません。

利回りの高さだけに目を奪われると、リスクを正しく見極められなくなるでしょう。

高配当株を投資初心者が買ってはいけない4つの理由

人気のある高配当株でも、投資初心者の方にはおすすめできない以下の理由が4つあります。

- 銘柄選びで失敗する可能性が高いから

- 「株式」に集中投資しているから

- 再投資と積立がしにくいから

- ほったらかしで運用できないから

この記事を参考に、高配当株がハイリスクな投資であることを理解していきましょう。

銘柄選びで失敗する可能性が高いから

高配当株の投資は楽にできる、と考えていると銘柄選びで失敗する可能性が高いでしょう。特に利回り重視で銘柄を選んでしまうと、リターンが高い分リスクも高くなってしまうので注意。

株は会社が経営資金を集める手段の一つなので、なぜ高い配当を出しているのか、分析して考える必要があります。

たとえば、ある会社の経営が傾きそうな場合「配当を無理して高く設定することで投資家から資金を集めやすくしている」というケースも考えられるからです。後に会社の経営が悪化するようなニュースが出てしまうと、以下のリスクがあります。

- 株券が無価値(紙切れ)になる

- 減配・無配になる

- 株価暴落で資金が目減りする

以下のように高配当株投資が難しいことがわかるポストをしている方もいます。

高配当の株だからと言って、安易に買ってはいけないらしい(あぶねぇ…)。高配当の企業は、成長の見込みがないか業績が悪化している場合が多いみたい。高配当だからと飛びついたものの株価が下がったり減配くらったりすることがあるそうだ。

— 土居廓中 (@MommoN) April 13, 2021

高配当株はリスクが高い投資スタイルなので、投資初心者の方は着実な資産形成につながる投資信託を選ぶと良いでしょう。

「株式」に集中投資しているから

高配当株は個別株投資の一つで、ハイリスク・ハイリターンです。

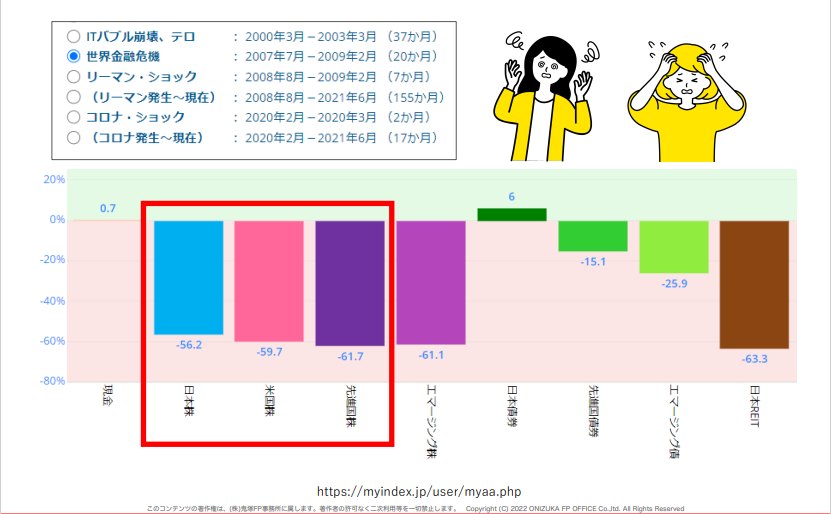

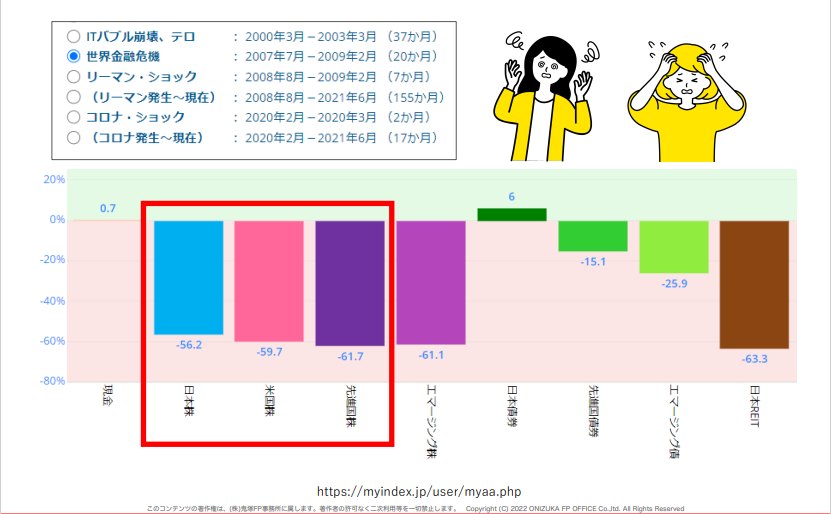

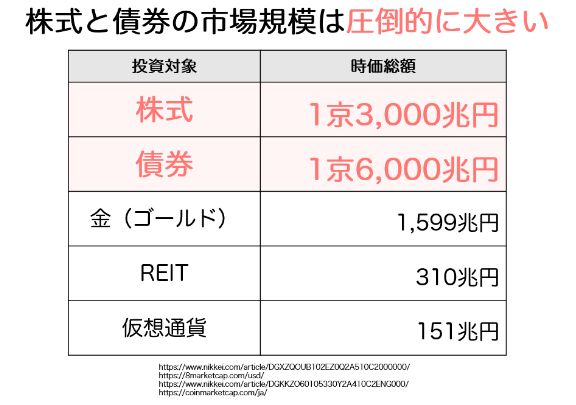

株式だけに集中投資していると、金融危機が起きたときに約6割の資金が目減りする可能性があります。以下の図をみていきましょう。

資産や収入の状況、リスク許容度は人それぞれ違いますが、投資初心者の場合、数%の下落に耐えられる方はほとんどいないのではないでしょうか。

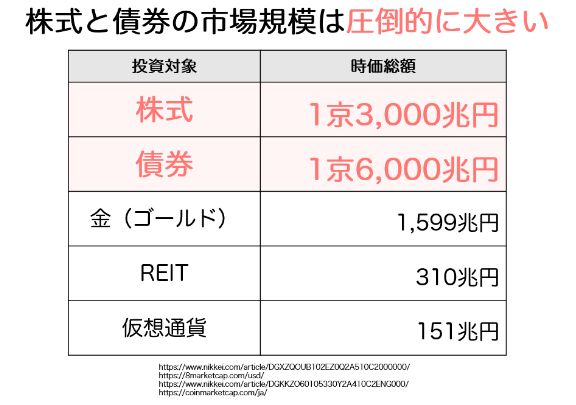

リスクを抑える方法の一つに分散投資があります。株式のほかに市場規模が大きくローリスク・ローリターンの「債券」を同時に保有するとミドルリスク・ミドルリターンで着実な資産形成につなげることが可能。

投資初心者の方は複数銘柄をプロに運用してもらうことで、市場の平均的な運用成績を目指せるインデックスファンド(投資信託)を選ぶと、簡単に分散投資できます。

再投資と積立がしにくいから

高配当株は再投資と積立がしにくいデメリットがあります。たしかに高配当株を保有するだけで配当金額が入ってきて嬉しい反面、大きな落とし穴が。

実は配当金額をそのまま受け取るだけだと、再投資することによる複利の効果が使えないのです。

複利とは、簡単にいうと投資で運用した利益を再投資することです。

たとえば投資信託で100万円を年利6%で運用すると、1年後106万円に資金が増えることが期待でき、運用益は6万円です。通常6万円を現金化してから100万円で投資をすると、次の年も106万円となります(単利運用)。

しかし、運用益6万円を引き出さないで、106万円を投資すると106×1.06(6%)=約112万円に資金が増えます(複利運用)。単利運用と複利運用のイメージは以下のとおり。

| 投資金額100万円 | 1年後 | 2年後 | 3年後 | 4年後 | 5年後 |

|---|---|---|---|---|---|

| 単利運用 | 106万円 | 106万円 | 106万円 | 106万円 | 106万円 |

| 複利運用 | 106万円 | 約112万円 | 約119万円 | 約126万円 | 約133万円 |

つまり複利運用をすると、投資の運用益がまたさらに利益を生み出していることがわかるでしょう。投資金額が少額しかなくても大丈夫。長期運用で複利効果を使うと大きな資金が貯まりやすくなります。

また高配当株(個別株)は積立しにくいことがあります。高配当株(個別株)によってそれぞれ最低購入金額が決まっているので、相場の変動で価格が高くなり積立できないという事態も想定されます。

一方、普通の投資信託であれば、ネット証券会社によって分配金の再投資をあらかじめ設定するだけで自動で再投資してくれるので、簡単に複利運用できます。また、100円から買い付けできるネット証券会社もあるので、積立を継続しやすい環境を整えられるでしょう。

ほったらかしで運用できないから

高配当株(個別株)はハイリスク・ハイリターンの投資なので、相場の変動の影響を受けやすいです。そうなると「チャートの変動が気になって不安だ」という方もいてほったらかしで運用するのは難しくなります。

「高配当株を複数銘柄に分散させて保有すれば良いじゃないの?」、と思われる方もいますが、銘柄をきちんと分析して買ってはいけない高配当株のルールを自分で決める必要があるので、簡単ではないでしょう。

おはよ☺️

— mana0824 (@mana0824_cheese) October 24, 2021

高配当株を単元未満で少しずつ買ってホールドして、少しおこづかいもらうのは、そんなに難しくないよ😊

買ってはいけない高配当株に手を出さなければ🤭その辺りが、勉強かも。

下がってる時に買って高くなったら売って利益を得ようとするのが、かなり難しい💦相場はなかなか読めないから💦

さらに複数銘柄に分散したところで「株式」に集中投資しているのでリスクを抑えた分散投資になっていません。

リスクを抑えるには「長期・積立・分散」の原則を守れる金融商品を選ぶと良いです。

投資信託に投資すると、簡単に「債券」に分散でき、NISA制度を使えば運用益に対して非課税なので着実な資産形成がしやすいです。

さらにネット証券会社の投信積立サービスを利用すると、投資に時間をかけずにドルコスト平均法を使ってほったらかしで運用できます。

ドルコスト平均法って何、と思われた方は私の動画で詳しく解説していますので、ぜひご覧ください!

高配当株の代わりにおすすめできる投資方法4ステップ

効果的な資産形成を実現するために、以下の4つのステップを押さえましょう。

- 新NISAを活用する

- インデックス型の投資信託に投資する

- 4つの資産に分散して投資する

- 定期的にリバランスする

各ステップについて詳しく説明します。

1. 新NISAを活用する

高配当株の代わりにまずおすすめしたいのが、新NISAを活用した資産づくりです。新NISAでは、つみたて投資枠と成長投資枠を使うことで年間360万円までの投資額が非課税となり、効率よく資産を積み上げられます。

非課税制度を活かして、まずは少額から無理なくスタートできるのが新NISAの強みです。長期でコツコツ続ければ複利効果も期待できるでしょう。

新NISAについては「新NISAは65歳からでも遅くない?投資を始めるときの必須知識をお金のプロが解説」の記事を参考にしてみてください。

2. インデックス型の投資信託に投資する

インデックス型の投資信託は、経験や知識が少ない初心者にも最適な選択肢です。その最大のメリットは、ひとつの商品への投資で数百〜数千の銘柄に自動的に分散でき、個別企業の分析やメンテナンスが不要な点にあります。

さらに、運用コストも低く、長期的にみても複利効果をしっかり享受できるでしょう。

値動きも指数と同じ動きになるため、自分の資産状況を把握しやすい点も魅力です。

加えて、インデックスファンドは100円や1,000円といった少額から投資できる商品が多く、無理なく長期運用の第一歩を踏み出せます。

新NISAのおすすめ投資信託については、以下の記事を参考にしてみてください。

3. 4つの資産に分散して投資する

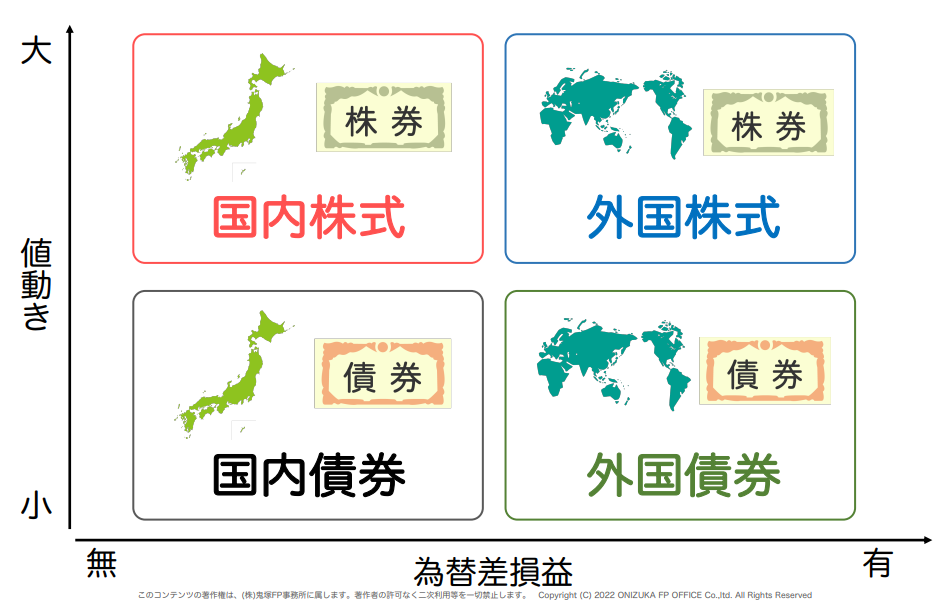

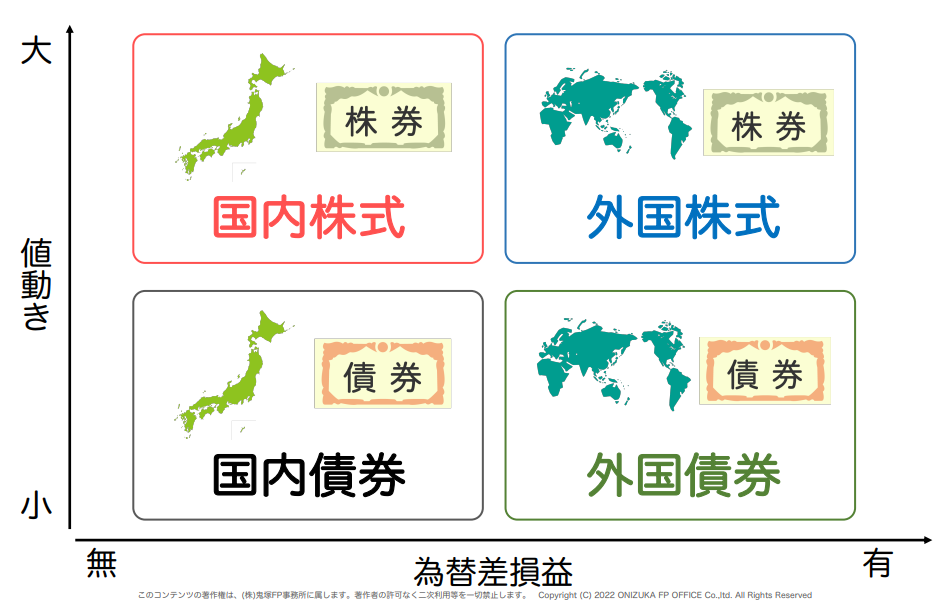

投資初心者が資産形成で安定を目指すなら、4つの資産に分散して投資する方法が効果的です。具体的には、以下の4つの資産クラスそれぞれに投資することで、景気変動や地域の経済状況が資産全体に与える影響を抑えられます。

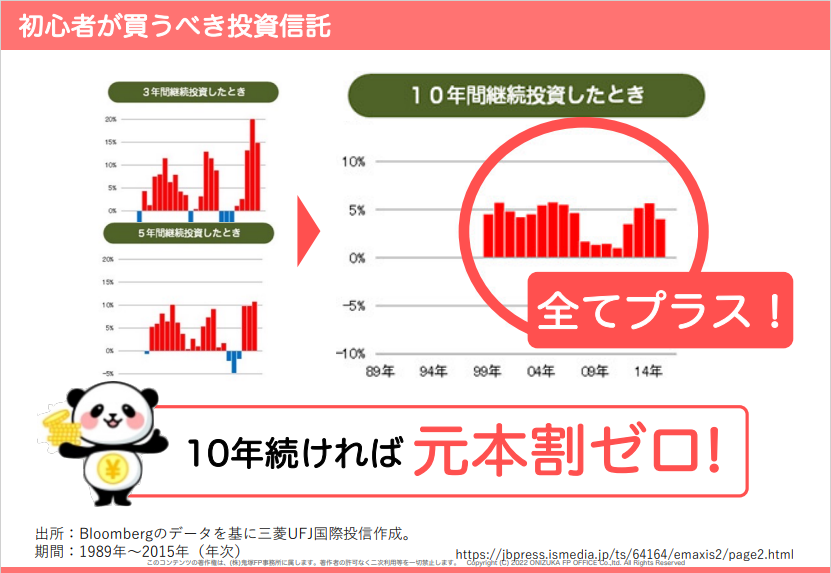

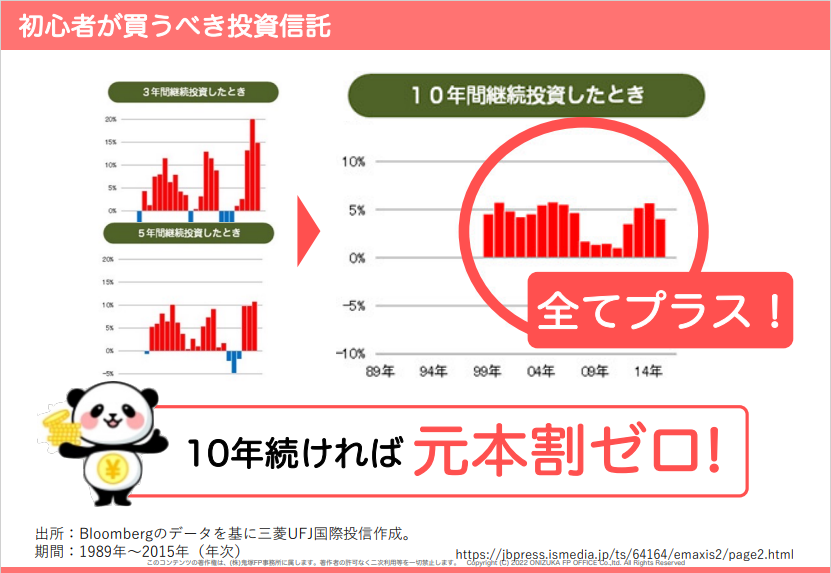

株式が不調でも債券や不動産が資産を支えてくれる仕組みです。分散投資を10年間継続できれば、元本割れをするケースはゼロになるというデータもあります。

4つの資産に分散して投資すれば、初心者でも少額から自然に分散して投資できリスクが大きく低減するでしょう。

分散投資の考え方については「投資信託はいくつに分散すべき? おすすめの比率や方法を紹介」の記事を参考にしてみてください。

4. 定期的にリバランスする

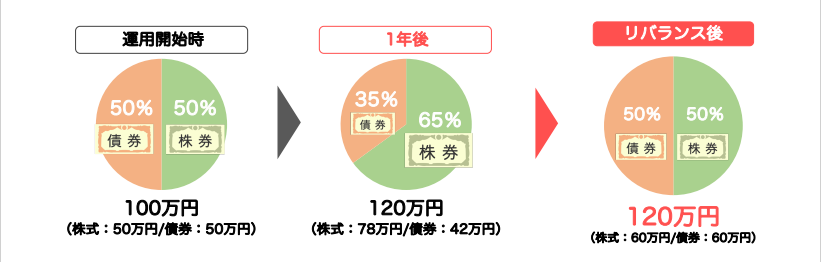

資産の配分が大きく崩れたまま運用を続けてしまうと、リスクリターンのコントロールを失いかねません。そこで重要になるのが、定期的なリバランスです。

リバランスとは

時間の経過や市場の値動きによって崩れた資産配分の比率を、当初決めた目標の割合へ戻す作業のこと。

たとえば、株式が値上がりすれば、その比率が想定より高くなります。ここで一部の株式を売却し、割安になった債券や他の資産に振り分け直すことで、リスクをコントロールしながら安定して資産を増やせるでしょう。

リバランスを繰り返すことで高値で売って安値で買うという仕組みも自然に生まれ、長期投資の成果をより高めやすくなります。1年に1回の頻度でリバランスするのがおすすめです。

リバランスについては「新NISAにおけるリバランスの方法とは!計算のやり方や売買の手順を紹介」の記事で詳しく解説しているので、ぜひ参考にしてみてください。

買ってはいけない高配当株の特徴を理解してリスクを抑えよう

高配当株投資は魅力的に見えますが、買ってはいけない銘柄の特徴をわかったうえで投資することが大切です。たとえば、配当利回りが7%以上など極端に高い株は、業績悪化や株価急落といった背景がある場合が多く、安易に手を出すのは避けたほうがよいでしょう。

また、営業利益や経常利益が減少傾向にある企業や、配当性向が100%を超える企業も要注意です。

とくに、利益を上回る配当を続けるのは持続性に乏しく、急な減配や無配リスクが高いことを意味します。

配当利回りだけでなく、このようなポイントを押さえたうえで銘柄を選ぶことで、大きな損失リスクを回避できるでしょう。

投資の知識がない方でも大丈夫。私のLINEに登録すると「知識ゼロから始めた28名の運用実績」を含めた豪華特典を「無料」でプレゼントしています。

高配当株を買うよりも、銘柄選びに時間をかけたくない、リスクを抑えていきたい、という方はぜひ活用してください!