「50代から始めるなら一般NISAとつみたてNISAはどっちが得?」

「それぞれの制度の違いがよくわからない」

と考えていませんか?

50代の人は、20代〜40代の人と比べると投資可能な期間が少なくなります。そのため、一般NISAとつみたてNISAのどちらを選んだ方が得で使いやすいのか知りたい人も多いのではないでしょうか?

この記事では、以下の内容について詳しく解説します。

- 50代の人にとって一般NISAの使い勝手が良い理由

- 一般NISAを選ぶべき人の特徴

この記事を読めば、どっちに投資をすれば良いのかで悩むことは少なくなるでしょう。

なお、私鬼塚のLINEに登録をしていただくと、初心者が買うべき投資信託4選などの特典を受け取れます。

これからつみたてNISAをはじめてみたい人は、無料なのでぜひ登録してみてくださいね!

50代の方はつみたてNISAと一般NISAのどちらを利用しても良い

50代でこれからつみたてNISAか一般NISAを始めたいけど、どちらを利用した方が良いのか悩んでいる人も多いのではないでしょうか?

つみたてNISAと一般NISAでは、年間投資枠や投資商品の違いはありますが「どちらの方を利用するのが正しい」とまでは言い切れません。

現在のNISA制度では非課税期間や非課税枠が少ないですが、2024年以降に始まる新しいNISAは、50代で投資を考えている人にとってとても使いやすい制度です。

一般NISAとつみたてNISAの違いをかんたんに解説

2023年までの現行の一般NISAとつみたてNISAについて、投資可能な方法や非課税期間を以下の表にまとめました。

| 項目 | 一般NISA | つみたてNISA |

|---|---|---|

| 制度開始日 | 2014年1月から | 2018年1月から |

| 非課税保有期間 | 5年間 | 20年間 |

| 年間非課税枠 | 120万円 | 40万円 |

| 投資可能商品 | 上場株式・ETF・公募株式投信・REIT等 | 長期・積立・分散投資に適した一定の投資信託 ※金融庁への届け出が必要 |

| 買付方法 | 通常の買付け・積立投資 | 積立投資(累積投資契約に基づく買付け)のみ |

| 払い出し制限 | なし | なし |

| 備考 | 一般とつみたてNISAは年単位で選択制2023年1月以降は18歳以上が利用可能 | |

ここからは、現行のNISAについて詳しく解説します。

何年間運用したいのかが重要なポイントです。

一般NISAの特徴

一般NISAの特徴は、4つあります。

- 非課税保有期間が5年

- 投資枠が年間120万円

- 一括投資か積立投資の両方に対応

- 投資信託だけでなく個別株にも投資可能

一般NISAの非課税期間は5年とつみたてNISAより短いです。さらに、投資枠が年間120万円もある点や一括投資も可能な点からも、多くの資金を運用したい人におすすめです。

つみたてNISAの特徴

つみたてNISAの特徴は4つあります。

- 非課税期間が最長20年

- 投資枠が40万円

- 積立投資しかできない

- 銘柄は金融庁が選定したもののみ

つみたてNISAは非課税期間が20年もあります。しかし、投資枠は40万円しかないため、1ヵ月あたりの上限は33,333円です。

また、名前の通り積立投資しかできない点にも注意が必要です。

このように一般NISAとつみたてNISAでは異なる点がいくつもあります。両者を比較して、より自分の投資目的に合う方を選ぶようにしましょう。

50代はつみたてNISAより一般NISAの方が使い勝手が良いといわれる理由

50代からNISAを始めたいと考えている人には、つみたてNISAより一般NISAをおすすめします。

なぜなら、以下の理由があるからです。

- 債券型の投資信託も購入可能

- 一括でも積立でもOK

- つみたてNISAよりも非課税枠が大きい

- さまざまな商品に投資できる

それぞれの理由について詳しく見ていきましょう。

1.債券型の投資信託も購入可能

一般NISAでは債券型のみを取り扱った投資信託にも投資できます。

債券型とは、債券を中心に運用される投資信託のことです。一方で、株式を中心に運用される投資信託は株式型と呼びます。

債券型は、株式よりも値動きが穏やかなため、ローリスクローリターンの投資先です。また、株式と債券は逆の動きをすることが多く、株式が値下がりした場合のリスクを抑えられるでしょう。

つみたてNISAでは、債券型も含めたバランス型の投資信託への投資は可能です。しかし、バランス型の投資信託では、運用方針やリスク許容度に応じた資産配分の決定や変更ができません。そのため、債券にも投資をする場合はバランス型よりも債券型の投資信託を選ぶことをおすすめします。

ところが、つみたてNISAには債券型のみを扱った投資信託がありません。したがって、投資した投資信託の値下がりによる元本割れのリスクが高くなります。

元本割れとは、投資した商品の価格が下落した結果、資産額が元々の投資額を下回ること

なお、2024年にはじまる新しいNISAについては既に一般社団法人投資信託協会より発表済みで、成長投資枠では債券型の投資信託を購入可能です。

反面、つみたて投資枠については現行の対象商品と同様のため、債券型の投資信託には投資できません。よって、新しいNISAで債券型の投資信託に投資したい人は、成長投資枠への投資をおすすめします。

2.一括でも積立でもOK

一般NISAでは、毎月一定額の積立を行う積立と一括投資の両方を自由に選べます。

普段一般NISAに毎月5万円ずつしか積立投資をしていない人が、12月のボーナス月のみ30万円を一括で投資するといった投資方法も可能です。

あるいは、価格が大幅に下がったときのみ一括投資を行って、多くの利益を狙うといった方法も利用できます。

しかし、つみたてNISAでは積立投資しかできないため、毎月一定額を投資し続けることになります。また、つみたてNISAと一般NISAの併用はできず、積立と一括投資を両方したい場合は一般NISAを選ぶしかありません。

3.つみたてNISAよりも非課税枠が大きい

一般NISAは非課税になる年間投資枠が120万円もあるので、40万円しかないつみたてNISAよりも節税効果は高くなります。

例えば、一般NISAつみたてNISAで毎月枠満額を1年間積立投資した場合に得られる利益(年利6%の場合)を比較してみましょう。

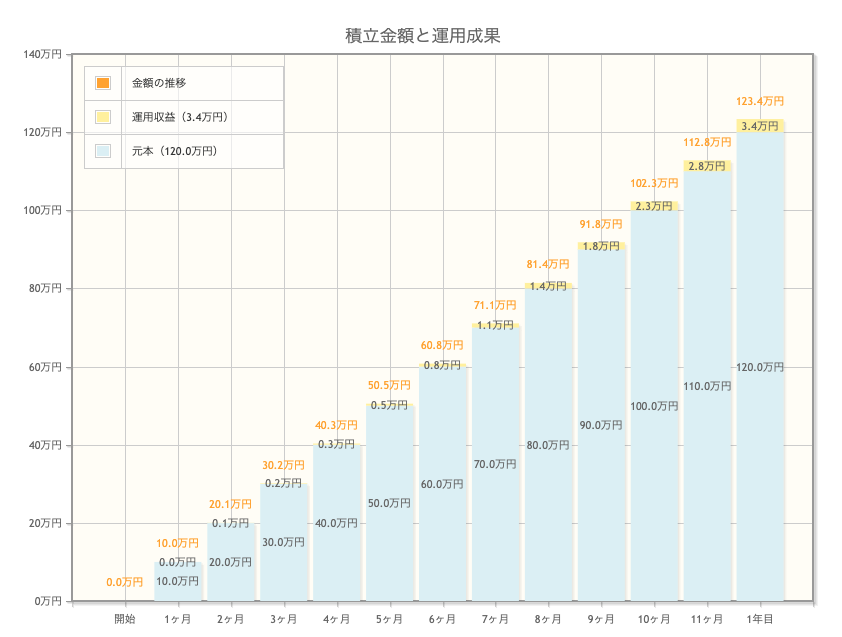

▼一般NISAで毎月10万円ずつ投資した場合の利益

一般NISAの年間投資枠は120万円で、毎月10万円ずつ投資できます。1年間年利6%で運用すると、34,000円の運用収益を得られます。

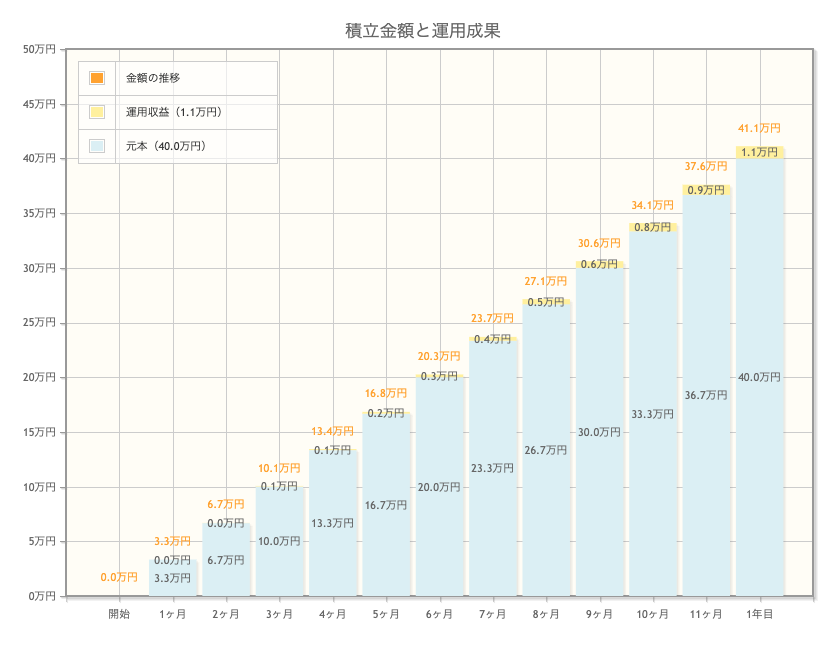

次につみたてNISAの年間投資枠は40万円で、ひと月に直すと毎月33,333円です。1年間年利6%で運用した場合、以下の結果となります。

▼つみたてNISAで毎月33,333円ずつ投資した場合の利益

つみたてNISAでは、1年間で11,000円の運用収益しか得られません。

毎月の投資額が違うため、非課税枠が大きい一般NISAの方が、得られる利益は多くなります。

4.さまざまな商品に投資できる

一般NISAは、株式やETF、REITなど投資信託以外の商品にも投資できます。

ETFとは上場投資信託と呼ばれ、日経平均株価やTOPIX(東証株価指数)など、何らかの指数に連動するように運用されている指数連動型の投資信託の一種です。株式と同様に証券取引所に上場しています。

REITとは不動産投資信託を指しており、投資家から集めたお金を不動産に投資し、賃貸収入や売却益を投資家に分配します。

したがって、個別株やETFの銘柄に投資をすれば、投資信託のみに投資をするよりも多くの利益を狙える可能性があるでしょう。

加えて、投資可能な銘柄を見ても圧倒的に一般NISAが多いです。

例えば、SBI証券で投資可能な投資信託の本数(2023年9月27日時点)を見ると、一般NISAは2,156本に対して、つみたてNISAは208本しかありません。

つみたてNISAは金融庁の選定した投資信託にしか投資ができないため、幅広い種類の商品から選びたい人には向いていないでしょう。

50代からの投資で一般NISAが向いている人の特徴

50代から投資を始めるのに一般NISAが向いている人の特徴は以下の3つです。

- 債券にも投資をしてリスクを抑えたい人

- 年間40万円以上を投資に回せる人

- 個別株への投資に興味がある人

いずれかに該当するなら、つみたてNISAより一般NISAをおすすめします。それぞれの特徴について詳しく見ていきましょう。

1.債券にも投資をしてリスクを抑えたい人

債券にも投資をして株式の値下がりによる損失発生のリスクを抑えたい人には、一般NISAをおすすめします。

その理由は、つみたてNISAには債券型のみを扱った投資信託がないからです。

例えば、株式のみに300万円投資をして資産額が30%値下がりした場合、資産の合計は210万円です。しかし株式に150万円、債券に150万円投資していた場合どうなるでしょうか?仮に株式が30%値下がり、債券が5%値上がりしたケースでは、資産合計は262万5,000円です。

(150万円×70%)+(150万円×105%)=262万5,000円

株式のみに投資をしていた場合よりも資産の減少額が少なくなっています。

このように、株式の値下がりによる影響を抑えたいのであれば、債券にも投資が可能な一般NISAがおすすめです。

2.年間40万円以上を投資に回せる人

一般NISAは年間120万円までの枠があるので、預貯金が多い人やつみたてNISAの上限を超えて投資したい人におすすめです。

その理由は、多くの金額を投資できる分、運用収益も増える可能性があるからです。

また、年間投資額が40万円以上の場合は、どちらに投資をしても大きな違いはありません。

月換算すると、毎月33,333円以上投資が可能な人は、一般NISAを選んだ方が良いでしょう。

3.個別株への投資に興味がある人

一般NISAは個別株も対象商品のため、有名な企業の株式や有名でなくても多くの値上がりが期待できそうな株式に投資をしたい人におすすめです。

投資信託においても複数の個別株への投資はできますが、大きく値上がりした場合は個別株の方が運用収益が大きくなります。

また、個別株とは異なり投資信託は自由に銘柄の配分を変更できません。よって、業績が好調な個別株の比率は上げて、値動きがあまりない個別株の比率を下げるといったこともできないので注意が必要です。

他にもETFやREITへの投資もできるため、自分で投資する銘柄を選びたい人は一般NISAをおすすめします。

2024年以降はじまる新しいNISAでは、2つの枠を併用して投資しても良い

2024年からはじまる新しいNISAでは、つみたてNISAがつみたて投資枠に、一般NISAが成長投資枠にそれぞれ名前が変わります。

現行のNISA制度では、どちらかしか選択できませんが、新しいNISAでは両者の併用が可能です。

▼新しいNISA制度

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 1,800万円 | 1,200万円(つみたて投資枠と合わせて1,800万円まで可能) |

| 投資対象商品 | 長期・積立・分散投資に適した一定の投資信託※金融庁への届け出が必要 | 上場株式・ETF・公募株式投信・REIT等 |

したがって、毎年成長投資枠に240万円、つみたて投資枠に120万円ずつ投資ができるようになります。投資金額が多い人は、両者の併用を考えても良いでしょう。

50代の方にとって使い勝手が良いのは一般NISA

50代の人にとって使い勝手が良いのは一般NISAです。一般NISAであれば年間投資枠が120万円もあるため、多くの金額を投資できます。

さらに、債券型の投資信託にも投資ができ、より分散投資がしやすいでしょう。また、個別株やETFなども投資対象に含まれるので、自分の好きな銘柄に投資をしたい人にもおすすめです。

なお、どの銘柄に投資をすれば良いのかわからない人は、私のLINEに登録すれば「初心者が買うべき投資信託4選」などの特典を無料で受け取れます。

ぜひ、登録してみてくださいね。