「ビーウィズユープラスⅡを解約すべきか迷っている…」

「新NISAと比べてどちらが得なの?」

このような疑問をお持ちではありませんか?

ビーウィズユープラスⅡは、外貨建て保険として人気がありますが、解約のタイミングや判断基準がわからず悩んでいる方も多いでしょう。

そこで本記事では、1級FP技能士の私鬼塚が、以下の内容について詳しく解説します。

本記事でわかること

- ビーウィズユープラスⅡの解約基準となる必要保障額の考え方

- 継続した場合と解約した場合のシミュレーション比較

- 新NISAへの移行を検討する際の注意点

本記事を読めば、ビーウィズユープラスⅡを解約すべきかどうかが明確になるでしょう。

なお、本記事の内容は動画でも解説しているので、YouTube動画で見たい方はこちらからどうぞ!

私鬼塚のLINEに登録していただくと、保険見直しのポイントや資産形成に役立つ特典を受け取れます。これから資産形成を見直したい人はぜひ登録してみてください!

ビーウィズユープラスⅡの解約基準を見極めるには必要保障額を計算にしよう

ビーウィズユープラスⅡの解約を検討する前に、まず必要保障額を正確に把握することが重要です。

必要保障額とは…

万が一の際に家族が必要とする資金から、遺族年金や既存の貯蓄を差し引いた不足分のこと。

たとえば、夫婦と子供2人の家庭で主たる収入源が失われた場合、教育費や生活費を賄うための資金が必要です。

国から支給される遺族年金やこれまで蓄積した預金・NISAやiDeCoなどの金融商品を含めて総合的に判断します。

このような資産を合計しても不足する部分が真の必要保障額です。

生命保険における本来の目的は、必要保障額を補填することです。この金額を明確にしないまま保険商品を比較検討しても、適切な判断はできません。

ビーウィズユープラスⅡなどの保険では必要保障額に対して不足している場合

現在加入している保険の合計保障額が必要保障額を下回っている場合は、ビーウィズユープラスⅡと新NISAを比較する前に根本的な保険見直しを優先すべきです。

たとえば、必要保障額が2,000万円と算出されたにもかかわらず、保険の総保障額が1,500万円しかない場合、500万円の不足が生じている状況です。

このような場合に万が一のことが起これば、家族を経済的に困窮させてしまう恐れがあります。

必要保障額に対して保険の総保障額が不足している状況では投資収益を最大化することより、まず家族の生活保障を確実にすることが最優先事項です。

不足状態を解決してから、その後に保険と投資のどちらが有利かについて比較検討するのが適切な順序といえます。

ビーウィズユープラスⅡを継続する【必要保障額に対して多い場合】

必要保障額に対して保険の総保障額が多かった場合について解説します。ここでは、継続する場合の詳細な計算方法を5つのステップで紹介します。

- 受取額を確認する

- 一時所得の額を計算する

- 所得税を計算する

- 住民税を計算する

- 税金を引いて受け取れる額を計算する

それぞれ詳しく見ていきましょう。

ステップ1. 受取額を確認する

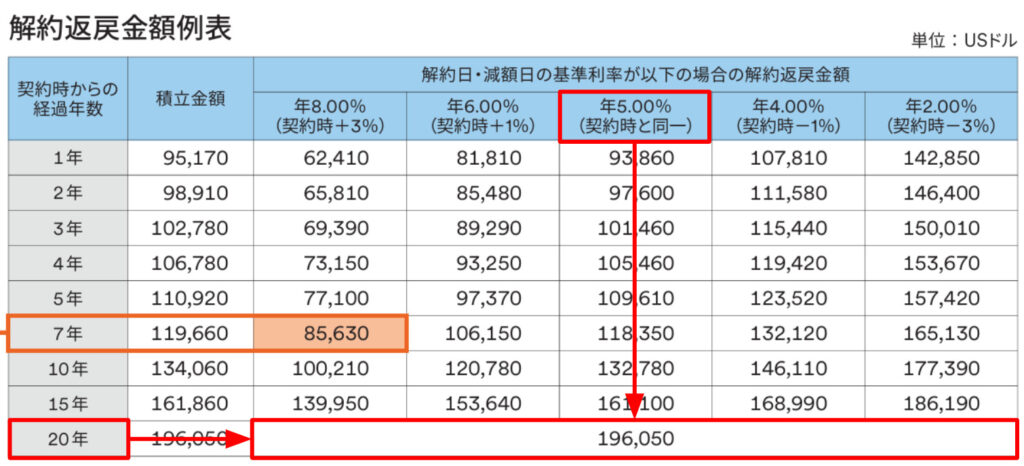

ビーウィズユープラスⅡを継続した場合の受取額を確認するには、商品パンフレットの具体的な数値を基に計算することが重要です。

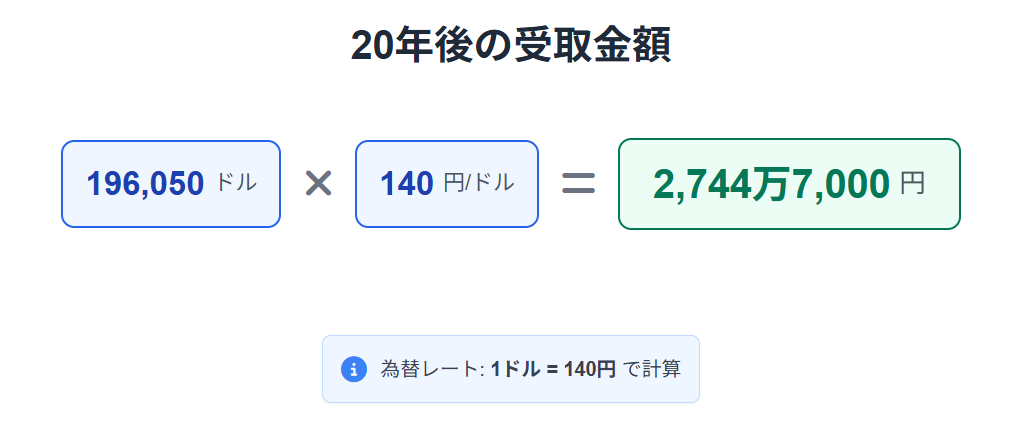

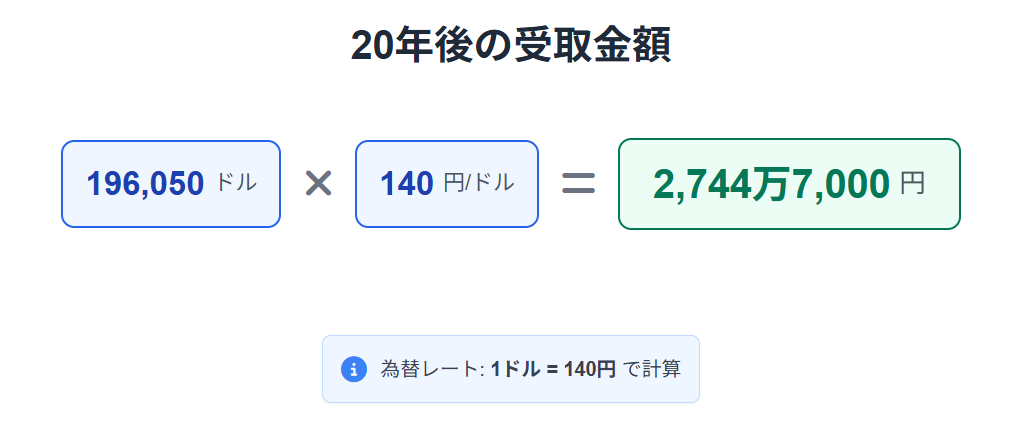

例として、60歳男性が一時払いで10万ドル(為替レート140円換算で約1,400万円)を基準金利年5%で運用した場合を見てみましょう。この場合、20年後の解約返戻金は19万650ドルです。

円換算すると、2,744万7,000円の受取額となり、投資元本から大幅に増加していることがわかるでしょう。

ただし、この金額は1ドル140円として計算した数字であり、将来の為替変動によって実際の円での受取額は変動します。

また、基準金利についても加入時期によって異なるため、自身の契約条件を正確に確認する必要があることも押さえておきましょう。

商品パンフレットに記載されている予定利率や経過年数別の解約返戻金一覧表を参照することで、継続した場合の具体的な受取見込み額を把握できます。

ステップ2. 一時所得の額を計算する

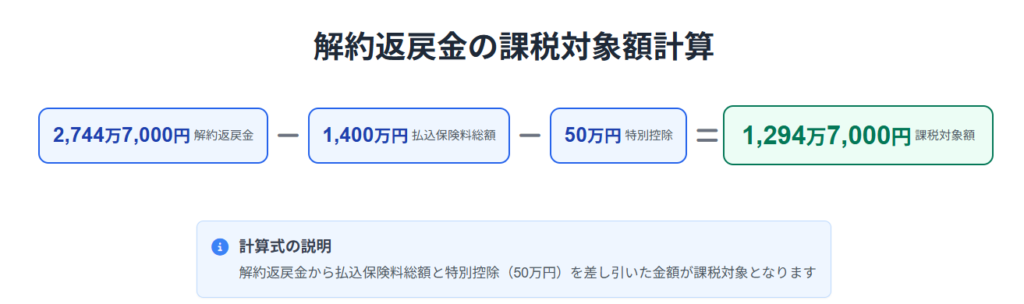

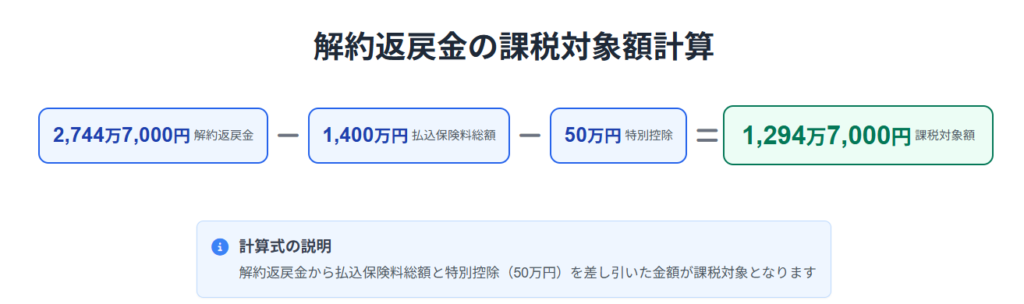

ビーウィズユープラスⅡの解約返戻金は一時所得として扱われるため、税金を計算する必要があります。

一時所得には50万円の特別控除があり、利益が50万円以下であれば非課税となるのが保険商品の大きなメリットです。

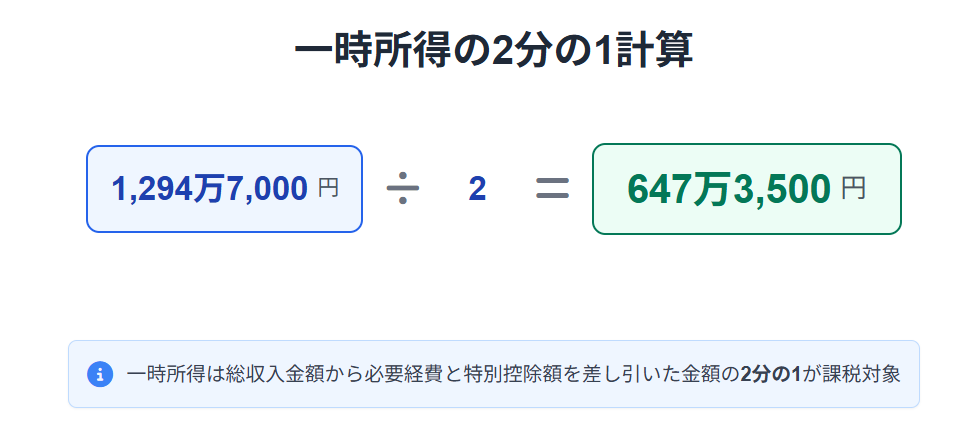

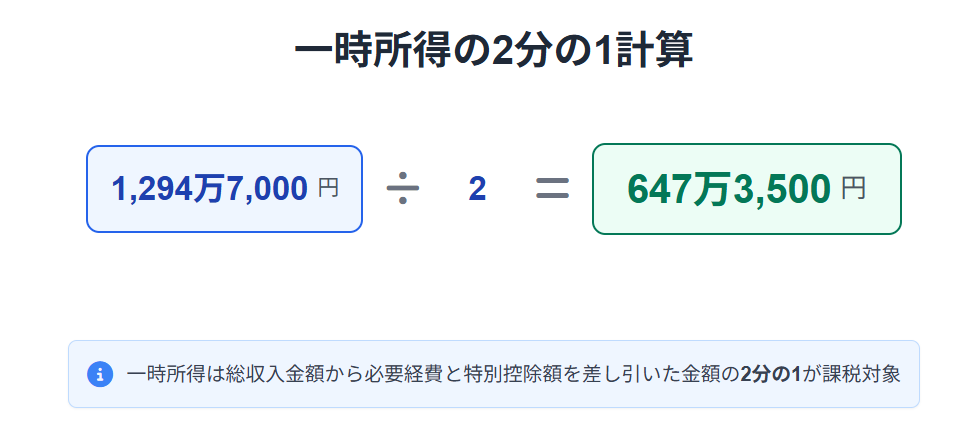

具体的な計算方法として、解約返戻金2,747万7,000円から支払保険料総額1,400万円を差し引き、さらに特別控除50万円を控除すると1,294万7,000円となります。

この金額を2で割った647万3,500円が課税対象です。

この647万3,500円に、所得税と住民税が課されます。

給料や年金など複数の所得がある場合は、それぞれの所得を合算し、各種所得控除後の課税所得額に基づいて税額が決まります。

今回は、計算をかんたんにするため、ビーウィズユープラスⅡだけを受け取ったと仮定して税金を計算していきましょう。

ステップ3. 所得税を計算する

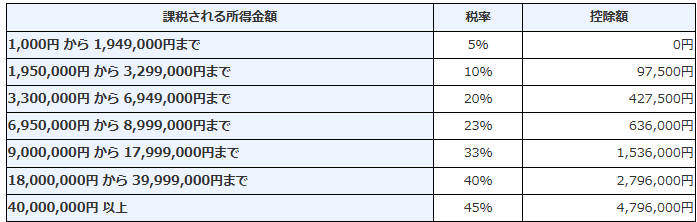

ビーウィズユープラスⅡの解約時における所得税計算は、一時所得の課税対象額に応じて税率が決まります。

所得税の税率表は、以下のとおりです。

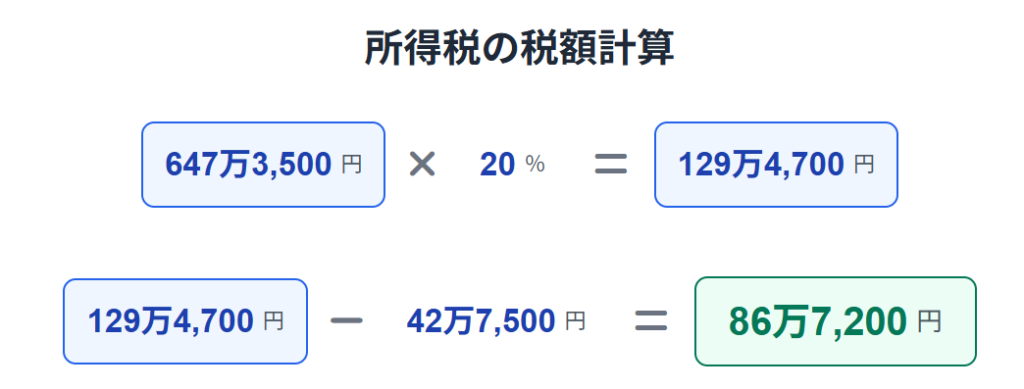

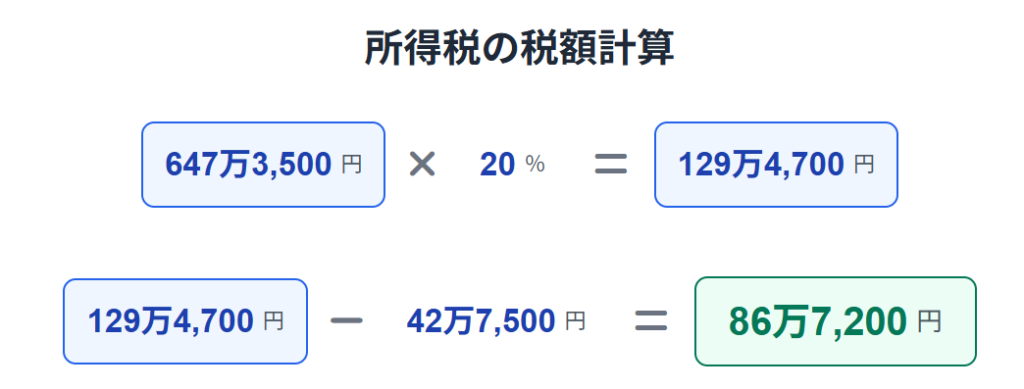

先ほどの例で算出した課税対象額647万円を所得税の税率表に当てはめると、20%の税率が適用される区分に該当します。

では、具体的に計算していきましょう。647万円に20%を乗じて129万円となりますが、さらに控除額42万7500円を差し引けます。

最終的な所得税額は、86万7,200円です。

この税額は保険会社からの解約返戻金の支払い時に源泉徴収されないので、翌年の確定申告において自分で申告し、納付する必要があります。

所得税は、累進税率制度を採用しているため、課税対象額が大きくなるほど税率も高くなる仕組みです。

なお、年収や年金収入がある場合は、その所得と合算して税額を計算するため、実際の税負担はさらに増加する可能性があります。

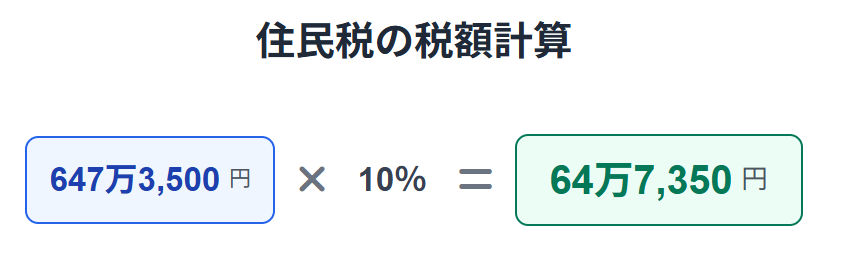

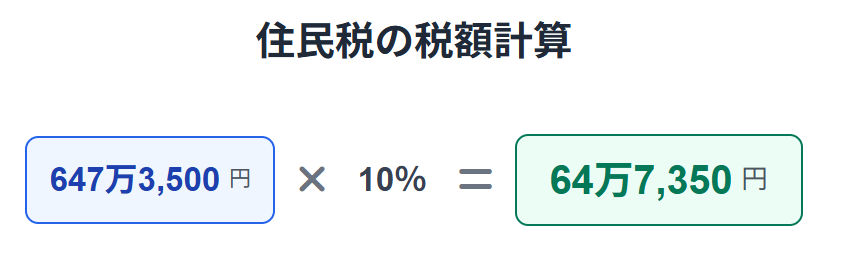

ステップ4. 住民税を計算する

次に、住民税を計算します。

ビーウィズユープラスⅡの解約時における住民税は、一律10%の税率で計算される仕組みです。

先ほど算出した課税対象額647万円に対して10%を乗じると、住民税額は64万7350円と計算できます。

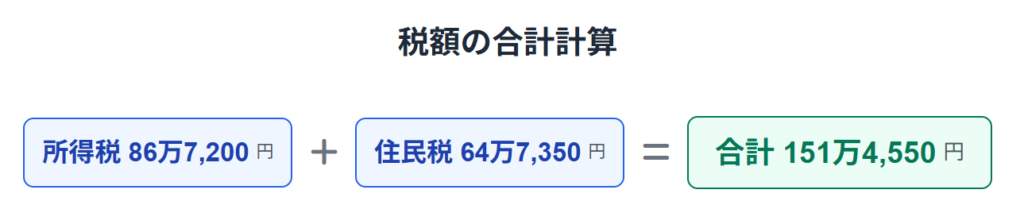

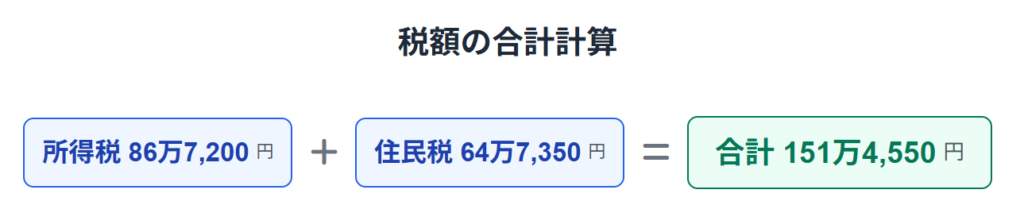

ステップ5. 税金を引いて受け取れる額を計算する

所得税と住民税を計算できたので、合算して差し引かれる税金額を計算しましょう。

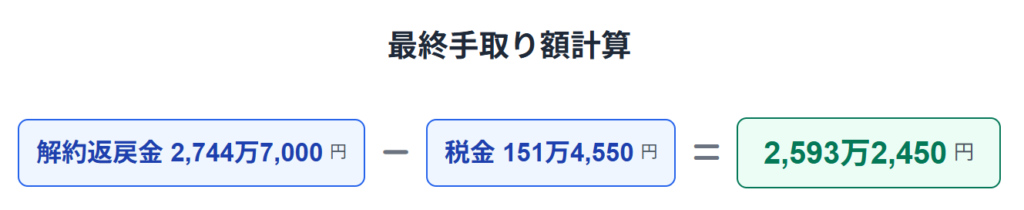

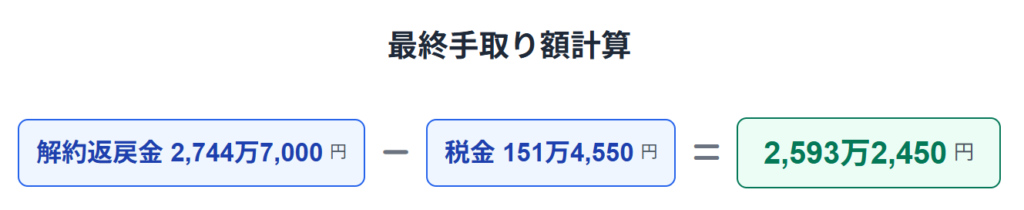

所得税86万7,200円と住民税64万7350円を合計すると、税額は151万4,550円と計算できます。

この税額については、確定申告(所得税)および住民税の納付手続きを通じて納める必要があることを押さえておきましょう。

つまり、解約返戻金2,744万7,000円から先ほど計算した総税額151万4,550円を控除すると、実質的な受取額は2,593万2,450円と計算できます。

ビーウィズユープラスⅡを継続した場合の注意点

ここでは、ビーウィズユープラスⅡを継続した場合の注意点を5つ紹介します。

- 全額受け取れるわけではない

- 確定申告をする必要がある

- 国民健康保険料が上がる可能性がある

- 介護保険料が上がる可能性がある

- ふるさと納税の返礼品にも課税される可能性がある

それぞれ詳しく見ていきましょう。

全額受け取れるわけではない

ビーウィズユープラスⅡを解約したとしても、パンフレットに記載された金額をそのまま受け取れるわけではありません。

解約返戻金は、一時所得として課税対象となるため、所得税と住民税が差し引かれた金額が実際の受取額となります。

さらに、給与所得や年金がある場合は、そのほかの収入と返戻金が合算して税額が計算されるため、実際の税負担はより重くなるでしょう。

保険会社の説明資料では税引前の金額で表示されることが多いため、実際の受取額との差異を事前に把握しておくことが重要です。

解約を検討する際は、税金を控除した手取額ベースで比較検討し、想定していた利益と実際の利益に差が生じないようにしましょう。

確定申告をする必要がある

ビーウィズユープラスⅡの解約により利益が50万円を超えた場合、一時所得として確定申告する義務が発生します。

普段確定申告をしていない会社員や年金受給者にとって、申告手続きは煩雑で時間のかかる作業と感じられるでしょう。

申告を怠った場合は、ペナルティが課される恐れがあります。

解約を検討する際は、税金負担だけでなく申告手続きの手間も含めて総合的に判断しましょう。

国民健康保険料が上がる可能性がある

ビーウィズユープラスⅡの解約により一時所得が発生した場合、国民健康保険に加入している方は保険料が上昇する可能性があります。

自営業者や年金受給者の方が加入する国民健康保険料は、前年の所得金額に応じて算定される仕組みです。つまり、解約返戻金による利益が所得として加算されると、保険料負担が増加します。

そのため、解約を検討する際は税金だけでなく、翌年以降の国民健康保険料負担も含めて総合的なコストを計算しましょう。

なお、会社員や公務員の方は給与額に基づいて健康保険料が決定されるため、影響を受けません。

介護保険料が上がる可能性がある

ビーウィズユープラスⅡの解約により一時所得が発生した場合、40歳以上の方は介護保険料の負担が増えることにも注意が必要です。

介護保険料は、国民健康保険料と同様に前年の所得金額に基づいて算定されるため、解約返戻金による利益が保険料を押し上げる要因になりかねません。

40~64歳までの第2号被保険者と65歳以上の第1号被保険者では保険料の算定方法が異なるものの、いずれも所得に応じた負担となっています。

保険の解約を検討する際は、税金や国民健康保険料とあわせて、介護保険料の負担が増える可能性があることも念頭においておきましょう。

ふるさと納税の返礼品にも課税される可能性がある

ビーウィズユープラスⅡを解約した年にふるさと納税を行った場合、返礼品に対して課税される可能性があります。

ふるさと納税の返礼品は一時所得として扱われますが、通常は50万円の特別控除内に収まるため課税されることはほとんどありません。

しかし、保険の解約返戻金で50万円の非課税枠を使い切ってしまった場合、ふるさと納税の返礼品分も課税対象となってしまいます。

ふるさと納税は節税目的で行う制度であるにもかかわらず、解約と同じ年に実施すると逆に税負担が増加するという皮肉な結果を招いてしまうのです。

そのため、保険を解約する年はふるさと納税の利用は避けるなどの対策をすることをおすすめします。

ビーウィズユープラスⅡを解約して新NISAに移行する【必要保障額に対して多い場合】

必要保障額に対して保険の総保障額が多かった場合は、どうなるのでしょうか?解約して新NISAに移行するといくらになるのかを、3つのステップで計算しました。

- 解約返戻金の額を確認して利益額を計算する

- 源泉分離課税を差し引いて手取り額を算出する

- 手取り額をNISAに投資した場合の運用益を試算する

それぞれ詳しく見ていきましょう。

ステップ1. 解約返戻金の額を確認して利益額を計算する

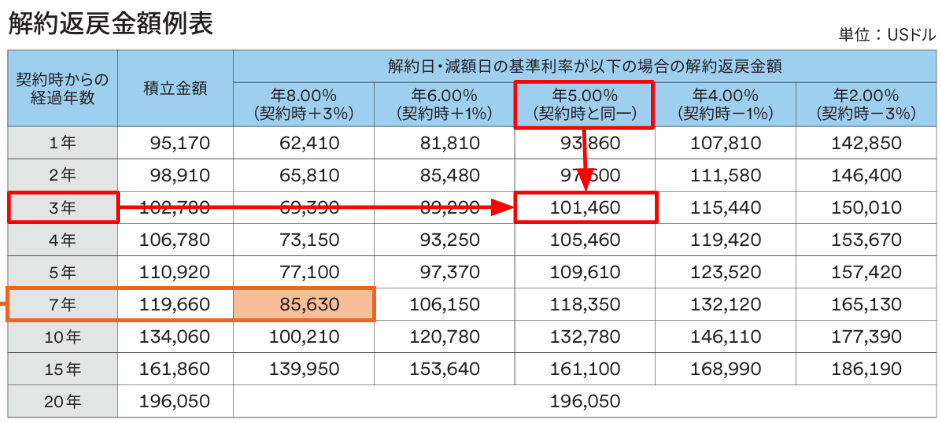

ビーウィズユープラスⅡを解約して新NISAに移行する場合、まず現時点での解約返戻金額を正確に把握することが重要です。

例として、契約から3年経過した時点で解約する場合を考えましょう。

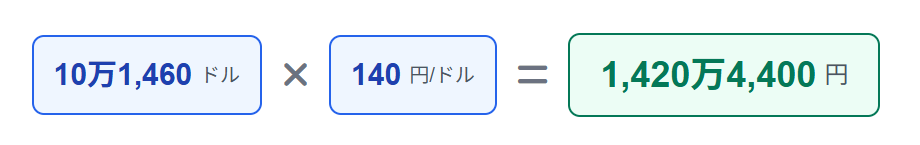

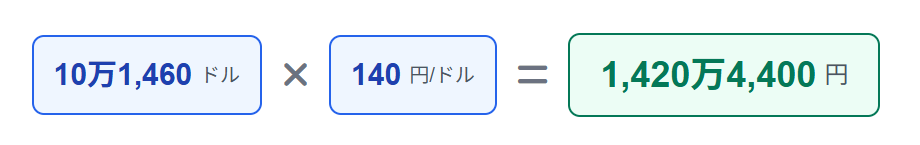

解約返戻金は、解約時の金利水準によって変動します。今回は、契約時と同じ5%の金利が維持されていると仮定すると、解約返戻金は10万1,460ドルです。

1ドル140円とすると、円換算1,420万4,400円と計算できます。

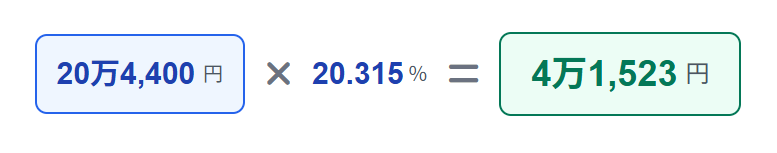

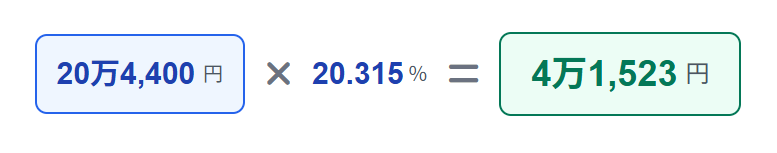

この場合、元本1,400万円に対して解約返戻金1,420万4,400円の差額20万4,400円が利益として計算できます。

ステップ2. 源泉分離課税を差し引いて手取り額を算出する

次に、税金を計算しましょう。

一時払い保険を5年以内に解約した場合は、一時所得ではなく源泉分離課税として20.315%の税率が適用される点に注意が必要です。

利益20万4,400円に対して4万1,523円の税金が課されるため、実際の手取額は1,416万2,877円と計算できます。

解約のタイミングによって税制上の取り扱いが変わるため、5年経過前後での解約では税負担が大きく異なります。

新NISAへの移行を検討する際は、解約時期による税制のちがいも含めて総合的に判断することが重要です。

ステップ3. 手取り額をNISAに投資した場合の運用益を試算する

最後に、解約手取額をNISAに投資した場合の運用益をシミュレーションします。

ⅰ. 運用期間を決める

まず、NISAで運用する期間を決めます。前提条件は、ビーウィズユープラスⅡを契約して3年経過したところで解約したという設定です。

今回は、ビーウィズユープラスⅡの契約時からの経過年数20年での解約返戻金との比較シミュレーションをしたいので、20年-3年=17年です。

ⅱ. 運用利率を決める

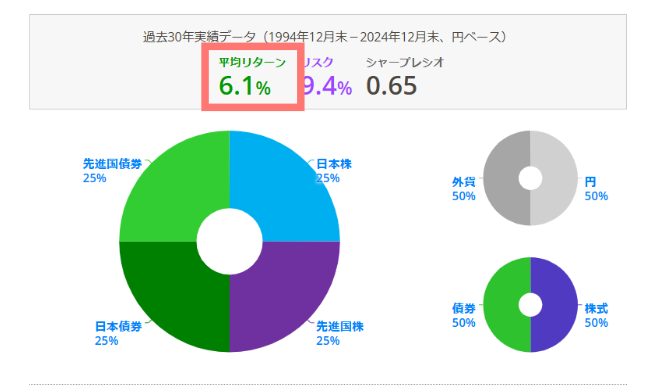

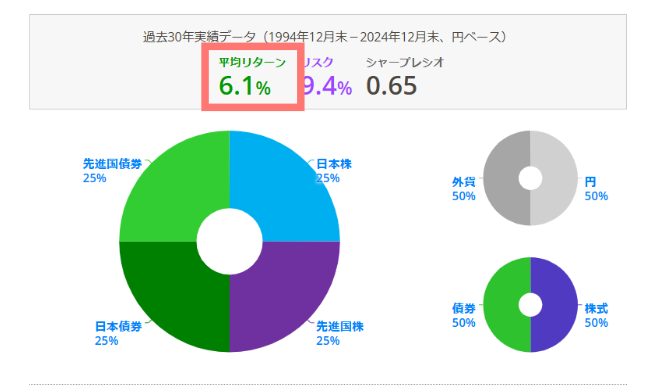

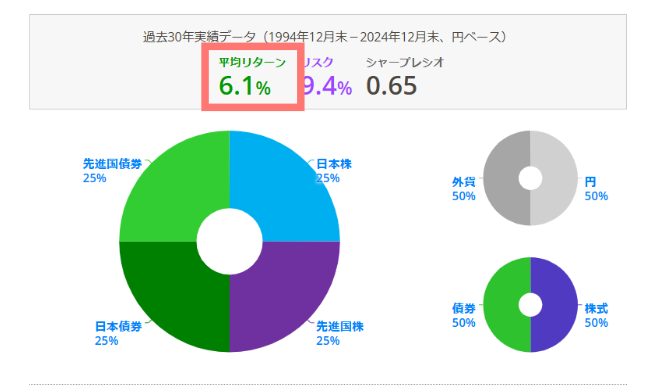

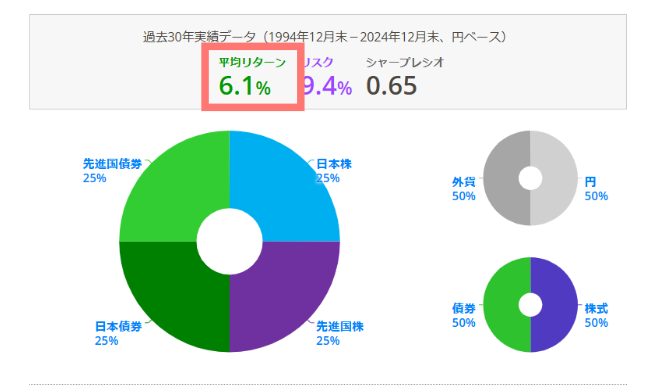

運用利率は、過去30年の実績データを参照します。

小数点は四捨五入し、今回は年率6%で試算しましょう。

ⅲ. 運用方法を決める

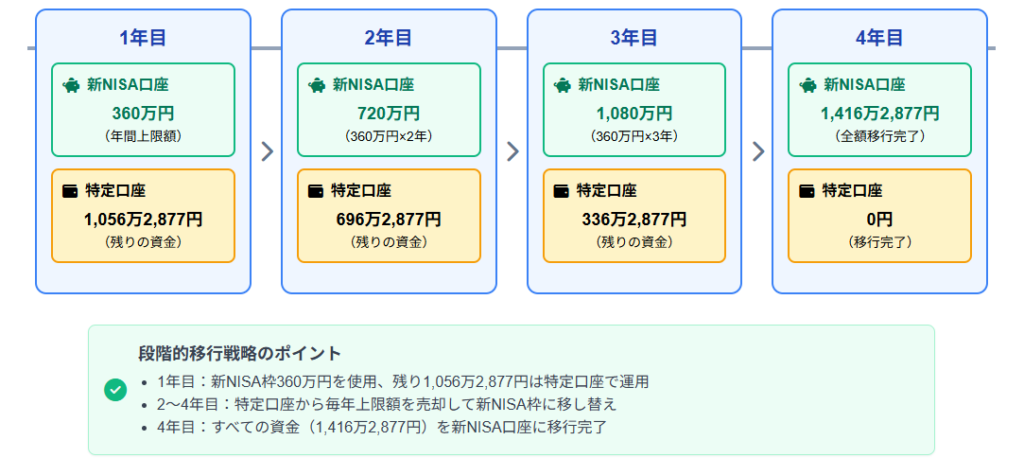

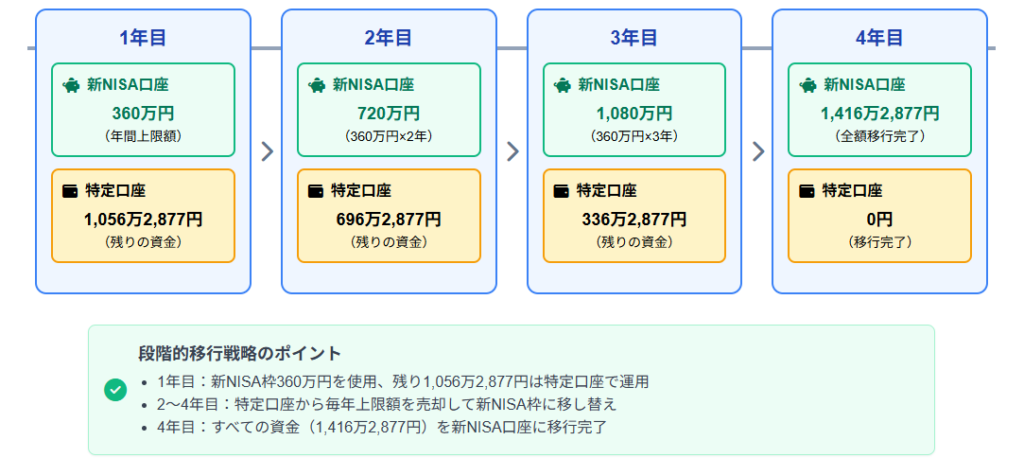

新NISAの年間投資上限額は360万円であるため、1,416万2,877円を段階的に移行する必要があります。

移行手順は、以下のとおりです。

1年目に新NISA枠360万円を使用し、残り1,056万2,877円は特定口座で運用を開始します。

2年目以降は、特定口座から360万円ずつ売却して新NISA枠に移し替えることで、4年目にはすべての資金を新NISA枠に移行するという計画です。

ⅳ. 運用結果をシミュレーションする

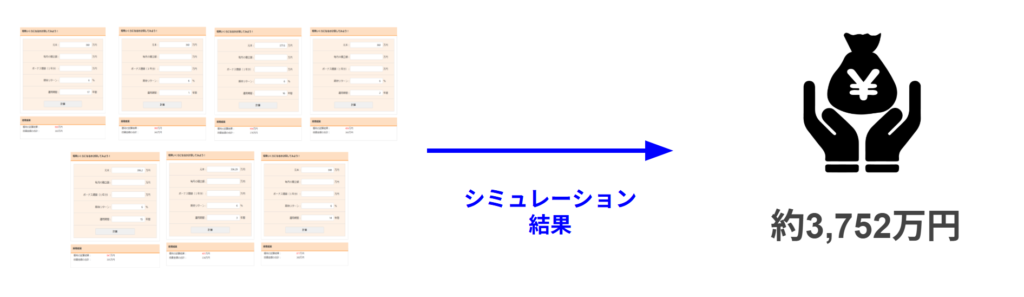

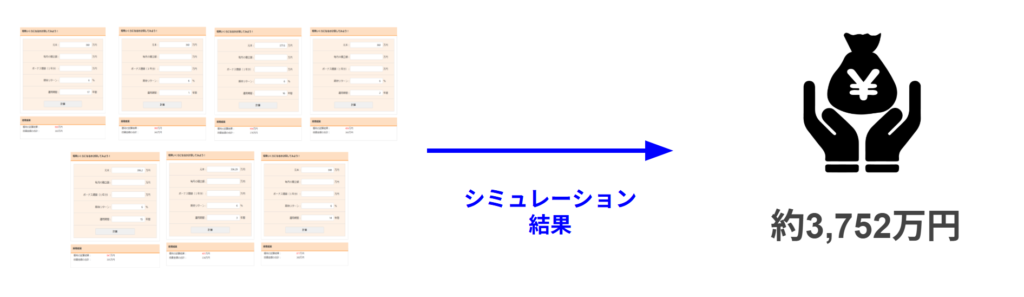

ビーウィズユープラスⅡの解約手取額1,416万2,877円を特定口座と新NISAに投資した場合の運用成果を、運用期間を17年として試算してみましょう。

シミュレーションツールを7回使って試算した結果、17年後の資産価値は約3,752万円となりました。(※手順は非常に複雑であるため省略)

移し替え時の税金負担も考慮して計算することで、正確な運用成果を把握できます。新NISA枠内の資産はすべて非課税で受け取れるため、3,752万円が実際の手取り額となり追加の税負担は発生しません。

ビーウィズユープラスⅡを継続した場合と新NISAに移行した場合の差額

ビーウィズユープラスⅡを継続した場合と新NISAに移行した場合の20年後の受取額を比較すると、差額は1,158万7,550円と計算できます。

新NISAへ移行するほうが圧倒的に有利であることがわかるでしょう。

さらに、新NISAは確定申告が不要で、国民健康保険料や介護保険料への影響もないため、実際の差額はより大きくなる可能性があります。

ただし、個人の状況や価値観によって最適解は異なるため、この数値を参考にしながら総合的に判断することが重要です。

NISAについて詳しく知りたい方は、以下の記事も参考にしてみてください。

ビーウィズユープラスⅡなどの保険で必要保障額に対してちょうどいい場合

最後に、必要保障額に対して現在の保険がちょうどいい場合について効果的なアプローチを2つ紹介します。

- ビーウィズユープラスⅡを解約して掛け捨ての収入保障保険を活用する

- ビーウィズユープラスⅡをアセットアロケーションに組み入れる

それぞれ詳しく見ていきましょう。

ビーウィズユープラスⅡを解約して掛け捨ての収入保障保険を活用する

必要保障額に対して現在の保険がちょうどいい場合、ビーウィズユープラスⅡを解約すると死亡保障が不足するため代替保険の検討が必要です。

この場合に最も効率的な選択肢として、掛け捨ての収入保障保険を活用することで保険料負担を大幅に削減できます。

例として、40歳男性非喫煙者が月15万円を20年間受け取れる収入保障保険の場合、保障総額3,600万円に対して月額保険料はわずか2,481円程度です。

FWD生命などのコストパフォーマンスに優れた保険会社を選択することで、従来の保険と同等の保障を格安で確保できます。

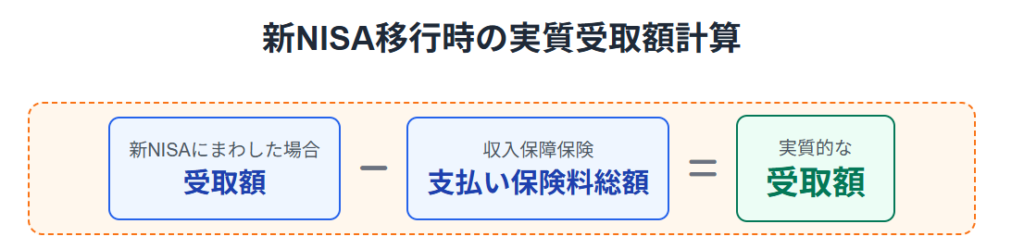

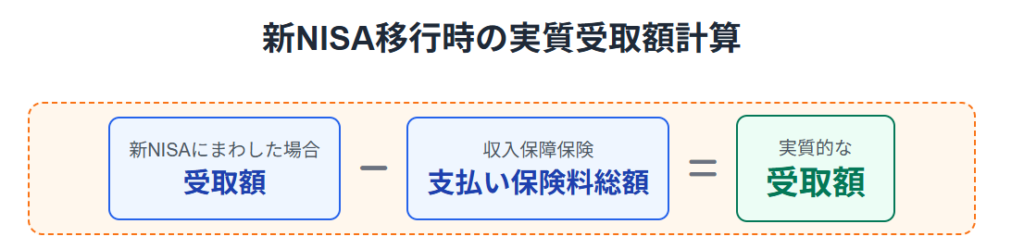

このパターンの場合は、以下の2つを比較します。

- ビーウィズユープラスⅡを継続した場合の受取額

- 解約して新NISAにまわした場合の受取額から収入保障保険の支払い保険料総額を引いた額

ポイントは、新NISAに移行する場合、NISAの運用益から収入保障保険の保険料総額を差し引いて比較する必要があることです。

掛け捨て保険の安さを活用することで、保障を維持しつつ効率的な資産形成を両立できるでしょう。

ビーウィズユープラスⅡをアセットアロケーションに組み入れる

解約に抵抗がある場合の解決策として、ビーウィズユープラスⅡをアセットアロケーションの一部に組み入れる方法が効果的です。

アセットアロケーションとは…

日本語で資産配分を意味し、国内株式・海外株式・国内債券・海外債券の4つの資産クラスにどのような比率で投資するかを決める戦略のこと。

ビーウィズユープラスⅡの運用実態は米国債券であるため、4資産分散投資における先進国債券の部分に位置づけられます。

過去30年間のデータでは4資産均等分散による平均リターンが6.1%となっており、この手法の有効性が実証されています。

具体的には、先進国債券部分をビーウィズユープラスⅡで賄い、残りの国内株式・海外株式・国内債券については新NISAで投資信託を購入するとよいでしょう。

このようにポートフォリオを組むことで、ビーウィズユープラスⅡを解約することなく分散投資できます。

既存の保険商品を資産の一部として捉えることで、全体最適な投資戦略を構築できる柔軟性のあるアプローチです。

ビーウィズユープラスⅡの解約基準は必要保障額と比較して判断しよう

ビーウィズユープラスⅡの解約を検討する際は、必要保障額と比較して判断することが大切です。

必要保障額とは、万が一の際に家族が必要とする資金から遺族年金や既存の貯蓄を差し引いた不足分のことです。まずは、家計の現状と将来必要な資金を詳細に試算し、本当に保険が必要な金額を把握することから始めましょう。

必要保障額に対して保険が不足している場合は、家族の生活保障を確実にすることが最優先事項です。

保障額が多い場合は、税金やコストも含めて総合的に判断すれば、最適な資産形成戦略を選択できます。

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!