「S&P500に投資しておけば間違いないと聞くけど、投資初心者なので不安です…。」

「50代から投資を始めるのは遅いでしょうか?」

「大暴落が起きたら資産はどうなりますか?」

このような疑問をお持ちではありませんか?

S&P500は長期的に見れば高いリターンが期待できる投資先ですが、今後大暴落するリスクも無視できません。とくに、50代から始める方にとっては、資産を失うリスクは大きな不安材料となるでしょう。

そこで本記事では、1級FP技能士の鬼塚が以下の内容について詳しく解説します。

- S&P500は暴落するのか

- 50代からでも安心して投資できる4つの方法

- 暴落時でも資産を守る「じぶん年金戦略」

この記事を読めば、S&P500の大暴落に備える具体的な方法がわかり、50代からでも安心して投資を始められます!ぜひ参考にしてみてください。

なお、本記事の内容はこちらの動画でも詳しく解説しています。

なお、私鬼塚のLINEに登録していただくと、「S&P500 VS 全世界株式徹底解説」「投資初心者が買うべき投資信託4選」などの特典を受け取れます。資産形成に悩んでいる方はぜひ登録してみてくださいね!

S&P500などの投資信託は暴落することがある

長期的に投資していると、暴落に直面する可能性はあります。

最近では、S&P500が2025年2月19日に最高値6,147.43を更新して以降、2025年4月3日時点で5396.52まで下げ、約12.2%下落しました。また、過去には2008年のリーマンショックで約60%下落した事例もあります。

ここでは、投資信託は定期的に暴落するものであるということを、さまざまなメディアや有識者の公表内容や意見をもとに解説します。

- 日経新聞の記事

- ゴールドマンサックスのレポート

- バフェット指数

- エミン・ユルマズさんの書籍

- エミン・ユルマズさんに直接聞いたこと

それぞれ詳しく見ていきましょう。

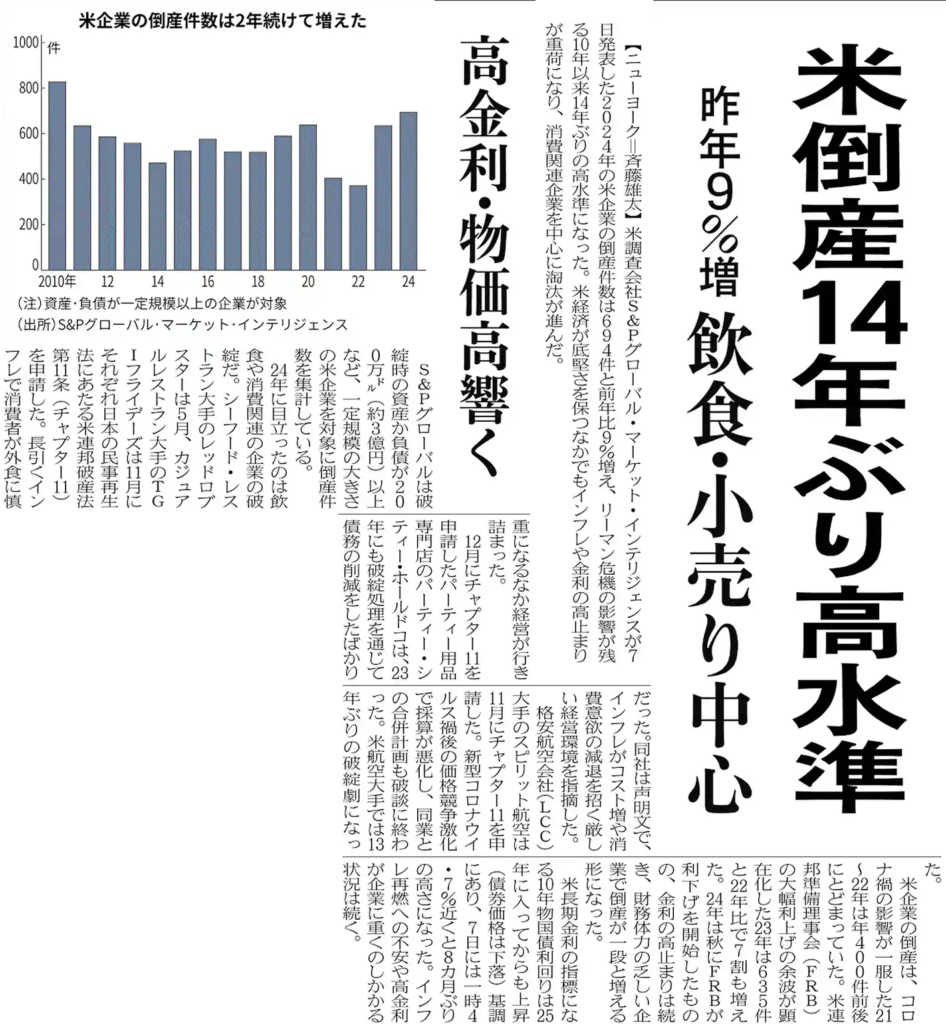

1. 日経新聞の記事

まず、日経新聞の記事を紹介します。2025年1月8日の日経新聞に掲載された記事では、アメリカの企業倒産が14年ぶりの高水準となっていることが取り上げられました。

アメリカの企業は絶好調というイメージがある一方で、破産する企業も増えています。

このことが今後の株式市場にどのような影響をもたらすかは不明ではあるものの、アメリカ株へ投資する方にとっては気になるニュースといえるでしょう。

S&P500などの投資信託は、このような経済状況の変化によって暴落する恐れがあります。

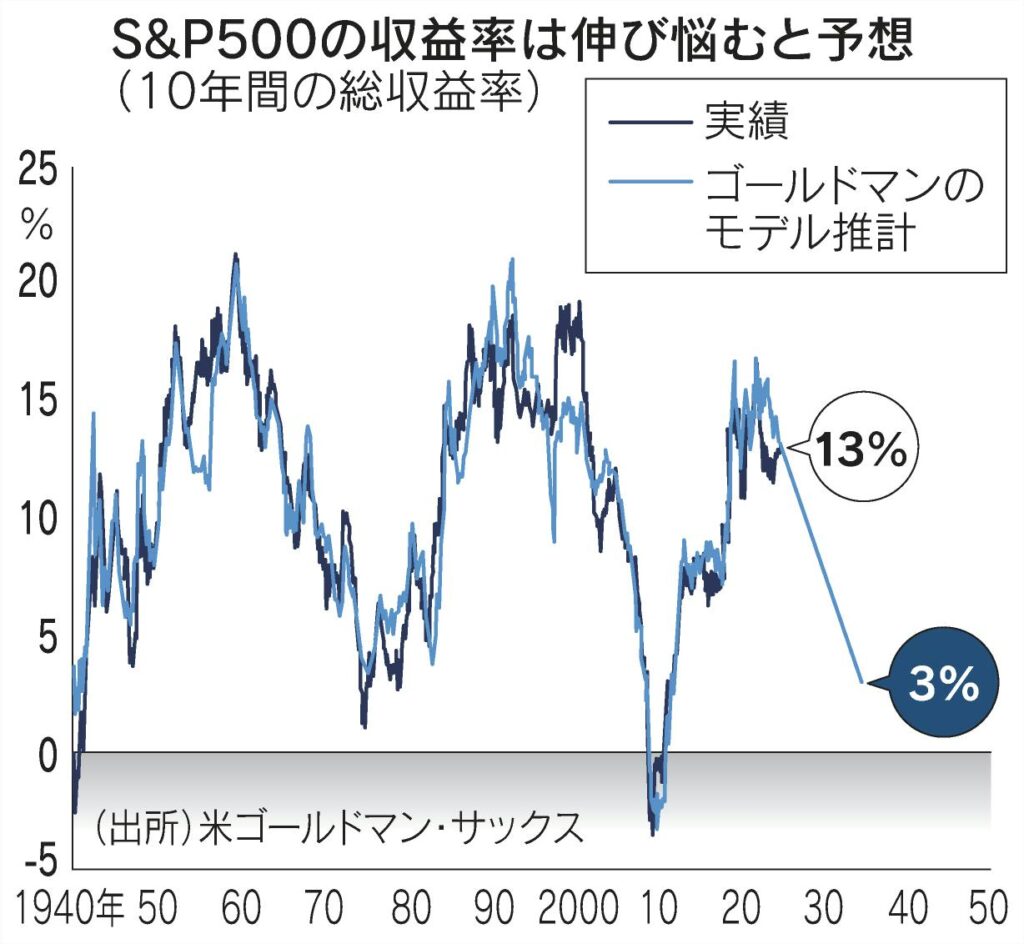

2. ゴールドマンサックスのレポート

アメリカの投資銀行ゴールドマンサックスのレポートによると、S&P500の直近10年間の年平均リターンは13%です。しかし、今後10年間は年平均リターンが3%に減少すると予測されています。

従来の実績と比較すると、約1/4という大幅な減少です。

この3%という数字は、年平均リターンであるため、毎年3%ずつ増えるという意味ではありません。

3%より上回る年もあれば下回る年もあり、10年間平均すると1年あたり3%程度になるという予測です。

このデータからS&P500が今後暴落するかどうかは断定できないものの、リターンが低下する可能性が示されています。

3. バフェット指数

バフェット指数が過去最高になっているというデータがあります。

バフェット指数が100%を超えると株価は割高な状態にあるといわれています。

現在のバフェット指数は、約200%と過去最高水準に達しています。

また、世界株の時価総額とGDPのグラフも見てみましょう。

過去のデータを見ると、時価総額がGDPを超えると相場は調整局面を迎える傾向があることがわかるでしょう。2007年や2015年にも同様のことが起き、その後に株価が下落しています。

このことから、米国株は現在かなり割高になっていて、今後大きく下がる恐れがあるといえます。

4. エミン・ユルマズさんの書籍

2024年に出版されたエコノミストのエミン・ユルマズさんの書籍「エブリシングバブルの崩壊:終わりと始まり」では、次のように述べられています。

- バブルの7~8割は2023年までにすでに弾けている

- 残った大きなバブルが生成AIによって盛り上がる「AIバブル」だと考えている

- アップル1社の時価総額はなんとイギリスの上場企業の合計を超えている

- GAFAMやエヌビディアの株価はまだ高値圏にあるが、私は遠からず「AIバブル」は弾けると考えている

また、エミンさんは2年前の著書「エブリシングバブルの崩壊」のなかで、以下のように予測しています。

現在の米国のグロースカブバブルが弾けると、日本に凄まじい額のお金が向かってくる可能性が高い。

このような考えに至った理由について、著者であるエミン・ユルマズさんに直接会って質問しました。

5. エミン・ユルマズさんに直接聞いたこと

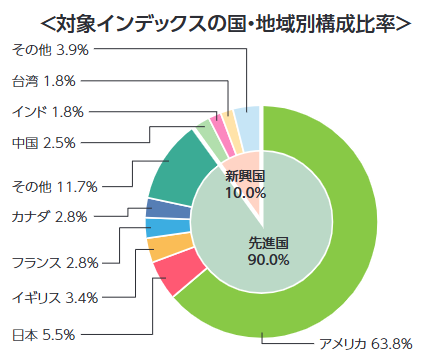

エミン・ユルマズさんに直接質問したところ、世界の株式市場への資本分配に偏りがあるとおっしゃっていました。

世界の株式時価総額のシェアでは、米株が63.2%で日本株は5.5%となっており、米株は日本株の11.6倍も評価されています。

しかし、GDPで比較するとアメリカは日本の7倍に過ぎません。

つまり、米国株は実力以上に評価されすぎており、この不均衡はいずれ是正されるだろうというのがエミンさんの考えです。

このような理由で、米国株のバブル崩壊後に日本へ資金が流れる可能性が高いとエミンさんは予測しています。

投資信託の暴落に備える方法

ここでは、暴落に備えるための4つの重要な方法を紹介します。

- 債券にも分散投資をする

- 世界中の株式に分散投資をする

- リバランスをする

- 積立をする

それぞれの方法がどのように暴落リスクを軽減できるか、詳しく見ていきましょう。

なお、私鬼塚のLINEに登録していただくと、「S&P500 VS 全世界株式徹底解説」「投資初心者が買うべき投資信託4選」などの特典を受け取れます。資産形成に悩んでいる方はぜひ登録してみてくださいね!

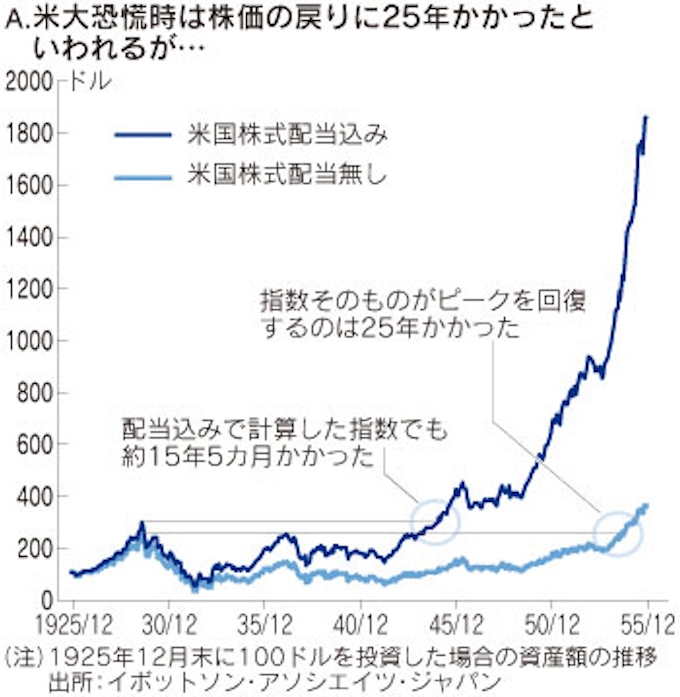

1. 債券にも分散投資をする

株式だけでなく債券にも投資することで、株価の暴落による損失を軽減できます。

株式と債券は逆の動きをする傾向があるため、株価が下がっているときに債券が値上がりすることで、株式の損失分を打ち消せます。

たとえば、1929年の世界大恐慌では米国株が9割も下落し、株式だけを保有していた場合は元に戻るまで25年もかかりました。

一方、株式だけでなく債券にも分散投資していた場合、元に戻るまでわずか6年2ヶ月で済んだというデータがあります。

株式と債券の逆相関の効果により、株価暴落時のリスクを大幅に抑えられたということです。

たとえば、65歳のときに世界大恐慌のような暴落があった場合、株式だけなら90歳で回復する計算ですが、債券に分散投資していれば71歳で回復することになります。

この違いは、老後資金を考えるうえで非常に重要です。

2. 世界中の株式に分散投資をする

S&P500だけでなく、世界中の株式に分散投資することでリスクを抑えられます。

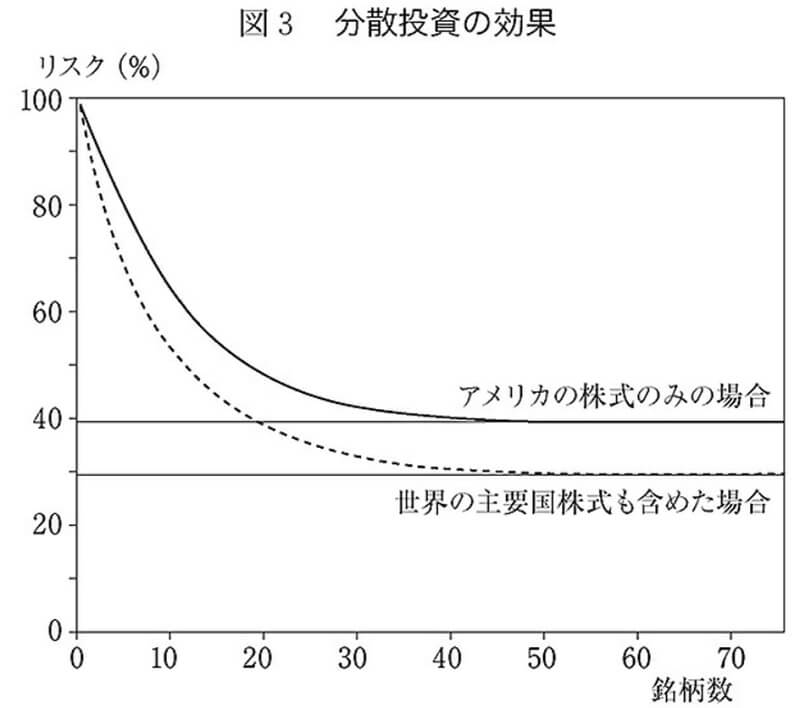

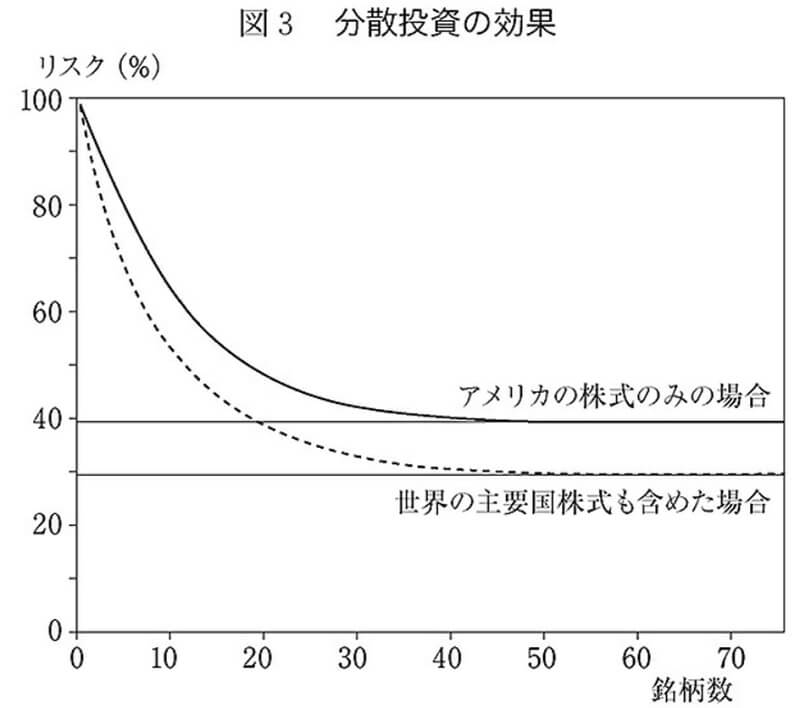

投資のバイブルと言われる名著「ウォール街のランダムウォーカー」には、分散投資の効果を示すグラフが掲載されています。

出典:ウォール街のランダムウォーカー

このグラフによると、アメリカの株式だけに投資するよりも、世界中の株式に分散して投資したほうがリスクを抑えられることがわかるでしょう。

また、リスクが下がるだけでなくリターンも上がるというデータもあります。米国の証券アナリスト、ベン・カールソンさんの書籍「A Wealth of Common Sense」には、以下のような説明があります。

つまり、米国だけに投資するより、世界中に分散して投資することでリターンが向上したということです。

3. リバランスをする

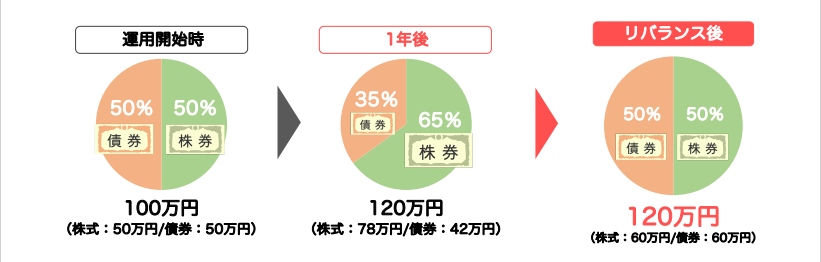

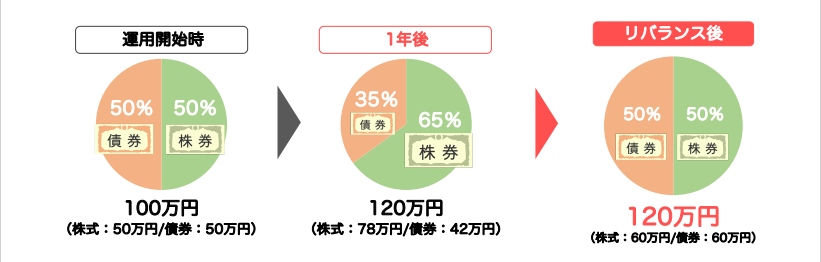

リバランスとは、投資開始時に決めた資産配分の比率に戻す作業のことです。

たとえば、株式50%・債券50%で始めた場合、時間が経つと株価の変動で比率が変わります。

リバランスは、株式が値上がりして65%・債券が35%になったら、元の比率に戻るように株式を一部売却して債券を買い増す操作です。

このように、資産クラスの比率を調整することで「高く売って安く買う」という基本に沿って投資を実践できます。

加えて、リバランスを行えば、長期投資において運用成績が向上しやすくなるというデータもあります。

このように、リバランスは暴落時のリスクを抑えるだけでなく、長期的には利益を増やす効果も期待できるでしょう。

なお、リバランスについては、以下の記事で詳しく解説しているので、ぜひ参考にしてみてください。

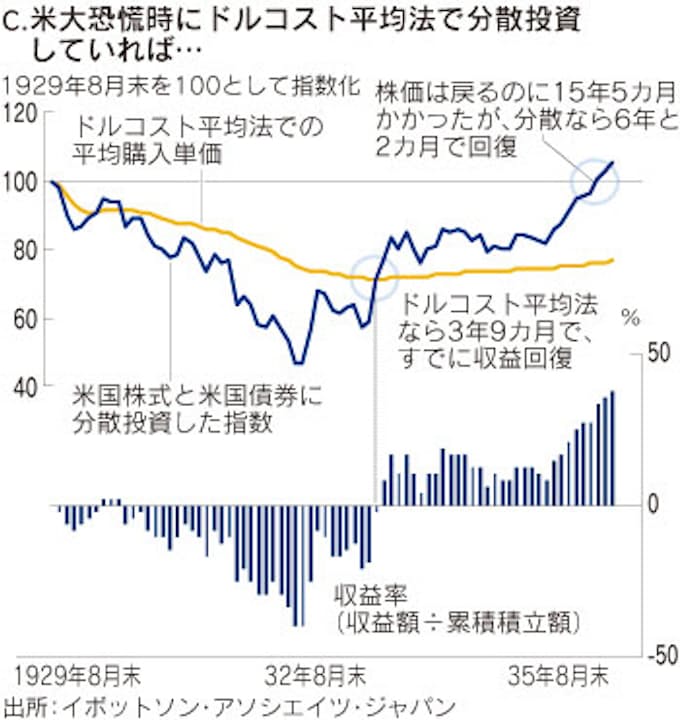

4. 積立をする

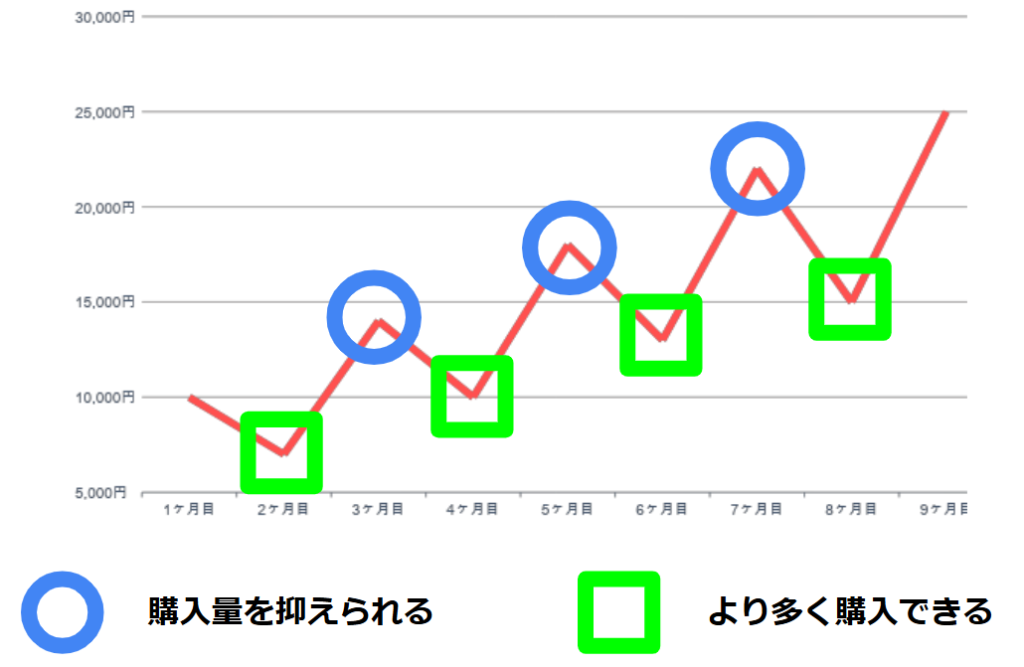

積立投資は、暴落対策としても大きな効果を発揮します。

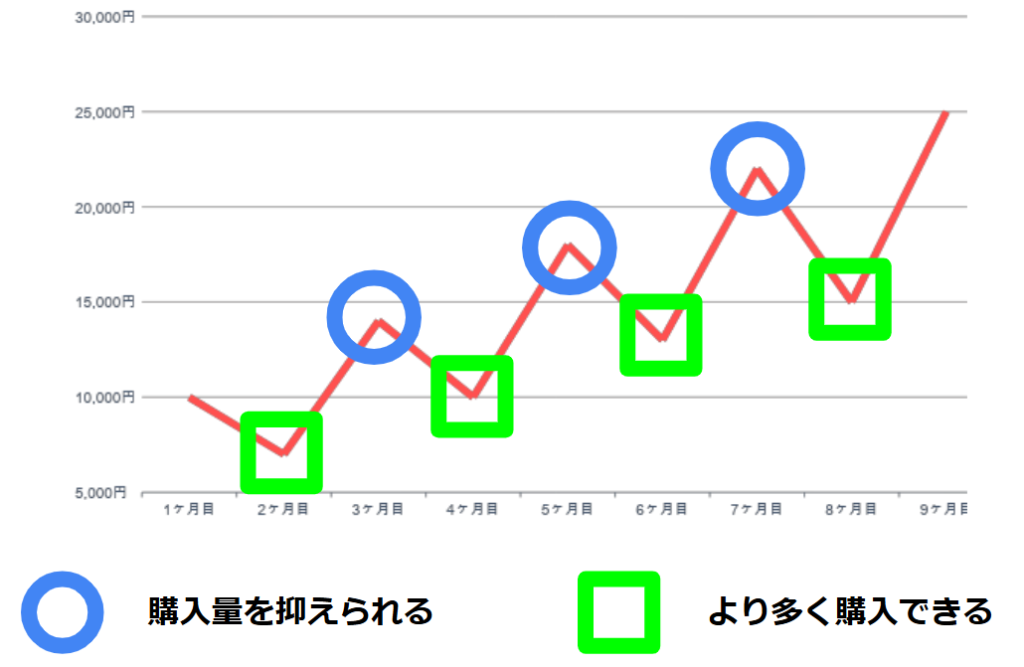

積立投資は、ドルコスト平均法とも呼ばれ、定期的に一定額を投資していく方法です。株価が下がっている時期には自動的に多くの株を買えるため、後の回復局面で大きな利益を生み出せます。

世界大恐慌時のデータを見ると、株式と債券に分散投資していた場合は元に戻るまで6年2ヶ月かかりました。一方、積立投資をしていた場合はわずか3年9ヶ月で回復しています。

なお、ドルコスト平均法については、以下の記事も参考にしてみてください。

投資信託を積立投資している期間に暴落したときのシミュレーション

ドルコスト平均法は、非常に優秀な戦略です。

ただし、投資の出口付近(引き出す直前)で暴落が起きると、回復を待つ時間がなく損失が大きくなる恐れがある点に注意が必要です。

ここでは、10年間積立投資をしていて、暴落が起きたときのシミュレーションを紹介します。

- 10年間積立投資したシミュレーション結果

- その後大暴落が発生した場合のシミュレーション結果

それぞれ詳しく見ていきましょう。

1. 10年間積立投資したシミュレーション結果

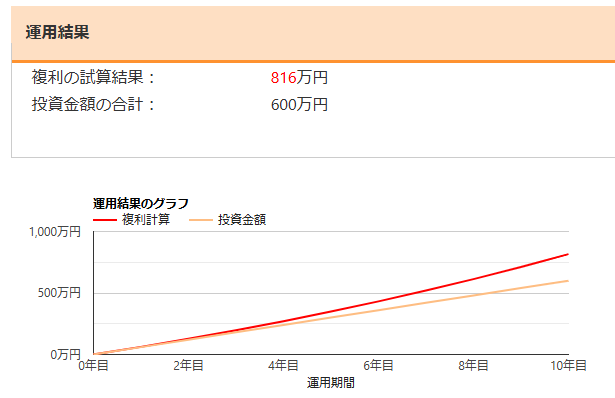

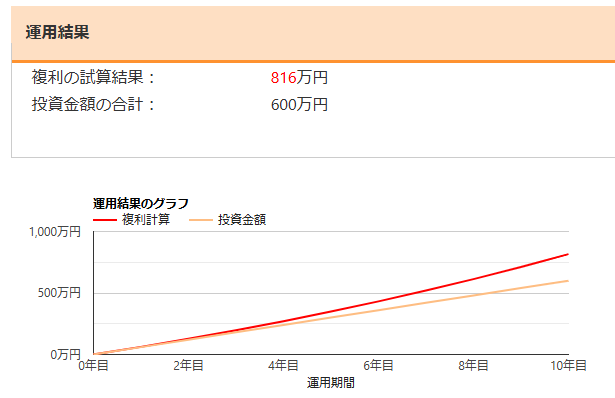

まず、10年間の積立投資をしたときにどれくらい含み益が出るかシミュレーションしてみましょう。以下の条件で試算します。

| 項目 | 条件 |

|---|---|

| 投資対象 | S&P500 |

| 毎月の積立額 | 5万円 |

| 積立期間 | 10年間 |

| 年利 | 6% |

その結果、元本600万円に対し、資産は816万円に成長します。

このように、暴落がなく年利が6%のまま変わらないと仮定すると、積立投資を10年間継続すると順調に資産が増えていくことがわかります。

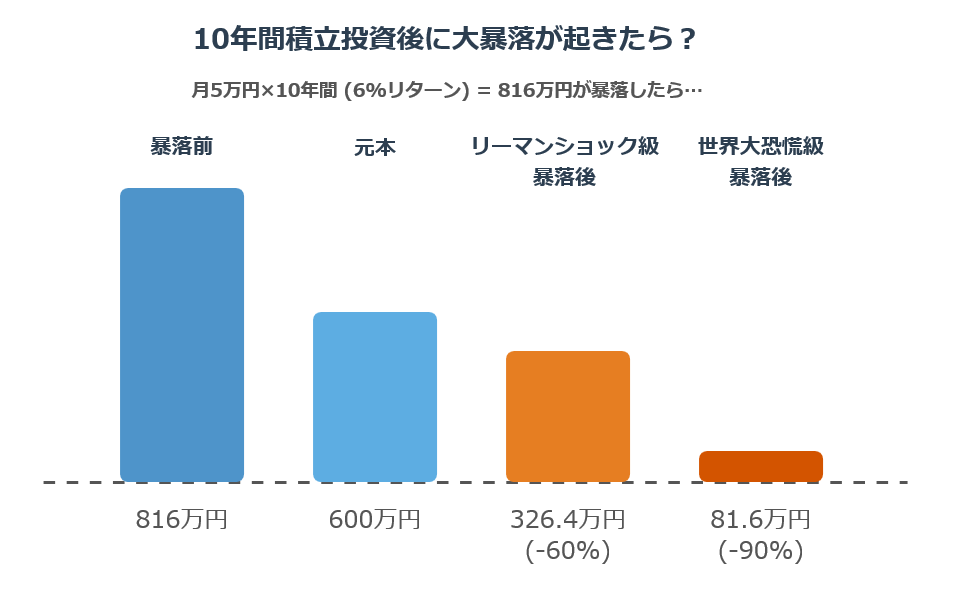

2. その後大暴落が発生した場合のシミュレーション結果

しかし、この816万円が大暴落に見舞われるとどうなるでしょうか。

世界大恐慌並みの9割減なら81.6万円に、リーマンショック並みの6割減なら326.4万円まで減少します。

積立総額は600万円なので、いずれも元本割れです。

10年間コツコツ積み立てたお金が大幅に減ってしまうと、多くの人は絶望感を味わうでしょう。

このシミュレーションから、ドルコスト平均法(積立投資)は万能ではなく、出口付近での暴落には弱いことがわかります。

そのため、着実な資産形成をするなら株式だけではなく債券にも分散して投資することが大切です。

株価が暴落したとしても過剰に恐れる必要はない理由

ここでは、国の年金を運用する期間であるGPIF(年金積立金管理運用独立行政法人)の投資結果を紹介します。この投資結果を見ることで、暴落を過剰に恐れる必要はないことがわかるでしょう。

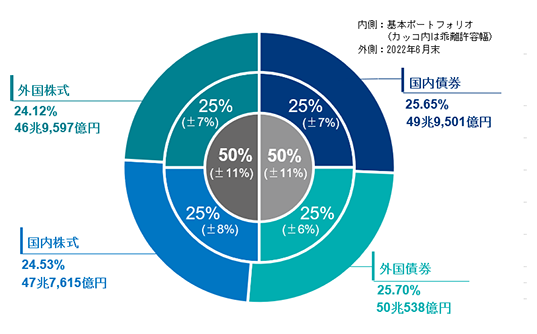

GPIFは、国内株式・外国株式・国内債券・外国債券の4資産に均等分散投資を行っています。

2001年から運用を開始し、現時点(2024年度第2四半期)で153兆6431億円もの利益を出しています。

この利益153兆円のうち、53兆6162億円は利息と配当金です。

さらに注目すべきなのは、2008年のリーマンショック時のデータです。

株価暴落で赤字になっても、利息と配当金を示す青いグラフは下がることなく着実に増え続けていることがわかります。

つまり、株式と債券を保有さえしていれば、相場下落時でも収入を得られるということです。このことがわかると、暴落が怖いという気持ちが少し和らぐのではないでしょうか。

投資信託はいつ売ればいい?じぶん年金戦略とは

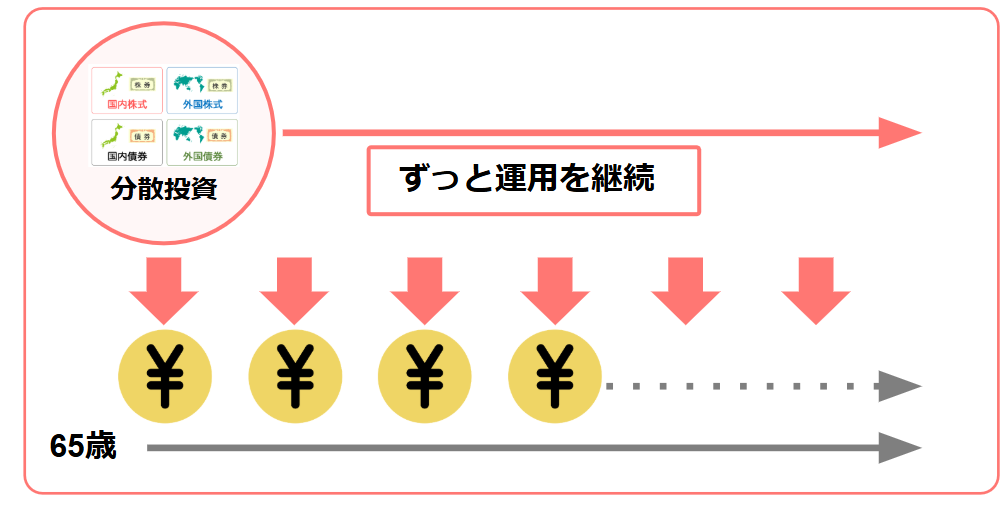

投資信託の売り時について、誰もが値上がりしたときに売りたいと考えるものの、相場の動きを予測することは困難です。そこでおすすめなのが「じぶん年金戦略」という方法です。

じぶん年金戦略とは、老後も運用を続けながら、必要な分だけ取り崩していく方法

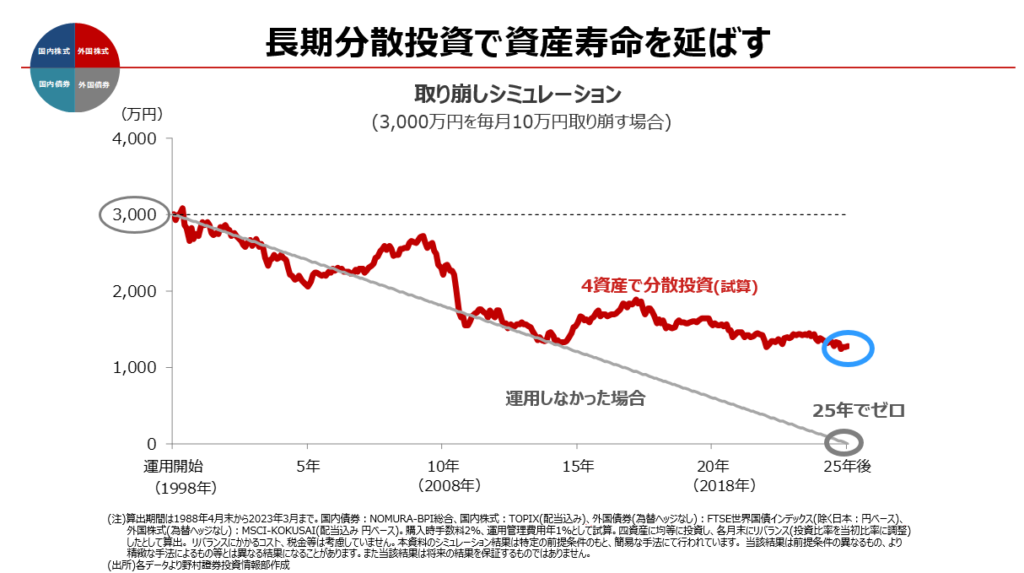

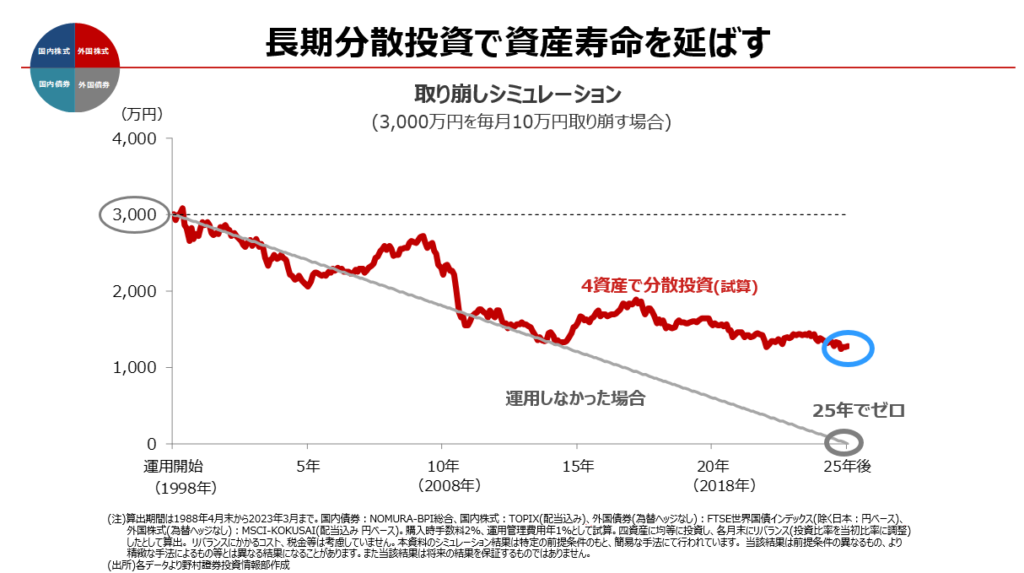

たとえば、元本3,000万円を月10万円ずつ取り崩す場合、運用しなければ25年で使い切ります。一方、4資産に分散投資しながら取り崩すと、25年後も約1,200万円も残るというシミュレーション結果があります。

じぶん年金戦略のメリットは、毎月必要な金額を機械的に受け取るため、売り時を考える必要がないことです。

また、アメリカにある世界最大級の運用会社であるバンガードのレポートによれば「株価の急上昇は数日間に集中して起こる」とされています。

つまり、わずか数日間しかない急上昇する日を逃すだけで、運用結果に大きな影響をもたらすということです。

その点、じぶん年金戦略なら長期的に運用を続けるため、この「急上昇の日」を取りこぼさずにすむという利点があります。

このことから、じぶん年金戦略は最高の出口戦略といえるのではないでしょうか。

投資信託が暴落したときに備えて投資ルールを徹底しよう

投資信託が暴落する確率は、0にはできません。10年・20年と投資を続けていると、いつかは暴落を経験することになるでしょう。

暴落が起きたときに、感情的になって投資信託を売却してしまうと、その時点で損失が確定してしまいます。

過去に起きた暴落は、短期間で元に戻るケースも珍しくありません。実際、2024年8月に起きた日経平均株価の大暴落は、1ヵ月以内にもとの水準に戻りました。

そのため、株価の値動きに一喜一憂せず、長期投資・分散投資・リバランスの原則を守って粛々と投資を継続することが大切です。

なお、私鬼塚のLINEに登録していただくと、「S&P500 VS 全世界株式徹底解説」「投資初心者が買うべき投資信託4選」などの特典を受け取れます。資産形成に悩んでいる方はぜひ登録してみてくださいね!