「ふるさと納税をしないほうがいい人は?」

「みんなやっているけど、本当に自分にとっていい選択なの?」

「損をする可能性はある?」

そのようなお悩みに答えていきます。

自分の好きな地方自治体を選択して税金を納められる「ふるさと納税」。日々の生活コストを抑える工夫の一つとして「上手に活用していきたい」と考えている方は多いでしょう。

一方、税金の前払い(主に住民税)をするふるさと納税は、貯蓄額に余裕がない場合、無理して取り組まない方が良いという一面もあります。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- ふるさと納税はしないほうがいい?概要を3つ解説

- ふるさと納税をしないほうがいいかを決める!3つの注意点

- 先に将来の貯蓄額を増やすための3つのステップ

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

ふるさと納税はしないほうがいい?概要を3つ解説

「ふるさと納税ってそもそもどんな制度だっけ?」とよく仕組みがわからない方もいるでしょう。ここでは、ふるさと納税の概要を3つ紹介していきます。

- ふるさと納税とは

- ワンストップ特例制度とは

- 節税ではなく税金の前払いをしている

1つずつみていきましょう。

ふるさと納税とは

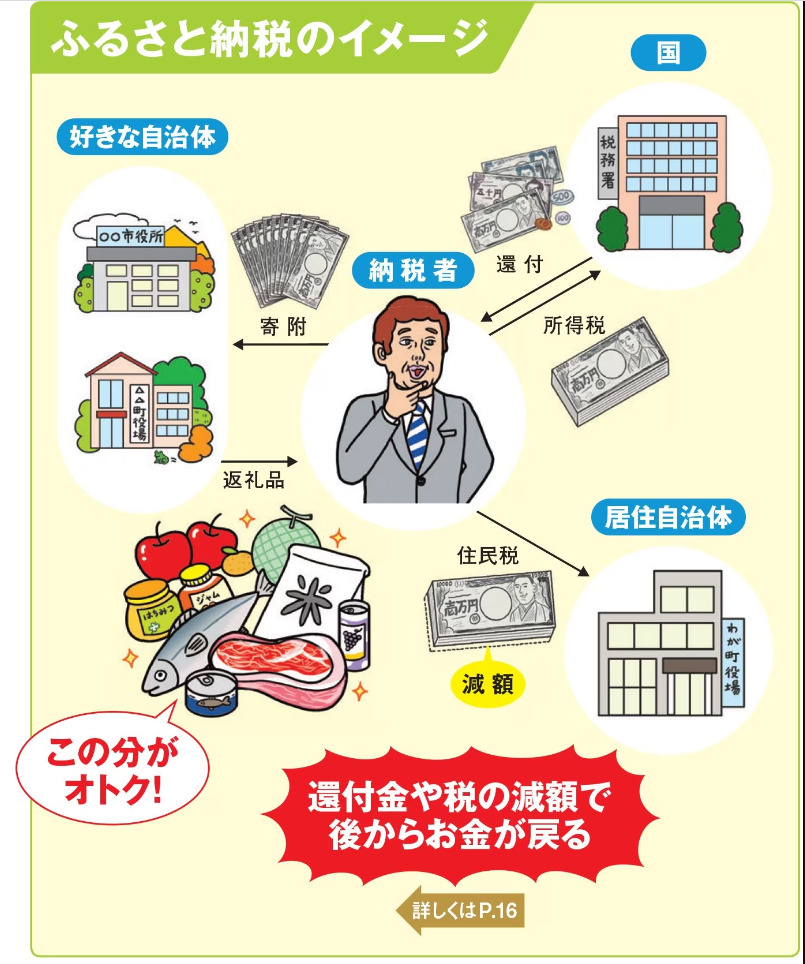

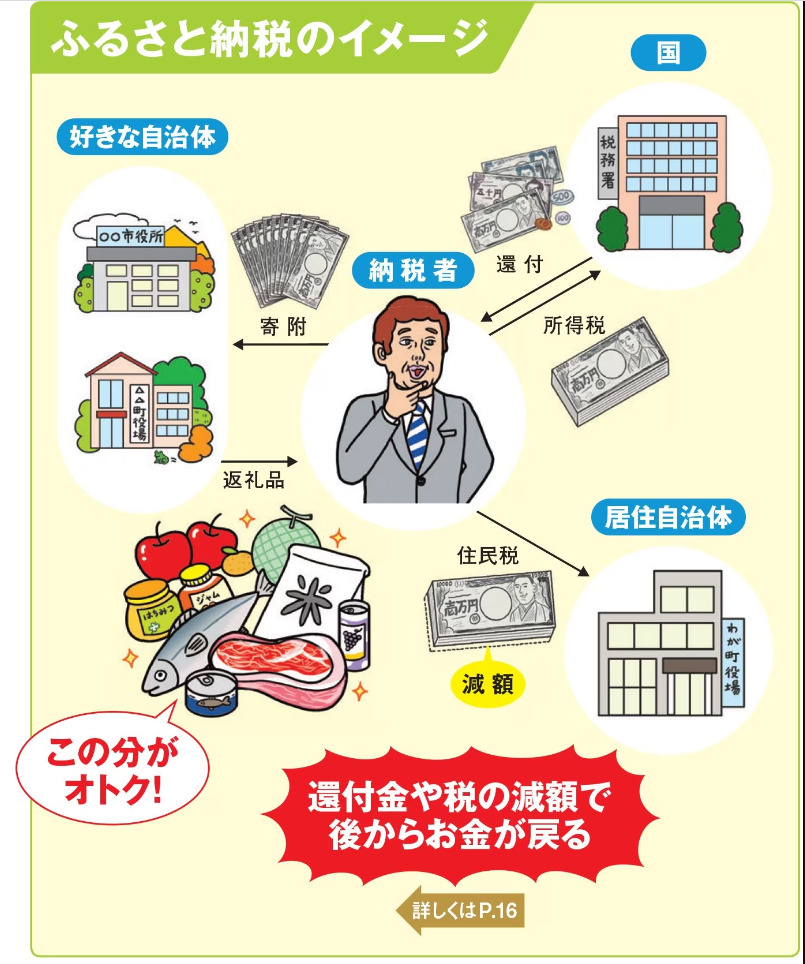

ふるさと納税とは、日本の地方自治体に寄付して地域の発展を支える制度のこと。

寄付金額のうち2,000円を超える部分について、所得税と住民税から原則として一定の上限までの全額が控除されます。以下の図もみていきましょう。

人によって年収が異なるため、寄付金控除金額の上限が違います。もし気になる方は、シミュレーションツールを使って計算してみてください。

総務省によると、2023年10月の法改正で返礼品の返礼率が3割以下となっています。(参考)

つまり、4万円分ふるさと納税をした方は2,000円の自己負担額で、最大約1万1400円分(3万8,000円 × 0.3)の返礼品を受け取れます。

ワンストップ特例制度とは

通常ふるさと納税をした方は、翌年2月16日~3月15日までの間に確定申告が必要です。

ただし、ふるさと納税だけのために確定申告する必要がある会社員や公務員の方は、自治体の数が5団体以内である場合に限り、確定申告が不要となる「ワンストップ特例制度」が使えます。

ワンストップ特例制度は、寄付金控除額の金額分だけ翌年の住民税が減額。一方確定申告した場合は、その年の所得税が還付されるのに加えて、翌年の住民税が減ります。

ちなみにワンストップ特例制度を使った場合と確定申告した場合の控除額の総額は変わらないので、都合の良い方法を選ぶと良いでしょう。

また、個人事業主やフリーランスの方はワンストップ特例制度が使えないので、確定申告する義務が発生します。

ワンストップ特例制度についてもっと詳しく知りたい、という方は私の動画を合わせてご覧ください。

節税ではなく税金を前払いしている

ふるさと納税は、税金(主に翌年の住民税)の前払いをする制度です。

そのため、ふるさと納税自体には節税の効果は期待できません。とはいえ、返礼品を目的に「ふるさと納税をしたい」と考えている方もいるでしょう。

たしかに、税金の前払い+自己負担金額2,000円で返礼品がついてくる点ではお得です。

しかし、納めるべき税金の負担額が減っているわけではないので、貯蓄額を確認してからふるさと納税に取り組むと良いでしょう。

ちなみに、貯蓄額が増えなくて「ふるさと納税をしている場合ではない」という方は投資でお金を増やしてから、ふるさと納税に取り組んでみてはいかがでしょうか。

ふるさと納税をすると損する年収はいくら?

すでにふるさと納税している方は控除限度額を超えてしまうと、超えた分は税金の前払いではなく、寄付金になるので注意が必要です。以下の表で確認しましょう。

| ふるさと納税者の給与収入 | 独身または共働き | 夫婦 | 共働き + 子一人(高校生) |

|---|---|---|---|

| 300万円 | 28,000円 | 19,000円 | 19,000円 |

| 400万円 | 42,000円 | 33,000円 | 33,000円 |

| 500万円 | 61,000円 | 49,000円 | 49,000円 |

| 600万円 | 77,000円 | 69,000円 | 69,000円 |

引用元:総務省PDF 「ふるさと納税額(年間上限)の目安」

もっと正確に計算したい、という方はシミュレーションツールを利用してみてください。

ふるさと納税は「日本の地方自治体に寄付して地域の発展を支える」という目的を忘れずに、控除限度額の範囲内で取り組むと良いでしょう。

「控除限度額を超えても良いから自分の生まれ育った故郷にどうしても恩返しがしたい」という思いで寄付をしたい方は、まず自分の貯蓄額を増やしてからのほうが安心です。

ちなみに私のLINEに登録すると、初心者の方でも投資で効率良く貯蓄した方の実績データも見ることができる豪華特典を「無料」でプレゼントしています。

ぜひ投資で効率良くお金を増やし、ふるさと納税や寄付にお金を使う余裕をもちましょう。

ふるさと納税のメリット

ふるさと納税は税金の控除を受けられるだけでなく、各地の特産品を楽しんだり地域貢献を実感したりできる制度です。

ここでは、ふるさと納税の主なメリットについて詳しく紹介します。

- 寄付金控除を受けられる

- 返礼品を受けとれる

- 寄付金の使い道を指定できる

それぞれ詳しく見ていきましょう。

寄付金控除を受けられる

ふるさと納税の大きな魅力のひとつが、寄付をすることで税金の控除を受けられる点です。

具体的には、寄付をした金額のうち2,000円を超える部分について、翌年の所得税や住民税から差し引かれる仕組みです。なお、控除を受けるためには確定申告を行うかワンストップ特例制度を利用する必要があります。

ワンストップ特例制度とは、確定申告をしなくてもふるさと納税の寄付金控除が受けられる便利な制度です。会社員が利用するワンストップ特例制度の手続きは難しくないため、ふるさと納税は多くの人にとって利用しやすい制度といえます。

返礼品を受けとれる

ふるさと納税の魅力として、寄付をした自治体から返礼品を受けとれることも挙げられるでしょう。

返礼品には、その地域ならではの食材や加工品・工芸品などが用意されています。

なかには、地域体験型のサービスを提供している自治体もあります。

このように、ふるさと納税を利用すれば寄付を通じてその地域の特色や文化を直接感じられるでしょう。

単なる節税対策にとどまらず、地域を支援しながら自分へのご褒美も受け取れることが、ふるさと納税ならではの価値といえます。

寄付金の使い道を指定できる

寄付金の使い道を自分で選べることも、ふるさと納税を利用するメリットです。

自治体によって設定されている用途はさまざまで、住民の暮らしに直結する取り組みに分かれています。

具体的には、以下のとおりです。

- 子育て支援や教育環境の充実

- 自然環境の保全

- 地域産業の活性化 など

寄付する人は、自分が共感するテーマや応援したい分野を選べるため、その思いが地域の具体的な活動や事業につながる仕組みです。

単なる納税では見えにくいお金の行き先が、ふるさと納税を通じて「見える化」されることで、主体的に納税できるでしょう。

ふるさと納税のデメリット

ふるさと納税は多くのメリットがある一方で、いくつかの注意点もあります。ここでは、ふるさと納税を利用する際に知っておくべきデメリットについて3つのポイントから解説します。

- 自己負担額として2,000円を支払う必要がある

- 控除上限額を超えると自己負担になる

- 確定申告が必要になるケースがある

制度を正しく理解してかしこく活用するためには、メリットだけでなくデメリットも押さえておきましょう。

自己負担額として2,000円を支払う必要がある

ふるさと納税は多くの恩恵を受けられる制度ですが、自己負担額として2,000円を支払う必要があります。

寄付金額が高くても低くても、この2,000円は軽減されることなく支払いが発生する仕組みです。

つまり、実質的には返礼品を受け取るための「参加費」のようなものといえます。

控除を受けた結果として、家計の負担が大きく増えるわけではありませんが、完全に無料で返礼品をもらえるわけではない点は押さえておきましょう。

控除上限額を超えると自己負担が増える

ふるさと納税には、収入や家族構成に応じて決まる「控除上限額」があり、この範囲を超えて寄付をすると、その分は全額自己負担になってしまいます。

つまり、どれほど多く寄付しても全てが税金の控除対象になるわけではありません。

上限を超えた金額については控除が適用されず、寄付した分だけ純粋に持ち出しとなるため、返礼品を目的に寄付を増やすと結果的に損をする恐れがあります。

自己負担する金額が2,000円でおさまるふるさと納税額の目安は、以下のとおりです。

控除上限額は人によって異なり、給与や扶養の有無などで大きく変わるため、事前にシミュレーションなどで自分の目安を確認することが大切です。

制度を正しく理解しないまま使うと、思わぬ負担が増える恐れがある点がデメリットといえます。

確定申告が必要になるケースがある

ふるさと納税を利用すると、場合によっては確定申告をする必要があります。

通常、会社員などは「ワンストップ特例制度」を使えば確定申告をせずに控除を受けられますが、以下のケースに当てはまると、ワンストップ特例制度は使えません。

- 寄付先が6自治体を超える場合

- 医療費控除などほかの申告を行う場合

このようなケースは、会社員であっても自分で確定申告をする必要が出てきます。

確定申告に慣れていない人にとっては少々負担に感じる面もあるでしょう。

とはいえ、オンライン申告を利用すれば手続きの手間を減らせます。

一度手続きを経験すれば流れは把握できるので、次回以降はそこまで難しく感じないかもしれません。

ふるさと納税をしないほうがいい人

ふるさと納税は、誰にとっても有益な制度とは限りません。ここでは、ふるさと納税の節税効果が小さい人について解説します。

- 所得税や住民税が非課税の人

- 学生やパートで働いている人

自分がここで紹介するカテゴリーに該当するかどうかを確認し、ふるさと納税を利用するかどうかの判断材料にしてみてください。

所得税や住民税が非課税の人

ふるさと納税は、寄付をしても翌年の所得税や住民税から控除されることで実質的な負担を抑えられる仕組みです。

そのため、所得税や住民税が非課税の人は控除対象の税金を支払っていないため、ふるさと納税を使っても節税効果が得られません。

非課税の人が仮にふるさと納税を活用して寄付しても、自己負担額の2,000円だけでなく寄付した金額全額を負担する必要があります。

この場合、返礼品を受け取れるものの、節税効果が得られないためふるさと納税の魅力が大きく減ってしまうでしょう。

学生やパートで働いている人

ふるさと納税は税金の控除を前提に成り立つ制度であるため、収入が少なく税金をほとんど払っていない人にはあまり向いていません。

たとえば、学生やパート勤務の方は所得税や住民税が非課税だったり課税額自体が少なかったりするケースがほとんどです。

このような場合、寄付をしても控除の恩恵を十分に受けられず、自己負担の2,000円だけでなく寄付した分がそのまま自己負担になる恐れがあります。

まずは、自分がどれだけ税金を納めているのかを確認し、利用するべきかどうかをシミュレーションサイトなどを活用して判断しましょう。

ふるさと納税をしたほうがいい人

ふるさと納税の恩恵を最大限に受けられる人の特徴を理解しておくと、自分に適した制度かどうか判断できます。ここでは、ふるさと納税を活用するメリットが大きい人の特徴について3つ紹介します。

- 年収が一定水準以上ある人

- ワンストップ特例制度を利用できる人

- 欲しい返礼品がある人

それぞれの項目を確認し、自分が当てはまるか確認してみてください。

年収が一定水準以上ある人

ふるさと納税は、税金の控除を受けることで実質的な負担を抑えつつ返礼品を楽しめる制度であり、その仕組みを最大限に活かせるのは年収が一定水準以上ある人です。

収入が高いほど所得税や住民税の額も多くなるため、控除の上限額も大きくなり、その分だけ寄付できる金額が増えます。

たとえば、年収が高い人ほど多くの寄付を行っても控除の範囲内に収まりやすく、結果的に幅広い地域を応援したり、さまざまな返礼品を受け取ったりできます。共働きで高校生の子供が1人いる場合の納税額の目安を見てみましょう。

全額控除されるふるさと納税額の年間上限の目安(共働きで高校生の子供が1人いる場合)▼

| 給与収入 | 納税額目安 |

|---|---|

| 300万円 | 19,000円 |

| 400万円 | 33,000円 |

| 500万円 | 49,000円 |

| 600万円 | 69,000円 |

| 700万円 | 86,000円 |

| 800万円 | 120,000円 |

| 900万円 | 141,000円 |

つまり、安定した収入があり税負担をある程度している人にとって、ふるさと納税は節税効果と地域貢献の両立ができる有効な制度といえるでしょう。

ワンストップ特例制度を利用できる人

ふるさと納税は本来、税金の控除を受けるために確定申告が必要ですが、会社員の手続きを軽減するために「ワンストップ特例制度」が用意されています。

ワンストップ特例制度を利用すれば、寄付のたびに自治体へ申請書を提出するだけで手続きが完了し、確定申告をせずに控除を受けられます。

ただし、寄付先は年間5自治体までという制限がある点だけ注意が必要です。

忙しくて申告の時間が取れない人や税の知識に不安がある人にとって、ワンストップ特例制度は非常に便利な制度です。

欲しい返礼品がある人

ふるさと納税の魅力として、寄付をすることで各地の返礼品を受け取れることが挙げられます。

返礼品には、地域の特産品である高級食材や日用品・体験型サービスなどが揃っているのが特徴です。

実質的な自己負担は2,000円で済むため、普通に購入するよりお得に手に入ります。

たとえば「お米を定期的に届けてもらいたい」というような明確な目的がある人にとって、ふるさと納税を利用する価値は大きいといえるでしょう。

ふるさと納税をしないほうがいいかを決める!3つの注意点

ふるさと納税は、貯蓄金額に余裕がない状態で無理してやる必要はありません。

ここではふるさと納税をしない方が良いかを決める4つの注意点について解説します。

- 一時的にお金が減っても困らないか

- 非課税措置を受けていないか

- 貯蓄型保険に入っていないか

自分に当てはまっていないか確認しながら、順を追ってみていきましょう。

一時的にお金が減っても困らないか

もし日々の生活にあまり余裕がない方は、返礼品のために無理をしてまでふるさと納税に取り組む必要はありません。

「ふるさと納税は自己負担額2,000円で済むのでは?」と思う方もいることでしょう。自己負担額の2,000円を除いて控除限度額までのふるさと納税は、税金の前払いです。

つまり、一時的に「自己負担金額2,000円+税金分」が貯蓄額から減ってしまうよ!

ふるさと納税をしたい方は、貯蓄額を把握してから無理のない範囲内で、取り組むと良いでしょう。

所得税や住民税の支払いがあるか

所得税や住民税の支払いがない方は、ふるさと納税をしても全額寄付金になる可能性があります。

| 所得税や住民税の支払いがない方 | 条件 |

|---|---|

| 専業主婦 | 年間の給与所得のみの場合103万円以下 |

| アルバイトをしている学生 | 年間の給与所得のみの場合103万円以下 |

| 「勤労学生控除」を受けている学生 | 年間の所得が130万円を超えたとき |

| 生活保護等の受給者 | 一定の条件に該当する人 |

そもそも納めるべき税金がない方は、全額自己負担になってしまうので、ふるさと納税をしたときの返礼品が割高に感じる方もいるでしょう。

やはり、無理をしてふるさと納税をする必要はなく、日々の生活が苦しくなるくらいならやらない方が無難…。

もし、それでも地方の返礼品が気になる、という方は所得が増えてから、ふるさと納税に取り組むようにすると良いでしょう。

貯蓄型保険に入っていないか

貯蓄型保険に入っている方は、ふるさと納税をすると、納めるべき税金が増えてしまう可能性があります。

貯蓄型保険の商品は以下のとおりです。

- 終身保険

- 養老保険

- 個人年金保険

- 外貨建て保険

貯蓄型保険の満期保険金や解約返戻金は、一時金として受け取ってしまうと一時所得として課税されるでしょう。実はふるさと納税の返礼品も同じ一時所得です。

つまり、貯蓄型保険の満期保険金や解約返戻金で50万円以上受け取ってしまうと、一時所得の計算における非課税枠50万円分を使い切ってしまいます。

その場合、ふるさと納税した返礼品に対してはそのまま課税対象になるので、注意しましょう。

ふるさと納税するなら無理しないほうがいい!先に将来の貯蓄額を増やすための3つのステップ

ここでは先に将来の貯蓄額を増やすための3つのステップについて解説します。

- 保険を見直す

- ポイ活する

- 投資をする

貯蓄額を増やしたあと、ふるさと納税に取り組むためにも、今からしっかり将来使うためのお金を準備していきましょう!

保険を見直す

保険を見直して固定費を抑えられれば、毎月安定的に貯蓄額を増やせます。

特に日本人の場合は、金融教育が遅れていることもあって、公的保険が充実しているにもかかわらず、保険にお金をかけすぎている傾向があります。

たとえば病気やケガの場合、健康保険の「高額療養費制度」を使えば、年収400万円の方の場合1カ月あたりの出費はかかっても約8万円。それでも足りない金額を民間の保険でカバーすると良いでしょう。

とはいえ保険に必要な金額は以下のように人それぞれ違います。

- 年収

- 年齢

- 家族構成

ちなみに私のLINEに登録すると「年代別コスパ最強保険:20代、30代、40代、50代、60代 100スライド」を含めた豪華特典を「無料」でプレゼントしています。

ぜひ豪華プレゼントを活用して、保険にかかる固定費を見直してみてください!

ポイ活する

貯蓄額を増やすための有効な手段の一つにポイ活(ポイント活動)があります。

近年、日本では物価が上昇しているにもかかわらず、所属している会社の給料が上がらなくて、投資にお金をまわしている余裕なんてない、という方が多いでしょう。

ポイ活はお金を使う楽しみを感じながら、ポイント交換によって日々の生活費を抑えられるので、誰でも取り組みやすいのではないでしょうか。

有名なポイ活のひとつに楽天ポイントがあるよ。

特に楽天経済圏でよく買い物をする人は、戦略的にポイ活できれば、あっという間にポイントが貯まるので、支出を抑える効果は絶大。ポイ活なら私にもできるかも、と興味を持った方は私の動画をあわせてご覧ください。

投資をする

支出を抑えて、貯蓄額を増やすことに成功できたなら、投資にチャレンジすることをおすすめします。

将来の漠然としたお金の不安を抱えている方は、少額からでも良いので今から投資して貯蓄額を増やすスピードを上げていきましょう。

ちなみに投資信託で資産形成できれば、投資にかかる時間は1年に1回数分程度。ネット証券口座を開設すれば、100円から投資がスタート可能です。

もし投資期間中に、ふるさと納税がしたくなったり、急にお金が必要になったとしても、国が推奨している税制優遇制度が使えるので、投資するハードルは段々低くなってきている現状があります。

ふるさと納税をしないほうがいいかは、収入や返礼品で判断しよう

ふるさと納税は節税効果や返礼品が魅力的な制度ですが、誰にとっても得になるわけではありません。

収入が少なく住民税や所得税をほとんど払っていない人は控除を受けられず、寄付分がそのまま負担になってしまいます。

一方、年収が一定以上あり税負担をしている人であれば、控除の仕組みを活用して返礼品を実質2,000円で手に入れられるメリットが大きいでしょう。

節税に加えて、普段の生活に役立つ品やご褒美となる品を選べるなら、ふるさと納税の利用価値は高いといえます。

反対に、魅力的な返礼品がないと感じる場合や手続きが煩わしいと思う人は無理に利用しなくてもよいでしょう。

自分の収入状況と欲しい返礼品の有無を軸に判断することが、ふるさと納税をかしこく活用するポイントです。

「投資についてわからないことだらけだけど、今から将来に必要なお金を準備していきたい」という方は、私のLINEに登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」を「無料」でプレゼントしています。

先に投資で経済基盤をしっかりさせてから、ふるさと納税をする方法もあります。ぜひ「今」だけではなくて「将来」のことも考えながら「投資」も楽しんでやっていきましょう!