「外貨建て生命保険って何?」

「外貨建て保険に興味があるけど実際どうなの?」

「明治安田生命「つみたてドル建終身」の評判や口コミを知りたい」

そのような悩みや不安を抱えていませんか。

円で積み立てをする保険よりも、円高ドル安になったときにリターンが期待できる明治安田生命のドル建て保険商品は主に4つあります。

「将来のお金の不安を減らしていきたい」と思い外貨建て保険を検討している方は、もしかすると目に見えずらいコストがある、という思わぬ落とし穴に気づいていないのでは。

結論から言いますと「保険」と「投資」は分けて考えて、自分で投資信託で運用したほうが着実な資産形成につながるでしょう。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- 明治安田生命の評判はどんな感じ?米ドル建て保険の概要を簡単に解説

- 明治安田生命の米ドル建て保険の5つの評判

- もう良い評判に惑わされない!明治安田生命のドル建て保険よりも投資信託に投資した方が良い3つの理由

また、ドル建て保険の「目に見えづらい」コストについてもシミュレーションで明らかにしています。

ぜひ、最後までお読みください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

明治安田生命の評判はどんな感じ?米ドル建て保険の概要を簡単に解説

円安ドル高の恩恵を受けたい、と思って米ドル建ての保険を検討している方はしっかり金融商品についての知識を頭に入れておくと良いでしょう。

ここでは以下の概要について解説していきます。

- 米ドル建て保険とは

- 明治安田生命の米ドル建て保険の特徴とは

1つずつみていきましょう。

米ドル建て保険とは

米ドル建て保険は、米国のお金(外貨)を基準にした保険のことです。普通の保険とは違って、米ドル建て保険では保険金や保険料が米ドルで計算されます。

外貨建て保険は目的に応じて以下の3つの保険商品に分類が可能です。

- 終身保険タイプ:死亡保障

- 養老保険タイプ:保険金

- 個人年金保険タイプ:年金受給

目的に合わせて3つの保険商品を選び、保険料は外貨で積み立てます。通常3つの保険商品は米ドル債券で運用されるケースが多い傾向です。

円建て保険よりも利率が高く、利回りが期待できるので人気があります。

明治安田生命の米ドル建て保険の特徴とは

米ドルも含めて外貨建て保険は、債券で運用されることが多いです。実際に電話で問い合わせたところ、明治安田生命の米ドル建て保険も米ドル債券で運用している、とのことでした。

米ドルを集中して保有している分、為替リスクもあるので、円高ドル安には注意したいところです。

明治安田生命で取り扱っている米ドル(外貨)建て商品は4つあります。

- つみたてドル建て終身(平準払)

- 期間が選べる外貨建て一時払終身保険

- 贈与がかんたん外貨建て一時払終身保険

- 米ドル建て・一時払養老保険

保険料をコツコツ支払っていきたいなら平準払、一括でまとめて支払いたいなら一時払で、自分の目的に合わせて4つの保険商品の中から選ぶことが可能です。

平準払の場合、積立をすることで為替における高値づかみを抑えられますが、円安ドル高になると、その分保険料も増えてしまいます。

また一時払の場合、保険料を一括で支払ったときの為替レートが基準になるので、慣れていないと相場の変動が気になってしまうこともあります。

米ドル建て保険は「保険」と「投資」の2つの機能をあわせた金融商品なので、手数料が多くかかり、期待したリターンが出ないこともあります。注意しましょう。

明治安田生命の米ドル建て保険の5つの評判

明治安田生命の米ドル建て保険の評判についてX(旧Twitter)を使って、以下のとおり5つ紹介します。

- 元本割れすることもある

- 円建て保険よりも利率が高い

- 為替の変動リスクが怖い

- コストが高い

- 自分で投資信託を運用した方が良い

順を追ってみていきましょう。

1.元本割れすることもある

円安ドル高の恩恵を受けてリターンは期待したいけど、リスクは追いたくない、という方もいるのではないでしょうか。

以下のように元本割れすることもある、とポストしている人がいました。

明治安田生命。元本割れは無いことはないけど、よほどでない限り大損はしないって。今はもうドル建てじゃないと増えないからって言われた〜

— MITO (@itohmi) October 10, 2019

明治安田生命の米ドル建て保険には、以下のようにリスクがあります。

- 相場が変動する

- 保険料を支払ったときよりも円高ドル安になる

- 早期で解約すると手数料がかかる

米ドル建て保険は「投資」のように元本割れするリスクもあるので、気をつけましょう。

2.円建て保険よりも利率が高い

高い利回りを期待して明治安田生命の外貨建て保険を選んでいる方がいました。

そんなワケで中途売却時のコストがかなり高い事を知らずに金利だけ見て買付してしまったこの明治安田生命のドル建て債券は25年いわゆる四半世紀付き合うことになりました😌

— ぽんこつ (@ponkotu1) July 13, 2022

その前にデフォルト喰らいそうだなw pic.twitter.com/83BIbuIoqM

明治安田生命のドル建て保険の場合も、米ドル債券で運用しているので、日本円よりも年利が期待できるでしょう。

| 通貨 | 債券利回り |

|---|---|

| 日本円 | 0.7% |

| 米ドル | 4.31% |

さらに、米ドル建て保険の積立金額は、契約初期費用・保険契約関係費用を差し引いた金額なので、想定よりも費用が高くなり、得られる利益が少なることもあります。(参考)

米ドル建て保険は円建て保険よりも高いリターンが期待できる傾向がありますが、コストがかかる分のリターンが下がってしまう可能性があることを頭に入れておきましょう。

3.為替の変動リスクが怖い

為替のリスクが怖くて明治安田生命の外貨建て保険を2か月で解約している方もいました。

天井なんて見極められないから、2ヶ月半で明治安田生命のドル建てを解約しました。 https://t.co/bHe299cIqt

— 個人情報 (@yoc_chyy) April 18, 2022

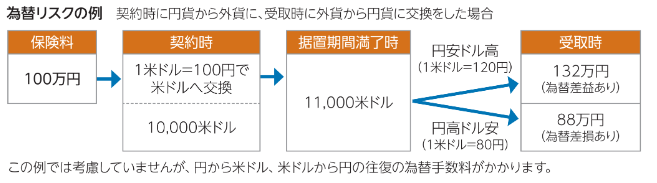

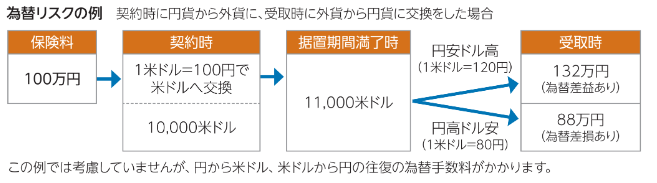

為替レートは変動します。たとえば1ドル=100円だったのが1ドル=132円になったり1ドル=88円になったりします。

以下の図をみていきましょう。

為替の変動リスクによって、保険金が変動する可能性があるのに加えて、保険料も変動。平準払いを選択している方は、保険料が高くなって急に払えなくなってしまった、ということも考えられます。

保険契約を結んだ際に、保険会社から支払われるお金のこと。万が一の事故や病気、災害などが発生した際に、保険金が支払われて、損失や費用の一部を補償してもらえます。

保険料を契約から保険料払込期間満了時まで一定にして払い込む方式。月払いや年払いが一般的。

米ドルに集中していると、暴落時に大ダメージを受けることも…。

米ドル建て保険は慎重に検討しましょう。

4.コストが高い

明治安田生命に限らず、米ドル(外貨)建て保険は中途解約してしまうと、コストが多くかかってしまう傾向があります。

明治安田生命 米ドル建て養老保険

— Jet株🔰投資初心者 (@9E9chdsOjwA2NMe) November 13, 2022

とあるSNS株グループでこれおススメしてる人いますがどうなんでしょうね

なんやかんやで普通にオルカンかs&pで良さそうな気がしますが pic.twitter.com/6v1tkl14BQ

米ドル建て保険は「保険」と「投資」の2つの機能を持つ金融商品です。保険と投資の2つを運用管理していくためにはどうしても多くの費用がかかってしまうもの。

さらに複雑な金融商品には特有の目に見えにくい手数料も存在します。

たとえば明治安田生命のつみたてドル建て終身保険で以下の条件でシミュレーションしてみます。

- 契約年齢:30歳

- 性別:女性

- 保険料払込期間:30年

- 保険料月1万円

- 予定利率3.5%(2023年9月15日時点)

30年後の結果をみていきましょう。

| 経過年数(年齢) | 保険料累計 | 保険料の米ドル換算金額累計(1) | 死亡給付金額 【積立金額】 | 解約返戻金額(2) | 返戻率(3)/(2) |

|---|---|---|---|---|---|

| 30年(60歳) | 360万円 | 24,347米ドル | 37,587米ドル | 37,587米ドル | 154.3% |

払込保険料は総額で360万円、米ドル換算すると24,347米ドル。30年後に解約すると37,587米ドル。為替レートが1ドル=147円だとすると、360万円保険料を払って、552万円戻ってくる計算です。

192万円のプラスなので、増えている印象を受けますが、実はかなり手数料が取られています。

毎月1万円を積み立てて年利3.5%で増やしていくと、複利計算ツールでは以下のような結果になります。

つみたてドル建て終身では552万円だったのに対し、631万円も増えていて79万円もの差。

つまり「つみたてドル建て終身」でお金を積み立てると、知らず知らずのうちに手数料79万円を支払っていることになるのです。

コストが気になる方は「保険」と「投資」は分けて考えると良いでしょう!

5.自分で投資信託を運用した方が良い

自分で投資信託を運用した方が良い、という評判もありました。

明治安田生命 米ドル建て養老保険

— Jet株🔰投資初心者 (@9E9chdsOjwA2NMe) November 13, 2022

とあるSNS株グループでこれおススメしてる人いますがどうなんでしょうね

なんやかんやで普通にオルカンかs&pで良さそうな気がしますが pic.twitter.com/6v1tkl14BQ

複数の投資家から集めた資金を専門のファンドマネージャーが運用し、さまざまな金融資産に投資する金融商品。

明治安田生命の米ドル建て保険だと、為替の変動リスク、保険と投資の2つを両立させるための高いコスト、が気になるところです。一方、死亡保障が不要な方であれば、自分で投資に絞ってプロに運用を任せる投資信託に投資をした方がリターンは期待できるでしょう。

投資信託は初心者でも簡単に分散投資ができて、長期で運用すればリスクが低減できます。

さらにネット証券会社で口座を開設すると、投資信託の自動積立や定額自動買付サービスが利用できる場合があるので、基本的にほったらかしで運用できますよ。

忙しいサラリーマンや主婦の方にピッタリの投資信託。だけど、自分一人で口座開設ができるか不安だ、という方は私の動画をあわせてご覧いただけると、見終わるころにはSBI証券の口座が開設できています。ぜひ私と一緒に投資信託でリスクを抑えた着実な資産形成をしていきましょう!

明治安田生命のドル建て保険よりも投資信託に投資した方が良い3つの理由【評判に惑わされない!】

ドル建て保険で多くの手数料を取られるのが嫌だ、という方は保険と投資は分けて考えて、投資については投資信託で運用した方が良いでしょう。

ここでは投資信託に投資した方が良い理由を3つ紹介していきます。

- 投資初心者でも簡単に分散投資ができるから

- 10年以上長期で運用すると年平均6%のリターンが期待できると言われているから

- NISA制度が使えるから

1つずつみていきましょう。

1.投資初心者でも簡単に分散投資ができるから

初心者でも簡単に分散投資できるのが、投資信託。一方投資にはリスクがつきもので、できることなら値段の動きが気にならない運用をしたい方もいるでしょう。

為替の変動リスクを抑えるには、国外だけではなくて国内にも銘柄を分散させることが重要です。それに加えて「株式」と「債券」は逆の値動きをする傾向があるので、分散投資すると着実な資産形成につながります。

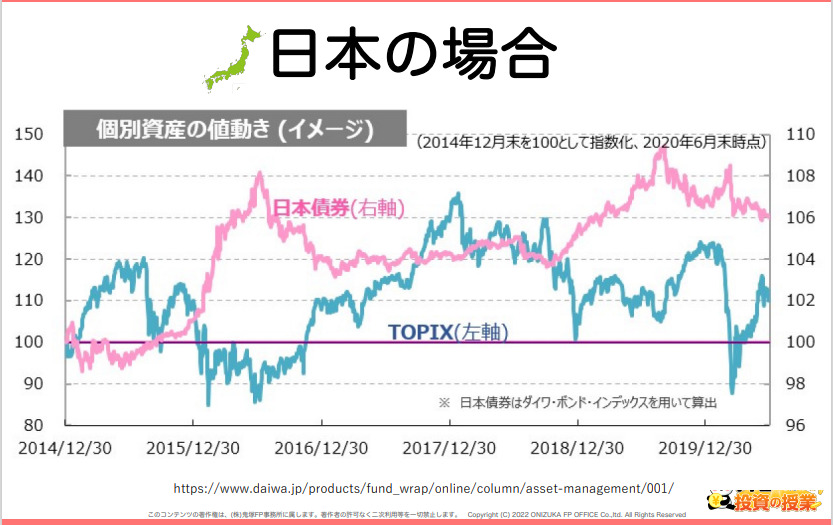

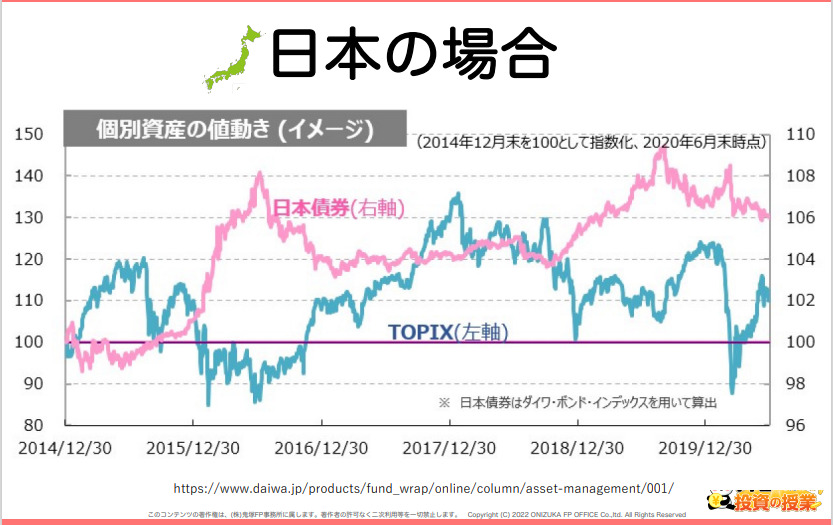

たとえば日本の場合だと「TOPIX」と「日本債券」が逆の値動きをしていることがわかります。

簡単に言うと東京証券取引所(東証)に上場している約2,000以上の企業の株価を対象とした株価の平均のこと。

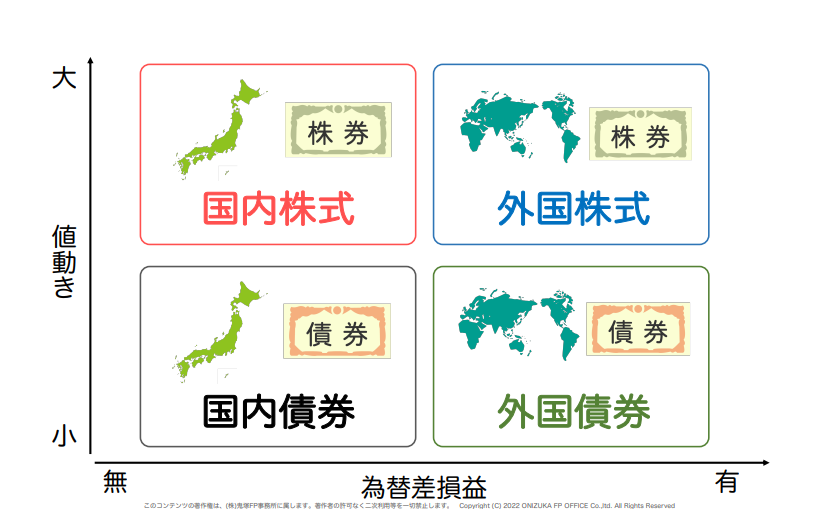

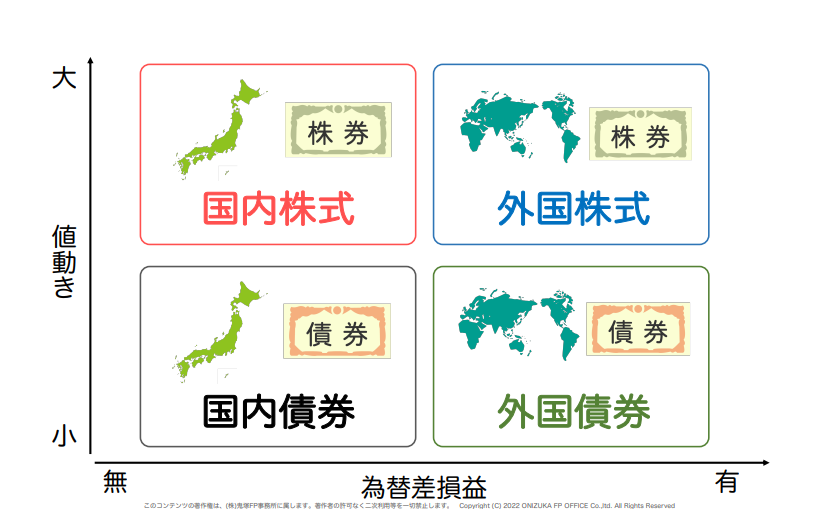

国外、国内、株式、債券と4つの資産に分散させると、リスク抑えた着実な資産形成につながります。

ドル建て保険の場合、最低1万円から積み立てる商品もありますが、投資信託の場合100円から投資できるうえに、400円あれば簡単に4資産分散投資ができます。

リスクを抑えた着実な資産形成をしていきたい方は、ぜひ分散投資しましょう。

4資産に分散投資できる投資信託銘柄が気になる、という方は私のLINEに登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」を含めた豪華特典を「無料」でプレゼントしています。

ドル建て保険の為替変動リスクが気になる方は、投資信託で4資産分散投資をして楽に運用していきましょう。

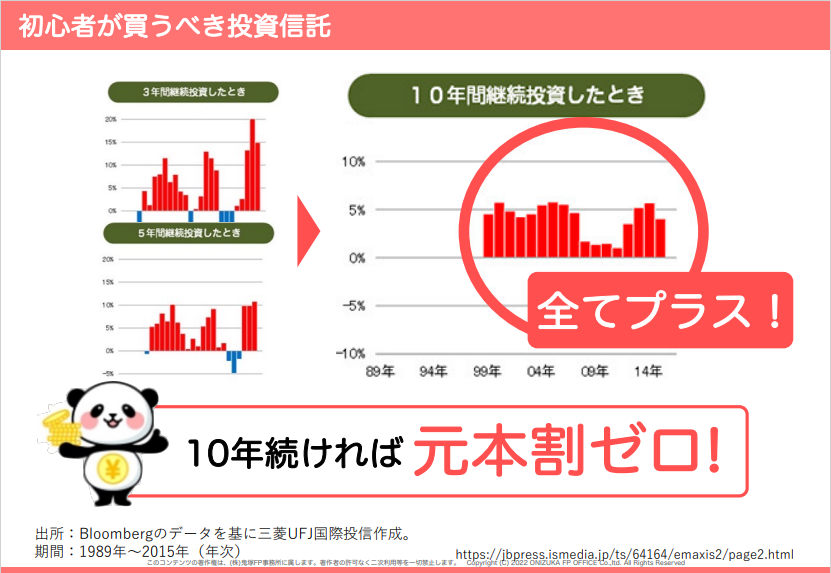

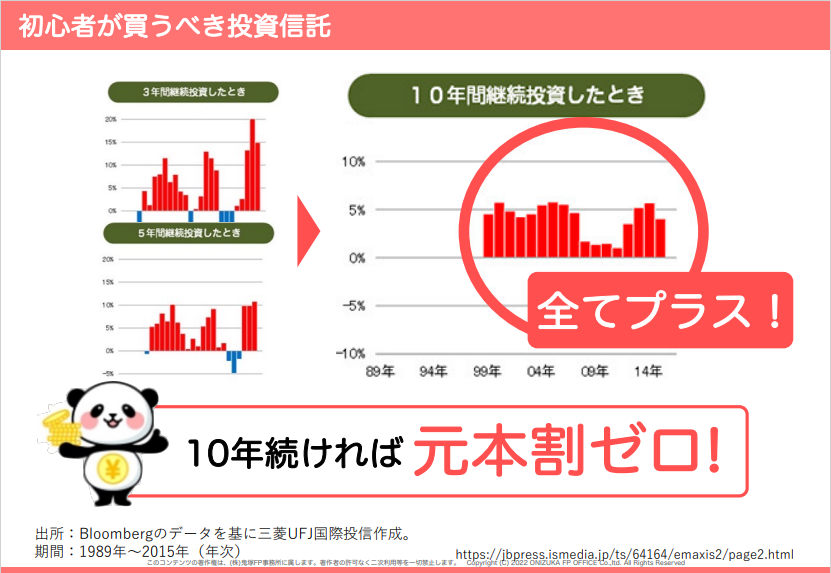

2.10年以上長期で分散投資すると年平均6%のリターンが期待できると言われているから

10年以上長期で運用すると元本割れリスクが低減できる、というデータがあります。

明治安田生命のドル建て保険のように米ドルに集中して資産を保有してしまうと、暴落が起きたときに資金が目減りしてしまうことがあります。たとえばドル円のリーマンショック後の安値をみていきましょう。

| 2023年9月18日時点 | 2009年12月17日時点 | |

|---|---|---|

| ドル円 | 1ドル=147円 | 1ドル=約87円 |

もしリーマンショック級の暴落が起きると、資金が59%も減ってしまう可能性があります。

為替の変動リスクが気になる方は4資産(国内株式、国内債券、海外株式、海外債券)に分散投資を意識しましょう。4資産分散投資で長期運用すると、年平均6%のリターンが期待できるデータがあります。

相場の変動を抑えながら資産形成ができるのが4資産分散投資。投資初心者でも4資産分散投資が簡単にできるのが、投資信託なのです。

投資にできるだけ時間を割きたくない、という方は私と一緒に投資信託でリスクを抑えた着実な資産形成を目指しましょう!

3.NISA制度が使えるから

ドル建て保険で使えないNISA制度は、投資信託に投資するとお得に使えます。

NISA制度とは、(少額投資非課税制度)は、日本の個人投資家向けの制度です。2014年に導入され、個人投資家の資産形成を促進し、株式や投資信託などの金融商品への投資を活性化することを目的としています。

NISA制度の概要を以下のとおり確認しましょう。

| NISA(2024年~) | |

|---|---|

| 非課税投資枠 | つみたて投資枠:年120万円 成長投資枠:年240万円 年360万円 |

| 非課税投資限度額 | 1,800万円まで |

| 非課税期間 | 無期限 |

| 運用対象 | 【つみたて投資枠】 長期の積立・分散投資に適した一定の投資信託、ETF(上場投資信託) 【成長投資枠】 上場株式・投資信託等 ※整理・監理銘柄、信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等除外 |

ドル建て保険では、受け取るときに課税対象になります。一方NISAだと非課税なので1円も税金が引かれません。利益をまるまる受け取れますよ。

とはいえ「投資も良いけど、でもやっぱり保険にもお金をかけておきたいな…」という方でも大丈夫。私のLINEに登録すると「年代別コスパ最強保険:20代、30代、40代、50代、60代 100スライド」を含めた投資をするためのお金を準備できる豪華特典を「無料」でプレゼントしています。

必要最低限の保険をかけて、節約できたお金をぜひ投資にまわし、着実な資産形成をしていきましょう!