「新NISAが始まるけど何を買えばいい?」

「新NISAで運用すると将来のリターンはいくらになる?」

「そもそも新NISAの特徴を押さえておきたい」

新NISAはその税制優遇を背景に、多くの投資家から注目を浴びています。

これから投資を始める方は新NISAを有効活用してほしいです!

しかし、「何を買ったらいいの?」や「どのような投資方法が最適なの?」といった疑問を持つ方も少なくないでしょう。

この記事では、以下の内容について詳しく解説します。

- 新NISAの概要

- 検討すべきこと

- 新NISAで何を買うべきか

- 注意点

新NISAで何を買うべきなのか疑問に思っている方は、ぜひ参考にしてみてください!

なお、新NISA含め資産運用に興味のある方は、私鬼塚のLINEに登録をしていただくと、初心者が買うべき投資信託4選などの特典を無料で受け取るれるので興味のある方はぜひ登録してみてください!

新NISAの特徴を解説

2024年から新NISAがスタートします。

現在のNISA制度(一般NISAやつみたてNISA、ジュニアNISA)は2023年で終了し、口座自体は残るものの新たに買付などはできなくなります。

新NISAの主な特徴を以下にまとめました。

- 投資枠の再利用ができる

- 非課税期間が無期限になる

- つみたて投資枠と成長投資枠が併用できる

詳しく見ていきましょう。

1.投資枠の再利用ができる

2023年までのNISA制度では、一度投資した枠を売却すると使えなくなります。しかし、新NISAでは売却を行った場合でも、その投資枠を翌年から再利用できるようになります。

年間の投資可能額が決まっているから、その金額を超えて投資することはできないよ!

例えば、新NISA制度で投資していて子供の教育費や急な出費のために一部を売却した場合でも、その売却した分の投資枠は翌年から再度利用できます。

もちろん、一度非課税保有限度額である1,800万円に到達した後に利益を確保して、空いた枠で別の銘柄へ再投資することも可能です!

2.非課税期間が無期限になった

2023年までのつみたてNISAでは非課税期間が最長20年、一般NISAでは5年という期間が設定されていました。

しかし、新NISAではこの制約が撤廃され、非課税期間が無期限となります。

投資家は20年後や30年後、あるいはそれ以上の長期間にわたって資産を保有し続けられ、売却のタイミングを自分のライフプランや資産運用の戦略に合わせて自由に選べるのです。

長期的な資産運用を目指す投資家にとっては非常に大きなメリットだね!

3.つみたて投資枠と成長投資枠が併用できる

2023年までのNISA制度では、つみたてNISAと一般NISAは併用できませんでした。

1年ごとにどちらにするのか選択する必要があったよね!

しかし、新NISAの導入によりこの制約が撤廃されます。

現行のつみたてNISAは「つみたて投資枠」として、一般NISAは「成長投資枠」としてそれぞれの特性を活かして併用できるようになりました。

例えば、毎月の定額を投資信託に積み立てる「つみたて投資枠」を利用しつつ、成長投資枠を利用すれば個別株にも投資ができます。

2つの制度間での変更を頻繁に行う必要がなくなり、より柔軟な運用が実現するでしょう!

新NISAで何を買うべきか検討する前に考えておきたいこと

新NISAを利用して投資を行う前に、いくつかの基本的な考慮点や前提知識を理解しておくことが重要です。

- 何のために運用するのか

- 目標額・期間から投資に回す金額を決める

- リスク許容度を知っておく

無計画に投資を始めるのではなく、しっかりとした下準備と知識の習得して投資を行いましょう。

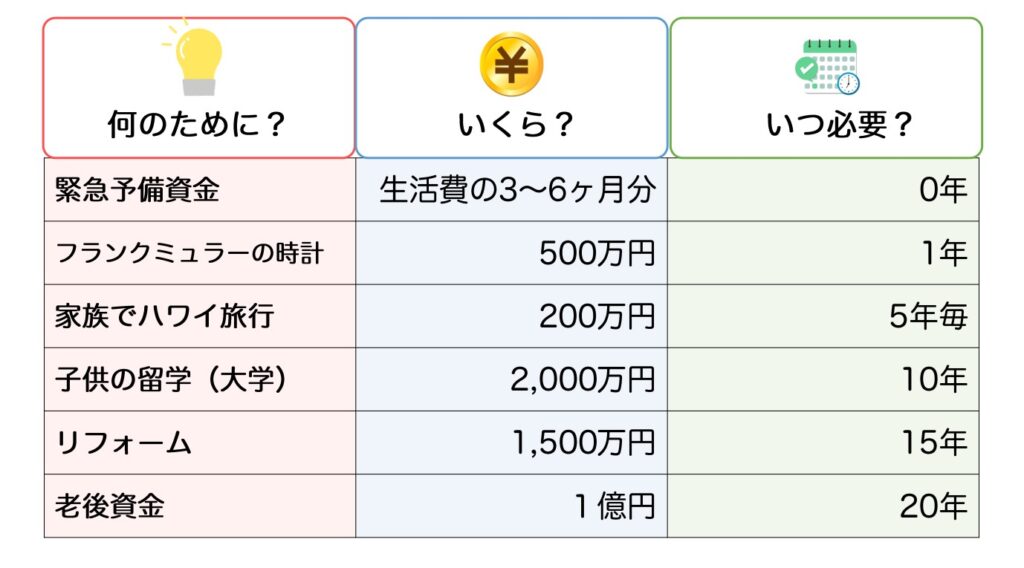

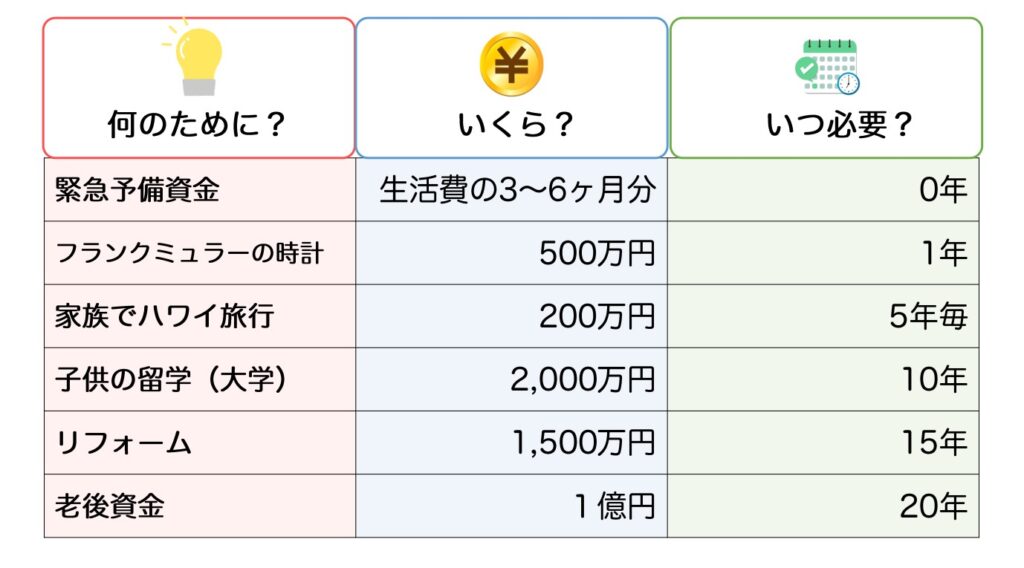

1.何のために運用するのか

投資を続けるためには、目的を明確に定義しましょう。

なぜ投資を始めたのか、どんな未来を築きたいのかをはっきりさせると、途中での投資の中断を避けられます。

- 何のために(例:海外旅行のために)

- いくら(例:400万円)

- いつまでに(例:5年後までに)

目的は人それぞれ異なるので、紙やエクセルを使って整理してみましょう!

2.目標額・期間から投資に回す金額を決める

非課税投資枠が1,800万円という大きな枠が設けられているからといって、必ずしも全額を投資に使う必要はありません。

自身の目標額や投資期間、リスク許容度に応じて、適切な金額を決定しましょう。

例えば、10年以上先に使用する予定の資金については、その間の資産の成長を期待して投資に回すことを検討する価値があります!

長期間の投資は短期的な市場の変動の影響を受けにくく、資産の成長を見込むことができるためです。

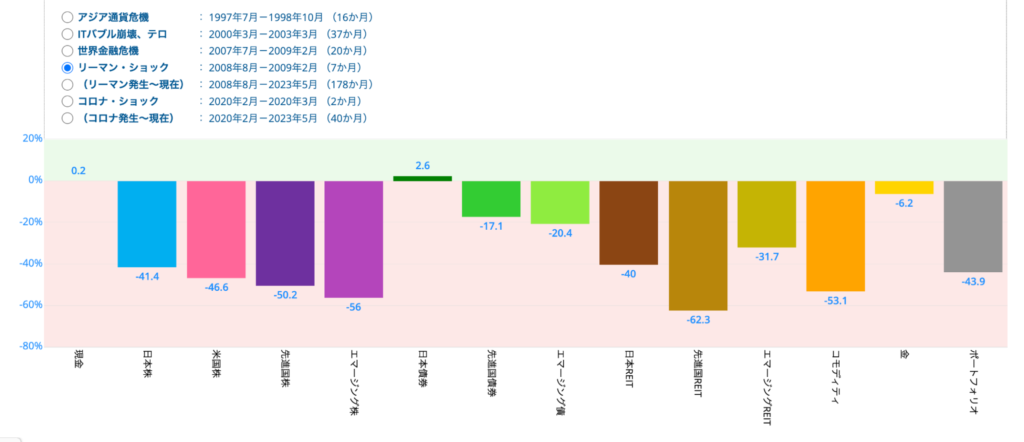

3.リスク許容度を知っておく

新NISA含め投資を始める前に、あなた自身の個人のリスク許容度を知っておく必要があります。

リスク許容度…投資家がどの程度のリスクをとってもよいと考えているかを示す値です。

どれくらいまで含み損を抱えても運用を続けられるのか考えるのがおすすめです!

SNSやネット記事を見ると、S&P500や全世界株式だけに投資しておけばOKみたいな風潮もありますが、当然個人差があります。

上記の2つとも過去のパフォーマンスは良いものの、株式に集中投資をしており、相場が悪い時だと約60%近く資金が目減りしてしまうリスクがあるのです。

運用額が半分以上も減ると途中で辞めちゃうかも…。

「60%も下がるんですか?そんなの耐えられそうにありません!」という場合は、債券にも分散投資をするという方法があります。

世界金融危機のときの日本債券をみると、下落するどころか6%のプラスになっています。

債券も投資候補に入れつつ、どれくらいなら下げに耐えられるのか考えリスク許容度の範囲内で投資をしましょう。

新NISAで何を買う?おすすめの投資信託4選

新NISAの魅力を最大限に活かすためには、適切な投資信託の選定が不可欠です。

市場には数多くの投資信託が存在しますが、ここでは特におすすめの4つの投資信託をピックアップし、その特徴や投資のポイントを紹介していきます。

- eMAXIS Slim国内株式(TOPIX)

- eMAXIS Slim国内債券インデックス

- eMAXIS Slim先進国株式

- eMAXIS Slim先進国債券インデックス

リスクを適切に管理しながら資産の成長を目指す方に向けた情報となっていますので、ぜひ参考にしてみてください。

eMAXIS Slim国内株式(TOPIX)

| ファンド名 | eMAXIS Slim国内株式(TOPIX) |

| 基準価格 | 16,844円 |

| 純資産残高 | 92,506百万円 |

| トータルリターン(1年 / 3年 / 5年) | 29.62% / 15.25% / 7.49% |

| 信託報酬(年率・税込) | 0.143%以内 |

| 委託会社 | 三菱UFJアセットマネジメント |

eMAXIS Slim 国内株式(TOPIX)は、東証株価指数(TOPIX)の値動きに連動する投資成果を目指すインデックスファンドです。

日本国内の有名な指標として日経平均株価もあり、違いは以下の通り。

| 日経平均 | TOPIX | |

|---|---|---|

| 算出対象 | 東京証券取引所プライム市場に上場する銘柄のうち選定された225銘柄 | 東京証券取引所プライム市場の原則全銘柄 |

| 銘柄数 | 225銘柄 | 2,156銘柄(2023年9月末時点) |

| 算出元 | 日本経済新聞社 | 東京証券取引所 |

| 表示単位 | 円・銭 | ポイント |

より分散をさせたい方はTOPIXの方がおすすめです!

eMAXIS Slim国内債券インデックス

| ファンド名 | eMAXIS Slim国内債券インデックス |

| 基準価格 | 9,484円 |

| 純資産残高 | 20,767百万円 |

| トータルリターン(1年 / 3年 / 5年) | -2.33% / -2.04% / -0.86% |

| 信託報酬(年率・税込) | 0.132%以内 |

| 委託会社 | 三菱UFJアセットマネジメント |

eMAXIS Slim国内債券インデックスは、主に日本国内の公社債に投資を行うインデックスファンドです。

公社債…資金調達を目的に、国や地方自治体等の行政が発行する債券・公共債に加え、民間企業や特定の金融機関が発行する債券・民間債があります。

債券は株式よりも値動きが緩やかであるため、分散投資として活用できます。

とくに財務の健全な企業や国の債券であれば、倒産する可能性が限りなく低いため、安定した運用が期待できるでしょう。

株式一辺倒だけだと運用額が大きく減少する可能性もあるから、債券を取り入れたい方におすすめだね!

eMAXIS Slim先進国株式

| ファンド名 | eMAXIS Slim先進国株式 |

| 基準価格 | 23,276円 |

| 純資産残高 | 528,090百万円 |

| トータルリターン(1年 / 3年 / 5年) | 24.67% / 22.16% / 13.93% |

| 信託報酬(年率・税込) | 0.09889%以内 |

| 委託会社 | 三菱UFJアセットマネジメント |

主に日本を除く世界各国の株式に投資する投資信託です。

投資対象の比率は以下の通り。

経済大国であるアメリカを中心にしたポートフォリオで、株価変動の激しい新興国はほとんど入っていません。

先進国株式だから、新興国よりも安定したパフォーマンスを期待できるね!

こちらの銘柄はドル資産であるため、株価変動に加え為替変動もある点に注意しましょう。

eMAXIS Slim先進国債券インデックス

| ファンド名 | eMAXIS Slim先進国債券インデックス |

| 基準価格 | 12,487円 |

| 純資産残高 | 83,387百万円 |

| トータルリターン(1年 / 3年 / 5年) | 4.63% / 2.94% / 3.38% |

| 信託報酬(年率・税込) | 0.154%以内 |

| 委託会社 | 三菱UFJアセットマネジメント |

国内債券だけでなく、海外の債券にも投資したい方におすすめなのがeMAXIS Slim先進国債券インデックスです。

アメリカやフランス、イタリアなどの先進国が発行する債券に対する投資を行っています。

先進国の経済は新興国に比べて安定しており、そのため財政破綻や急激な価格の下落といったリスクが相対的に低いとされます!

新NISAで何を買うべきか決める際の注意点

新NISAでの投資を検討する際は、特性やリスクをしっかりと理解した上で、適切な選択を行うことが重要です。

ここでは新NISAでの注意点を紹介します。

- 10年以内に使う予定があるお金は運用しない

- 理解できないものへ投資しない

- リバランスをする

詳しく見ていきましょう。

1.10年以内に使う予定があるお金は運用しない

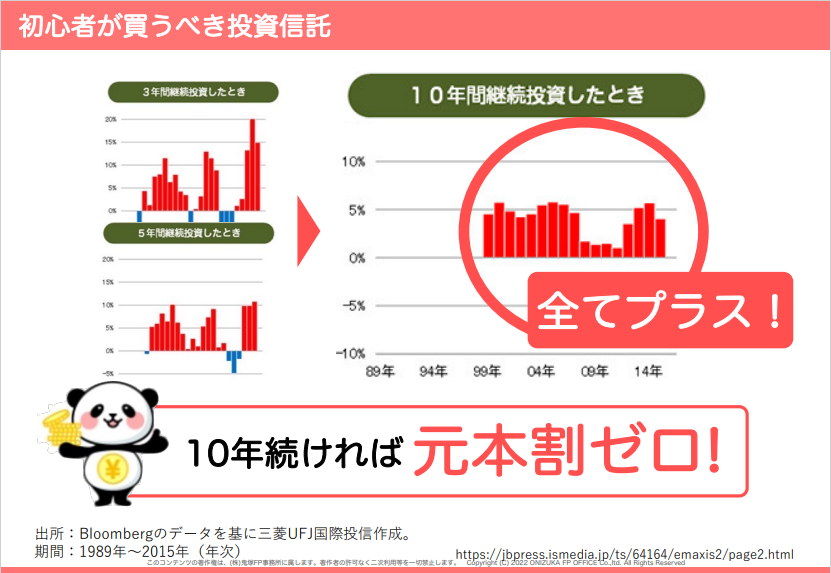

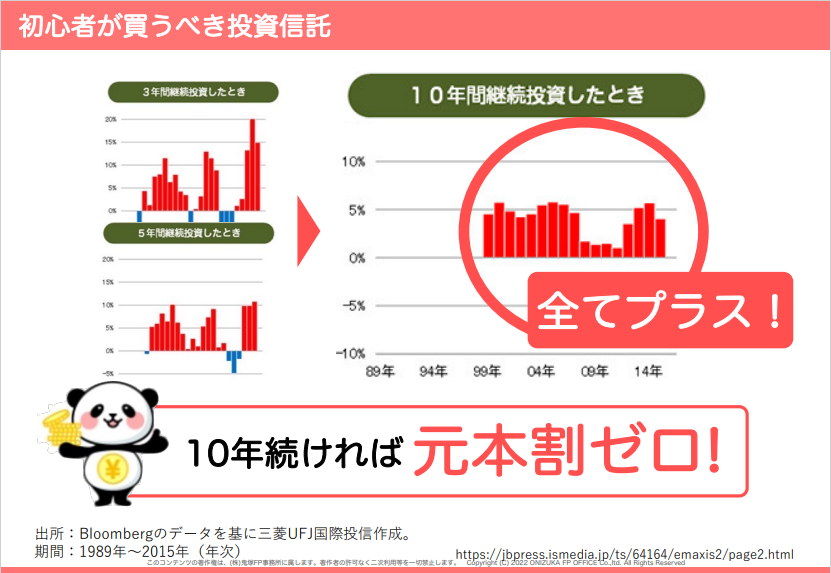

株式と債券の分散投資をしたとしても10年未満だと元本割れしてしまうケースがあります。

そのため、近い将来に使用する予定の資金を投資に回すのは避けるべきです。

例えば、近い将来の大きな出費やライフイベントに備えて貯めている資金を短期的な投資に回してしまうと、その資金が元本割れしてしまう可能性があります。

計画していた出費やイベントに対応できなくなるリスクが生じてしまいます…。

一方で、分散投資を10年続けると過去のデータ上では元本割れしません。

そのため、少なくとも10年間は使用する予定のない資金を投資に回しましょう。長期的な視点での資産の成長を目指せ、短期的な市場の変動からも身を守れます。

2.理解できないものへ投資しない

投資の世界には多種多様な商品が存在しますが、その中でも自分が理解できないものへの投資は避けましょう。

商品の説明を受けてもメカニズムやリスクが頭に入らない場合、それは投資の対象として適切でない可能性が高いよ!

複雑なものは手数料が高いものも多く、「手数料の高さ」と「パフォーマンス」は比例しません。

分散投資が本領を発揮するのは10年以上運用した場合でしたよね。ただ、投資先の本質を理解できていないと長期間保有するのは難しいでしょう。zw

市場が暴落した際、その原因や適切な対応策が分からないと、不安や恐怖で適切な判断ができなくなりそうだね…。

理解できない商品やサービスに手を出すことは、不要なリスクを取ることと同じなので、注意しましょう。

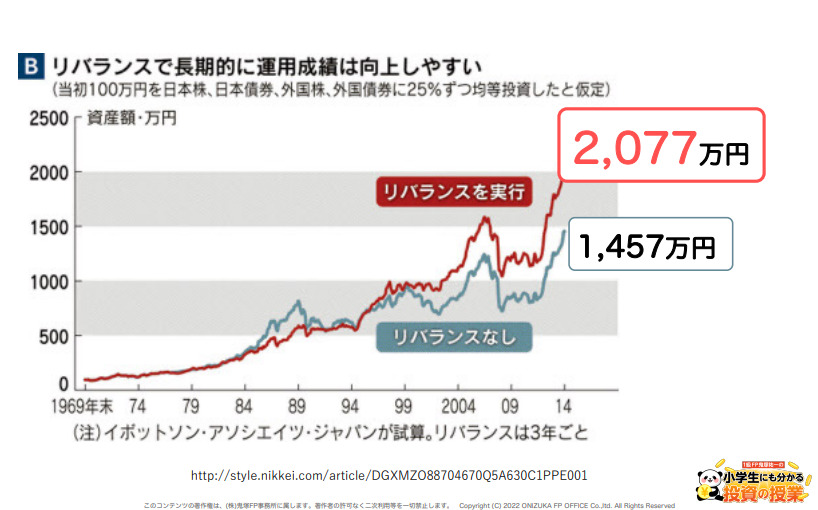

3.リバランスをする

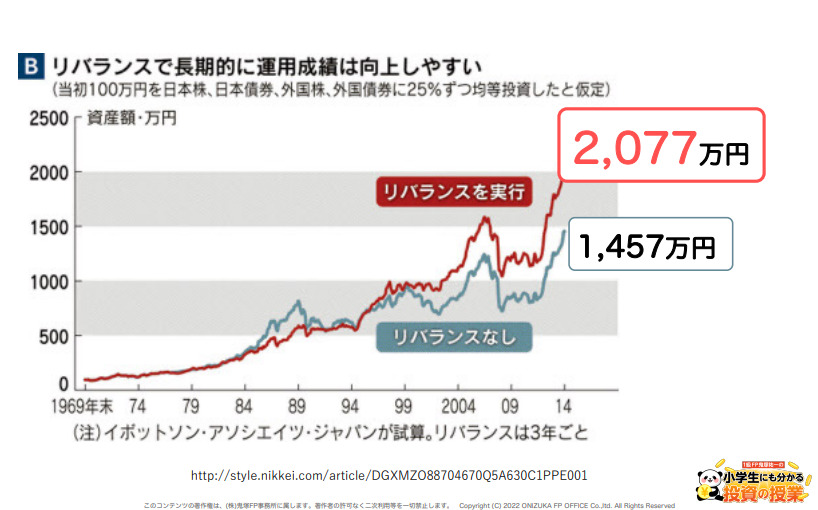

複数の資産クラスに分散投資を行っている場合、資産の配分を一定の比率に保つための「リバランス」は非常に重要なプロセスです。

例えば、国内株式、国内債券、海外株式、海外債券の4つの資産に投資を行っている場合、各資産の価格変動により、投資開始時の配分とは異なる比率になることが考えられます。

運用開始時に株式50万円、債券50万円でスタートした場合、1年後には株式が78万円、債券が42万円となるような変動が生じることもあります。

リバランスを行うことで、価格が上昇して利益が出ている資産を一部売却し、その収益を使って価格が下落してお買い得になった資産を購入可能です。

リバランスにより、元の投資比率に近づけるんだね!

リバランスを定期的に行うことで、長期的な運用成績の向上が期待できるというデータも存在します。

ポートフォリオを組むときは資産配分にも注意して長期で運用すると、リスクを抑えた着実な資産形成をしやすくなるでしょう。

なお失敗しない証券会社の使い方や投資の始め方を細かく解説した投資超入門合計456枚スライドのスライドを公式LINEから無料配布しています。

新NISAで投資を始める方が知ってほしい知識を余すことなく記載しているので、悩んでいる方はぜひ登録してくださいね!