「ジュニアNISAとはどんな制度?」

「今から始めても遅くないのでしょうか?」

「子供の教育資金をNISAで貯めておきたい!」

そのようなお悩みに答えていきます。

子供が産まれて、教育資金をしっかり計画立てて準備していきたい方は、学資保険の加入を考えていることでしょう。

結論からいいますと、学資保険を利用するよりもジュニアNISAや新NISAを活用して投資で教育資金を準備した方が、ライフプランに柔軟に対応できると言えます。たしかに学資保険は、預金や貯金で準備するよりもお金を増やしやすいですが、年利約0.5%程度であるため、あまり効率の良い運用方法とは言えないでしょう。

そこで本記事では、一級ファイナンシャル・プランニング技能士の鬼塚が以下のテーマについて詳しく解説していきます。

- ジュニアNISAの概要を解説【2024年から始まる新NISAも】

- ジュニアNISAは今からでも遅くない!月11,000円を18年間投資信託で運用してみた【学資保険と比較】

- ジュニアNISAを今から始めて遅くない4つの理由

ぜひ、最後までお読みください!

※本記事は2023年6月時点での内容です。

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

今からだと遅い?ジュニアNISAの概要を解説【2024年から始まる新NISAも】

2023年に終了するジュニアNISA。今からだとさすがに遅いかな、と思われている方もいるのではないでしょうか。実は今からでも間に合います。

ここでは、ジュニアNISAの概要を中心に以下のとおり解説していきます。

- ジュニアNISAとは

- ジュニアNISAはどうなるの?2024年からの新NISAとは

- まだ間に合う?2024年以降のジュニアNISAとは

順を追ってみていきましょう。

ジュニアNISAとは

ジュニアNISAとは、2016年1月から口座開設の受付が開始された未成年者少額投資非課税制度の愛称のこと。概要は以下のとおりです。

ジュニアNISAの概要▼

| 対象年齢 | 日本在住の0歳~17歳 |

| 口座開設可能数 | 1人1口座 |

| 非課税期間 | 最長5年間 |

| 投資可能期間 | 2016年~2023年 |

| 非課税投資枠 | 年80万円 |

| 払出し | 原則18歳までは払出しできない |

| 投資対象 | ・投資信託 ・国内株 ・外国株 ・国内ETF ・海外ETF ・ETN(上場投資証券) ・国内REIT(J-REIT) ・新株予約権付社債(ワラント債) |

投資にはリスクがあるので、未成年の方が自分の判断でジュニアNISAを使って、株や投資信託を売買することを国が規制しています。

ジュニアNISAの運用は、原則親が行わなければなりません。

ジュニアNISAを利用する主な目的は、子供の養育費が多い傾向があります。

子供の数が多い世帯はその人数分のジュニアNISA口座を開設できますが、運用したお金は原則18歳まで払出しができないので、注意しましょう。

ジュニアNISAはどうなるの?2024年からの新NISAとは

ジュニアNISAは2023年の12月末で廃止。2024年から以下の2つのNISAが新NISAに統合されます。

- 一般NISA

- つみたてNISA

新NISAは旧NISA制度が統合されただけでなく、大幅に制度が改良されています。以下の表で比較してみていきましょう。

| ジュニアNISA(~2023年) | 新NISA(2024年~) | |

|---|---|---|

| 対象年齢 | 日本在住の0歳~17歳 | 日本在住の18歳以上 |

| 口座開設可能数 | 1人1口座 | 1人1口座 |

| 非課税期間 | 最長5年間 | 無期限 |

| 投資可能期間 | 2016年~2023年 | 恒久化 |

| 非課税投資枠 | 年80万円 | 年360万円(1,800万円まで) |

| 払出し | 原則18歳までは払出しできない | いつでも |

| 投資対象 | ・投資信託 ・国内株 ・外国株 ・国内ETF ・海外ETF ・ETN(上場投資証券) ・国内REIT(J-REIT) ・新株予約権付社債(ワラント債) | ・長期の積立、分散投資に適した一定の投資信託、ETF(上場投資信託) ・上場株式・投資信託等 ※整理・監理銘柄、信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等除外 |

2024年からジュニアNISAが使えなかったとしても、新NISAの非課税投資枠が1800万円(年間360万円)に増えたので上手く活用すると良いでしょう。

例えば子供が公立から私立の学校に通うことになってお金が必要になる場面でも、NISA口座(ジュニアNISA口座と新NISA口座)から現金を引き出せば運用益に対して非課税なので、ライフプランに柔軟に対応できると言えます。

ただしジュニアNISA口座で払い出しを行おうとすると、すべて払い出さなくてはならないので、注意しましょう。

なお、短期で投資を行うとリスクがあるので、少なくとも10年以上の長期運用を考えておくと良いです。

まだ間に合う?2024年以降のジュニアNISAとは

「2023年にジュニアNISAが終わってしまうなら、今からじゃもう間に合わないの?」と思われる方もいるでしょう。安心してください、まだ間に合います。

2023年にもしジュニアNISA口座で運用したら、2024年以降は新規で投資できません。ただし5年間は非課税で運用できます。

2024年以降はジュニアNISA口座から、いつでも資金を引き出せるようになります。以下の表をみていきましょう。

| ジュニアNISA | ジュニアNISA口座(~2023年) | 継続管理勘定(2024年~) |

|---|---|---|

| 対象年齢 | 日本在住の0歳~17歳 | 日本在住の0歳~17歳 |

| 非課税期間 | 最長5年間 | 18歳になるまで |

| 投資可能期間 | 2016年~2023年 | 新規の投資は不可 |

| 払出し | 原則18歳までは払出しできない | いつでもできる ※18歳になるまで |

5年経ってもジュニアNISA口座から継続管理勘定に移すことで、子供が18歳になるまで継続的に運用できます。

ジュニアNISA制度が終了する2023年以降、非課税期間が終了する場合に、口座開設者本人が18歳になるまで金融商品を保有するための非課税の勘定こと。(三井住友銀行公式HP 引用)

例えば子供が1人いる親の方は、2023年からジュニアNISAを始めればジュニアNISAの非課税投資枠(80万円)を、さらに新NISA(親名義)も活用すれば1,800万円の枠も使えます。

つまり合わせて、1,880万円分の投資枠を使えるということです。

ジュニアNISAについてもっと詳しく知りたいという方は、私の動画をあわせてご覧いただくと理解しやすいでしょう。

ジュニアNISAは今からでも遅くない!月11,000円を18年間投資信託で運用してみた【学資保険と比較】

子供が産まれたときに、ジュニアNISAと学資保険どちらが良いの、と悩まれる方もいるでしょう。

ここでは、シミュレーションツールを使って以下のとおり比較しました。

- 学資保険の場合

- 投資信託でジュニアNISA1年+新NISA17年運用した場合

1つずつみていきましょう。

1.学資保険の場合

学資保険の運用利回りは微々たるもの。返戻率が良くて110%位なので、18年間で割ると年利は約0.5%です。

支払った保険料に対して得られた利益や回収金額の割合のことです。

月11,000を学資保険に年利0.5%で18年間運用すると、試算結果は以下のとおりになりました。

増えた額は249万円-238万円でわずか11万円。

学資保険の商品の中には、手厚い保障をつけたり、有事の際に途中で解約したりすると元本割れする可能性があるので注意しましょう。

2.投資信託でジュニアNISA1年+新NISA17年運用した場合

投資信託で長期的に投資を行うと、年平均リターン6%というデータがあります。

月11,000円の積立を投資信託で18年間行い、年利6%で運用できたとしたら、試算結果は以下のとおりになります。

運用益は421万円-238万円=183万円。

通常であれば約37万円の税金が引かれるところ、NISAなので非課税です。37万円の税金が引かれること無く、まるまる受け取れます。

なおジュニアNISAは子供名義で口座を作れますが運用は親が行います。さらに新NISAは親名義の口座が必要なので注意しましょう。

ジュニアNISAを今から始めて遅くない4つの理由

ジュニアNISAは今からでもまだ間に合います。理由は以下の4つです。

- 非課税投資枠を増やせるから

- 2024年以降いつでも資金が引き出せるから

- 長期で運用することで複利が味方になってくれるから

- 10年以上投資を続けるとリスクを抑えられる傾向があるから

順を追って解説していきます。

1.非課税投資枠を増やせるから

2023年からジュニアNISAを始めると、非課税投資枠を増やせます。以下の表をみていきましょう。

| ジュニアNISA(~2023年) | 新NISA(2024年~) | |

|---|---|---|

| 対象年齢 | 日本在住の0歳~17歳 | 日本在住の18歳以上 |

| 非課税期間 | 最長5年間 | 無期限 |

| 投資可能期間 | 2016年~2023年 | 恒久化 |

| 非課税投資枠 | 年80万円 | 年360万円(1,800万円まで) |

ジュニアNISAと新NISAは別の制度なので併用が可能です。

5年経ってもジュニアNISA口座から継続管理勘定に移すことで、子供が18歳になるまで継続的に運用できます。

長期で運用するなら、できるだけ早いうちから投資をスタートすると将来に必要なお金を貯めやすいといえるでしょう。

投資信託で運用すると平均年利6%が期待できるといわれているので、子供がいて投資で教育資金を貯めたい方は2023年以内にスタートできると良いです。

ただし手続きに時間がかかる場合があるので、ジュニアNISAを検討している方は早めに口座開設を済ませておくことをおすすめします。

2.2024年以降いつでも資金が引き出せるから

2024年以降のジュニアNISAは、子供が18歳になるまでいつでも資金が引き出せます。

一方学資保険は資金が一定期間引き出せないうえに、年利も0.5%程度なので長期的に効率良く資金を増やせません。

しかしジュニアNISAを使って投資信託で長期運用すれば、平均年利6%のリターンが期待でき、運用益に対して非課税です。

2024年以降いつでも現金化できるので、急にお金が必要になったときに安心です。

リスクが怖くて「投資」が選択肢にない方もいるでしょう。実はこのリスク、コントロールできます。

投資でリスクを抑えた着実な運用で教育資金を準備したい、という方は私のLINEを登録すると「初心者が買うべき投資信託4選 徹底解説72スライド」を含めた有料級の特典を無料でプレゼントしています。ぜひ活用してください!

3.長期で運用することで複利が味方になってくれるから

2023年からジュニアNISAを使って投資を始めると、2024年の新NISAがスタートしたときに投資を始めた人に比べて将来の資金を残しやすくなります。その理由の一つが「複利」です。

お金を投資して得た利益を元本に加えて再投資することで、投資元本が増える仕組みのこと。

複利を活用することで効率よくお金を増やすことが可能です。

例えば毎年60万円を投資し続けた場合の複利については、以下のような2つのパターンが考えられます。

- ジュニアNISA1年+新NISA17年=18年

- 新NISAのみで17年

ジュニアNISA1年+新NISA17年の合計18年間、年利6%で投資信託を運用した場合、シミュレーションツールを使うと以下のようになりました。

ジュニアNISA1年+新NISA17年間▼

1,914万円-1,080万円で運用益は834万円。

新NISAのみで17年間▼

1,747万円-1,020万円で運用益は727万円。

1年間運用しなかっただけで834万円-727万円=107万円。運用益に対して107万円も差が開いています。

複利の効果を最大限に活用したい人は、2024年に新NISAがスタートする前に2023年のうちからジュニアNISAを活用して教育資金を準備していくことをおすすめします。

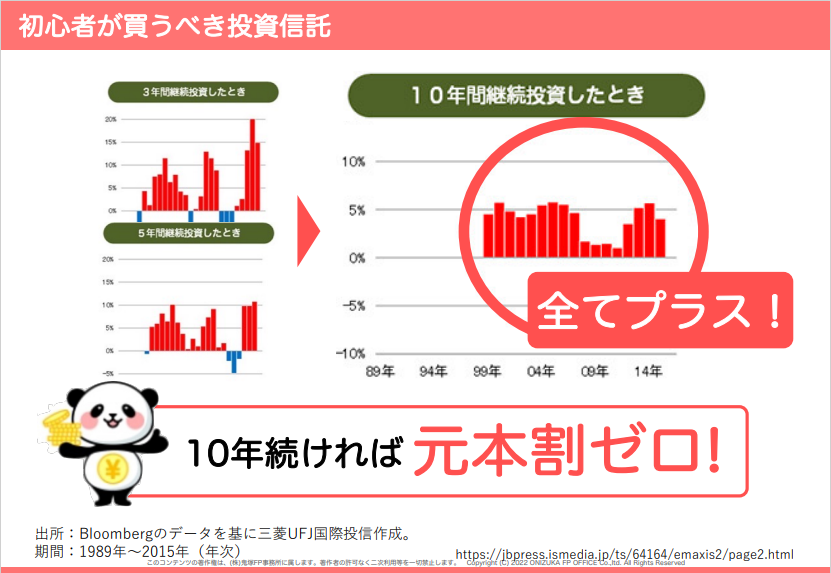

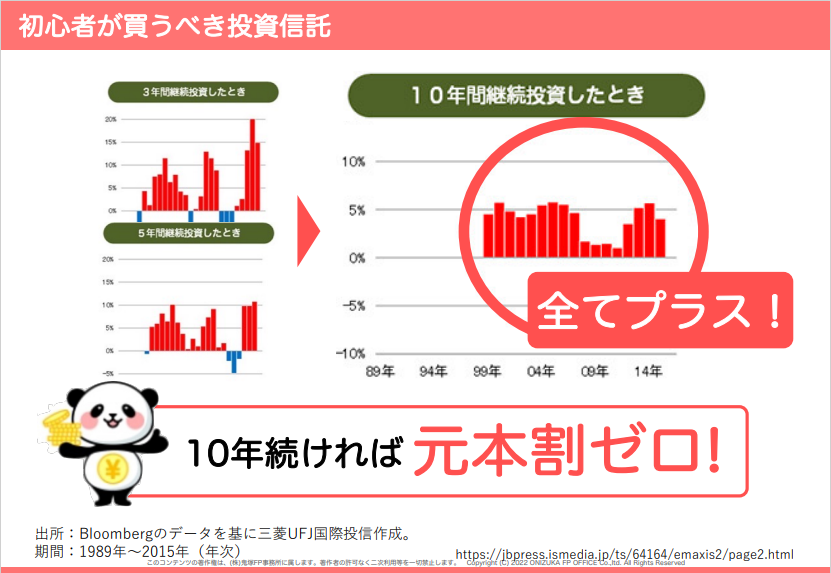

4.10年以上投資を続けるとリスクを抑えられる傾向があるから

投資していた金額が減ってしまい、教育資金が準備できなかったら、子供を持つ親の多くの方は焦ることでしょう。

10年以上投資を継続すると元本割れするリスクをおさえられるので、投資未経験の方でも過度に不安を抱えるような心配が減るでしょう。

以下のデータを確認しましょう。

リスクをおさえる考え方の一つに「株式」や「債券」のような金融商品に分散投資をすることがあります。分散投資は長期で継続することで効果を発揮。

簡単に分散投資ができるのがジュニアNISAや新NISAをはじめとする「投資信託」なのです。

できるだけ教育資金は子供が小さい頃にしっかり準備していきたいところ。

たとえば、教育資金が一番かかる大学の費用について公益財団法人生命保険文化センターによると、4年制の場合500万円~1,000万円程度必要です。

早いうちから少額でもジュニアNISAを使って投資信託に積立投資をしていると、年平均6%のリターンが期待できるデータがあるので、大学資金のために備えることができます。

子供に自由な選択肢を与えてあげるためにも、学資保険ではなく、投資でリスクを抑えた着実な運用をしていきましょう。

「だけど、やっぱり投資はやったことないし、失敗しそうで不安…」という方でも心配はいりません。今なら私のLINEに登録すると「初心者が買うべき投資信託4選」を含めた有料級の特典を無料でプレゼントしています。

毎日チャートを見続けるような面倒な作業はありません。忙しいサラリーマンや主婦の方にも取り組める簡単な投資方法を紹介していますので、ぜひ活用してください!