「貯金と投資の割合ってどうやって決めればいい?」

「他の人はどんな割合にしているのか気になる」

「注意すべきことはある?」

と考えていませんか?

これから投資を始めようとしても、貯金がどれくらいあればいいのか、また貯金が何割で投資に何割回せばいいのか悩んでいる方もいるでしょう。

どれくらい投資にお金を回すべきなのか、他の人の意見も気になりますよね!

そこでこの記事では、以下の内容について詳しく解説します。

- 貯蓄と投資の割合の平均値

- 貯金と投資の割合を決める方法

- 貯金と投資の割合を決める際の注意点

この記事を読んで実際に行動すれば、貯金と投資の割合を決められるようになるでしょう。

ぜひ、最後まで読んでみてください!

なお「もっと投資について学びたい!」という方向けに、有料級特典をプレゼントしています。LINEに登録し、たった20秒で終わる質問に回答するだけなので、ぜひお受け取りください!

貯金と投資の割合の平均値

投資割合をいくらにするか考える際に、「そもそも他の人は投資割合をどれくらいに設定しているのか知りたい」という方も多いのではないでしょうか。

まずは貯金と投資の割合の平均値を見ていきましょう。

- 世界との比較

- 日本の年代別

以下で詳しく解説します。

世界との比較

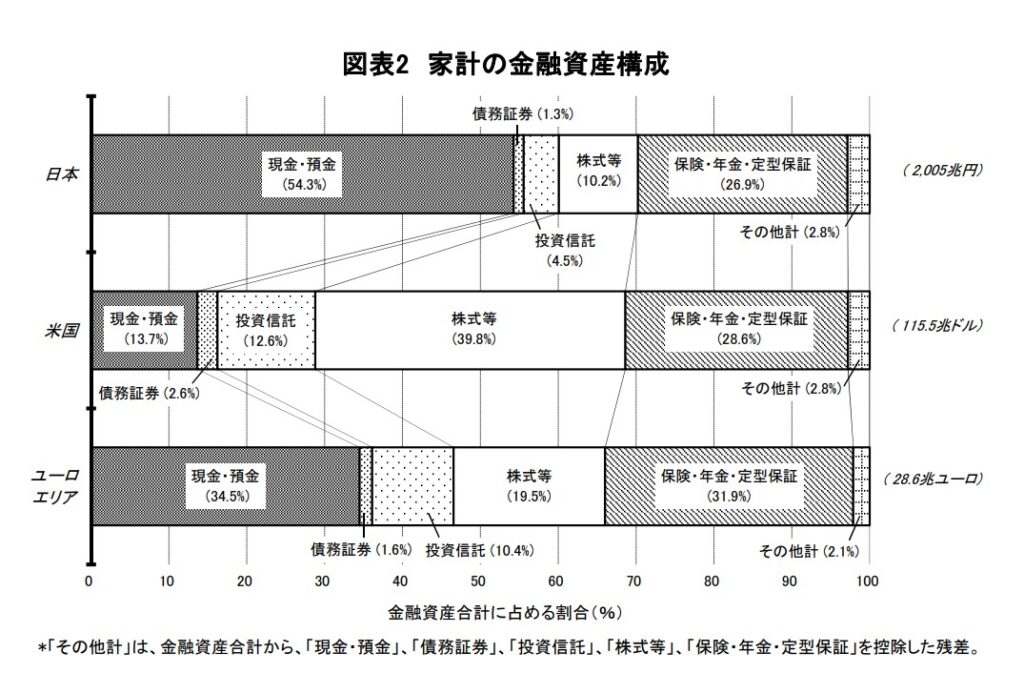

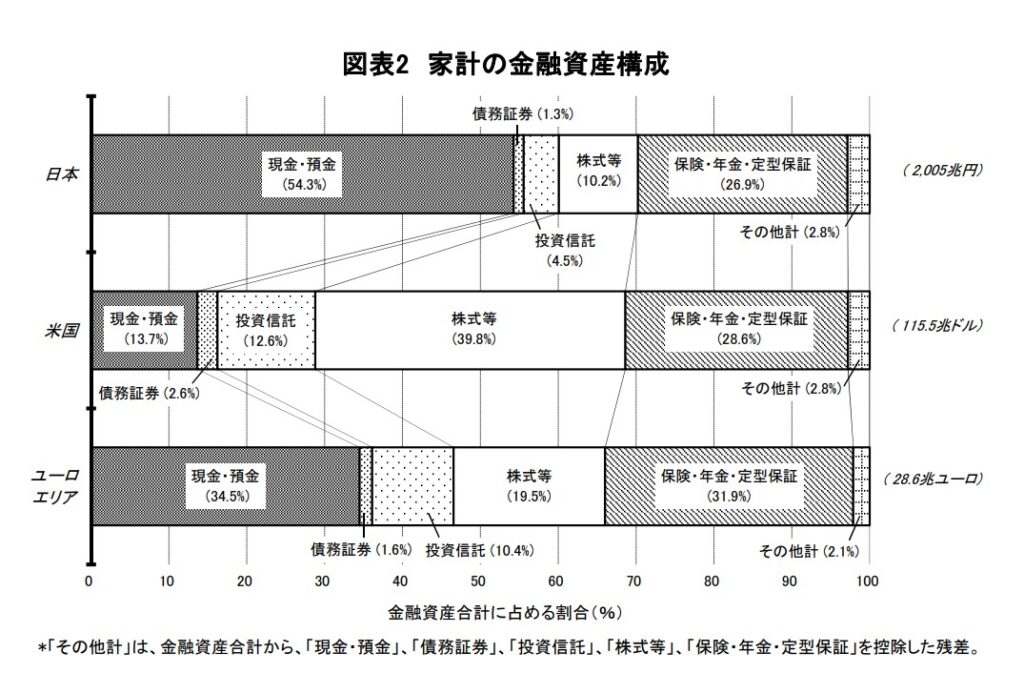

日本銀行が公表している「資金循環の日米欧比較」によると、世界各国における個人金融資産の内訳は以下の通りです。

他国の投資割合を見てみると、日本は現金や預金の比率が他国に比べて高いことが分かります。一方で株式や投資信託の比率が低いことが示されています。これは、日本人のリスク回避志向を反映していると言えるでしょう。

反対に米国は現金・預金の保有比率が低く、投資に対して積極的な傾向が見受けられます。

とはいえ他国の投資割合が必ずしも適切とは限らないので、あくまで参考の一つとしましょう!

日本の年代別

日本の年代別の投資割合を見ると、世帯人数や年代によってその傾向が変わることがわかります。

「家計の金融行動に関する世論調査」によると、単身世帯では全資産のうち投資の割合が35%であり、二人以上の世帯では32%程度です。(債券と株式、投資信託の割合)

このデータはあくまで平均値なので、極端に大きな資産を保有していたり運用していたりする可能性がある点には注意してください!

金融資産の構成や投資割合は個々の状況によって大きく変わるため、自身の置かれた状況を考慮して投資割合を決めましょう。

貯金と投資の最適な割合は人によって異なる

投資割合は、あなた自身のライフスタイル、財務状況、リスク許容度に大きく影響されます。外国の例や年代別のデータを確認したことで、投資についての理解が深まったことでしょう。

しかしこれらは一般的な傾向を示す参考データであり、最終的な投資割合はあなた自身の個別の状況に基づいて決定すべきです。

単に投資割合を一定の数値に設定し、お金を投資に向けて流すだけではなく、各資産がどのような目的で保有されているか、何に使われる予定かを明確にすることが重要です。

投資に適していない資産まで投資に充ててしまうと、リスクが増えてしまいます!

貯金と投資の割合を決める方法【FPおすすめ】

ここからは貯金と投資の割合を決める方法を3ステップで紹介します。

- 生活費は確保する

- 目的・目標額・期間を決める

- 目標額・期間から投資に回す金額を決める

それぞれ詳しく見ていきましょう!

1.生活防衛費は確保する

まず何より重要なのは安定した生活を守るために必要な費用、つまり「生活防衛費」を確保する姿勢です。

生活に必要なお金までも投資につぎ込んでしまうと、万が一購入していた金融商品の価格が下落した際に安心して日々の生活を送れなくなるからです。

生活防衛費には食費、家賃、光熱費などの日常的な生活費や、急な病気や怪我による医療費など、予期せぬ出費をカバーするための予備資金が含まれます。

FPの世界では、この生活防衛費は最低でも生活費の3か月分を用意することが推奨されています。

これらの資金は必要になったときにすぐに取り出せるよう、預貯金などで保持しましょう。

2.目的・目標額・期間を決める

次に、投資の目的、目標額、そして投資期間を設定しましょう。例えば、「子供の大学進学資金を15年後に500万円用意する」など、具体的な目標を設定します。

| 何のために? | いくら? | いつ必要? |

|---|---|---|

| 緊急時に使う資金 | 生活費の6ヶ月分 | すぐに |

| 子どもの教育資金 | 500万円 | 15年後 |

| リフォーム代金 | 1,000万円 | 20年後 |

何のために投資をしているのか、目的がないと途中で運用をやめて損失を生み出す可能性があります。投資の基本は長期投資なので、目標を設定して長期間の運用を行いましょう。

個々人のライフスタイルや夢、目標により大きく異なるため、紙やエクセルなどを使って自分だけのプランを作成してみてください!

3.目標額・期間から投資に回す金額を決める

設定した目的と目標額、投資期間に基づいて、投資に回す具体的な金額を決定します。

10年以上後に必要になるお金は、長期運用に適した銘柄に投資すれば元本割れする可能性が低いため投資に回してもリスクは低いです。

投資に絶対はなく、過去と同じリターンが得られる保証はありません。絶対に元本割れしてほしくないお金は貯金で賄いましょう!

具体的な投資方法やその理由については、以下の見出しで詳しく解説します。

投資初心者には分散投資がおすすめ!

ここからは分散投資の概要や投資初心者におすすめである理由をリターンの観点から紹介します。

- 分散投資とは

- 分散投資の年率リターン

以下で詳しく解説します。

1.分散投資とは

投資は分散投資が基本の戦略です。

分散投資とは、ある程度均等に資金を分けて複数の投資対象に資産を分散させる投資方法を指します。

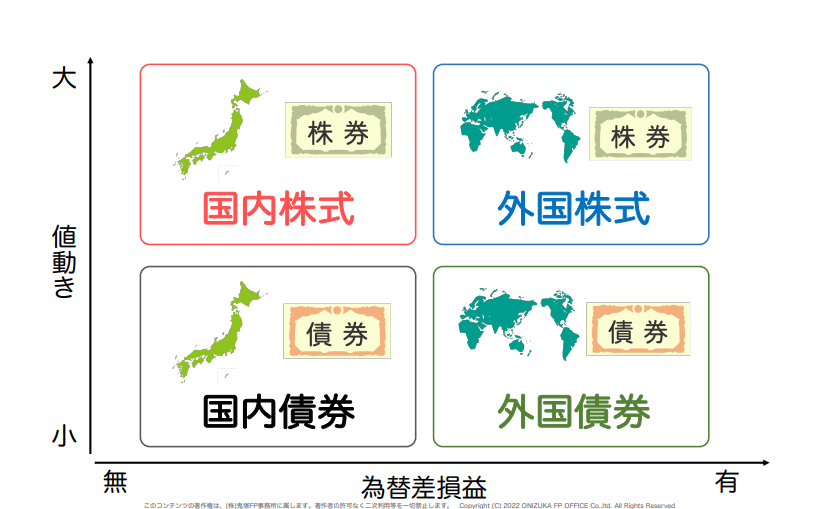

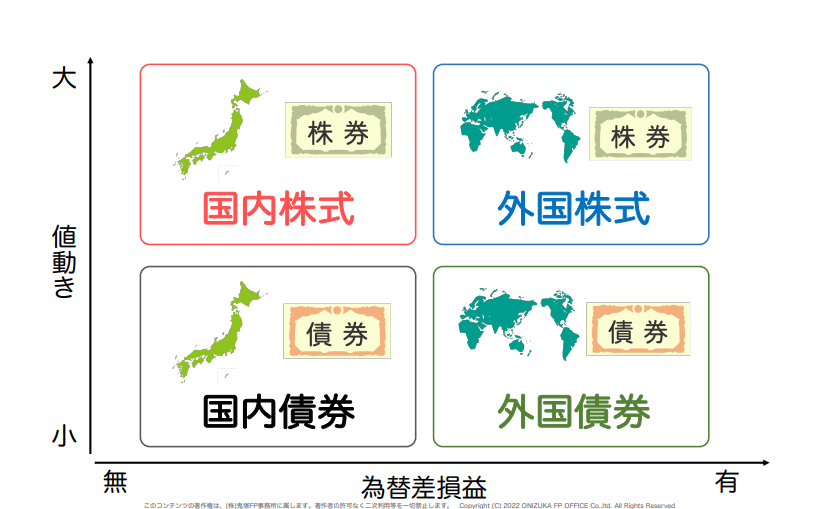

分散投資は「国内・外国株式」と「国内・外国債券」の4つにわけるのが大原則です。

ハイリスクハイリターンの株式とローリスクローリターンの債券の組み合わせでバランスを取り、リスクを分散させられます。

特定の一つの銘柄や国に集中投資していないので、市場の変動リスクを下げられますよ!

2.分散投資の年率リターン

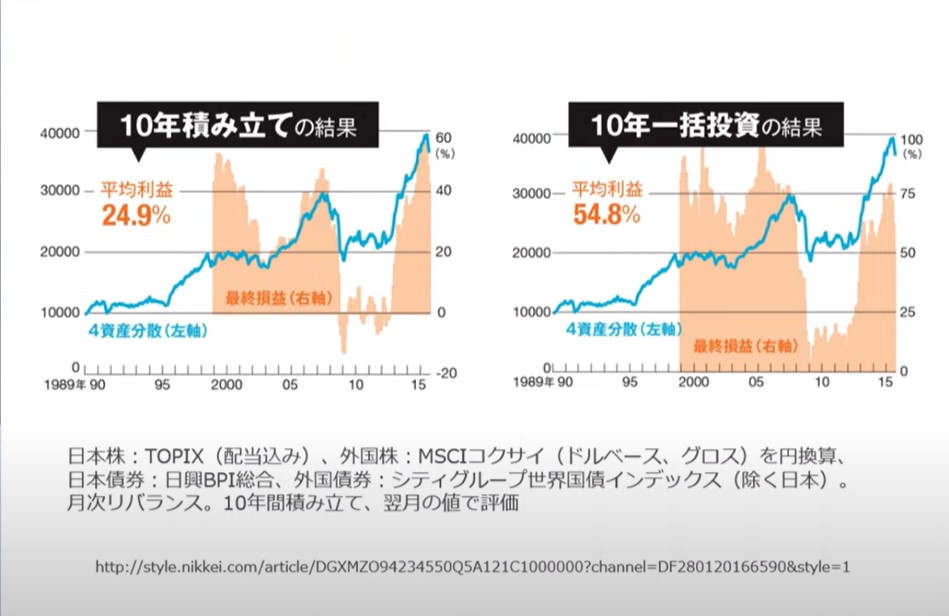

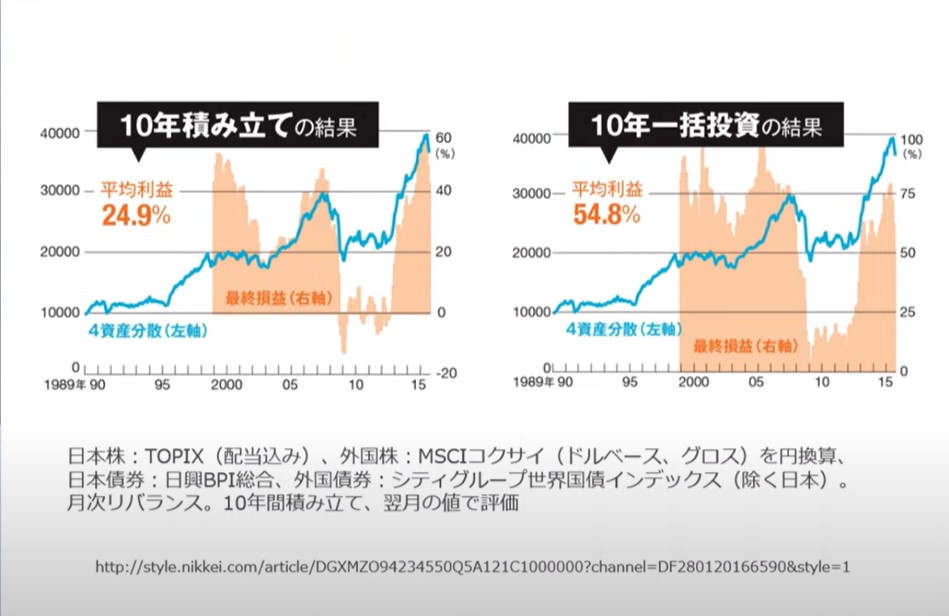

分散投資をしていても短期間で見るとリターンにばらつきがあります。例えば、1年間保有するだけだと、リターンは-30%から+40%と大きく変動する可能性があります。

しかし10年以上保有すると、過去の統計データによればリターンがマイナスになる可能性はほぼありません。

そのため、自分の大切な資産を投資によって増やす目的があるなら、最低でも10年以上の長期運用を視野に入れることが重要です!

とはいえ、どの銘柄に投資すべきなのか悩んでいる方もいるでしょう。

「初心者が買うべき投資信託4選」や「S&P500vs全世界株」などを含んだ投資超入門合計456枚スライドのスライドを公式LINEから無料配布しています。一歩先の投資術を知りたい方はぜひ登録してくださいね。

貯金と投資の割合を決める際の注意点

貯金と投資の割合を決める際の注意点を3つ紹介します。

- 使う予定があるお金は運用しない

- 少額から始める

- 理解できないものへ投資しない

以下で詳しく解説します。

1.すぐに使う予定があるお金は運用しない

具体的な支出目的が設定されているお金、例えば子供の教育費や新居の頭金などは、投資に使うべきではありません。投資にはリスクが伴うため、市場が下落すると元本割れする可能性があるからです。

投資は価格の上下動を繰り返しながら、時間をかけてじっくりと資産を増やすことを目指します。

短期間で使う予定のあるお金を投資に回して市場が低迷しているときに引き出すことになると、損失を確定してしまいます。

そのため、最低でも10年以上使う予定のないお金を投資に回しましょう!

2.損するのが怖くて不安な場合は少額から始める

国内・海外の株式と債券に25%ずつ投資する「4資産分散」で、積立投資と一括投資をそれぞれ10年間継続した場合、積立投資と一括投資では、一括投資の方がパフォーマンスは良くなります。

とはいえ、いきなり全額を運用に回して大きく下落するのが怖い方もいるでしょう。市場の下落時には損失を経験することもあり、その精神的な衝撃は想像以上に大きいものです。

下落時の精神的ショックを和らげるため、慣れない初期の投資は少額から始めてみてもいいでしょう。

投資信託なら100円からでもスタートできます。一つの銘柄に複数の企業を詰め込んだ商品であり、手軽に分散投資できます。

徐々に市場の動きに慣れ、自信をつけたら投資金額を増やしていくのが良いでしょう。

忙しい日常生活の中で投資を始めるのであれば、毎月一定額を自動的に投資する「積立投資」を利用するのも一つです!

3.理解できないものへ投資しない

投資は自己責任の原則があるため、自分が理解できない商品に投資するのは極めて危険です。

説明を聞いても仕組みが理解できなければ投資をするのは控えておいたほうが良いでしょう。

シンプルでないものは手数料が高いものも多く、長期のパフォーマンスが悪くなりやすいです。

また、投資の基本は長期運用です。投資先の内容や長期間保有したときのリターンを理解していないと、暴落した時にどのように対処したら良いかも分からず、保有し続ける自信が持てないでしょう。

どの銘柄に投資したらいいのかわからない方は、私鬼塚の公式LINEに登録すれば、初心者が買うべき投資信託や知識のない28名の運用実績などの特典を受け取れます。

もちろん無料で受け取れるので、資産運用を始める際に有望な投資先を知りたい方はぜひ登録してください!